Abonnez-vous ici pour recevoir l’État du marché par courriel.

L’État du marché.

19 Juin 2023.

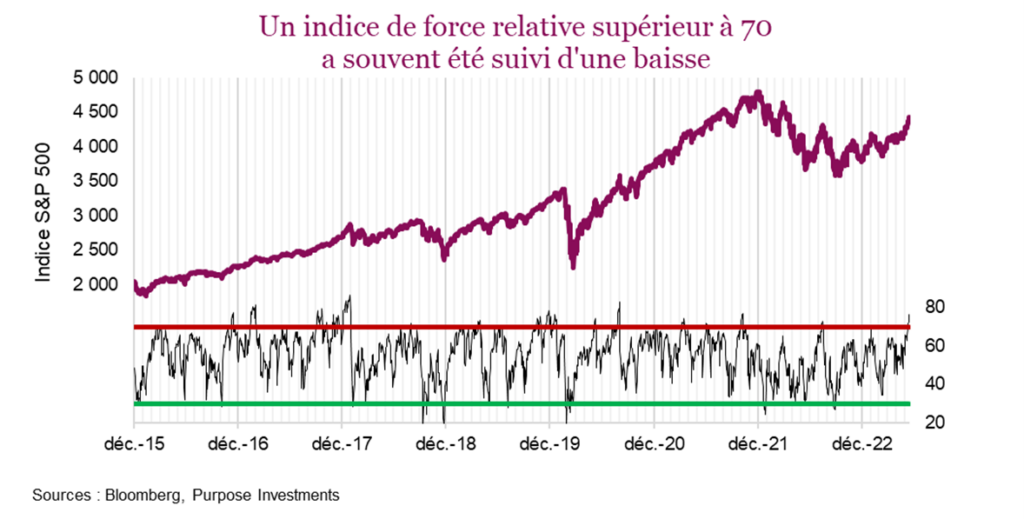

Les manchettes sont dominées en ce moment par des nouvelles ou des explications financières sur le bond des actions américaines, qui ont connu l’une de leurs meilleures semaines depuis des mois. L’IA, la suspension des hausses de taux par la Fed, les bons résultats économiques et l’amélioration de l’ampleur du marché sont les principales raisons évoquées. En creusant un peu plus, c’est aussi en raison du changement soudain de perception (les pessimistes, au nombre de 40 % il y a deux semaines, ne sont plus que 23 % aujourd’hui), du gamma, des flux positifs du marché monétaire qui sont devenus négatifs la semaine dernière et du renflouement du compte général, qui a tari les liquidités jusqu’à ce que le marché des opérations de pension les restitue. Et il y a maintenant la remontée du S&P 500, qui fait grimper son indice de force relative (un indicateur de momentum) à un niveau excessif.

Nous pourrions consacrer un numéro entier de L’État du marché à chacun de ces thèmes qui retiennent l’attention et, bien sûr, nous sommes tout à fait disposés à discuter de leur influence… vous n’avez qu’à nous appeler. Cette semaine, nous nous intéressons toutefois à l’univers des titres à dividendes, car certains changements très intéressants, qui ne semblent pas faire les manchettes ont probablement des conséquences potentielles plus importantes sur les portefeuilles – surtout compte tenu de la place de choix que les titres à dividendes occupent dans la plupart des portefeuilles des investisseurs canadiens.

Les investisseurs se tournent souvent vers les sociétés qui versent des dividendes (ou si vous préférez, le facteur dividendes) pour diverses raisons. Dans le passé, ces titres ont affiché une volatilité plus faible ou un bêta moins élevé que le marché en général, et en plus, ils ont rapporté des rendements intéressants. De plus, les dividendes canadiens présentent un avantage fiscal : la cerise sur le gâteau. Voilà d’excellentes raisons de continuer d’aimer les dividendes à long terme, et l’analyse factorielle ci-dessous continue d’appuyer ces caractéristiques.

Cependant, la dynamique du secteur des dividendes semble avoir changé. Nous dirions que les sociétés qui versent des dividendes ont enregistré un rendement positif des années 1980 jusqu’à la fin des années 2010 en raison de la baisse générale des taux. Les taux plus bas sur le marché obligataire rendent tout simplement les sociétés qui versent des dividendes plus attrayantes puisque tout est relatif. Lorsque les taux obligataires sont à 3 %, une société qui rapporte un dividende de 6 % peut sembler offrir une compensation juste en échange du risque du marché plus élevé. Et si les taux diminuent à 2 %, il est encore avantageux d’investir dans une société qui verse un dividende de 5 %, et alors le cours monte.

C’est cette tendance à long terme de chute des taux obligataires qui a fait grimper le cours des titres à dividendes dans l’ensemble des secteurs : télécommunications, banques, services aux collectivités, pipelines, etc. Nous estimons que cela a également contribué à uniformiser les rendements de cette catégorie d’actif. Autrement dit, l’écart entre une stratégie de dividendes et une autre était en moyenne assez mince. Il suffisait d’investir dans cet univers, peu importe la façon : stratégie de placement à long terme, stratégie passive, stratégie fondée sur des règles ou même solution gérée activement.

Mais en raison de la hausse des taux obligataires au cours des deux dernières années, on observe maintenant un écart plus important entre les stratégies de dividendes. Les facteurs qui ont soutenu le rendement des titres à dividendes ont changé, ce qui est une bonne nouvelle. Si la variation des taux obligataires était toujours le principal facteur, le cours des titres à dividendes serait probablement plus bas compte tenu des taux actuels. Cependant, d’autres facteurs ont maintenant une plus grande influence, notamment la sensibilité aux taux d’intérêt, mais aussi le caractère cyclique de l’économie et les titres défensifs de qualité. La divergence de rendement entre les FNB et les fonds de dividendes le confirme.

Si la qualité devient le facteur dominant, les stratégies qui y sont plus exposées devraient produire les meilleurs rendements. Si le facteur cyclique domine, d’autres stratégies rapporteront davantage. Cela crée des conditions difficiles, car le choix de la stratégie ou la composition d’un petit panier de sociétés à dividendes a probablement une plus grande importance. Cela favorise aussi une approche un peu plus active. Modifier la répartition de l’actif peut ajouter de la valeur si un facteur domine sur une période prolongée et devient plus cher.

Le rendement cyclique est un facteur plus important que la sensibilité aux taux d’intérêt

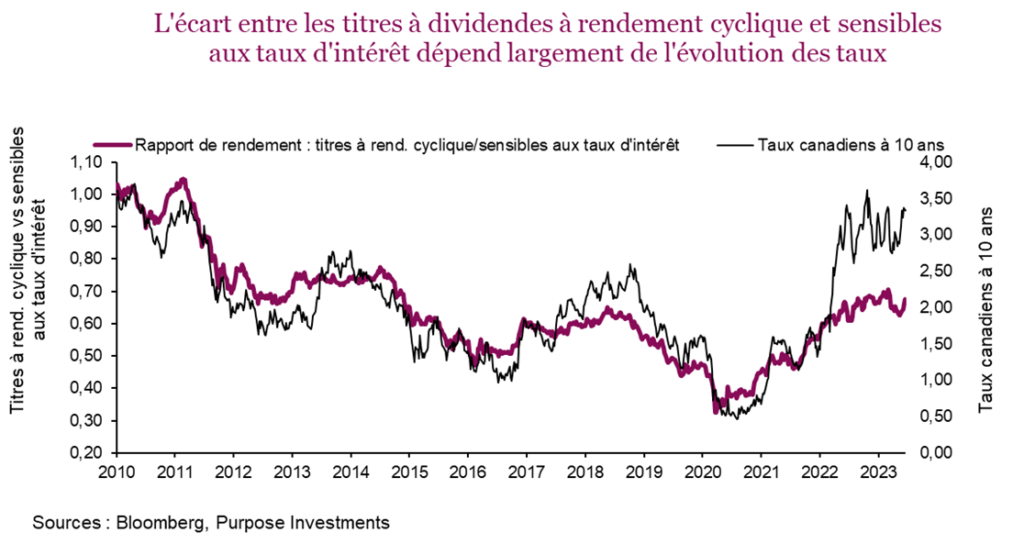

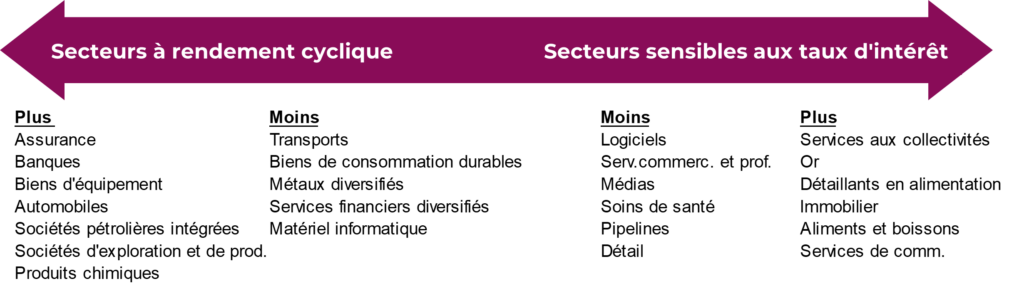

Nous utilisons depuis plus de 10 ans les facteurs du rendement cyclique et de la sensibilité aux taux d’intérêt pour faciliter la gestion des stratégies axées sur les dividendes. Essentiellement, les titres à rendement cyclique ont tendance à être plus sensibles aux fluctuations de l’activité économique et moins aux variations des taux obligataires. Dans le contexte de la hausse des taux obligataires, le rendement cyclique tend à l’emporter. Et le contraire est vrai si les taux chutent. Comme vous pouvez le voir dans le graphique, les titres sensibles aux taux d’intérêt ont dominé dans les années 2010 (ligne mauve descendante), alors que jusqu’ici dans les années 2020, le rendement cyclique a eu le dessus (ligne mauve ascendante).

La question est maintenant de savoir si les titres cycliques ont trop progressé ou si les titres sensibles aux taux d’intérêt offrent de la valeur compte tenu des taux actuels. Depuis le début de 2023, nous sommes moins enthousiastes pour les titres à rendement cyclique et maintenant plus partagés entre les deux facteurs. Si vous vous demandez quelle est la différence entre une société à rendement cyclique et une société sensible aux taux d’intérêt, le continuum des secteurs ci-dessous peut vous éclairer.

Analyse approfondie du facteur dividendes

Compte tenu du rebond fulgurant des titres de croissance cette année, les titres à dividendes ont certainement été à la traîne. En utilisant la bibliothèque de facteurs thématiques de Bloomberg, nous avons exploré plus en profondeur le facteur dividendes pour tenter d’expliquer une partie du rendement relatif inférieur. L’exposition aux secteurs fournit une bonne partie de l’explication. Le graphique ci-dessous présente le rendement des secteurs depuis le début de l’année, ainsi que les pondérations sectorielles des deux quintiles supérieurs du facteur dividendes pour les actions américaines. Du point de vue des taux, cela englobe à peu près tous les titres qui rapportent plus que 2 %. Les meilleurs secteurs sont la finance, les services aux collectivités, l’immobilier et les biens de consommation de base, qui ont tous été largement à la traîne des secteurs les plus performants (technologie, consommation discrétionnaire, services de communication).

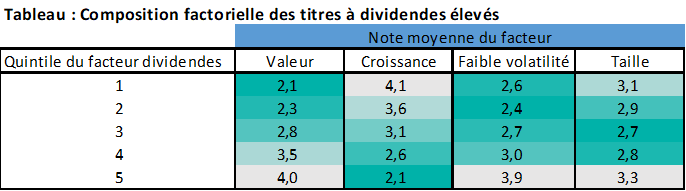

Si on pousse l’analyse un peu plus loin, le tableau ci-dessous présente le quintile moyen des actions à dividendes pour différents facteurs. Ce qui est clair, c’est que les titres qui versent un dividende plus élevé ont en moyenne une valeur plus élevée, une croissance plus lente et une volatilité plus faible. Ce n’est pas vraiment étonnant, mais il est intéressant de constater que les chiffres renforcent les hypothèses largement répandues sur les actions à dividendes. La taille ne semble pas être un facteur important pour les titres à dividendes. Cependant, en creusant davantage, on réalise qu’aucun des neuf principaux titres aux États-Unis ne rapporte plus de 0,8 %, et le rendement moyen est de seulement 0,24 %. Ensemble, ces neuf titres représentent 28 % de l’indice S&P 500. Parmi les titres à grande capitalisation, on trouve un grand nombre d’actions à dividendes, mais il y en a beaucoup moins du côté des titres à mégacapitalisation (capitalisation boursière de plus de 500 milliards de dollars).

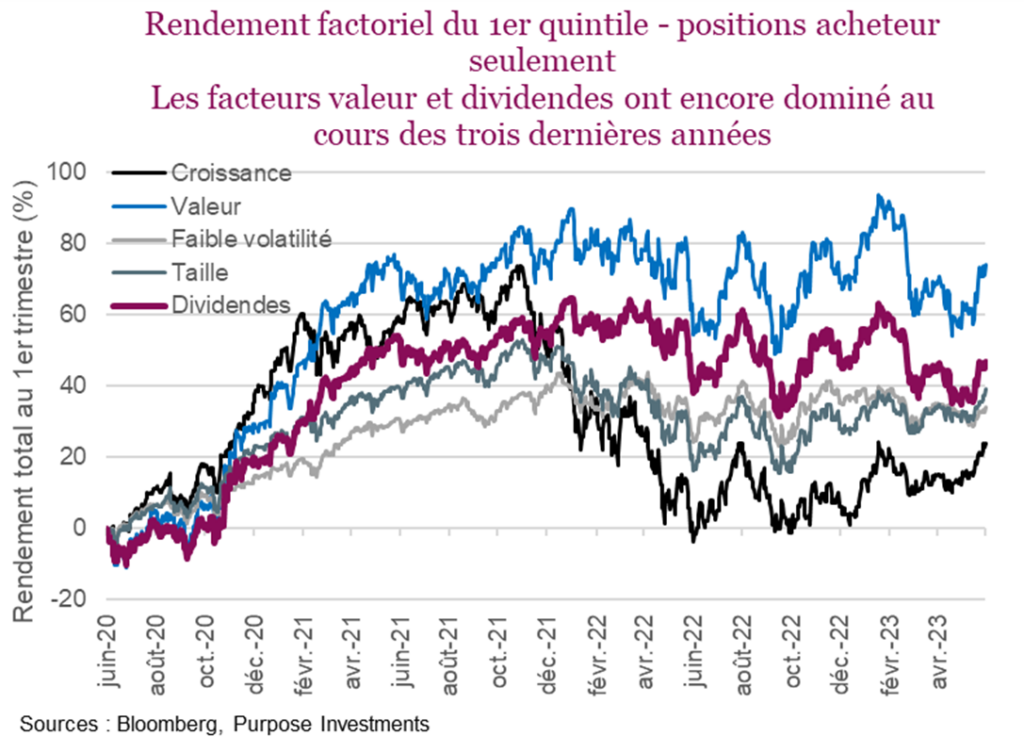

Le facteur « croissance » est de loin celui qui a produit les meilleurs résultats cette année, mais au cours des trois dernières années, les facteurs « valeur » et « dividendes » demeurent ceux qui ont offert la meilleure performance, malgré les turbulences récentes. Le graphique compare le rendement du premier quintile des positions acheteur seulement pour chaque facteur. La récente inversion et la remontée des titres de valeur et des actions à dividendes élevés sont aussi prometteuses. On s’étonne du peu de progrès réalisé après l’effondrement de l’année dernière, considérant que bon nombre des principaux titres de croissance qui nous viennent à l’esprit se situent à leurs sommets record ou s’en approchent. Il est très difficile de tout miser sur un facteur dans une perspective de rendement lorsque seulement une poignée de sociétés font la différence.

En conclusion

L’univers des actions à dividendes au Canada est assurément très hétéroclite. Les banques subissent des pressions à mesure que la croissance ralentit, les prix de l’immobilier sont soit dans une grave récession, soit en mode « télétravail pour toujours », les cours des actions des sociétés énergétiques sont élevés et leurs valorisations très faibles, les sociétés de services aux collectivités exposées aux énergies renouvelables reculent (celles qui ne le sont pas progressent) et les compagnies d’assurance se portent bien. Bref, aucune direction claire.

Pour ce qui est de la deuxième moitié de 2023 et après, la question est de savoir quels facteurs auront la plus grande influence, qu’elle soit positive ou négative. Une récession potentielle nuira-t-elle aux titres à rendement cyclique et récompensera-t-elle plutôt les titres plus défensifs? Les taux pourraient-ils redescendre et avantager les sociétés plus sensibles aux taux d’intérêt? Les facteurs qui dictent le rendement semblent maintenant changer plus souvent. La stratégie qui consistait à limiter les interventions au minimum pour les titres à dividendes semble avoir fait son temps.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

Ce rapport a été rédigé par Craig Basinger, stratège en chef des marchés, Purpose Investments Inc. Craig Basinger a été muté chez Purpose Investments Inc. le 1er septembre 2021.

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.