L’État du marché

8 janvier 2024.

Il n’y a pas si longtemps – en particulier il y a environ un an – il était difficile de ne pas tomber sur un rapport annonçant la fin du portefeuille traditionnel 60/40. Le principal message de ces rapports était le suivant : il est temps de repenser la construction de portefeuille. On y incitait souvent les investisseurs à recourir davantage aux produits de base, à des stratégies neutres au marché, à des fonds CTA, à l’immobilier, etc. Or après l’expérience de 2022 – une année où ce type de portefeuille n’a pas particulièrement bien fait – le message a été bien entendu par les investisseurs. Toutefois, comme c’est toujours le cas en matière de placement, certaines stratégies donnent de bons résultats dans certaines conditions de marché et de moins bons dans d’autres.

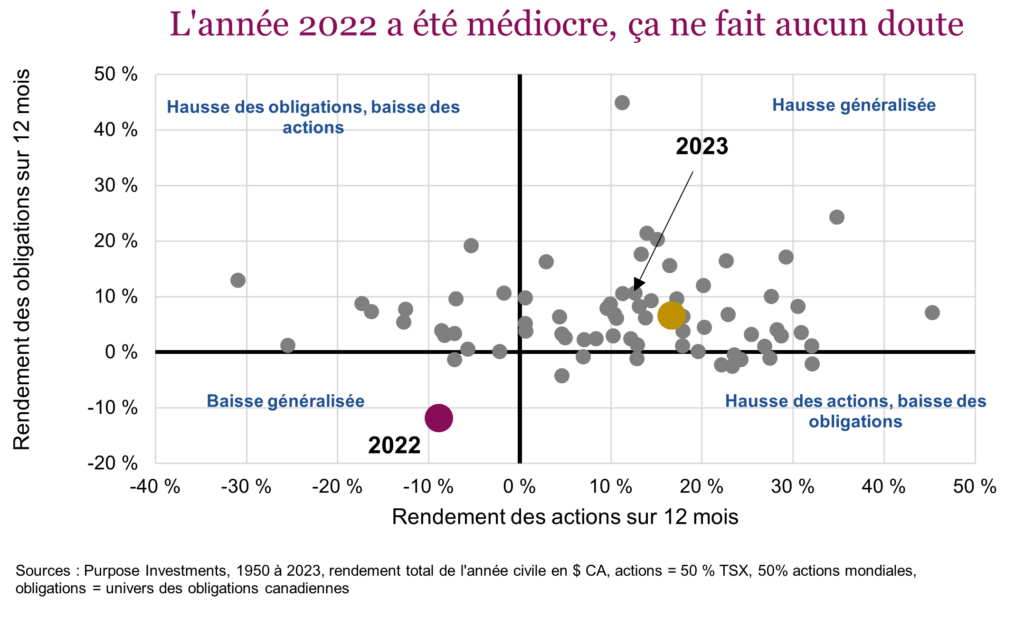

Nous ne voulons pas minimiser la piètre performance des portefeuilles traditionnels en 2022. Le graphique ci-dessous illustre le rendement des obligations et des actions sur une période de 73 années civiles. C’est une longue période, qui a été marquée par des récessions, des épisodes inflationnistes, des guerres, etc. Bien que l’année 2022 ne fut pas la pire, c’est celle où le recul des actions et des obligations a été le plus important. Notre portefeuille d’actions de référence est composé à 50 % d’actions canadiennes et à 50 % d’actions mondiales; le rendement a été un peu moins bon si vous aviez moins investi dans l’indice TSX, car notre marché boursier a mieux résisté en 2022. Cependant, la situation est presque revenue à la normale en 2023, alors que le résultat se trouve au milieu de l’amas de points.

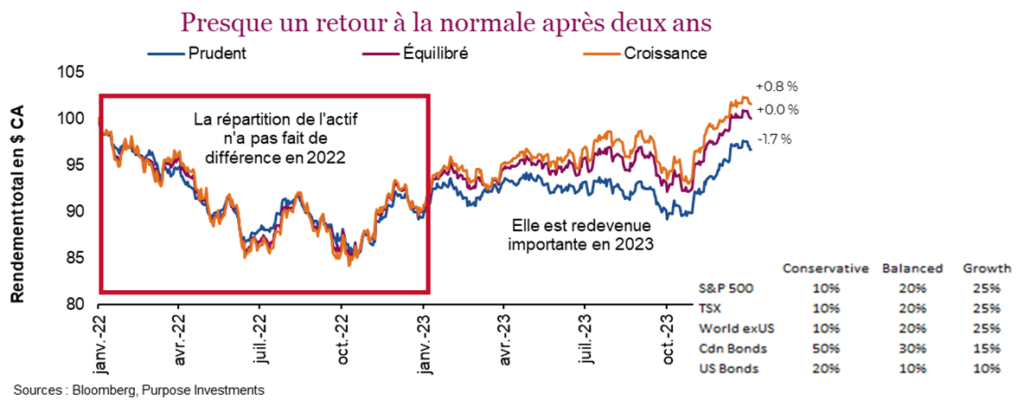

Ce qui a été encore plus frustrant en 2022, c’est que le profil de risque n’a fait pratiquement aucune différence. Comme les actions et les obligations ont toutes les deux chuté, ce fut une année unique où les pondérations des différentes catégories d’actif n’ont pas eu une réelle incidence sur le rendement. Les investisseurs axés sur la croissance qui détiennent plus d’actions et moins d’obligations ont généralement une plus grande tolérance à la volatilité du marché, car ils considèrent que cela permet d’obtenir de meilleurs rendements dans le temps. Pour leur part, les investisseurs prudents sont plus disposés à réduire leurs attentes de rendement en échange d’une moins grande variabilité de la valeur marchande de leur portefeuille.

C’est la clé de la construction de portefeuille, mais cela n’a pas fonctionné en 2022. Le graphique ci-dessous se base sur des portefeuilles de référence reflétant une répartition de l’actif prudente, équilibrée et de croissance et utilise les rendements des indices classiques. Comme vous pouvez le voir, en 2022, peu importe que vous soyez un jeune investisseur axé sur la croissance ou un vieil investisseur prudent, vous avez obtenu un résultat comparable. En 2023, la répartition de l’actif est redevenue importante – oserions-nous dire qu’elle est revenue à la « normale »?

L’importance des connaissances

Ce qui distingue les investisseurs avertis, c’est leur niveau de connaissances. Cela ne signifie pas qu’ils doivent comprendre les cycles du marché, l’économie, les états financiers des entreprises, le processus de sélection des gestionnaires ou la construction de portefeuille; un tel travail occupe une équipe à temps plein, et c’est d’ailleurs pourquoi la majorité des investisseurs font appel à un conseiller. Donc pas besoin de vous précipiter pour vous inscrire au CFA. Cependant, une compréhension de base du fonctionnement des marchés et de la répartition de votre portefeuille est un bon début. Parfois, le rendement se fait rare, et d’autres fois il est abondant. Selon la façon dont il est bâti, un portefeuille peut pâtir dans certaines conditions de marché et rebondir lorsque les conditions changent. Le portefeuille équilibré de référence ci-dessus a enregistré un rendement d’environ 12 % en 2023. Avoir des connaissances aide les investisseurs à rester calmes, mais surtout, cela aide à prévenir les réactions impulsives aux fluctuations du marché, comme l’abandon de la construction de portefeuille après 2022 pour investir dans les produits de base et les fonds CTA [l’indice Bloomberg des produits de base a chuté de 8 % en 2023 après avoir progressé de 16 % en 2022 et l’indice Barclay Hedge US Managed Futures, la référence des gestionnaires des fonds CTA, a reculé de 1 % en 2023 (à la fin de novembre) après avoir progressé de 15 % en 2022].

La répartition de l’actif est une bonne stratégie et demeure le meilleur outil pour bâtir un portefeuille selon le rapport risque-rendement visé. Bien sûr, ça ne fonctionne pas toujours comme prévu, mais les marchés se comportent rarement comme on s’y attend. Le rendement annuel moyen des actions mondiales a été d’environ 11 % au cours des 70 dernières années et au-delà. Il s’agit d’une moyenne à long terme. Devinez combien de fois le rendement a été compris dans une fourchette de plus ou moins 5 % de cette moyenne. Autrement dit, combien de fois le rendement a été entre 6 % et 17 %? Environ 30 % du temps, ce qui veut dire que 70 % du temps, les rendements boursiers ont été inférieurs à 6 % ou supérieurs à 17 %.

L’année 2022, et aussi l’année 2021 jusqu’à un certain point, ont été uniques en raison du contexte et de certains facteurs macroéconomiques assez importants. De bon marché et abondant, le crédit est devenu cher et moins abondant. Inutile d’en connaître la cause; c’est ce changement de dynamique qui explique que différentes catégories d’actif ont évolué dans la même direction. La bonne nouvelle, c’est que c’est peut-être chose du passé. Cela continuera d’avoir des répercussions, mais on peut affirmer sans se tromper que le capital exige maintenant un rendement plus élevé qu’avant, et il semble qu’il soit moins accessible.

Il faut comprendre que lorsque le taux sans risque (en utilisant les taux à un jour des banques centrales à titre de référence) fluctue très rapidement d’un niveau très bas à, disons, un niveau normal ou légèrement élevé, le prix de tous les actifs a tendance à s’ajuster en même temps. Cependant, une hausse de taux de 0,25 % à 5,5 % se produit une seule fois. Maintenant que le « rajustement » s’est produit, le marché se porte mieux. Il reste peut-être un peu de chemin à faire, et ce ne sera pas de tout repos, mais il s’agit certainement d’un élément clé en vue du prochain cycle.

Nous aimons toujours les placements non traditionnels, mais nous aimons aussi la répartition traditionnelle de l’actif

L’amélioration de l’accès aux différents instruments, catégories d’actif et stratégies se poursuit et offre aux investisseurs beaucoup plus de choix. C’est une bonne nouvelle et cela augmente considérablement les composantes de base pour la construction de portefeuille. Gestion de la volatilité, stratégies défensives, outils d’accroissement du revenu, actifs réels, fonds privés, la liste est longue et elle continue de s’allonger.

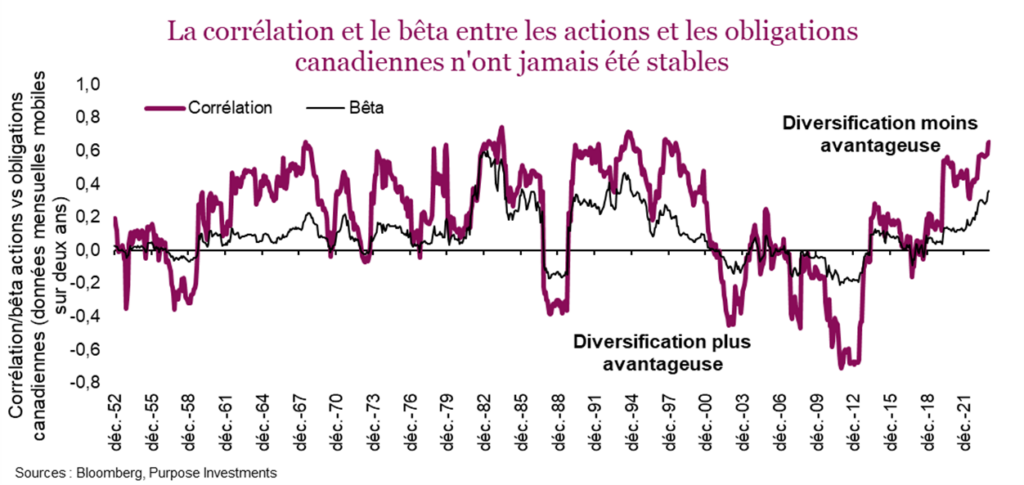

D’ailleurs, nous nous intéressons de plus en plus à l’immobilier, puisque selon nos perspectives à long terme, l’inflation deviendra un problème récurrent pour le marché dans les années à venir – elle ne sera pas seulement une menace pour les marchés, mais aussi pour votre plan financier. Les fonds privés continuent également de gagner en popularité à mesure que l’accès au capital change. Il devient plus difficile de diversifier son portefeuille dans un monde de plus en plus connecté. Le graphique ci-dessous illustre la corrélation et le bêta (qui mesure l’évolution de deux variables l’une par rapport à l’autre) entre les actions et les obligations canadiennes. Les périodes où les actions et les obligations ont évolué dans la même direction ne sont pas inhabituelles; en fait, c’est arrivé la plupart du temps au cours des 70 dernières années. Certaines de ces périodes ont été très propices au placement, notamment dans les années 1990. Cependant, une corrélation ou un bêta positif signifie que les avantages de la diversification d’une répartition de l’actif simple pourraient être un peu réduits. D’autres sources de diversification pourraient certainement aider.

Mais pas si vite. La variété des stratégies de placement dans l’univers des placements traditionnels limités aux positions longues a aussi beaucoup augmenté au fil des années, en particulier pour les options moins coûteuses grâce à l’émergence des FNB à gestion passive, mais aussi à différentes stratégies mises au point pour cibler des facteurs précis. Des stratégies axées sur le momentum peuvent être conçues pour offrir une expérience très différente. Les stratégies d’obligations vont des obligations d’État à très long terme aux prêts bancaires syndiqués.

Il ne faut pas oublier que même si les avantages de la diversification entre les actions et les obligations sont moins marqués aujourd’hui qu’au cours des dix dernières années, il y a un bon côté. Les obligations rapportent de nouveau un rendement, ce qui veut dire qu’on ne les utilise plus seulement à des fins de diversification et qu’elles peuvent contribuer davantage au rendement du portefeuille. Le rendement minimal de l’indice général des obligations américaines est de 4,7 %… Cela signifie que les actions n’ont plus à faire le gros du travail.

En conclusion

L’avantage de disposer de plus d’outils pour construire un portefeuille est que cela offre une plus grande souplesse. Les placements non traditionnels offrent certainement des expériences de placement très différentes en termes d’occasions ou de risque, qui vont au-delà du rendement et de la volatilité attendus. Et les placements traditionnels limités aux positions longues permettent maintenant d’investir dans des stratégies à gestion active à très faible coût, qui peuvent offrir une expérience bien différente de celle de l’ensemble du marché.

Les choix peuvent paraître trop nombreux, mais la bonne nouvelle, c’est qu’il y a plusieurs façons pour les investisseurs d’obtenir du succès. La plupart s’en tiendront à la répartition traditionnelle de l’actif, mais il existe de nombreuses façons d’améliorer un portefeuille, car les options ne cessent d’augmenter. Les placements non traditionnels, les stratégies à gestion active et passive et une répartition plus tactique peuvent tous être mis à contribution.

Pour bâtir un portefeuille, il faut comprendre ce qui le compose. Comprendre la véritable exposition au risque et comment les différents placements devraient se comporter dans différentes conditions de marché est crucial pour éviter de commettre des erreurs en réagissant de manière impulsive. Bref, ne compliquez pas les choses. Opter pour la simplicité n’est peut-être pas séduisant, mais cela fonctionne souvent beaucoup mieux.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

* Ce rapport a été rédigé par Craig Basinger, stratège en chef des marchés, Purpose Investments Inc. Craig Basinger a été muté chez Purpose Investments Inc. le 1er septembre 2021.

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.