L’état du marché

12 août 2024

Il est encore tôt pour parler de récession

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Notre État du marché de cette semaine sera un peu plus court que d’habitude, simplement parce que la volatilité actuelle du marché nous a amenés à écrire beaucoup d’autres contenus ces jours-ci. Nous avons reçu de bons commentaires sur notre Stratégie des investisseurs consacrée spécialement aux opérations de portage. Si vous l’avez manquée, cliquez ICI. Nous avons fait de notre mieux pour y expliquer le dénouement mécanique des opérations de portage sur le yen et ses différentes répercussions sur le marché. Plus largement, on a constaté que les discussions sur une éventuelle récession se sont ranimées. Et c’est de cela que nous parlerons brièvement cette semaine.

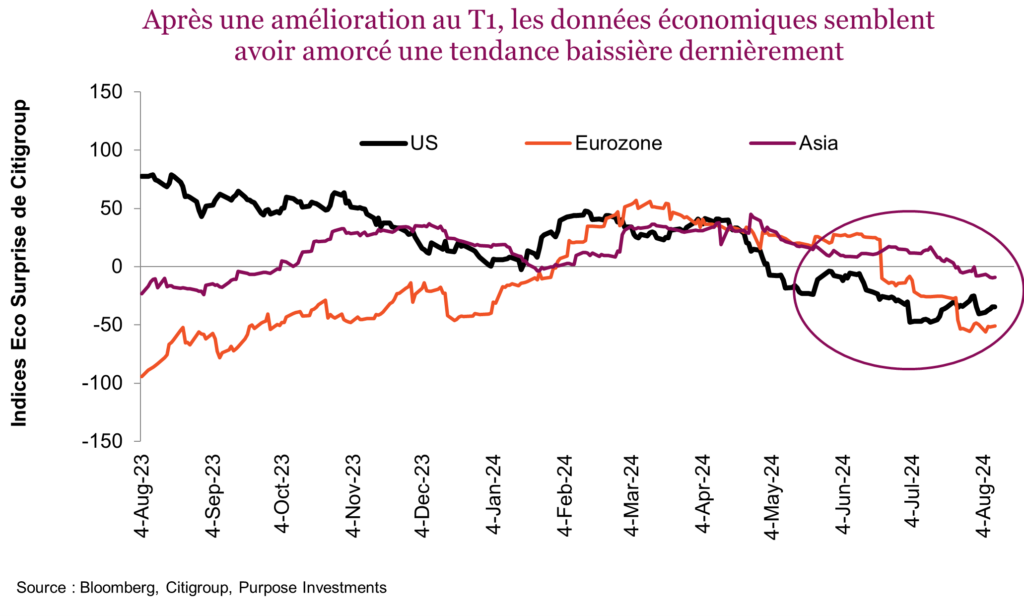

Il est indéniable que les données économiques ont quelque peu ralenti. Ce n’est pas vraiment nouveau non plus; en fait, les données ont commencé à faiblir dans la deuxième partie du deuxième trimestre, alors qu’elles étaient très solides jusque-là depuis le début de l’année. L’affaiblissement a commencé aux États-Unis, puis a plus récemment gagné le monde entier. Le graphique ci-dessous représente l’indice Economic Surprise de Citigroup, qui compare les données au consensus, et les ajuste en fonction de l’importance de leur publication. Le Canada n’y est malheureusement pas représenté, mais l’histoire est ici la même : solidité pendant une grande partie de 2024, puis passage en territoire négatif, alimenté par notre faible rapport sur l’emploi du 9 août.

Les données économiques génèrent beaucoup de « bruit » et, comme elles sont très nombreuses, il est toujours possible de trouver quelque chose de bon et quelque chose de mauvais si l’on cherche bien. La question est de savoir ce qui est le plus important pour le marché aujourd’hui. Et la réponse est simple : la consommation et le marché du travail aux États-Unis.

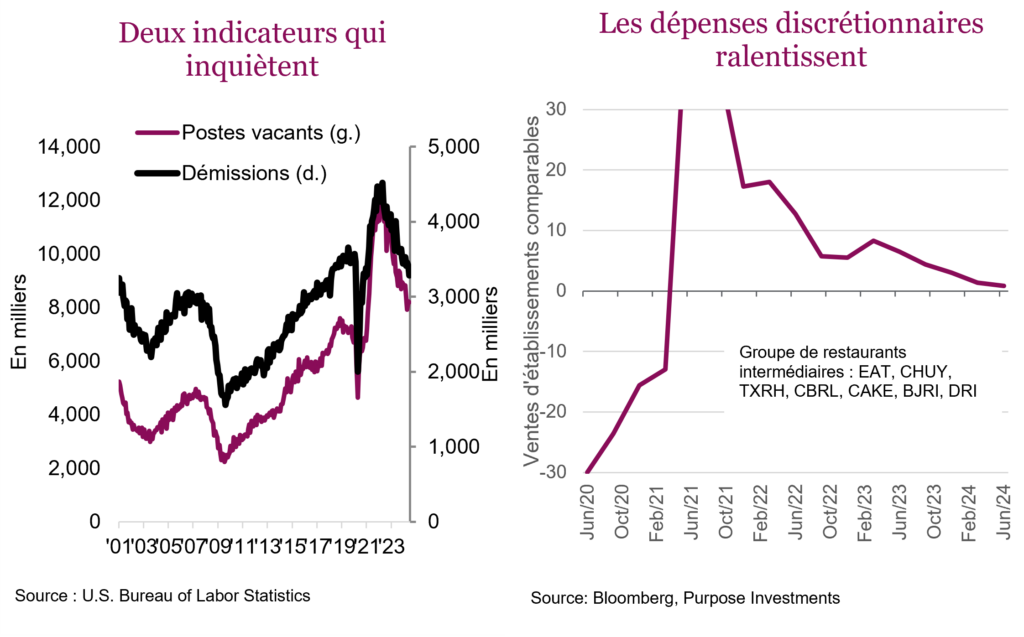

Il y a eu un revirement dans les habitudes des consommateurs américains, revirement qui est souvent un signe de stress ou de repli sur soi. Nous avons commencé à parler, il y a quelques mois déjà, de l’augmentation des retards de paiement des cartes de crédit et de la baisse des ventes des restaurants (graphique ci-dessous à gauche). D’autres signaux n’ont cessé de s’allumer depuis. L’été s’annonçait comme un été record pour les compagnies aériennes, toujours contraintes par des capacités limitées (il semble qu’un grand constructeur d’avions soit à la traîne) et en position de demander des tarifs élevés. Or, les ventes de billets ne se sont pas envolées, et de nombreuses compagnies ont dû baisser les prix. Walmart a de son côté constaté une augmentation des dépenses des clients les plus aisés. Mais lorsque les riches sont de retour chez Walmart, ce n’est pas bon signe. Et ce ne sont que quelques exemples.

Le fléchissement de la consommation n’est pas un problème majeur : elle a été très résistante pendant de nombreux trimestres alors que l’inflation érodait la richesse. Le marché de l’emploi restait aussi une donnée positive malgré la fragilité de la consommation américaine, et lorsque les emplois sont nombreux et faciles à trouver, les ménages sont plus confiants et dépensent plus librement. Mais il semble que le vent commence à tourner. Beaucoup de gens continuent à trouver du travail, mais ce n’est plus aussi facile qu’il y a quelques mois ou quelques trimestres. Il y a moins d’emplois vacants, et les démissions sont moins nombreuses. Si un employé craint de ne pas pouvoir trouver un nouvel emploi, il aura tendance à retarder sa démission.

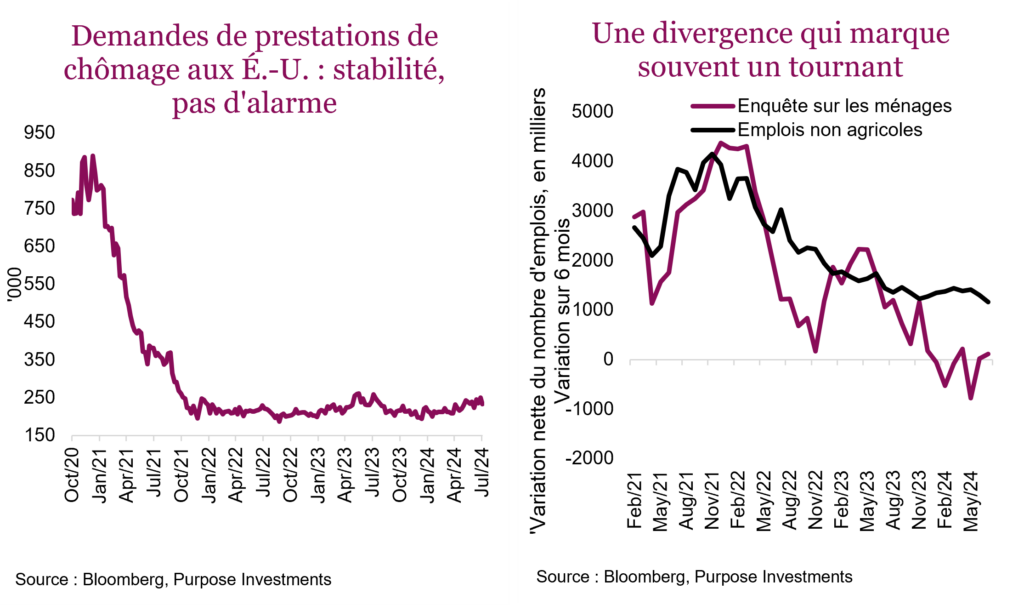

Par conséquent, les rapports sur la main-d’œuvre sont beaucoup plus importants qu’il y a quelques mois. Les chiffres officiels sur les emplois non agricoles seront examinés de plus près. Le seul risque ici est que si des emplois ont commencé à disparaître, il se peut que nous soyons déjà en récession. L’emploi est généralement un indicateur retardé. Le recul de l’emploi en juillet est préoccupant, tout comme la divergence entre l’enquête sur les ménages et l’enquête sur les emplois non agricoles. Cette divergence marque souvent un tournant. Mais pour avoir des données un peu plus récentes, nous nous concentrons sur les demandes initiales de prestations de chômage. Ainsi, ces deux dernières semaines, le rapport sur les emplois non agricoles a été faible, mais les demandes initiales de prestations de chômage sont restées stables. Vous voyez donc qu’il est facile de trouver des données qui peuvent soutenir ou réfuter n’importe quel point de vue.

Conclusion

L’économie ralentit. Mais il est sans doute beaucoup trop tôt pour parler de récession ou même commencer à s’énerver. Les conditions financières se sont en fait assouplies au cours des derniers trimestres, les dépenses publiques restent très élevées et certains secteurs de l’économie se portent bien. Les données économiques connaîtront probablement quelques oscillations, plus ou moins favorables, avant que le risque de récession ne se concrétise. La seule véritable certitude actuellement, c’est qu’on va parler encore plus de l’économie.