L’état du marché

19 août 2024

Les acheteurs d’obligations peuvent être tellement sensibles

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Résumé : Il existe de nombreux acheteurs d’obligations d’État : grandes banques centrales, régimes de retraite, compagnies d’assurance, banques et investisseurs (comme vous et moi). La proportion de chacun de ces groupes varie dans le temps pour plusieurs raisons. Actuellement, nous estimons que les groupes dont la demande est plus sensible aux différents taux sont plus fortement représentés. Cela pourrait limiter l’ampleur des baisses de taux, même en cas de récession, puisque beaucoup d’acheteurs pourraient réduire ou cesser leurs achats en raison des taux plus bas. À notre avis, l’élasticité globale de la demande par rapport aux taux a augmenté.

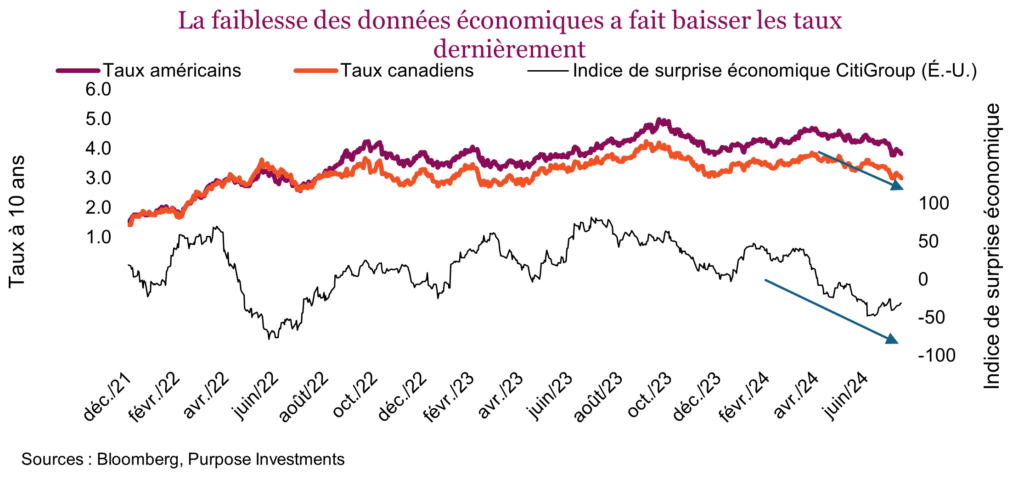

Les taux obligataires ont certainement baissé depuis un ou deux mois. Ainsi, le taux de l’obligation du Trésor américain à 10 ans, qui se situait à environ 4,75 % au début du mois de mai, était descendu à 3,9 % à la mi-août. La baisse des taux peut être attribuée à deux grands facteurs : le ralentissement de la croissance économique et la diminution de l’inflation. Les taux obligataires canadiens ont suivi la même trajectoire. Il n’y a rien comme de nouvelles rumeurs de récession pour faire chuter les taux.

La grande question est de savoir jusqu’où les taux vont baisser. Évidemment, les données joueront pour beaucoup et différents scénarios sont possibles : pas d’atterrissage, atterrissage brutal ou atterrissage en douceur. Bien que nous ayons tous notre opinion, la trajectoire de l’économie reste incertaine. Cependant, il y a une chose que nous savons et qui pourrait limiter l’ampleur de la chute des taux, même si les données se détériorent beaucoup plus : qui sont les acheteurs d’obligations en ce moment et qu’est-ce qui les motive?

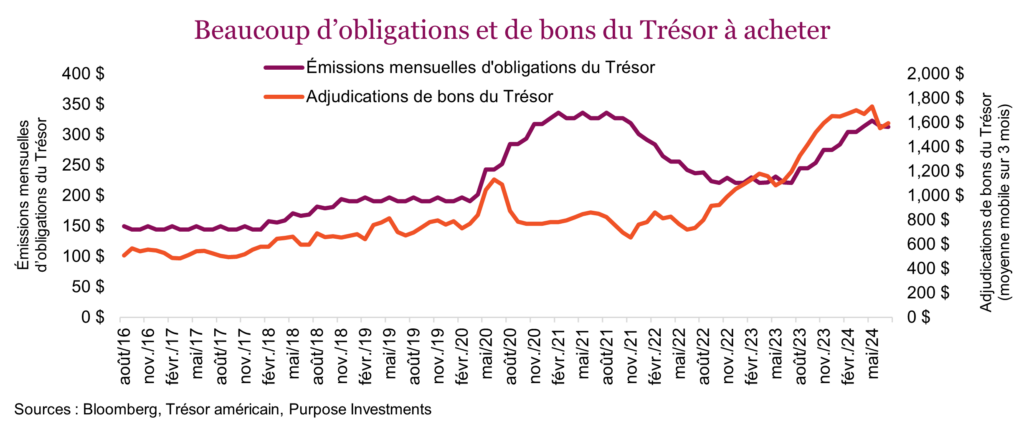

Examinons d’abord l’offre. Elle est ABONDANTE!!! Environ 300 milliards $ d’obligations du Trésor américain et 1,5 milliard $ de bons du Trésor canadien sont émis chaque mois. Évidemment, une bonne partie de ces émissions sert simplement à remplacer celles qui arrivent à échéance et, dans la plupart des cas, les investisseurs transfèrent le produit dans la prochaine émission. Il faut toutefois reconnaître que les émissions d’obligations du Trésor ont monté en flèche durant la pandémie et, plus récemment, les émissions de bons du Trésor ont augmenté considérablement. C’est la taille du déficit qui fait grimper les émissions d’obligations au-delà des simples réinvestissements à l’échéance. Le déficit aux États-Unis devrait augmenter de 1 900 G$ à 1 940 G$ entre 2024 et 2025, avant de diminuer un peu et d’augmenter beaucoup plus après 2028. Nous pouvons tous convenir que les obligations ne manqueront pas dans un avenir prévisible.

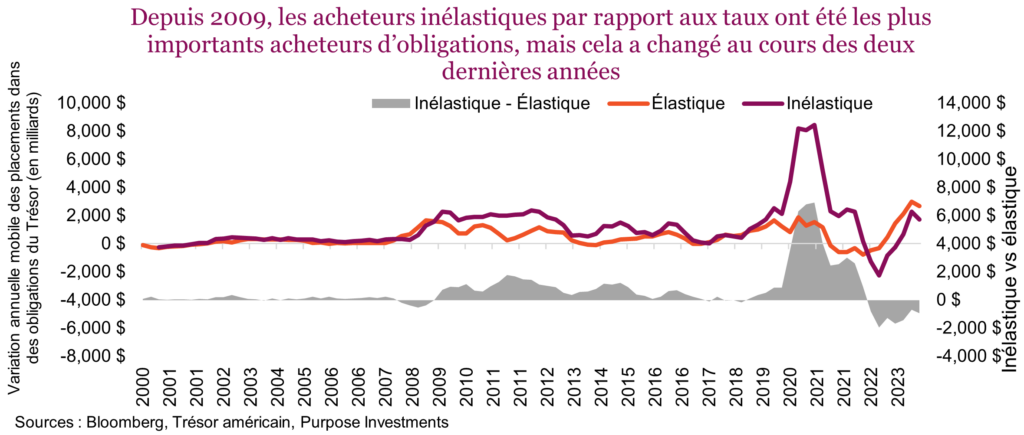

C’est du côté de la demande que les choses deviennent intéressantes. Il existe de nombreux détenteurs ou acheteurs d’obligations du Trésor, notamment les ménages, les fonds de couverture, les régimes de retraite, les compagnies d’assurance, la Fed, les banques, les investisseurs étrangers, les fonds du marché monétaire et les fonds communs de placement. Certains d’entre eux sont sensibles (élastiques) aux différents taux obligataires et d’autres non (inélastiques).

Demande inélastique par rapport aux taux : Pour les régimes de retraite et les compagnies d’assurance, la correspondance entre l’actif et le passif importe davantage que le taux offert sur le marché. Leur demande est relativement inélastique par rapport aux taux. Dans le cas de la Fed, les rachats ou les ventes d’obligations à des fins d’assouplissement ou de resserrement quantitatif n’ont jamais été dictés par le taux courant – la demande de la Fed est complètement inélastique. Les banques achètent souvent des obligations du Trésor lorsqu’elles ont des surplus de capital et que la demande de crédit est insuffisante, sans trop se soucier du niveau des taux.

Quant aux banques centrales étrangères, c’est un cas intéressant. Les conspirationnistes prétendent que les autres banques centrales mondiales tentent de diversifier leurs avoirs en dehors des obligations du Trésor américain pour des raisons politiques. La majeure partie de ces actifs proviennent toutefois du commerce mondial. L’exportateur expédie des biens aux grands consommateurs américains en contrepartie de dollars américains. Il les convertit ensuite en monnaie locale auprès de sa banque privée, qui détient maintenant des dollars américains. Celle-ci finit par les échanger avec la banque centrale du pays, qui peut ensuite vendre ou simplement conserver les dollars américains, ce qui revient à acheter et détenir des obligations du Trésor.

Il est possible que les banques centrales souhaitent diversifier leurs réserves pour des raisons politiques. Ou alors les échanges commerciaux se sont graduellement ajustés aux tarifs et à d’autres facteurs, entraînant une baisse des exportations directes vers les États-Unis. En mai 2018, la Chine a exporté 52 milliards $ de biens vers les États-Unis; en 2024 la moyenne a été d’environ 30 milliards $. Lorsqu’elles achètent des obligations du Trésor, les banques centrales étrangères ne se soucient pas du niveau des taux. Leur demande est également inélastique par rapport aux taux, mais c’est assurément un plus petit acheteur.

Demande élastique par rapport aux taux : Les ménages, les fonds du marché monétaire et les fonds communs de placement sont les groupes qui surveillent de près le taux courant. Vous, moi, les clients et toutes sortes d’investisseurs ont été attirés dernièrement par les obligations, les CEIE, le marché monétaire, etc., parce qu’il y a longtemps que le taux affiché n’avait été aussi élevé. Et pourquoi pas? Si les obligations de votre portefeuille rapportent un rendement de 5 % à 6 %, une faible performance des actions suffit pour atteindre le rendement de 6 % à 8 % visé par de nombreux plans financiers. Ou si les liquidités rapportent 4 % à 5 %, c’est déjà bien plus qu’un rendement à peu près nul. C’est d’ailleurs pourquoi la faible proportion de placements dans les produits de trésorerie a autant augmenté.

Demande inélastique par rapport aux taux : Régimes de retraite, compagnies d’assurance, Fed, banques, banques centrales étrangères

Demande élastique par rapport aux taux : Ménages/fonds de couverture, investisseurs étrangers, fonds du marché monétaire, fonds communs de placement

Pourquoi s’en préoccuper, tant qu’il y a des acheteurs pour les obligations et que le gouvernement peut poursuivre ses activités? Si les taux chutent, disons de 4 % à 3,5 %, certains de ces acheteurs élastiques pourraient décider qu’ils ne sont pas assez attrayants. Et s’ils devaient baisser à 3 % ou 2,5 %? Puisqu’une plus grande part des acheteurs d’obligations actuels sont plus sensibles aux taux, même le ralentissement de la croissance économique pourrait entraîner une baisse de taux moins importante que par le passé. Plus les taux baissent, plus les acheteurs se font rares.

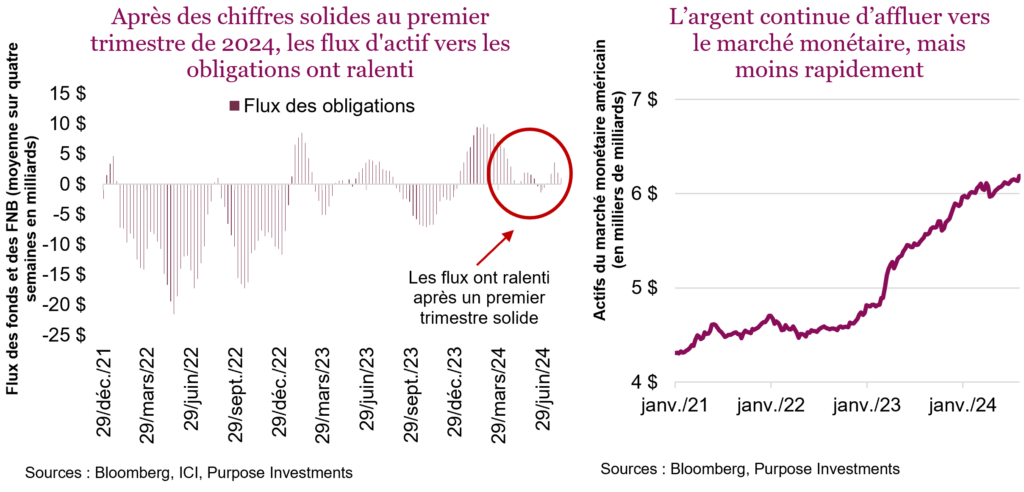

Les taux sur les liquidités n’ont pas encore baissé aux États-Unis, car la Fed n’a pas encore commencé à réduire les taux. Mais cela ne devrait pas tarder. Et cette seule perspective a peut-être même été suffisante, puisque les flux d’actif vers les fonds du marché monétaire ont ralenti; ils demeurent positifs, mais le débit a ralenti. De plus, compte tenu de la baisse des taux obligataires au cours des derniers mois, les flux d’actif dans les fonds et les FNB d’obligations ont ralenti rapidement.

Conclusion

La plus grande proportion d’acheteurs d’obligations et de bons du Trésor plus sensibles aux taux pourrait se traduire par un manque d’acheteurs si la chute des taux obligataires était trop importante. Cela pourrait limiter l’ampleur de la baisse, mais aussi de la hausse des taux, car des taux plus élevés permettraient d’attirer plus d’acheteurs. Globalement, la demande plus élastique par rapport aux taux pourrait très bien réduire leur volatilité (et bien sûr celle des prix), les confinant dans une fourchette plus étroite qu’auparavant.