Abonnez-vous ici pour recevoir l’État du marché par courriel.

L’État du marché.

24 mai 2023.

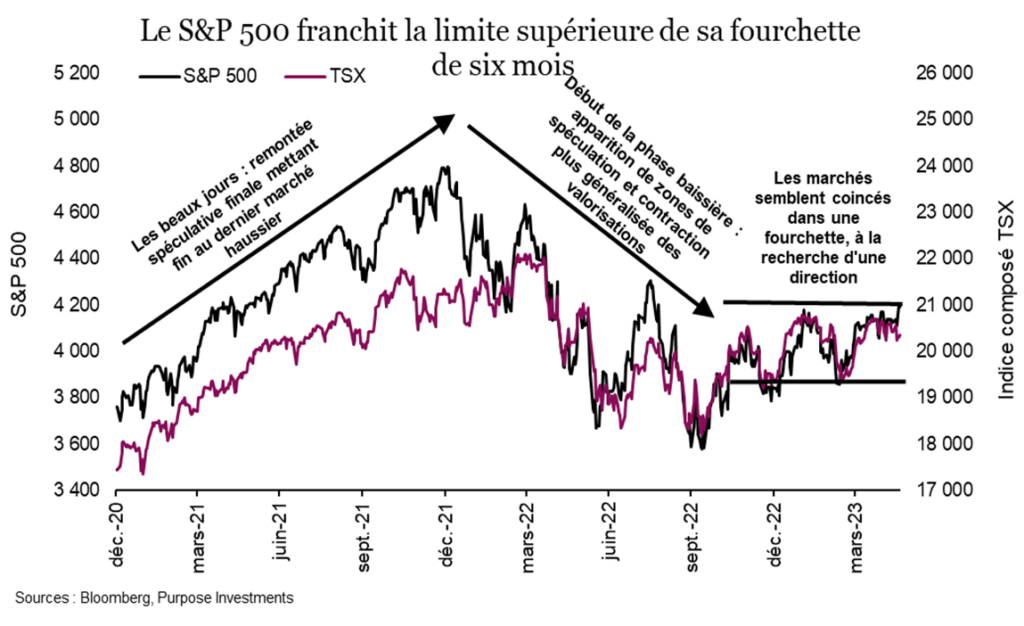

Une entente semble en vue. Les marchés sont ravis qu’un accord sur le plafond de la dette soit à portée de main, ce qui permettra d’éviter tous les problèmes que cette crise motivée par des considérations politiques aurait pu engendrer. Il s’agit certainement d’une bonne nouvelle, qui a poussé le cours des actions vers le haut et permis au S&P 500 de franchir la limite supérieure de sa fourchette des six derniers mois – ce que nous osons à peine évoquer de peur que cela ne porte malheur.

La suite sera-t-elle de tout repos? Nous continuons de considérer cette avancée comme un prolongement du rebond de soulagement, tout en reconnaissant la persistance de cette progression. Depuis le creux de la fin du troisième trimestre de 2022, les actions mondiales ont gagné 17 %, les actions américaines ont pris 16 %, l’indice EAEO s’est apprécié de 29 % et les actions canadiennes ont été à la traîne, avec un gain de 12 %. Ces gains sont exactement à l’image des pertes enregistrées lors du délestage de 2022. Les actions canadiennes, qui avaient le moins souffert durant la correction, sont celles qui ont inscrit le plus faible rebond, et les titres du NASDAQ, qui avaient été les plus malmenés, sont ceux qui ont enregistré la meilleure performance.

Au cours de la majeure partie de la dernière décennie, « acheter au plus bas » est devenu le mot d’ordre pour de nombreux investisseurs. Évidemment, cette stratégie n’a pas été la meilleure au cours des neuf premiers mois de 2022 jusqu’au creux d’octobre. Depuis, elle a recommencé à fonctionner, alors que les marchés ont ralenti à la fin décembre avant de rebondir et faibli en mars avant de remonter encore une fois. Il faut admettre que la stratégie « vendre au plus haut » a également fonctionné durant les soubresauts de novembre et en février, et qu’elle pourrait aussi fonctionner maintenant…

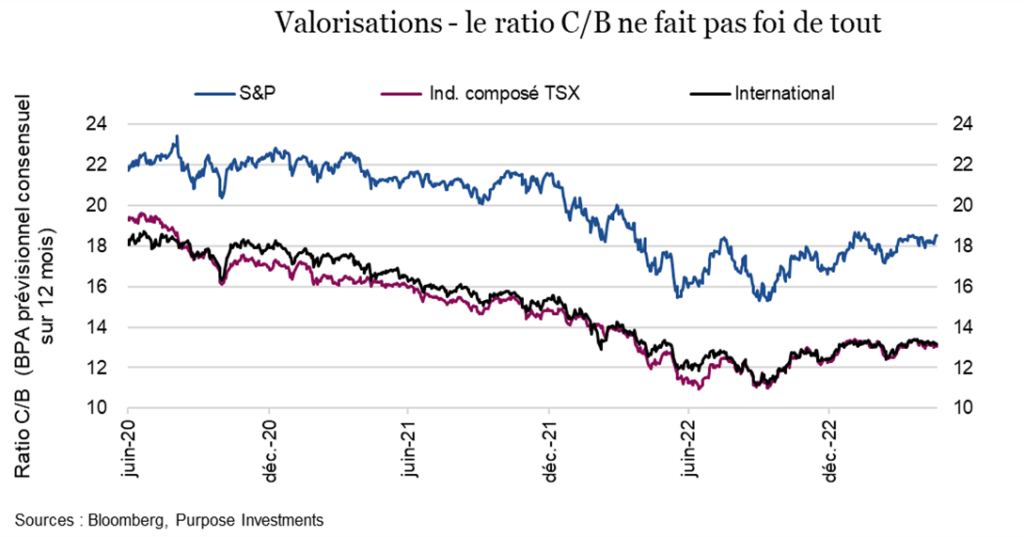

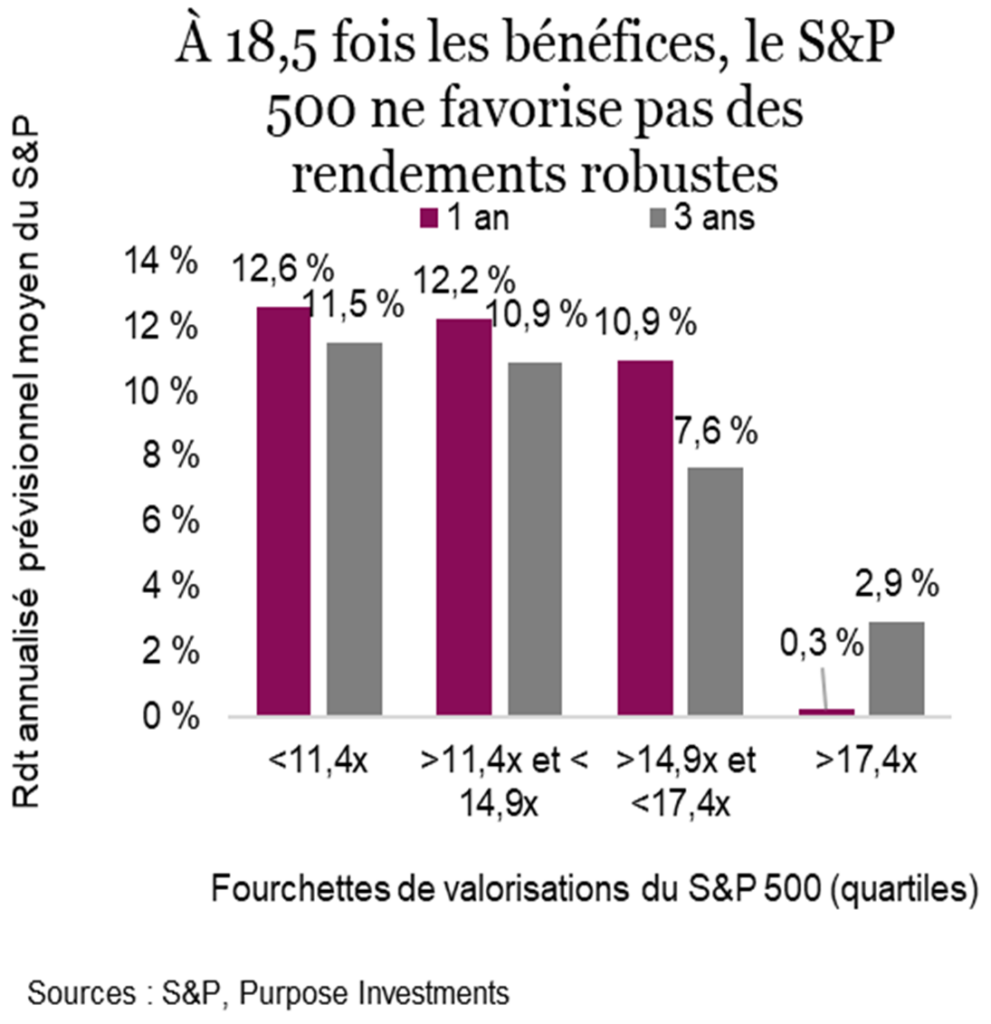

En ce qui nous concerne, nous privilégions davantage la stratégie « vendre au plus haut » ou plutôt « réduire au plus haut », et les valorisations soutiennent notre vision. La hausse de l’indice S&P 500, malgré des bénéfices assez faibles, a poussé le ratio cours-bénéfice prévisionnel à 18,5, alors qu’il avait reculé à 15 l’automne dernier. Cela porte aisément les valorisations de l’indice S&P 500 dans le quartile supérieur, d’après les données compilées depuis les années 1950. Et en moyenne, les rendements de l’indice sont assez faibles par la suite.

Le ratio cours/bénéfice est une mesure de valorisation très utile, mais la vie et les placements ne sont jamais aussi simples. Voici d’autres aspects à considérer, dont la plupart soutiennent notre stratégie de réduire au plus haut.

Taux – Il existe une relation entre les valorisations du marché boursier et les taux obligataires. Les obligations sont une catégorie d’actif concurrente et, toutes choses étant égales, les taux plus élevés attirent le capital. Pour contrer cela, les marchés boursiers tendent à offrir des valorisations plus faibles. Comme les valorisations plus faibles sont associées à des rendements prévisionnels moyens plus élevés, cela compense pour les taux/rendements plus élevés du marché obligataire.

Lorsqu’ils étaient à 2 %, les taux justifiaient davantage des valorisations boursières plus élevées. Aujourd’hui, le taux de 3,7 % de l’obligation du Trésor à 10 ans est plus difficilement conciliable avec des valorisations boursières élevées. Même chose pour les liquidités. Si vous pouvez obtenir un rendement sans risque de 4 % à 5 %, le rendement attendu du marché boursier doit être plus élevé pour compenser. Or, nous doutons qu’un ratio de 18,5 pour le S&P 500 respecte cette logique.

Croissance des bénéfices – Le rapport entre le cours (C) et le bénéfice (B) donne un aperçu de la valorisation, et les deux variables peuvent changer. Parfois, une baisse des bénéfices ou encore des prévisions de croissance rapide des bénéfices peuvent soutenir des valorisations plus élevées. Comme on le dit souvent, « le marché va progresser vers sa valorisation actuelle ». Les prévisions consensuelles tablent sur un bénéfice du S&P 500 d’environ 210 $ en 2023, ce qui serait un record, et les bénéfices ne sont donc manifestement pas en baisse.

La croissance des bénéfices sera-t-elle solide? Nous ne sommes pas optimistes. Les marges demeurent élevées depuis de nombreux trimestres, mais elles commencent maintenant à subir des pressions. La croissance des chiffres d’affaires s’essouffle à mesure que l’économie et l’inflation ralentissent. Par ailleurs, les coûts augmentent encore en raison des salaires et de l’impact des taux. Même ceux qui ne pensent pas qu’une récession se prépare s’entendent pour dire que l’économie est sur le point de ralentir.

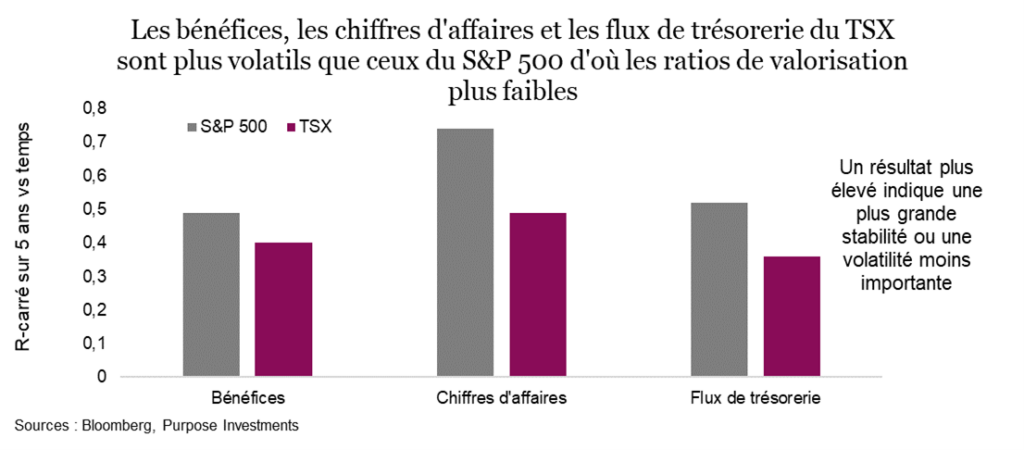

Qualité des bénéfices – La valeur qu’on attribue à 1 $ de bénéfice peut varier. 1 $ de bénéfice d’une société cyclique, comme un producteur d’énergie, ou d’une société financière endettée n’a pas la même valeur aux yeux du marché que 1 $ de bénéfice provenant d’une source plus stable. Par exemple, les bénéfices des sociétés du secteur de la consommation discrétionnaire valent moins que ceux des entreprises du secteur des biens de consommation de base, ce qui explique en partie l’écart de valorisation persistant entre les indices TSX et S&P 500.

Le TSX est davantage concentré dans des secteurs où chaque dollar de bénéfices a moins de valeur. Et actuellement, la proportion des bénéfices provenant de ces mêmes secteurs est plus importante que d’habitude. Pour illustrer la plus grande variabilité des données fondamentales, le graphique ci-dessous présente le R-carré d’un certain nombre de mesures. Si elles augmentaient de façon constante au fil du temps, le R-carré serait de 1, et donc plus le chiffre s’éloigne de 1, plus les mesures sont volatiles.

En conclusion

Malgré les bénéfices de moins grande qualité des marchés canadien et internationaux par rapport au marché américain, l’écart de valorisation compense largement. Nous continuons d’avoir une préférence pour les actions canadiennes à dividendes ou les actions internationales offrant une plus grande valeur, comme celles de l’Europe ou du Japon.

À court terme, nous pourrions « acheter au plus bas » quand le creux sera atteint, mais pour l’instant, nous préférons « vendre au plus haut ».

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

* Ce rapport a été rédigé par Craig Basinger, stratège en chef des marchés, Purpose Investments Inc. Craig Basinger a été muté chez Purpose Investments Inc. le 1er septembre 2021.

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.