Abonnez-vous ici pour recevoir l’État du marché par courriel.

L’État du marché.

16 octobre 2023.

Les placements thématiques constituent une très bonne idée à la base. En effet, le monde évolue avec le temps et souvent, de grands changements se produisent à long terme. Au cours des dernières années, nous avons été témoins de l’essor des téléphones intelligents et de l’infonuagique, de la hausse des dépenses de santé en raison des progrès dans les traitements médicaux et du vieillissement de la population. Reconnaître ces tendances n’est pas si difficile; elles deviennent de plus en plus évidentes à mesure que la société évolue et que les comportements modifient la demande.

Les thèmes plus récents incluent les jeux vidéos en ligne, la cybersécurité, l’IA ou les véhicules électriques. La sécurisation des données électroniques, dans un monde de plus en plus numérique, demeure une une grande priorité pour les personnes, les sociétés et les gouvernements. La demande pour protéger les données contre des gens malintentionnés devrait continuer de croître plus rapidement que l’économie dans son ensemble pour de nombreuses années à venir, tandis que celle pour les véhicules électriques, qui continuent de gagner des parts de marché par rapport à l’ensemble des véhicules vendus, devrait se poursuivre pendant de nombreuses années, voire des décennies.

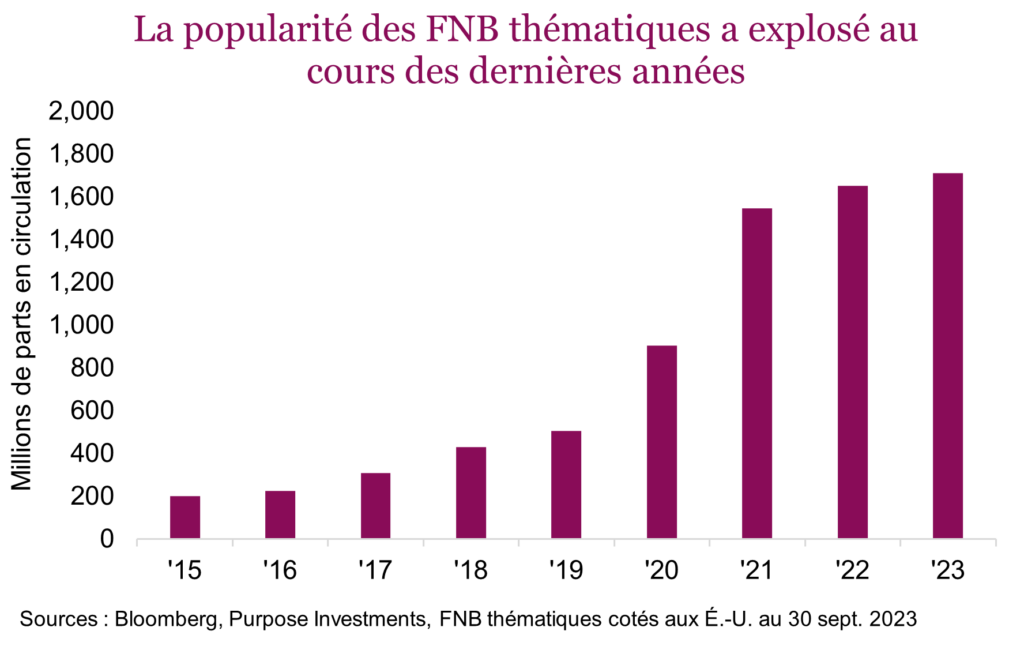

Évidemment, investir dans un FNB ou un fonds qui tente de tirer parti de l’un de ces thèmes prometteurs ou en forte croissance peut être une bonne idée. Et les investisseurs sont d’accord à en juger par les actifs investis dans des FNB thématiques. La graphique précédent montre le nombre de parts en circulation des FNB thématiques, qui a explosé au cours des dernières années. Nous utilisons les parts en circulation plutôt que la valeur marchande pour éliminer l’impact de l’évolution des cours. Même dans les deux dernières années (où l’aversion au risque a dominé), la popularité des placements thématiques a augmenté.

Évidemment, il y a un « mais »… les investisseurs qui optent pour ces FNB thématiques à haut potentiel de croissance se heurtent à certaines difficultés.

1. Lesquels choisir?

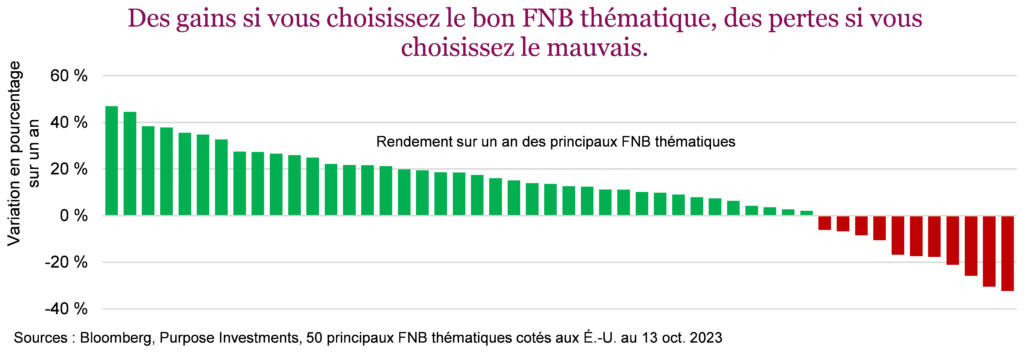

Pour dire les choses simplement, les FNB thématiques peuvent procurer des rendements exceptionnels, mais peuvent aussi engendrer des pertes considérables. La variabilité ou la disparité du rendement est énorme. Si vous choisissez d’investir dans une banque canadienne et qu’une autre fait mieux, c’est dommage, mais comme la disparité est faible, ce n’est pas trop grave. Par contre, si vous choisissez le mauvais thème, c’est une toute autre histoire. Aviez-vous choisi d’investir dans la marijuana? Si oui, les temps ont été difficiles dernièrement. Par contre, si vous avez investi dans l’IA, vous avez visé juste.

Le graphique ci-dessus présente les 50 principaux FNB thématiques cotés aux États-Unis et la variation des cours sur un an. Vous avez bien vu : les rendements vont de +47 % à -32 %. Même les thèmes qui ont moins bien fait profitent du mouvement de croissance à long terme de leur secteur. Cependant, l’appétit des investisseurs fluctue – il peut changer considérablement d’une année à l’autre. Un thème peut aussi être freiné par un obstacle, comme un changement dans la loi.

Si vous faites le bon choix, vous gagnez. Si vous faites le mauvais choix, vous perdez. Même les FNB thématiques les moins performants au cours de la dernière année sont axés sur un thème qui offre d’excellentes perspectives. Certains sont en baisse simplement parce qu’ils ont beaucoup trop progressé l’année précédente. Prédire avec justesse celui qui va se démarquer l’année prochaine représente tout un défi.

2. Le piège de la course au rendement

Bien que la course au rendement est un phénomène qui touche tous les types de placement, c’est encore plus vrai pour les placements thématiques. L’une des barres vertes sur le graphique précédent représente un FNB axé sur l’intelligence artificielle (IA). Ce dernier a progressé d’environ 40 % au cours de la dernière année, et tous les gains ont été enregistrés avant la fin du mois de mai cette année. Autrement dit, il a fait du surplace au cours des cinq derniers mois. À la fin de mai, il comptait 9 millions de parts en circulation, contre 24 millions aujourd’hui. C’est donc dire que la plupart des actifs investis dans ce FNB l’ont été après les gains.

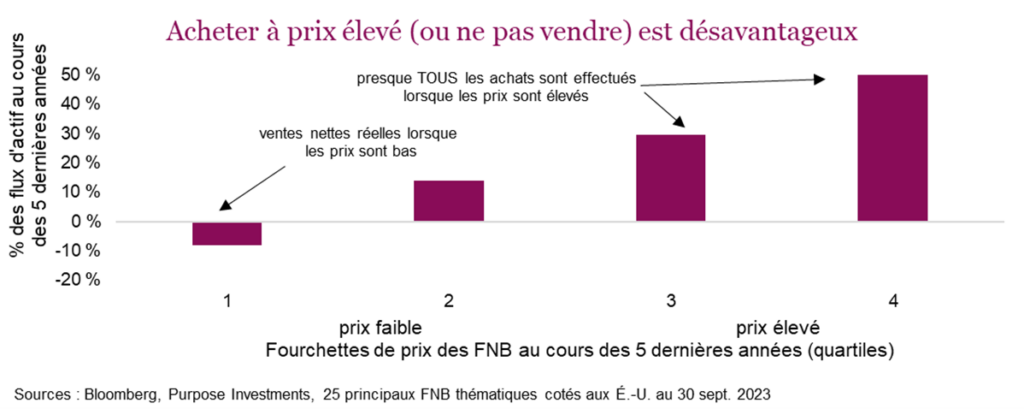

Pour mieux illustrer cette course au rendement, nous avons réparti les fourchettes de prix des FNB thématiques en quatre catégories (quartiles). Le premier quartile représente la tranche de 25 % les moins chers au cours des cinq dernières années. Le deuxième quartile représente la tranche suivante de 25 %, qui est toujours inférieure à la moyenne mais pas aussi bon marché. Le troisième quartile correspond à la tranche suivante, qui est supérieure à la moyenne et le quatrième quartile, à la tranche la plus chère. Nous avons ensuite mesuré les flux des FNB pour ces quatre fourchettes de prix.

Or, nous avons constaté que la grande majorité des entrées de fonds sont survenues lorsque les FNB se situaient dans les fourchettes de prix supérieures. À l’inverse, ils ont enregistré des sorties de fonds lorsqu’ils se situaient dans la fourchette inférieure. Acheter à un prix élevé et vendre à un prix bas n’a jamais été une stratégie viable à long terme.

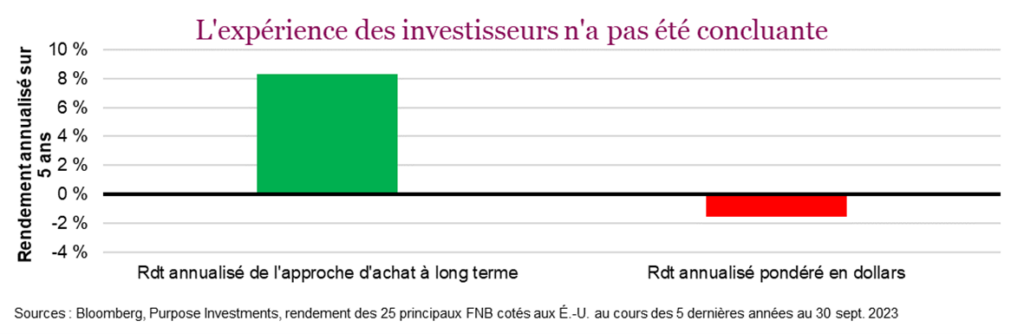

Toujours pour ces FNB thématiques, nous avons mesuré le rendement réel des investisseurs au moyen du rendement pondéré du coût de l’argent, en comparant ce rendement pondéré en dollars à la situation où l’investisseur aurait simplement conservé le FNB tout ce temps. Cela montre encore une fois que les FNB thématiques ont causé des ennuis à l’investisseur moyen.

3. Pas de discipline de vente

Le manque apparent de discipline de vente a contribué aux achats et aux ventes à des moments mal choisis. Même les FNB thématiques qui ont vu leur cours baisser de 40 %, 50 %, voire 80 % au cours des dernières années ont été peu vendus. L’un des principaux FNB thématiques aux États-Unis a chuté de 75 % depuis le début de 2021 et compte encore environ le même nombre de parts en circulation. Voilà un bel exemple de constance et de conviction. Malheureusement, ces placements ont perdu beaucoup de valeur.

Le problème, c’est que si vous croyez au thème à long terme, pourquoi vendriez-vous? Comme 50 % des voitures vendues en 2035 pourraient très bien être des véhicules électriques, il faut juste continuer d’investir dans les FNB thématiques de véhicules électriques au gré des hauts et des bas. Cependant, qu’en est-il si la composition du FNB ne reflète plus le thème étant donné que les sociétés changent avec le temps? La plupart des constructeurs automobiles vendent maintenant des véhicules électriques; cela ne se limite certainement plus à une ou deux sociétés spécialisées comme dans le passé. L’un des principaux FNB de véhicules électriques a progressé de 62 % en 2020 et de 28 % en 2021, avant de reculer de 34 % en 2022. Le thème continue toutefois sa progression.

Malheureusement, les valorisations ne peuvent pas servir de signal de vente. Les cours des sociétés thématiques sous-jacentes sont souvent déjà très élevés et peuvent le devenir encore plus ou le demeurer même s’ils chutent de 50 %.

Une mauvaise discipline de vente et un attachement obstiné à des thèmes ont poussé de nombreux investisseurs à s’accrocher durant les hausses et les baisses. Et parfois il y a eu plus de baisses que de hausses.

En conclusion

Les FNB thématiques peuvent stimuler la croissance des portefeuilles. De plus, compte tenu de la composition de l’indice TSX et de sa faible croissance (beaucoup de titres à dividendes, moins de titres de croissance), les portefeuilles de nombreux investisseurs canadiens sont peu exposés au facteur de croissance. Et ce ne sont pas les choix qui manquent avec une multitude de fournisseurs de FNB qui proposent un large éventail de thèmes qui pourraient profiter d’un vent favorable pendant de nombreuses années à venir. Les données indiquent toutefois clairement que choisir un, deux ou cinq thèmes n’est peut-être pas la meilleure solution. L’intention de ce rapport n’est pas de vous dissuader d’investir dans un thème – loin de là – mais plutôt de faire valoir l’importance d’être discipliné et rigoureux afin d’éviter la recherche de rendement à tout prix. Si vous choisissez d’investir dans un thème, il est conseillé de tenir compte des risques mentionnés plus tôt et de mettre en place une stratégie disciplinée.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.