Abonnez-vous ici pour recevoir l’État du marché par courriel.

L’État du marché.

16 octobre 2023.

Comme le disait Harry Markowitz, le père de la théorie moderne du portefeuille : « la diversification est la seule stratégie de placement qui ne coûte rien ». Diversifier ses avoirs en investissant dans un plus grand nombre d’actions, d’obligations, de régions et de catégories d’actif réduit le risque global. C’est pourquoi il ne faut pas investir tout son argent dans une seule action. Si vous choisissez la bonne, c’est formidable, mais les conséquences des autres scénarios beaucoup plus probables sont plutôt désastreuses. C’est pourquoi nous investissons dans une multitude d’actions, d’obligations, de titres liquides, de placements non traditionnels, de produits de base, etc.

La corrélation mesure la force de la relation entre deux placements. La diversification fonctionne en raison des corrélations différentes entre les divers placements. Moins ils sont corrélés, plus leur ajout au portefeuille présente un avantage de réduction du risque important. Il y a aussi une composante de rendement attendu, mais nous y reviendrons.

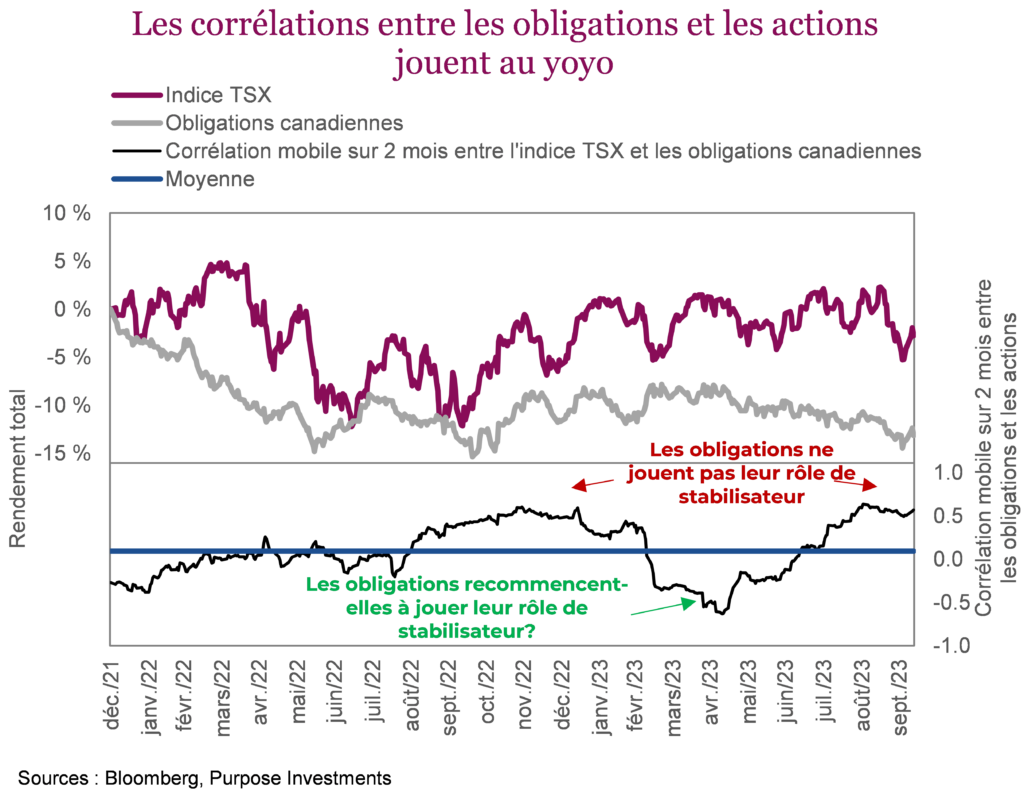

Cependant, même la diversification peut laisser un goût amer, car elle présente une certaine variabilité. En effet, les corrélations ne sont pas constantes, elles fluctuent. Elles sont parfois plus fortes, ce qui réduit l’avantage de réduction du risque de la diversification, et d’autres fois, elles sont plus faibles, ce qui aide grandement.

Pour le moment, les corrélations sont plus élevées, surtout pour les deux principales catégories d’actif, soit les obligations et les actions (partie inférieure du graphique ci-dessus). Cela nous rappelle les mauvaises performances des portefeuilles en 2022, lorsque les cours obligataires et boursiers avaient chuté. Cependant, depuis le mois de mars de cette année, les corrélations sont rapidement devenues négatives, avant de redevenir positives, plus récemment. Le graphique ci-dessous permet de mieux se représenter cette relation. Il s’intéresse uniquement aux journées de baisse de l’indice TSX, qu’il compare au rendement des obligations le même jour.

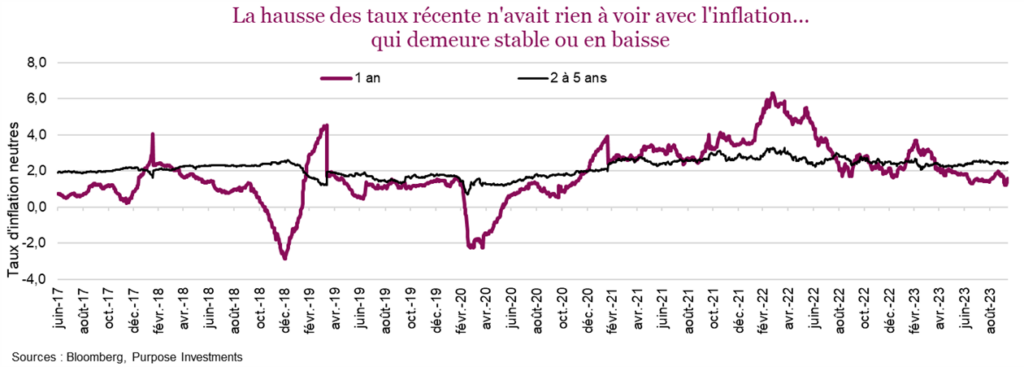

Une leçon très importante peut être tirée de ces deux graphiques. La diversification n’a pas bien fonctionné en 2022 ni au cours de la deuxième moitié de 2023 (pour l’instant). Toutefois, elle a bien fonctionné durant la première moitié de 2023, ce qui soulève une grande question : pourquoi? 2022 a été une année unique au cours de laquelle le taux de financement à un jour (mesuré par les fonds fédéraux) est passé de presque 0 à 4,5 %, ce qui s’est également reflété sur les taux à long terme. Or, une telle augmentation du taux d’escompte fait évoluer le prix de tous les actifs dans la même direction, c’est-à-dire vers le bas, et les corrélations augmentent, ce qui réduit l’avantage de la diversification.

Au cours de la première moitié de 2023, les prévisions sur le pic des taux ont plafonné ou se sont stabilisées pour la plupart. Mais surtout, en raison des risques économiques liés aux banques régionales américaines, le risque de récession a augmenté. Les corrélations entre les obligations et les actions sont redevenues négatives, la diversification a fonctionné et nous avons tous été récompensés. Cependant, durant la deuxième moitié de 2023, nous avons observé une diminution des risques de récession et l’émission/la demande d’obligations du Trésor suscite des inquiétudes (consulter le numéro de la semaine dernière). Encore une fois, les fortes corrélations et les avantages de la diversification se sont effrités. La situation n’est pas la même qu’en 2022 où le problème était l’inflation. Les prévisions d’inflation et les points d’équilibre sont demeurés relativement stables ou se sont même un peu améliorés.

Comment les corrélations évolueront-elles? L’inflation ralentit graduellement, ce qui réduit le risque de hausses importantes du taux de financement à un jour. C’est une bonne nouvelle, qui explique les corrélations plus faibles. Si la récession commence à se concrétiser, cela fera aussi baisser les taux obligataires et devrait ramener les corrélations entre les obligations et les actions plus près de leurs moyennes à long terme. En revanche, si les taux continuent de monter en raison des déséquilibres ou d’une « absence d’atterrissage », cela nuira à la stratégie de diversification entre

les actions et les obligations.

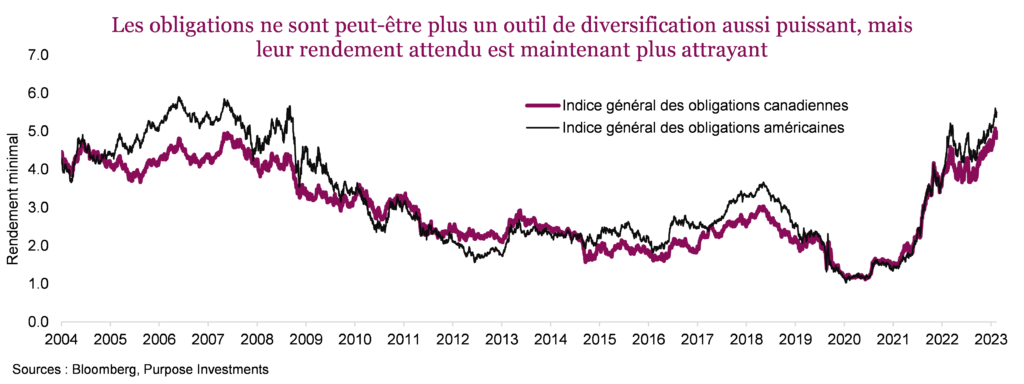

Le rôle des obligations à l’intérieur d’un portefeuille a-t-il changé? Il y a un bon côté à toutes ces hausses de taux : le rendement attendu des obligations est plus élevé. Il l’est bien plus qu’avant, même si le chemin pour y arriver a été éprouvant. Par exemple, lorsque les obligations canadiennes rapportaient entre 1 % et 2,5 %, la plupart des investisseurs détenaient des obligations presque entièrement à des fins de diversification ou de stabilisation du portefeuille. Et bien que les pertes au cours des dernières années aient probablement semé un certain doute sur leur rôle de stabilisation, les rendements futurs ont assurément augmenté. Le meilleur indicateur du rendement futur des obligations est le taux prospectif.

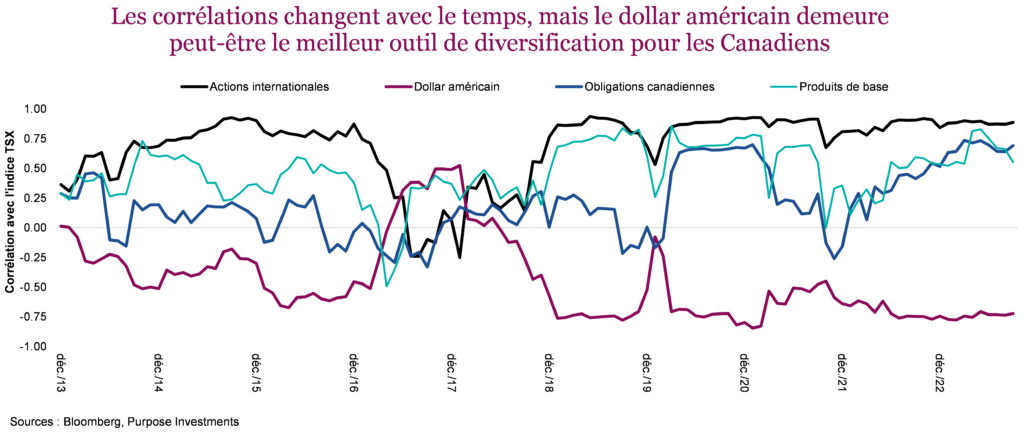

Les obligations ne sont peut-être plus un outil de diversification aussi puissant qu’avant, mais compte tenu de l’amélioration des perspectives de rendement, existe-t-il d’autres outils de diversification? Le graphique ci-dessous illustre les corrélations mobiles sur 12 mois entre un certain nombre de catégories d’actif et les actions canadiennes. Les actions internationales sont manifestement fortement corrélées. On peut voir aussi que la corrélation avec les obligations augmente.

Nous avons également inclus les prix des produits de base. Nous aurions pu nous en tenir uniquement au secteur de l’énergie et les résultats auraient été similaires. Ce pourrait être intéressant, car il y en a qui prétendent maintenant que le pétrole ou le secteur de l’énergie représente une bonne source de diversification étant donné que ce secteur a bien fait en 2022. Or, c’est dû à l’effet de récence; ne vous laissez pas berner. Il en va de même pour les titres technologiques à mégacapitalisation.

La ligne du graphique qui ressort est celle du dollar américain. C’est vrai, l’exposition au dollar américain constitue un excellent outil de diversification pour les Canadiens du fait que l’argent converge vers cette valeur refuge en période de difficulté. Nous ne disons pas que tout le monde doit investir dans le dollar américain, mais qu’il faut avoir une exposition suffisante au billet vert par le biais d’autres véhicules de placement, comme les actions ou les obligations. Dans un monde où il devient plus difficile de diversifier ses placements, l’exposition au dollar américain continue de profiter aux investisseurs canadiens.

En conclusion

Nous ne serons peut-être plus aussi positifs pour le dollar américain au début du prochain cycle. Mais c’est le cas pour l’instant, en raison des avantages qu’il présente sur le plan de la diversification. Les obligations n’ont peut-être pas rempli leur rôle de stabilisation du portefeuille au cours des deux dernières années, mais elles offrent maintenant un potentiel de contribution au rendement beaucoup plus intéressant. De plus, si une récession se prépare, comme nous le pensons, elles pourraient rapidement recommencer à jouer leur rôle de stabilisateur.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.