Février 2023.

Stratégie des investisseurs.

Sommaire

- L’effet janvier bat son plein

- Profitez de cette remontée, sans fonder trop d’espoir

- Cycle du marché

- Bénéfices – préoccupations non fondées

- Le Japon revisité

- La vérité sur l’inflation

L’effet janvier bat son plein

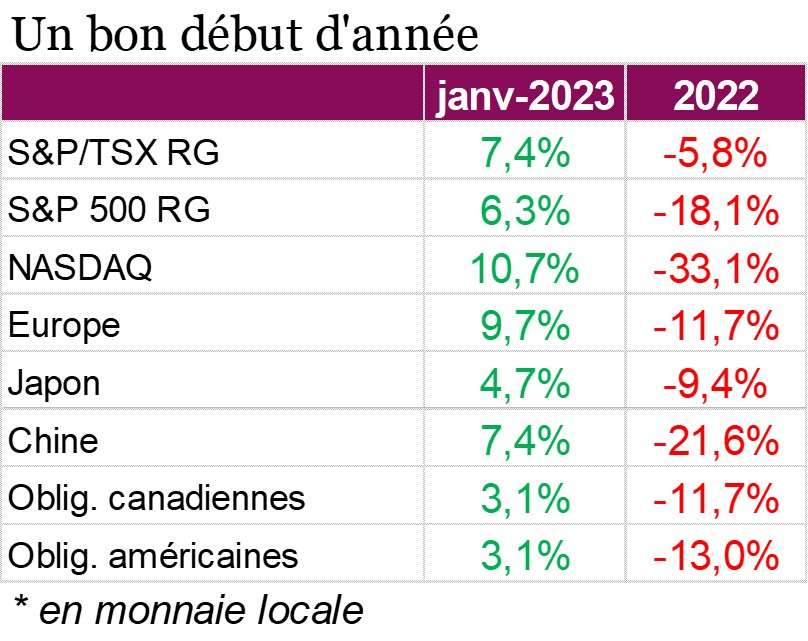

Du point de vue du rendement mensuel, le mois de janvier a procuré de bons rendements dans le passé, d’où le terme « effet janvier ». Cette année n’a pas fait exception. Les marchés boursiers et obligataires ont commencé l’année du bon pied, les signes que l’inflation pourrait être en train de ralentir ayant contribué à raviver la confiance des investisseurs. Les actions nord-américaines ont enregistré de solides gains en janvier, le S&P/TSX et le S&P 500 progressant respectivement de 7,4 % et de 6,3 % en monnaie locale au cours du mois. Pour tenter d’éliminer les excès de la pandémie et de stimuler les bénéfices, les sociétés technologiques ont poursuivi leurs mises à pied tout au long du mois. Encouragés par ces mesures, les investisseurs ont permis au NASDAQ de clôturer le mois en hausse de 10,7 % et d’enregistrer son meilleur mois de janvier depuis 1999. Les marchés émergents ont aussi profité du climat de propension au risque de janvier. La fin de la politique zéro-COVID de la Chine, la réduction des pressions réglementaires, les nouvelles mesures de soutien du secteur immobilier et la croissance plus forte que prévu du PIB au quatrième trimestre ont aidé à propulser les actions des marchés émergents.

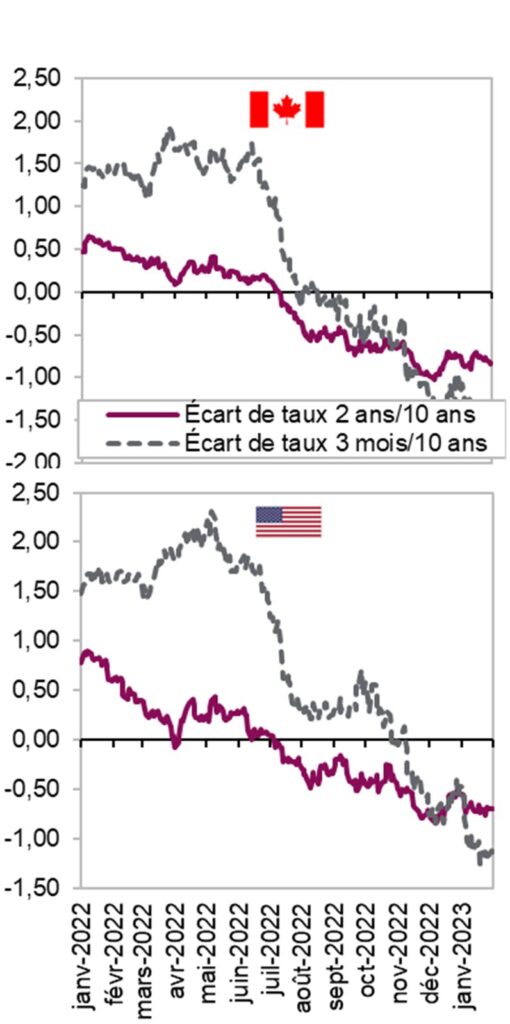

Les investisseurs ont été encouragés par les signes de déclin continu de l’inflation, augmentant la spéculation sur la fin prochaine de la campagne de hausses des taux d’intérêt musclées de la banque centrale. Les réunions sur la politique monétaire des grandes banques centrales n’ont pas causé de surprises, laissant présager de la fin prochaine de la période des méga-hausses de taux. La Banque du Canada a relevé les taux de 25 pb comme prévu et, plus important encore, elle a précisé qu’elle entendait maintenir le taux directeur à son niveau actuel le temps d’évaluer les effets des hausses jusqu’ici. Après avoir relevé les taux de 25 pb, la Fed a également laissé entendre qu’elle s’approchait du niveau approprié où elle pourrait faire une pause. Après ces commentaires conciliants, les taux obligataires ont chuté et permis aux indices obligataires américains et canadiens de progresser de 3,1 % au cours du mois. Bien que les trajectoires descendantes des inversions de la courbe des taux se soient aplanies, elles demeurent fortement négatives.

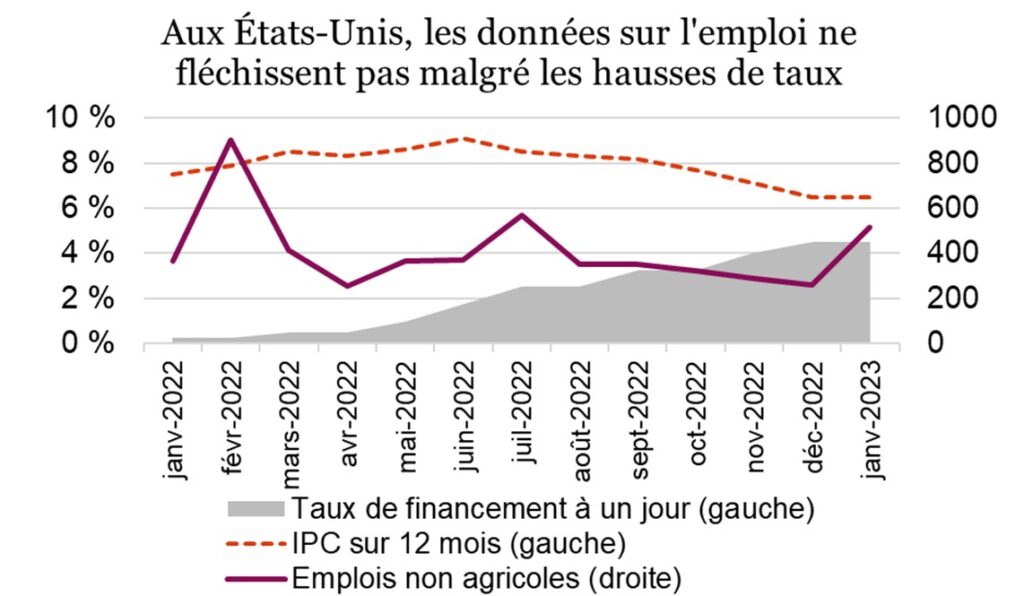

Les données publiées ce mois-ci montrent une hausse de 0,1 % du PIB réel canadien sur un mois en novembre, alors que les estimations préliminaires pointent vers une croissance nulle du PIB en décembre. Les chiffres témoignent d’un ralentissement et indiquent que la BdC pourrait être en mesure de réussir un atterrissage en douceur. Malgré les progrès certains dans la lutte contre l’inflation, la BdC et d’autres banques centrales semblent encore avoir du travail à faire pour la ramener aux niveaux cibles. Les banques centrales devront s’assurer que l’équilibre entre la demande et l’offre de main-d’œuvre a été rétabli, ce qui reste encore le plus gros obstacle. Les données sur les postes à pourvoir, le taux de chômage et la croissance des salaires au Canada et aux États-Unis continuent de montrer que le marché de l’emploi est trop serré.

Même si le marché a été survolté en janvier, nous ne sommes pas encore au bout de nos peines. Les signes de ralentissement ou même d’interruption des hausses de taux par les banques centrales ont causé un certain optimisme, mais il faudra encore beaucoup de temps pour que les effets de ces politiques soient ressentis. Pour certains, c’est un rebond de soulagement après la piètre performance de 2022, pour d’autres c’est l’effet janvier; peu importe, la remontée sera probablement de courte durée et nous ne misons pas trop là-dessus.

Profitez de cette remontée, sans fonder trop d’espoir

2023 a commencé en lion, c’est le moins qu’on puisse dire. Après une année 2022 difficile où la plupart des catégories d’actif, y compris les actions et les obligations, ont reculé, 2023 a commencé du bon pied avec un rebond des actions et une hausse des obligations également. Les conditions sont favorables. L’inflation a commencé à ralentir, permettant à certaines banques centrales de mettre fin aux hausses des taux d’intérêt qui ont dominé en 2022. Après avoir relevé les taux en janvier, la Banque du Canada a annoncé une pause. L’omnipotente Fed pourrait bientôt emboîter le pas. Actuellement, le marché escompte une ou deux hausses de 25 pb de plus par la Fed.

Par ailleurs, les bénéfices du quatrième trimestre sont assez positifs, malgré les prévisions de ralentissement. La décélération très attendue de la croissance des bénéfices ne s’est pas encore matérialisée, mais elle ne saurait tarder. L’inflation rehausse les chiffres d’affaires des sociétés, qui commencent à s’effriter, mais restent positifs. Et même si l’économie commence à ralentir, elle se porte encore bien et profite de facteurs favorables persistants, comme le déconfinement de la Chine et la gestion de la situation énergétique difficile en Europe durant les mois d’hiver. Globalement, le discours sur un éventuel atterrissage en douceur prend de l’ampleur.

![Rebond des actions en début d'année,

Les obligations remontent aussi [légère baisse des taux].png](https://richardsonwealth.com/wp-content/uploads/2023/02/Rebond-des-actions-en-debut-dannee-Les-obligations-remontent-aussi-legere-baisse-des-taux.png-1024x953.jpg)

Si on se réfère à nos perspectives pour 2023, jusqu’ici tout se passe comme prévu :

L’année 2023 devrait commencer du bon pied, alors que l’inflation devrait ralentir encore un peu, dissipant en partie la plus grande crainte des marchés. De plus, l’effet janvier pourrait certainement aider. Cependant, le ralentissement de l’inflation commencera à accélérer la baisse des bénéfices des sociétés. Par ailleurs, l’effet de richesse lié à la chute des marchés boursiers et obligataires au cours de la dernière année ainsi que l’effet retardé du relèvement des taux et les taux plus élevés freineront considérablement la croissance économique. Cela pourrait déclencher le dernier épisode de repli du marché baissier et créer la meilleure occasion d’achat, idéalement quelque part au premier semestre de 2023, à mesure que le marché commence à voir la lumière au bout du tunnel et remonte pour terminer l’année dans le vert.

Profitez de ces conditions favorables, car il est peu probable qu’elles durent. En prenant un peu de recul par rapport aux fluctuations mensuelles, on voit que l’inflation s’est emballée en 2022, ce qui a suscité une réponse très énergique de la part des banques centrales. Le rythme et l’ampleur des hausses de taux étaient stupéfiants. Cette solution à l’inflation – les hausses de taux – fonctionne parce qu’elle ralentit l’activité économique, avec un effet retardé. L’inflation commence maintenant à diminuer et le ralentissement de la croissance économique devrait devenir de plus en plus évident. Bien qu’un atterrissage en douceur ne soit pas impossible, comme la croissance économique mondiale a diminué de 5,8 % en 2021 à 3 % en 2022, puis à X % en 2023 et vu l’ampleur des hausses de taux, c’est peu probable. Ce serait comme essayer d’atteindre le soleil au moyen d’un lance-pierre.

Nous ne sommes pas pessimistes pour autant. Nous demeurons optimistes pour 2023, qui devrait être une meilleure année que 2022. Toutefois, il ne faut pas se réjouir trop vite de la forte hausse des marchés en ce début d’année. Ce « rebond de soulagement lié à l’inflation » pourrait se poursuivre, mais janvier est souvent un mois étrange en raison des ventes à perte à des fins fiscales, du rééquilibrage et, souvent, du regain d’optimisme des investisseurs en début d’année. L’avenir pourrait encore être rempli de rebondissements. Et compte tenu de l’ampleur du rebond, un renversement de tendance devient de plus en plus probable. Profitez de cette remontée, sans fonder trop d’espoir.

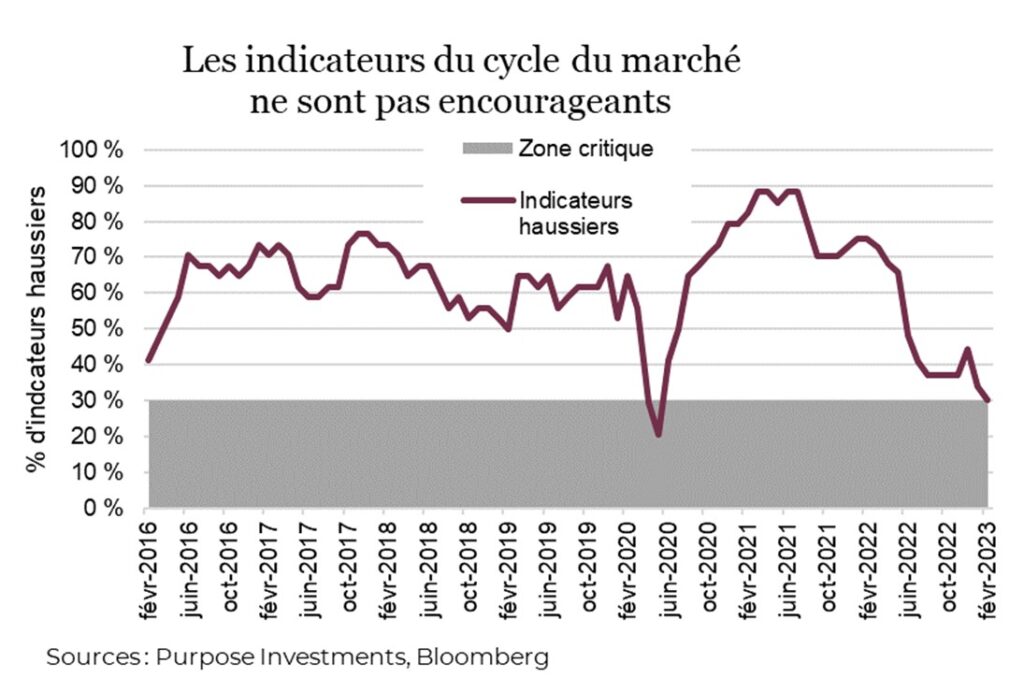

Cycle du marché

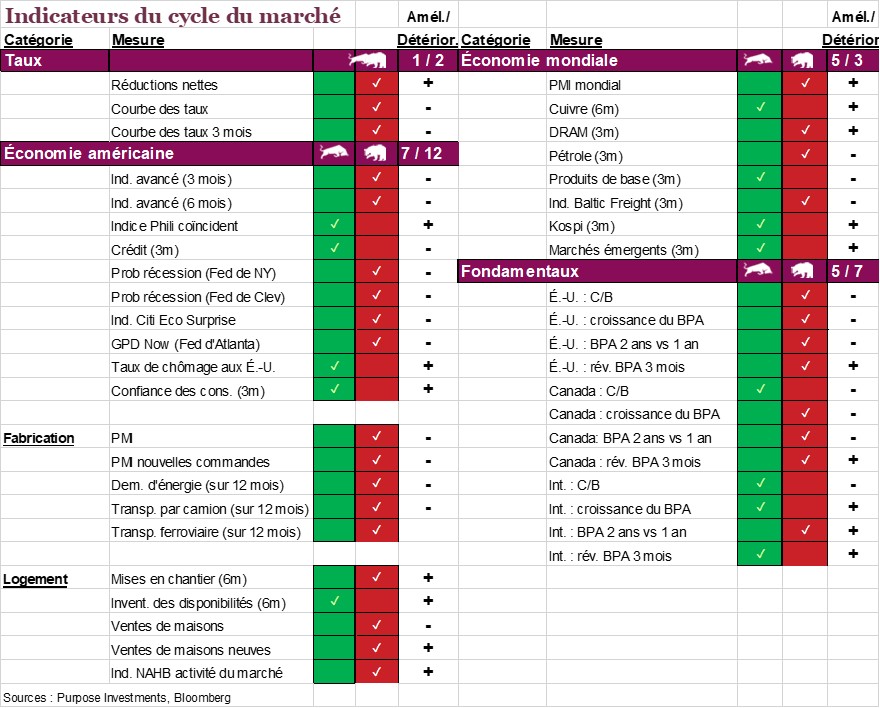

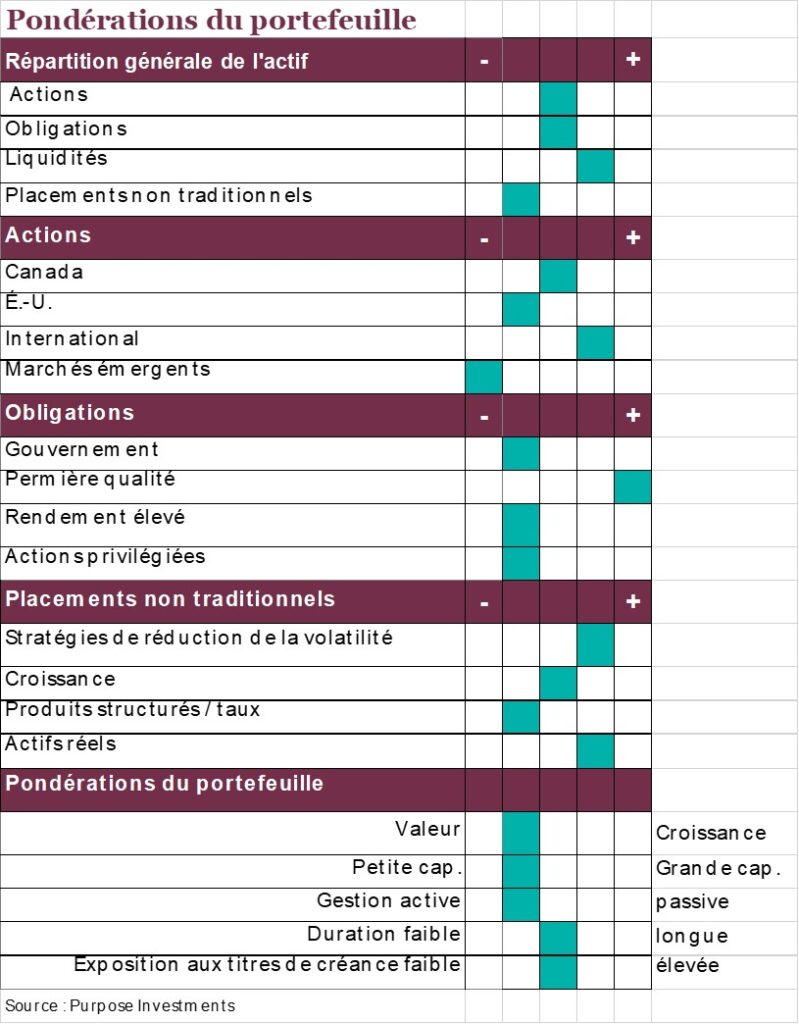

Nous avons souligné au cours des derniers mois que nos indicateurs du cycle du marché se situaient tout juste au-dessus de la zone critique et que nous nous attendions à ce qu’ils diminuent avec l’affaiblissement des données fondamentales, comme les bénéfices et les valorisations. Or, c’est déjà commencé. En l’espace d’un mois, un indicateur de l’économie américaine et un autre de l’économie mondiale sont devenus baissiers. Ce qui est surtout remarquable, c’est que des 8 indicateurs « fondamentaux » haussiers sur une possibilité de 12, 4 sont devenus baissiers. En raison de la hausse des cours des actions, certaines valorisations sont passées de favorables à défavorables. Par ailleurs, la croissance des bénéfices ralentit rapidement tant au Canada qu’aux États-Unis, et les données fondamentales internationales demeurent saines grâce à la gestion de la crise énergétique hivernale en Europe et au déconfinement de la Chine.

Bénéfices – préoccupations non fondées

Pour l’instant, les préoccupations liées à la saison des bénéfices s’avèrent non fondées, les résultats n’étant pas aussi mauvais qu’attendu. Cela explique en partie la remontée des marchés. Bon nombre de sociétés ont annoncé des bénéfices supérieurs aux attentes, mais on note quand même un essoufflement par rapport aux deux dernières années. Jusqu’à maintenant, 251 sociétés du S&P 500 ont dévoilé leurs résultats pour le quatrième trimestre. Leur chiffre d’affaires a augmenté de 5,1 % et leurs bénéfices ont diminué de 3,6 %, contre des estimations consensuelles de 1,0 % et 1,3 %, respectivement. Le prix moyen des actions a augmenté de 0,78 % après l’annonce des résultats.

L’inflation a contribué aux chiffres d’affaires et les sociétés ont jusqu’à maintenant réussi à contenir les dépenses. Le secteur de la consommation discrétionnaire a bien fait récemment, avec des bénéfices dépassant de 12,2 % en moyenne les prévisions et une hausse impressionnante de 2,2 % du prix moyen des actions. Le secteur des services aux collectivités a été à la traîne; en moyenne, ces sociétés ont déçu les attentes et reculé de plus de 2 % depuis l’annonce des résultats.

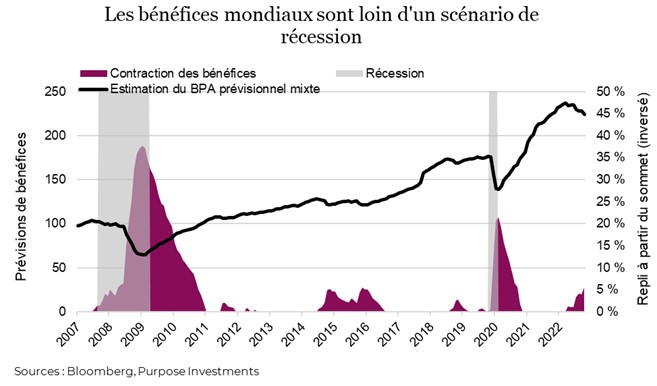

Près de 30 % des sociétés ayant publié leurs résultats ont annoncé des baisses de revenus et 35 %, une baisse des bénéfices. Les investisseurs qui attendent que la vigueur générale des données fondamentales vienne stimuler la prochaine hausse des marchés devront chercher ailleurs. Nous appréhendons toujours une détérioration continue des données fondamentales des sociétés au prochain trimestre. La bonne nouvelle, c’est que la saison des bénéfices n’a pas justifié un nouveau délestage des marchés, les sociétés ayant en moyenne réussi à dépasser modestement les attentes, déjà revues à la baisse. Le graphique ci-dessous montre que la baisse attendue des bénéfices par rapport au dernier sommet est d’environ 6 %, ce qui ne concorde pas du tout avec le scénario d’une récession.

Les analystes s’attendent à une baisse des bénéfices au premier semestre de 2023, mais à une croissance des bénéfices au deuxième semestre. Pour les premier et deuxième trimestres de 2023, les analystes prévoient un recul des bénéfices de 5 % et 4 %, respectivement. Au deuxième semestre, les prévisions sont beaucoup plus optimistes, avec une croissance des bénéfices attendue aux troisième et quatrième trimestres de 3,93 % et 8,2 %, respectivement.

Les prévisions des bénéfices reflètent rarement un scénario de récession

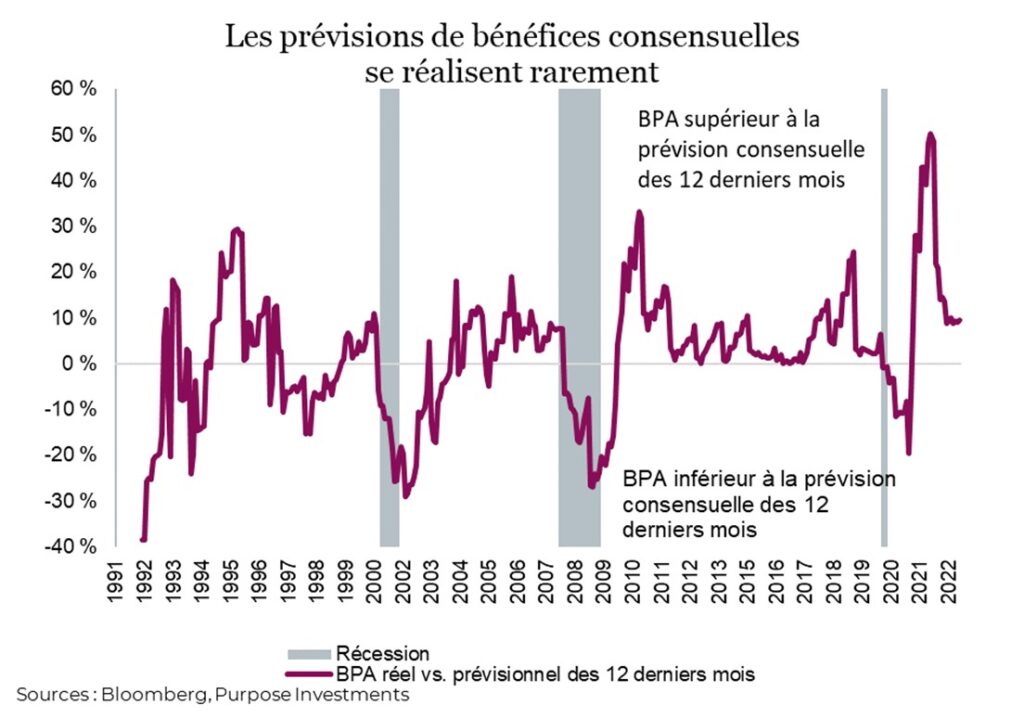

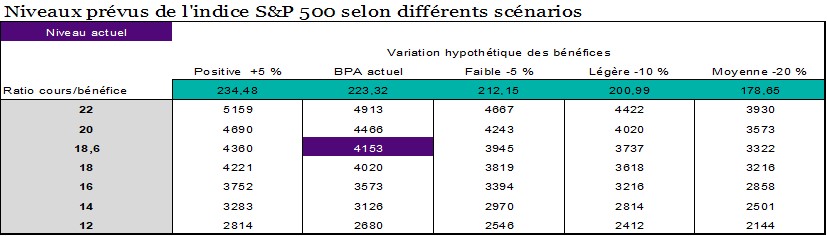

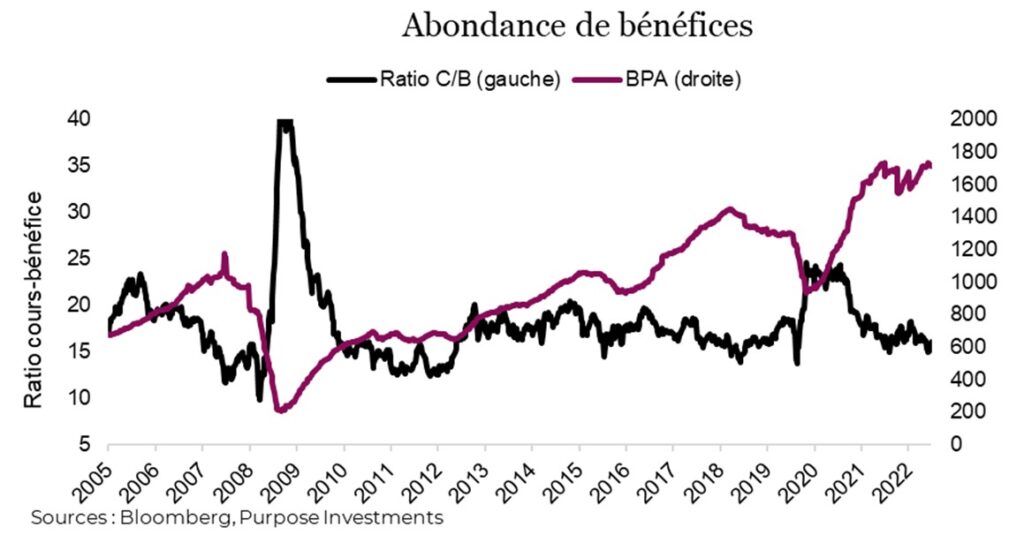

Le rapport cours/bénéfice prévisionnel du S&P 500 est de 18,6. C’est l’une des mesures de valorisation les plus couramment utilisées pour évaluer à quel point les actions sont chères ou bon marché. Il est fondé sur les prévisions consensuelles des analystes des sociétés de courtage pour les 12 prochains mois. L’un des plus gros problèmes avec les prévisions consensuelles, c’est qu’elles surévaluent habituellement les bénéfices prévisionnels à l’approche d’une récession. Les bénéfices prévisionnels baissent effectivement (de 5 % par rapport à leurs sommets, actuellement), mais ils sous-estiment les surprises inévitables qui sont beaucoup plus souvent négatives. Si comme on le voit, les bénéfices diminuent de seulement 20 % cette année par rapport aux niveaux de 2022 (une récession moyenne), le ratio C/B s’établirait à 22, soit un niveau à peine bon marché.

Le graphique compare le bénéfice par action réel (BPA) aux estimations du BPA des 12 derniers mois. En période de récession, les bénéfices déclarés sont environ 20 % à 30 % inférieurs aux prévisions des 12 derniers mois. Actuellement, les bénéfices sont encore 10 % supérieurs à ce qui était attendu au début de 2022, mais la tendance est à la baisse. Rappelez-vous qu’il y a un an, personne ne s’attendait à un taux des fonds fédéraux de 4,75 % et les coûts d’emprunt plus élevés vont continuer de nuire à la demande lorsque l’impact des hausses de taux sur l’économie et les habitudes de dépenses des consommateurs sera pleinement ressenti.

Même si notre scénario de base prévoit un ralentissement économique, voire une récession plus tard cette année, les prévisions consensuelles n’escomptent pas encore pleinement ce changement de conjoncture macroéconomique. Comme indiqué plus haut, les estimations ont chuté de seulement 6 % par rapport à leurs sommets.

Et maintenant?

La grille ci-dessous montre les niveaux prévus du S&P 500 pour différents scénarios économiques déterminés par le taux de croissance des bénéfices et le prix que le marché sera disposé à payer pour 1 $ de bénéfices, allant d’une récession très légère où les bénéfices se contractent de 5 % à une récession moyenne où ils chutent de 20 %. Nous avons aussi intégré un scénario favorable où les bénéfices augmenteraient de 5 % à partir de leurs niveaux actuels. La grille présente pour différents ratios C/B figurant dans la colonne de gauche les niveaux correspondants du S&P 500 et la variation en pourcentage à partir du niveau actuel. Cet exercice fait réfléchir en montrant qu’une légère récession combinée à une baisse de quelques points des ratios à 16 fois les bénéfices ferait baisser le niveau du S&P 500 à 3200 points. Cela représente une chute importante si on tient compte de la remontée récente.

Globalement, la baisse actuelle et prévue des bénéfices du S&P 500 ne correspond à aucun des scénarios de récession. Advenant une récession, les bénéfices devraient baisser beaucoup plus par rapport aux estimations actuelles, qui semblent trop optimistes pour le deuxième semestre et sous-estiment deux grands obstacles auxquels les sociétés américaines sont confrontées, soit la hausse soutenue (mais plus lente) des coûts et la détérioration de la demande, la hausse des coûts d’emprunt freinant les dépenses des consommateurs.

Une conséquence attendue des marchés baissiers est un changement radical dans le comportement des investisseurs. Étant donné la faible qualité du rebond depuis le début de l’année, le comportement du marché ne semble PAS avoir changé. Jusqu’à présent, le début d’année est très similaire à 2021, à l’exception de l’euphorie entourant GameStop. Le comportement des investisseurs reste conditionné par l’assouplissement quantitatif, même si la situation est complètement différente. Les valorisations ont et auront toujours des conséquences et actuellement, elles semblent témoigner d’une confiance excessive. Les banques centrales ne pourront probablement pas stimuler l’économie du jour au lendemain en toute insouciance comme en 2020. Notre scénario de base demeure celui d’une récession, et les conditions actuelles du marché ne reflètent pas « l’ancienne normalité »; c’est plutôt la « nouvelle normalité » de la décennie précédente qui s’est imposée de nouveau.

Le Japon revisité

Après avoir adopté une perspective positive à l’égard du Japon l’été dernier, il est temps de s’y intéresser de nouveau, puisque beaucoup de choses ont changé. Le contrôle de la courbe des taux du Japon continue d’être un sujet chaud sur les marchés mondiaux. Il y a quelques semaines, la Banque du Japon a eu une autre occasion de mettre fin à son programme de contrôle de la courbe des taux et de tenter de contenir l’inflation, qui a atteint un sommet de plus de 40 ans. Elle a toutefois finalement décidé de maintenir son programme. Nous restons cependant convaincus qu’il s’agit d’une décision à courte vue et que la situation économique l’obligera à renforcer sa monnaie et à réduire l’inflation qui a atteint un sommet de plusieurs décennies.

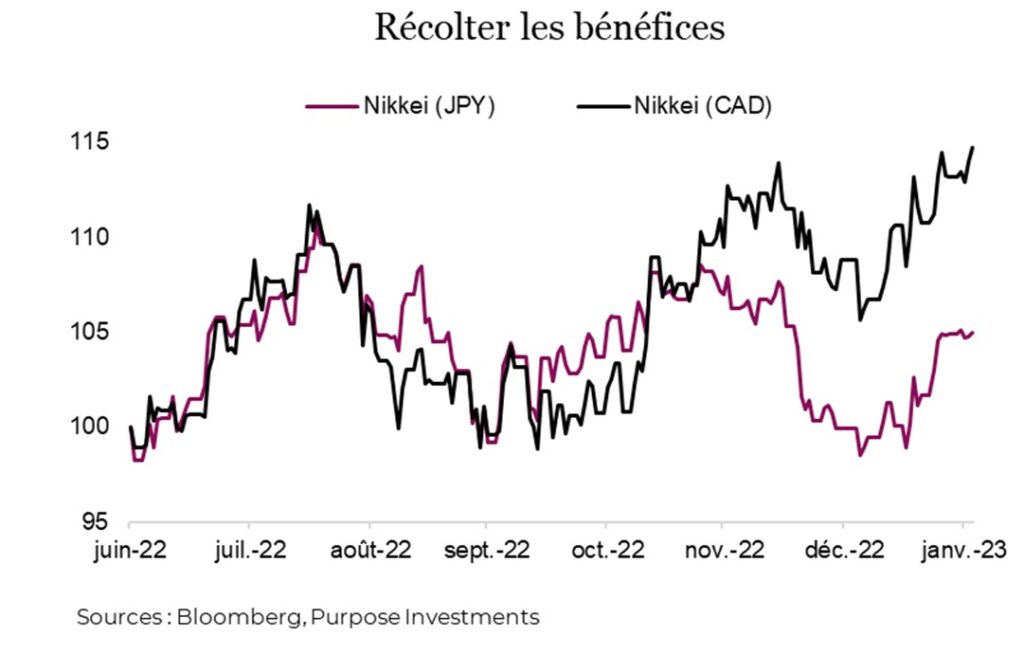

La décision de la Banque du Japon de renoncer à son contrôle de la courbe des taux serait à la fois une bonne et une mauvaise nouvelle. La bonne nouvelle, c’est que nos placements en yens non couverts grimperaient encore plus, ce qui se traduirait par des rendements beaucoup plus élevés pour les Canadiens. La mauvaise nouvelle, c’est que l’abandon de la politique monétaire conciliante du Japon, qui serait perçu comme un mouvement important vers un resserrement budgétaire, pourrait nuire à son marché boursier.

On l’a déjà vu en décembre lorsque la Banque du Japon a modifié légèrement sa politique en permettant au taux des obligations à 10 ans de fluctuer dans une fourchette plus large de +/- 50 pb plutôt que +/- 25 pb. Le marché japonais a chuté pendant que le yen s’appréciait. Nous nous attendons à quelque chose de similaire, mais avec un impact probablement plus significatif si la Banque du Japon décide d’abandonner complètement sa politique. À notre avis, la hausse du yen l’emportera sur la baisse du marché boursier japonais pour les investisseurs canadiens, ce qui se traduira par un rendement net positif pour les portefeuilles multiactifs.

Au cours des derniers mois, la remontée du yen a commencé à prendre forme. En juillet, lorsque nous avons pris une position au Japon, nous pouvions obtenir 35 % plus de yens pour un dollar qu’il y a deux ans. Ces derniers mois, on pouvait obtenir environ 21 % plus de yens pour un dollar. Cette variation s’explique par les attentes selon lesquelles la Banque du Japon devra intervenir pour essayer de renverser la faiblesse de sa monnaie. Comme on en a eu un aperçu en décembre, on peut penser que le Japon ne pourra plus continuer d’acheter des obligations au même rythme, de gonfler son bilan et de nuire à sa monnaie.

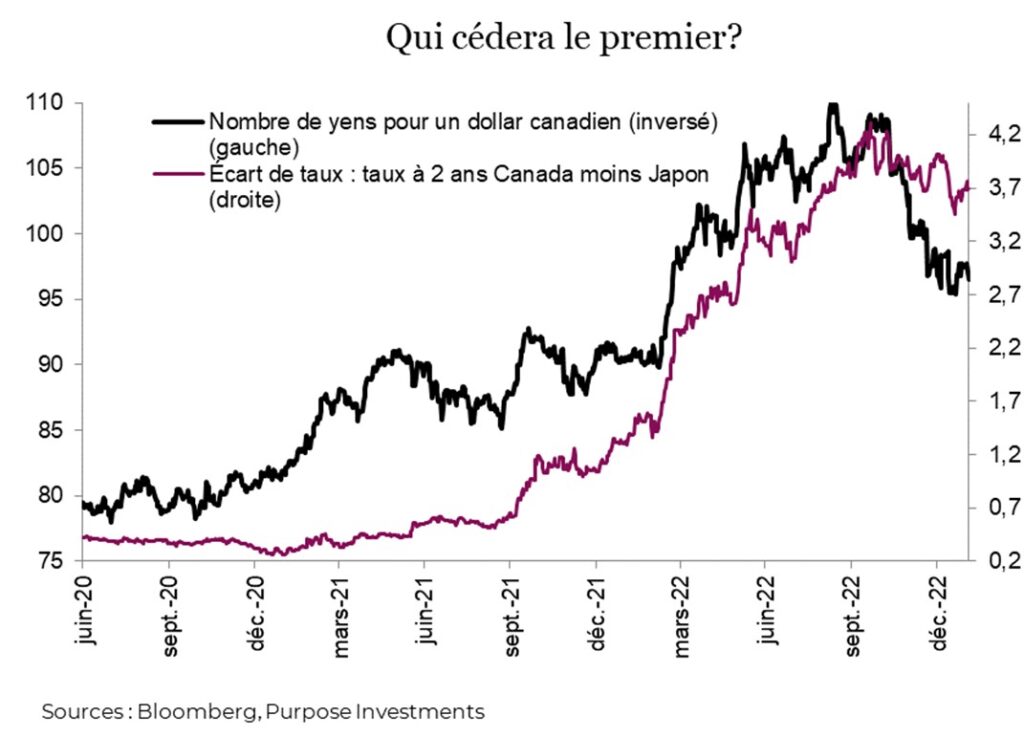

Alors que le Japon est conciliant et le reste du monde restrictif, les écarts de taux avec le Japon demeurent élevés. À notre avis, savoir qui cédera le premier importe peu. Que le monde devienne un peu plus conciliant en raison de la récession ou que le Japon devienne plus restrictif pour rattraper le reste du monde, les positions non couvertes au Japon continueront d’être profitables.

Le déconfinement des économies asiatiques est une autre raison d’être optimiste pour le Japon. Les marchés émergents demeurent chers et ont toujours été moins performants en période de récession. C’est inquiétant pour les portefeuilles qui investissent beaucoup en Chine et dans d’autres économies émergentes. Les investisseurs doivent tenter de recréer la « remontée de la pandémie des États-Unis » en Asie. Mais comment y parvenir sans trop s’exposer aux économies sous-développées? En surpondérant le Japon, la deuxième plus grande économie développée du monde. Un passage du dernier numéro de l’État du marché résume parfaitement la situation :

En tant qu’économie développée, le Japon profiterait de l’élan du déconfinement de la région tout en étant moins vulnérable aux obstacles auxquels font face les marchés émergents.

La situation actuelle des entreprises au Japon est une autre raison de se sentir à l’aise d’y investir. Les bénéfices demeurent solides et les valorisations se situent bien en deçà de la moyenne des dix dernières années. La dépréciation de la monnaie a été positive pour les exportations du Japon, les biens étant moins chers que ceux libellés dans des monnaies plus fortes. Les rendements boursiers demeurent élevés, alors que les sociétés japonaises continuent d’augmenter les distributions aux investisseurs, sous forme de dividendes et de rachats d’actions. Du point de vue du marché, le Japon devrait enregistrer une croissance solide à moins d’un autre repli économique important.

La thèse la plus simple est qu’en raison du niveau élevé de l’inflation (par rapport aux normes), la Banque du Japon devra probablement intervenir et se montrer plus intransigeante. La question est de savoir quand cela arrivera. Le mandat actuel de Haruhiko Kurodam, le gouverneur de la Banque du Japon, se terminera au début du mois d’avril. Le nouveau gouverneur pourrait adopter une politique plus restrictive, qui ferait baisser l’inflation et monter le yen.

Au cours des deux derniers mois, notre thèse a vraiment commencé à porter ses fruits. Comme le yen s’est raffermi, l’indice Nikkei est en hausse de 5,0 % en monnaie locale, et environ 15,0 % en dollars canadiens. Les choses commencent bien, mais toute décision de placement dans un portefeuille comporte des risques. Une récession prolongée, une erreur de la Banque du Japon ou de nouveaux confinements sont quelques-uns des risques qui pèsent sur le Japon. Cependant, nous continuons de croire que les avantages l’emportent sur les risques dans cette décision de placement. Pour les investisseurs internationaux, acheter une monnaie à des niveaux jamais vus depuis le début des années 2000 offre une protection importante contre le risque.

La vérité sur l’inflation

Pendant des années, les plans financiers de presque tous les investisseurs se souciaient peu de l’inflation, qu’on estimait autour de 2 %. Une donnée qu’on se contentait d’inclure dans le plan. Or, les deux dernières années pourraient remettre en question cette hypothèse de 2 %. Nous sommes de ceux qui pensent que l’inflation diminuera cette année lorsque les comportements induits par la pandémie reviendront à la normale, que les problèmes d’offre seront résolus et que, peut-être, la paix reviendra. Toutefois, en regardant plus loin, nous estimons que l’inflation restera plus volatile et plus élevée en moyenne qu’au cours des dernières décennies.

Le niveau d’inflation est demeuré faible pendant des décennies grâce à un certain nombre de tendances à long terme : les changements démographiques, les avancées technologiques, la mondialisation du commerce, la paix et, dans les dix dernières années, un certain désendettement. Certaines de ces tendances semblent avoir changé ou s’être atténuées. La transition démographique de l’épargne vers la désépargne a commencé. La mondialisation fait place à la délocalisation régionale. Le monde est n’est plus aussi pacifique. La transition énergétique est également inflationniste. Et les forces désinflationnistes qui dominaient au sein de l’économie mondiale dans les années 2010 ont clairement disparu. Aussi, une inflation à 2 % est une hypothèse un brin optimiste.

Si l’inflation est plus élevée dans les prochaines années, il y aura des conséquences pour la construction de portefeuille [voir nos réflexions sur le prochain cycle dans notre récent rapport intitulé « Se préparer pour le prochain cycle haussier ». Une pondération plus élevée des titres qui peuvent suivre le rythme de l’inflation permettrait de réduire ce nouveau risque de planification. Les actions résistent bien à l’inflation, principalement parce que les bénéfices sont nominaux et profitent d’une hausse de l’inflation. Certains marchés résistent mieux que d’autres. Les actifs réels, encore mieux.

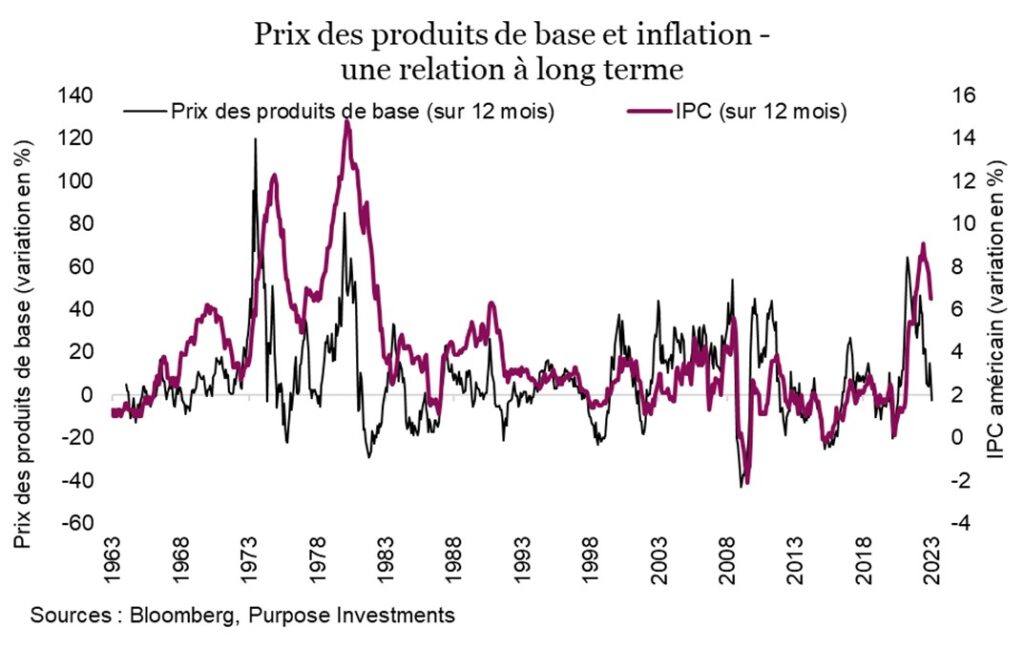

Le terme « actif réel » est interprété de différentes façons dans le monde des placements : produits de base, biens immobiliers, obligations à rendement réel, infrastructures, etc. Parmi les nombreuses sous-catégories d’actifs réels, les produits de base et dans une moindre mesure les biens immobiliers ont toujours été très fortement corrélés à l’inflation. Par conséquent, les portefeuilles et les plans financiers qui font une place aux actifs réels, en privilégiant par exemple les produits de base ou l’immobilier, peuvent offrir une meilleure protection contre l’inflation.

Comme nous l’avons vu récemment, les marchés mondiaux se sont repliés en 2022 en grande partie à cause de l’inflation élevée, alors que les actifs réels ont très bien résisté et ont compensé en partie cette période d’inflation élevée.

Offre et demande de produits de base – On pourrait soutenir que les investissements dans la capacité de production de nombreux produits de base ont été insuffisants, une situation qui a été exacerbée par le conflit en Ukraine et qui a aussi encouragé une plus grande diversification des sources d’approvisionnement. Du côté de la demande, la transition énergétique entraîne des changements dans les produits de base qui sont consommés. Cela crée un bel équilibre entre l’offre et la demande.

Cependant, comme le FOMC a augmenté le coût du capital au cours de la dernière année de 0,25 % à 4,75 %, le risque de récession et de ralentissement de la croissance économique s’est accru. C’est un facteur défavorable pour les prix des produits de base du côté de la demande, mais il convient de noter que certaines économies dans le monde avaient déjà ralenti et sont en train de se redresser. Par exemple, la Chine, qui a souffert de la contraction de son secteur de l’habitation pendant plusieurs années et de la politique zéro-COVID, voit maintenant sa croissance s’accélérer à mesure que ces deux facteurs négatifs se dissipent. En ce qui concerne les produits de base, le fait que l’économie américaine se contracte ou pas est bien moins important que la contribution de la Chine et d’autres économies émergentes.

Les produits agricoles ont très bien fait cette année, en particulier les céréales, en raison de la forte demande et de la pénurie d’offre causée par la perturbation des exportations de l’Ukraine. L’invasion de l’Ukraine par la Russie a été un facteur clé dans le prix des produits de base cette année. Les prix de nombreuses cultures importantes devraient baisser à court terme à mesure que la production mondiale réagit aux prix élevés des dernières années. Néanmoins, après ces baisses de prix initiales, la croissance à long terme de la demande mondiale de produits agricoles et la demande continue de biocarburants maintiennent les prix de nombreuses cultures au-dessus des niveaux antérieurs à 2007.

Infrastructure/Immobilier – Les évaluations immobilières et les revenus générés par le secteur immobilier sont restés stables l’année dernière malgré l’agitation au sein du marché. Le marché des infrastructures devrait ralentir, la hausse des taux d’intérêt faisant baisser les prévisions à court terme. Cependant, l’opinion consensuelle des consommateurs à long terme montre que les gens sont majoritairement optimistes et témoigne de l’intérêt continu pour les actifs réels mondiaux. Comme l’inflation a culminé et que les banques centrales continuent de relever les taux, bien qu’à un rythme plus lent, le plus gros obstacle pour les personnes touchées se résorbe.

Métaux précieux – Les prix de l’or ont été freinés en 2022 par les hausses de taux musclées des banques centrales pour lutter contre les niveaux élevés d’inflation et aussi par la force du dollar. Alors que l’année 2023 progresse, les attentes d’inflation pourraient avoir culminé, mais il faut se rappeler qu’on s’attend seulement à une stabilisation des taux d’inflation à des niveaux légèrement plus élevés au cours des dix prochaines années. Cela soutient le thème du sous-investissement dans les actifs réels et du raffermissement de cette catégorie d’actif dans le futur, mais il y a des signes clairs que l’intérêt de l’or ne tient pas à l’appréciation de son cours à court terme, mais plutôt à la stabilité à long terme de cet actif, qui ajoute une excellente valeur à l’intérieur d’un portefeuille de placements.

Conséquences pour les placements :

L’ajout d’actifs réels peut contribuer à protéger un portefeuille de placements et un plan financier contre l’inflation et à conserver leur valeur au fil du temps. En accord avec nos préférences actuelles pour la construction de portefeuille, les actifs réels sont surpondérés depuis un bon moment et cela ne risque pas de changer. De plus, de toutes les stratégies orientées vers les différents types d’actifs réels, nous estimons que celles axées sur les produits de base et l’immobilier sont les plus efficaces pour protéger un portefeuille contre l’inflation.

Source : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

*Auteurs :

Purpose Investments : Craig Basinger, stratège en chef des marchés; Derek Benedet, gestionnaire de portefeuille

Patrimoine Richardson : Andrew Innis, analyste; Phil Kwon, chef, Analyse de portefeuilles; Mark Letchumanan, Recherche; An Nguyen, VP, Services de placement

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables, nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.