Abonnez-vous ici pour recevoir l’État du marché par courriel.

L’État du marché.

10 octobre 2023.

Le dernier rapport sur l’emploi a surpris par sa vigueur! L’économie américaine a créé 336 000 nouveaux emplois en septembre, d’après le rapport sur les emplois non agricoles, soit beaucoup plus que prévu. En outre, les statistiques des deux derniers mois ont été revues à la hausse avec l’ajout de 119 000 emplois. Bref, les données sur l’emploi ont été solides. Les secteurs des loisirs et de l’hébergement (près de 100 000 emplois) et de l’éducation et de la santé (plus de 70 000 emplois) ont particulièrement contribué à la création d’emplois, de même que le secteur public (plus de 73 000 emplois) où l’effectif total est passé au-dessus des niveaux prépandémiques. Nous aborderons la question des déficits plus loin. La création d’emplois a été solide également au Canada avec 64 000 emplois de plus. Il semble y avoir encore du travail pour tout le monde.

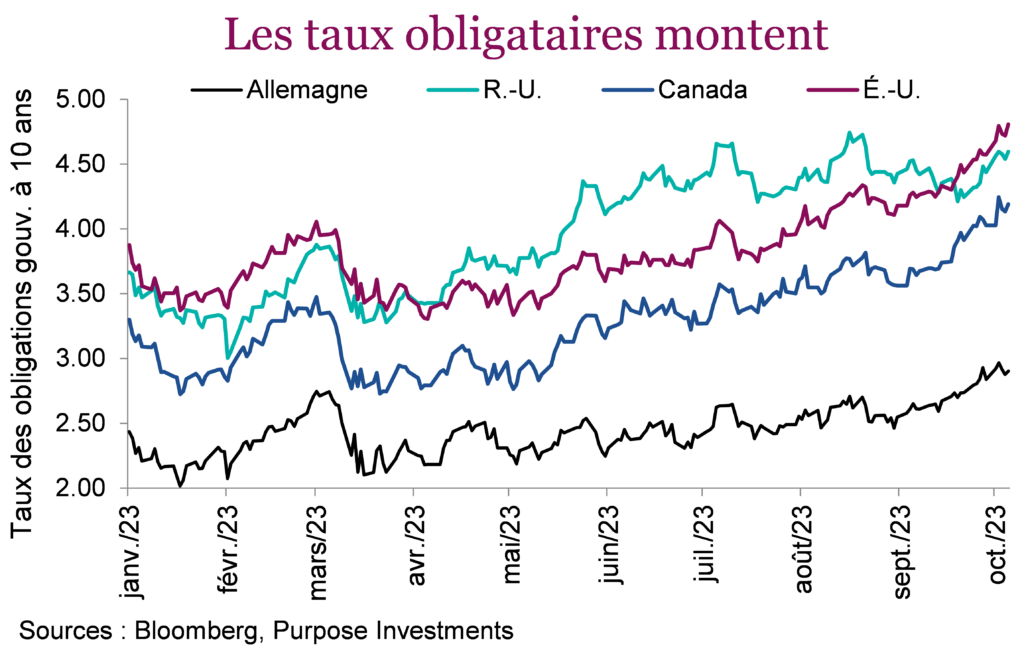

Les taux obligataires ont réagi en grimpant davantage. Au moment de rédiger ces lignes, le taux de l’obligation du Trésor américain à 10 ans atteignait 4,8 % – un plein point de pourcentage au-dessus du taux affiché à la mi-juillet – et poursuivait sa course sans que rien ne semble pouvoir l’arrêter. On observe le même phénomène au Canada, en Europe et ailleurs. L’ascension est plus forte en Amérique du Nord, mais ces dernières semaines, les autres grands marchés ont emboîté le pas.

Il est donc possible d’obtenir un rendement annualisé sur 10 ans de 4,8 % en détenant une obligation du Trésor américain ou de 4,2 % en investissant dans une obligation du gouvernement du Canada. Cela contribue certainement à un plan financier plus constructif si l’objectif de rendement du portefeuille est de l’ordre de 6 à 7 %. Évidemment, le rendement ne suivra pas une ligne droite, mais si on s’en tient au rendement à l’échéance, c’est certainement alléchant, tout comme les taux de 5 % sur les titres du marché monétaire ou les placements à court terme. Des taux indiscutablement attrayants, comme en témoigne le comportement des investisseurs cette année, qui ont investi massivement dans des titres du marché monétaire. D’après les données de l’ICI aux États-Unis, les actifs du marché monétaire sont passés de 4 700 G$ à 5 700 G$ depuis le début de l’année et ont suivi une tendance similaire au Canada, mais pas de la même ampleur.

C’est ici que le bât blesse

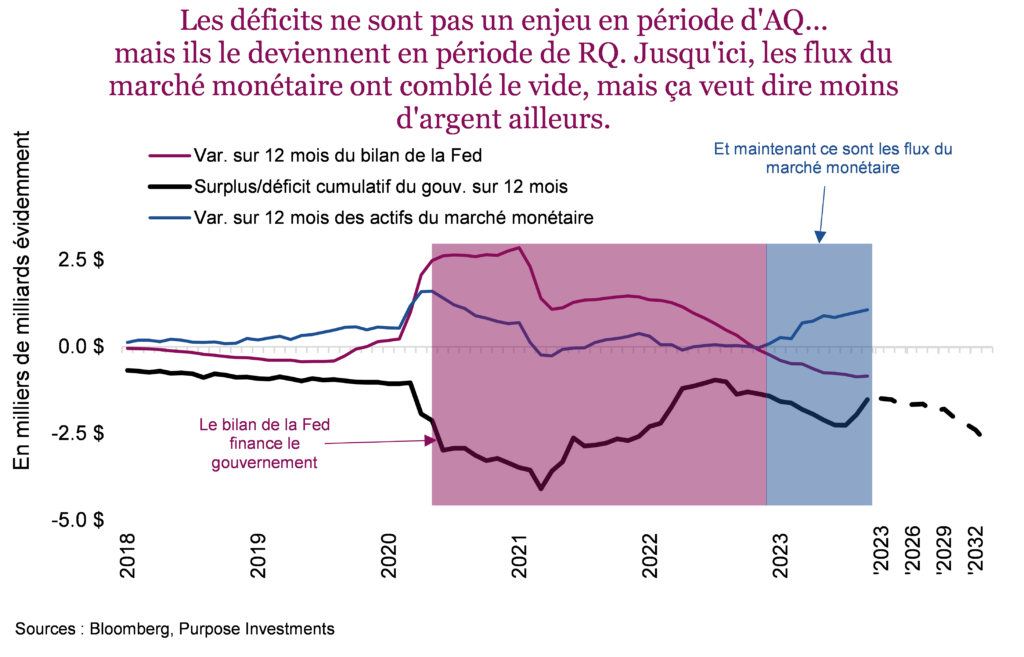

Le gouvernement américain prévoit un déficit de 1 500 G$ en 2023, qui devrait augmenter à 2 800 G$ d’ici 10 ans. Durant la pandémie, le déficit de pas moins de 3 100 G$ était largement financé par la banque centrale, qui achetait des obligations et augmentait son bilan : un prêté pour un rendu. Ce n’est toutefois plus le cas, puisque l’assouplissement quantitatif (AQ) s’est transformé en resserrement quantitatif (RQ), ce qui signifie que le bilan rétrécit. L’achat d’obligations du Trésor par des investisseurs internationaux a aussi diminué, les autres banques centrales, notamment celles de la Chine et du Japon, étant des acheteurs moins enthousiastes que par les années passées.

Et puis il y a les banques. Les banques américaines ont été des acheteurs d’obligations du Trésor ces dernières années. Toutefois, en raison des taux à court terme très élevés et des pertes non réalisées sur leurs placements obligataires actuels (attendez-vous à en entendre davantage parler à la prochaine ronde des résultats), disons simplement qu’elles sont elles aussi moins pressées d’acheter de nouvelles obligations du Trésor, en particulier à un écart de rendement aussi faible. Il ne reste donc que le secteur privé, qui reste jusqu’ici un acheteur intéressé en raison de l’attrait des taux élevés. Mais si vous et moi sommes les nouveaux acheteurs de la dette gouvernementale qui sert à financer les déficits, cela signifie qu’il reste moins de capital pour financer les investissements des entreprises. Voilà à quoi ressemble l’effet d’éviction de l’investissement privé. Et même si cela ne surprendra personne, un dollar donné au gouvernement ne procure pas le même avantage économique qu’un dollar donné à une entreprise.

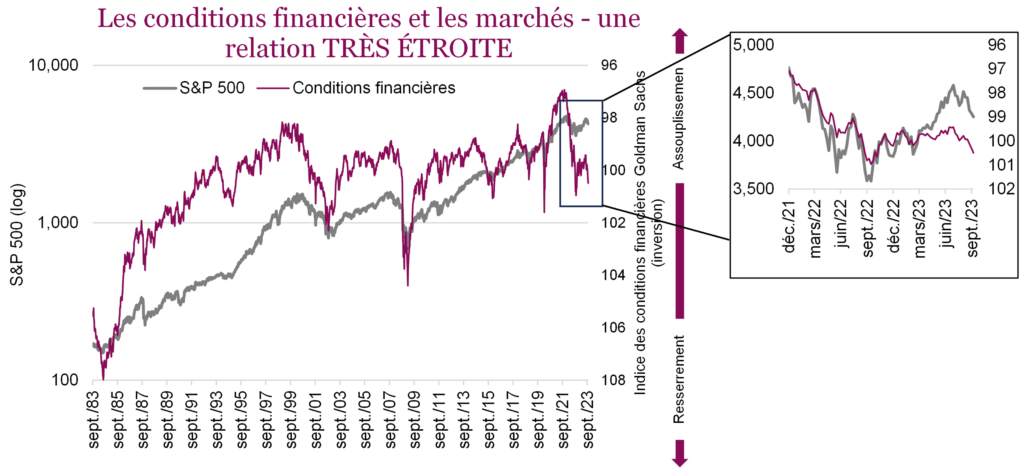

Globalement, la masse monétaire a rétréci, les taux ont augmenté et maintenant les écarts de taux se creusent. Cela signifie que les conditions financières se resserrent à un rythme accéléré. La politique monétaire est un instrument imparfait qui agit à retardement et dont l’effet va en augmentant. Il faut également mentionner qu’un changement aussi brusque des conditions financières est déstabilisant.

En conclusion

Le coût du capital redevient une considération bien réelle et il est beaucoup plus élevé qu’il ne l’était dans les dernières années. Le capital n’est plus aussi largement disponible, et le fait qu’un volume plus important de capitaux privés sert à financer les dépenses des gouvernements contribue à exacerber le phénomène. Tout n’est pas sombre pour autant; même que c’est probablement mieux ainsi. Malheureusement, après des années de faible coût du capital et de liquidités à profusion, le rajustement prendra du temps. Cela signifie que nous continuerons d’observer des mouvements prononcés du marché, comme le repli de 2022 et le rebond de la première moitié de 2023. Nous restons prudents pour la deuxième moitié de 2023.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

Avis juridiques

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds communs de placement ne sont pas garantis, leur valeur est appelée à fluctuer fréquemment et le rendement passé pourrait ou non être reproduit.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables, nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.