Abonnez-vous ici pour recevoir l’État du marché par courriel.

L’État du marché.

18 septembre 2023.

Investir, ce n’est pas facile. Les marchés se comportent rarement comme on s’y attendrait et semblent souvent montrer que la majorité des gens ont tort. Les médias financiers regorgent de nouvelles d’événements extrêmes qui ont eu des issues extrêmement positives ou négatives. Ils jouent sur les émotions en incitant à investir ou à capituler, même si l’expérience de la plupart des investisseurs se trouve directement entre les deux. Et lorsqu’on peut réaliser un profit en mettant à risque ses dollars durement gagnés, le gouvernement a tendance à vouloir obtenir sa part du gâteau.

Pas étonnant que les investisseurs canadiens privilégient largement les dividendes ou le facteur dividendes. Ils sont traditionnellement moins volatils et offrent de bons rendements, et les dividendes canadiens admissibles profitent d’un traitement fiscal avantageux. Et bien que le paragraphe précédent puisse paraître un peu décourageant – n’oubliez pas la huitième merveille du monde : la capitalisation. Comme Albert Einstein l’a si bien dit : « L’intérêt composé est la huitième merveille du monde. Celui qui le comprend en bénéficie, celui qui ne le comprend pas le paie. »

Des propos empreints de sagesse. Avec le temps, des rendements stables et des replis moins marqués peuvent générer une grande richesse.

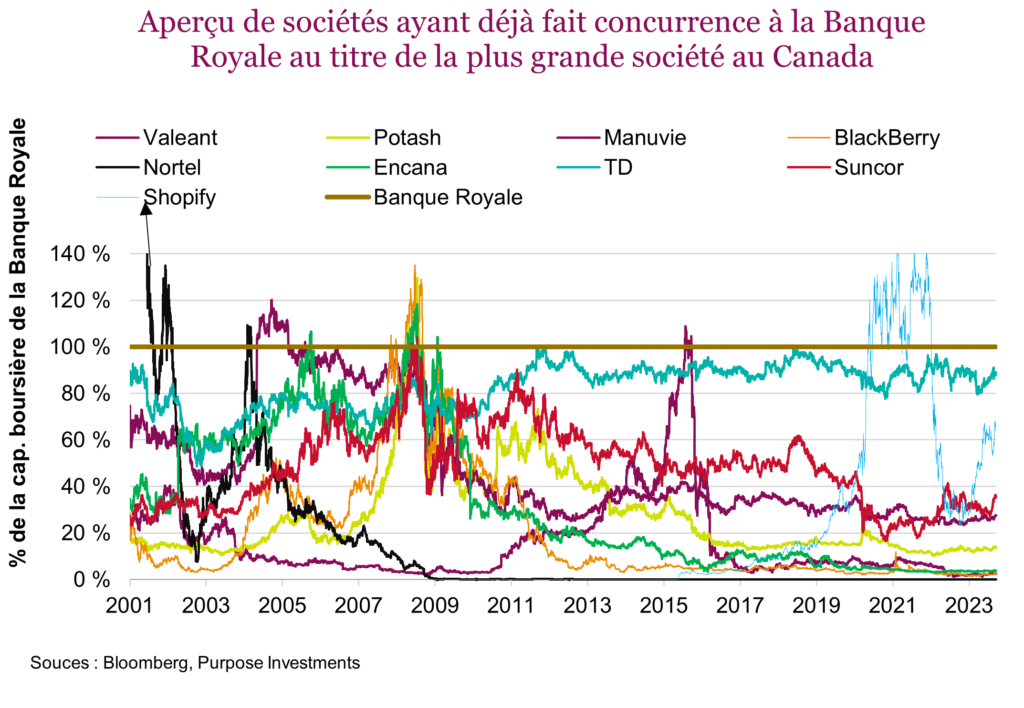

Une autre raison explique la fascination des Canadiens pour les titres à dividendes, qui offrent une expérience de placement souvent pénible en dehors du Canada. Le graphique ci-dessous est plutôt amusant, et veuillez nous excuser si nous avons oublié une société. Il présente un aperçu historique de toutes les sociétés dont la capitalisation boursière a dépassé celle de la Banque Royale à un moment ou un autre. Sans laisser entendre que la Banque Royale est un bon indicateur en matière de dividendes, le graphique est tout de même intéressant. De nombreuses sociétés dans cette liste ont laissé de mauvais souvenirs, et on pourrait ajouter d’autres groupes, comme l’or et la marijuana. Elles ont toutes servies de leçons aux investisseurs et les ont incités à se concentrer sur les dividendes.

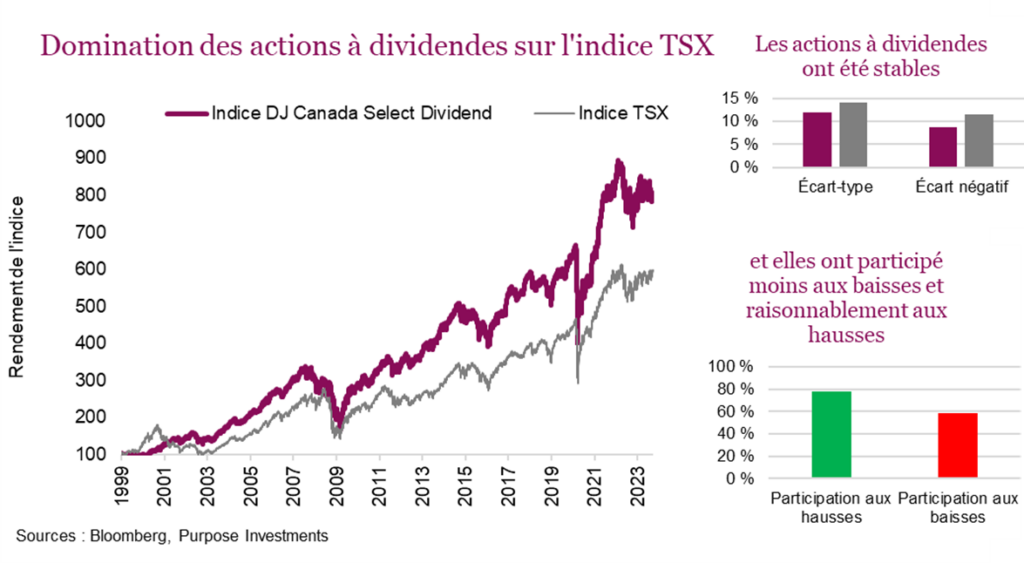

Bien sûr, la bonne nouvelle est que les titres à dividendes ont très bien fonctionné au cours des 20 dernières années et au-delà. En utilisant l’indice DJ Canada Select Dividend en guise de référence, on constate que les titres à dividendes ont aisément surpassé l’indice TSX au fil des ans en plus d’être moins volatils, une heureuse combinaison.

Nous ne recommanderions jamais aux investisseurs de ne pas tenir compte du passé, mais il semble que des changements se dessinent, et le plus important concerne probablement les taux. L’un des points positifs pour le facteur de dividende au cours des 20 dernières années ou plus a été le long déclin des taux obligataires. À mesure que les taux baissaient, les investisseurs ont recherché une autre bonne source de revenus, ce qui a donné lieu à des investissements massifs et constants dans les titres à dividendes et incité de plus en plus de sociétés à adopter une politique de dividendes favorable aux investisseurs.

Il ne fait aucun doute que la hausse des taux au cours des deux dernières années a transformé ce facteur favorable en facteur défavorable. Comme une obligation gouvernementale peut rapporter 3,7 % comparativement à un maigre 1,5 % il y a quelques années, le rendement d’un titre à dividendes doit aussi augmenter. La comparaison n’est pas parfaite, car le risque de crédit des gouvernements et des sociétés n’est pas le même, les revenus et les dividendes ne sont pas imposés de la même façon et les coupons sont garantis contrairement aux dividendes, qui eux augmentent habituellement avec le temps. Néanmoins, les rendements plus élevés de catégories d’actif concurrentielles nuisent aux sociétés qui versent des dividendes, alors qu’elles les favorisaient lorsque les taux baissaient.

Pour compliquer encore un peu les choses, il ne suffit pas d’examiner les taux actuels, il faut aussi tenir compte de la perspective du marché sur l’évolution des taux. Par exemple, l’indice TSX général et l’indice DJ Canadian Dividend étaient à peu près nez à nez en 2023 jusqu’à il y a quelques mois. Que s’est-il passé? Une croissance économique globale plus forte a commencé à faire consensus et les rumeurs de récession ont diminué, ce qui a fait augmenter la probabilité que les taux restent élevés plus longtemps, et devinez ce que cela signifie? Le rendement des sociétés à dividendes doit aussi être plus élevé. Le rendement en dividendes augmente à mesure que le cours du titre diminue.

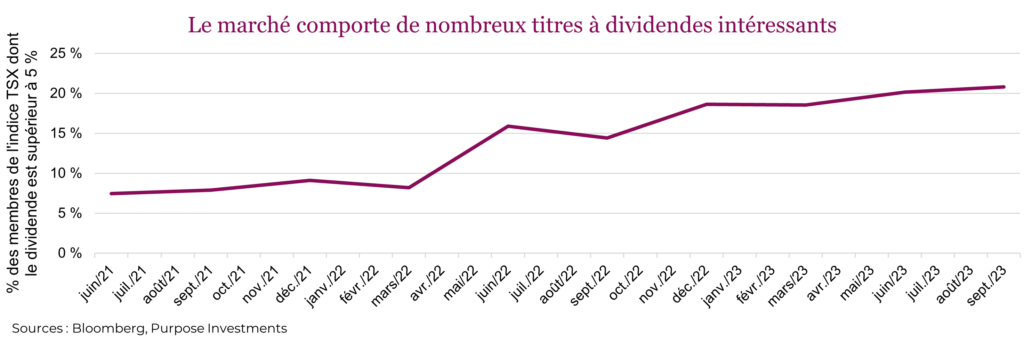

Aujourd’hui, environ 20 % des membres de l’indice TSX ont un rendement en dividendes supérieur à 5 %, contre 8 % il y a deux ans. À vrai dire, la hausse des taux obligataires a fait baisser le cours de beaucoup de titres à dividendes, ce qui a contribué à faire augmenter les rendements en dividendes.

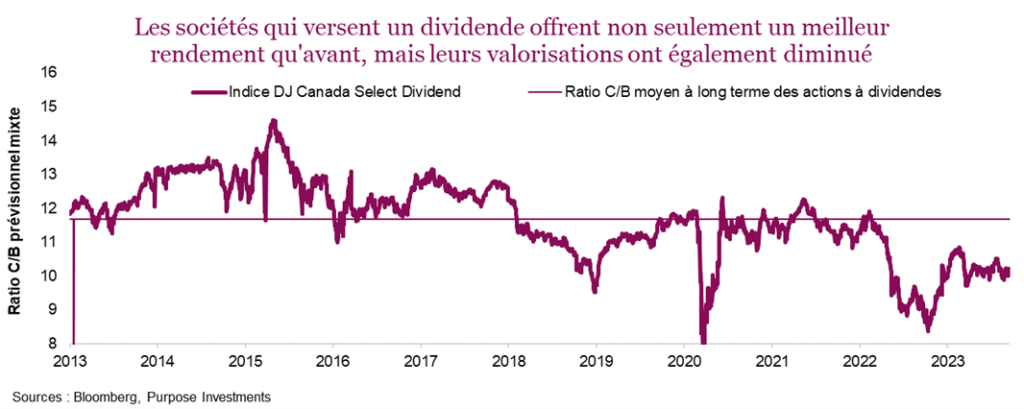

Les sociétés qui versent des dividendes payent maintenant plus pour continuer de faire concurrence aux taux obligataires plus élevés. Il y a aussi un autre avantage : les valorisations des titres à dividendes sont extrêmement faibles. Le secteur des dividendes au Canada se négocie actuellement à environ 10 fois les prévisions de bénéfices consensuelles, environ deux points sous la moyenne à long terme. On pourrait soutenir que compte tenu des niveaux actuels des rendements en dividendes et des valorisations, ce segment du marché escompte certainement une hausse des taux.

En conclusion

Qu’arrivera-t-il ensuite? Si une récession ou un ralentissement économique se prépare, c’est une bonne nouvelle pour les titres à dividendes par rapport au marché en général. Une récession ferait probablement redescendre au moins un peu les taux obligataires, et les conditions qui étaient récemment défavorables redeviendraient favorables. Et compte tenu du caractère défensif à long terme du facteur dividendes, un scénario négatif n’est probablement pas une mauvaise chose. Évidemment, les taux pourraient demeurer élevés ou même monter (ce n’est pas ce que nous prévoyons, mais ce n’est pas impossible). Même si cela serait défavorable, les valorisations et les rendements en dividendes actuels offrent certainement une protection.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

Ce rapport a été rédigé par Craig Basinger, stratège en chef des marchés, Purpose Investments Inc. Craig Basinger a été muté chez Purpose Investments Inc. le 1er septembre 2021.

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.