Abonnez-vous ici pour recevoir l’État du marché par courriel.

L’État du marché.

28 août 2023.

Chaque année depuis 1978, la Banque de la Réserve Fédérale de Kansas City commandite un symposium sur une question économique importante à laquelle sont confrontées les économies américaines et mondiales. Ce rassemblement annuel dans le magnifique centre de villégiature de Jackson Hole, qui attire des banquiers, des ministres des finances, des professeurs et des acteurs des marchés financiers du monde entier, est caractérisé par un discours d’ouverture du président de la Réserve fédérale. L’année dernière, Jay Powell a surpris les marchés par sa détermination à relever les taux d’intérêt pour lutter contre l’inflation. Cette année, l’événement a été moins important, avec très peu de nouveautés, mais nous apprécions toujours les superbes arrière-plans de la CNBC. Il devient évident que le parcours de randonnée escarpé touche à sa fin, mais la grande question est de savoir ce qui se passe de l’autre côté.

L’atterrissage en douceur prenant de l’ampleur, les banquiers éprouvent probablement une certaine satisfaction et un sentiment d’accomplissement après avoir atteint le sommet, au terme d’un parcours laborieux qui a débuté en mars dernier. Cela nous rappelle le dicton latin dulcius ex asperis, qui signifie « plus doux après les difficultés » (il est vrai que nous ne sommes pas des experts en latin, mais nous avons découvert ce dicton en regardant le film de Sandra Bullock, La cité perdue). La Réserve fédérale et la Banque du Canada étaient toutes deux occupées par un cycle de renforcement accéléré qui a fait grimper les coûts d’emprunt, a contribué au marché baissier de l’année dernière et a resserré les conditions financières, ce qui n’a pas encore été pleinement ressenti par l’économie. Nous ne savons pas ce qui se passera à l’avenir ni si nous avons atteint les taux les plus élevés actuellement, mais le marché semble convaincu que nous en sommes proches, si ce n’est déjà fait. La fin est peut-être proche, mais la Réserve fédérale restera agnostique et dépendante des données.

Les rendements obligataires augmentent alors que les actions vacillent

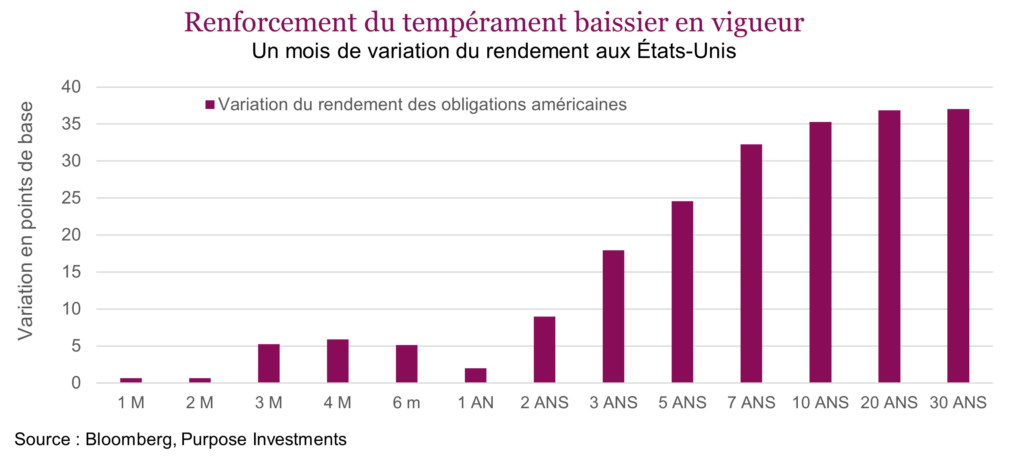

Les rendements obligataires à long terme n’ont cessé d’augmenter au cours des derniers mois. Les rendements obligataires américains à 10 ans ayant largement dépassé les 4 %, les prévisions de taux « plus élevés pendant plus longtemps » ont refait surface, ce qui est l’une des raisons pour lesquelles les actions ont vacillé au mois d’août. La hausse des rendements obligataires à long terme pose un problème de valorisation pour toutes les catégories d’actifs. Ce qui est intéressant, c’est que cette évolution des taux s’est principalement concentrée sur la partie longue de la courbe.

Le graphique ci-dessous montre la variation en points de base de la courbe des taux américains sur les différentes durées des obligations. Cela montre clairement que les rendements obligataires à long terme ont augmenté davantage que les taux à court terme, les obligations à 10 ans ayant atteint leur niveau le plus élevé depuis 2007. Bien sûr, il y a des raisons plus nuancées à ce mouvement; certains accusent la Banque du Japon ou l’abaissement de la note de Fitch, mais la vraie raison est que les craintes de récession se sont apaisées, que l’inflation est toujours présente et que l’économie se porte mieux que prévu. Cela peut sembler intéressant, mais malheureusement, les renforcements du tempérament baissier de ce type provoquent des signaux confus et sont historiquement peu favorables à l’économie, puisqu’ils précèdent souvent les récessions.

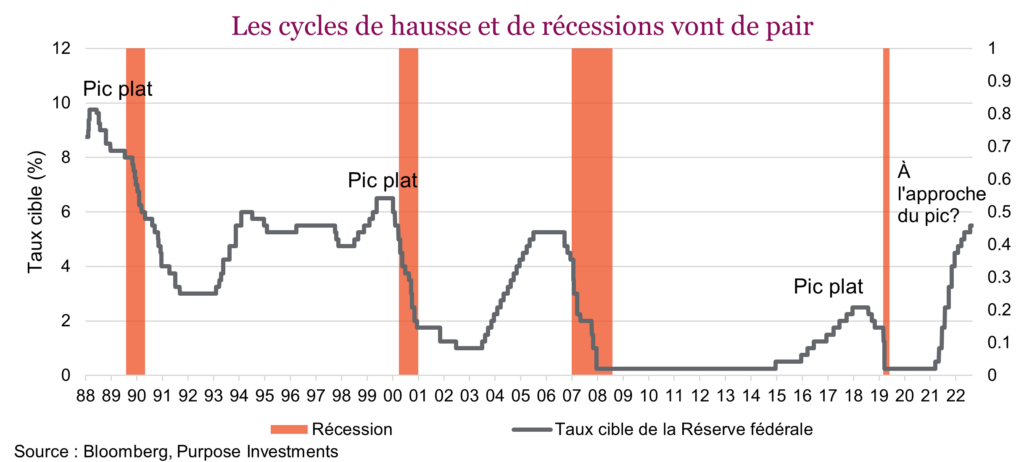

Alors, à quoi peut-on s’attendre précisément de l’autre côté du sommet des taux? Historiquement, il y a une période de pause, où l’économie se porte bien, avant que les effets décalés de la hausse ne se fassent sentir dans l’économie et ne conduisent à une récession. Si l’on remonte au début des années 90, cette période que nous appellerons un « pic plat » peut durer de 100 à 445 jours, avec une moyenne de 229 jours avant que les banques centrales ne réduisent leurs taux lorsqu’une récession se profile. Nous ne savons pas si nous avons atteint le pic ou non, mais les prix fixés par les marchés sont clairs. Les contrats à terme sur les fonds de la Réserve fédérale indiquent que les taux atteindront leur maximum lors de la réunion de novembre, avec un taux implicite de 5,46 %, soit environ 13 points de base de plus que le taux effectif aujourd’hui. Ce chiffre est inférieur à celui d’une seule hausse, de sorte que la probabilité implicite d’une hausse reste faible. Le marché des contrats à terme prévoit que la Réserve fédérale commencera à réduire ses taux d’intérêt à la mi-2024. Ce délai correspond à la durée moyenne des pics précédents de 1995, 2000, 2006 et 2018.

De l’autre côté

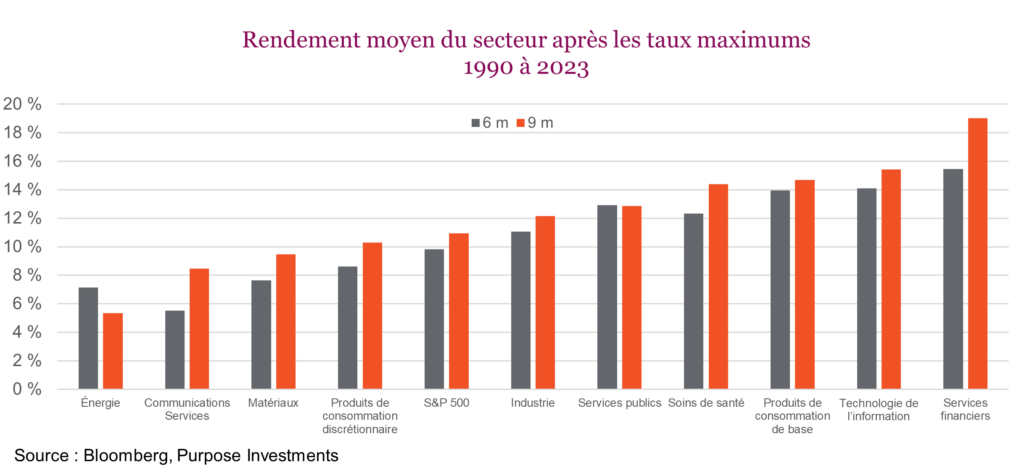

Il n’est pas impossible de calculer le moment du retournement. Néanmoins, au-delà du sommet, nous avons voulu examiner les secteurs du marché qui ont tendance à surpasser les autres après que les banques centrales ont cessé de resserrer leur politique monétaire. Nous avons examiné les meilleurs et les pires secteurs depuis 1990 pour trouver des indices, en particulier les périodes de six et de neuf mois suivant la dernière hausse des taux d’intérêt de la Réserve fédérale. Ce qui est apparu immédiatement, c’est que chaque cycle est unique et qu’il n’y a pas de règle du jeu claire. Ce n’est pas une surprise. Mais l’analyse des données a révélé quelques tendances intéressantes.

Certains thèmes des cycles précédents sont apparents : Les secteurs de la santé, des produits de base, de la finance et de la technologie ont été parmi les plus performants, surpassant le marché sur plusieurs périodes. En matière de taux de gain sur les quatre sommets précédents, les secteurs de la santé, de la finance et de la technologie se sont tous bien comportés, surpassant le S&P 500 75 % du temps. Il est intéressant de constater que les rendements moyens des actions technologiques ont été si élevés, compte tenu du fait que cette période incluait les résultats catastrophiques de l’année 2000. En outre, les actions du secteur technologique ont été parmi les plus performantes dans les périodes qui ont suivi l’augmentation des taux en 1995 et en 2018. Les secteurs les moins performants sont ceux de l’énergie et des matériaux, notamment les mines d’or, les aciéries et les entreprises de produits chimiques spécialisés. Les actions des services de communication n’ont étonnamment pas été très bonnes non plus, mais elles ont fait partie des valeurs les plus performantes au cours de la période de 2006. D’autres valeurs cycliques, telles que les valeurs de consommation discrétionnaire et les valeurs industrielles, ont également pris du retard.

En moyenne, les marchés ont été positifs au cours de ces périodes, seule la période de 2000 ayant connu une baisse de l’ensemble du marché lorsque la Réserve fédérale a cessé ses hausses. La technologie a été écrasée cette année-là, et la nature défensive des produits de base et des soins de santé ont été les grands gagnants, avec un rendement relatif supérieur de plus de 20 %.

Réflexions finales

La partie longue de la courbe fait un peu de travail pour les banquiers centraux, en resserrant les conditions financières afin qu’ils n’aient peut-être pas à le faire. Pour l’instant, les marchés ne sont pas convaincus que nous assisterons à une nouvelle hausse, de sorte que le sommet est peut-être atteint. C’est donc le bon moment pour examiner les portefeuilles afin de s’assurer qu’ils sont conformes à ce qui pourrait se produire dans un scénario de taux maximum. Cela signifie généralement qu’il faut ajouter de la durée et augmenter l’exposition sectorielle aux actions les plus sensibles aux taux d’intérêt. Comme certains des secteurs les plus performants après le sommet ont été vendus récemment, cela les rend encore plus attrayants du point de vue de la valeur relative. Dans nos fonds de dividendes, nous privilégions de plus en plus les soins de santé, les produits de base et d’autres titres sensibles aux taux qui ont tendance à profiter du sommet et de l’autre côté.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Source : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

Ce rapport a été rédigé par Craig Basinger, stratège en chef des marchés, Purpose Investments Inc. Craig Basinger a été muté chez Purpose Investments Inc. le 1er septembre 2021.

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont modifiables sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans les présentes sont de nature générale et ne sauraient constituer un conseil juridique ou fiscal à l’intention de quiconque ni être considérés comme tels. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont modifiables sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables, nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.