Abonnez-vous ici pour recevoir l’État du marché par courriel.

L’État du marché.

21 août 2023.

Les marchés ont connu une belle progression en juin et juillet, grâce à un certain nombre de facteurs. Certes, le battage médiatique autour de l’IA a aidé quelques grandes capitalisations, mais les résultats ont été beaucoup plus généralisés. Au cours de ces deux mois, le S&P 500, le NASDAQ, le S&P à pondération égale (ajusté pour tenir compte de la concentration), le TSX et l’Europe ont tous progressé d’environ 10 % (le $ US étant devise commune). Cette progression a peut-être été en partie alimentée par un changement soudain de sentiment, mais il semblerait qu’elle ait été davantage motivée par un certain raffermissement des données économiques mondiales.

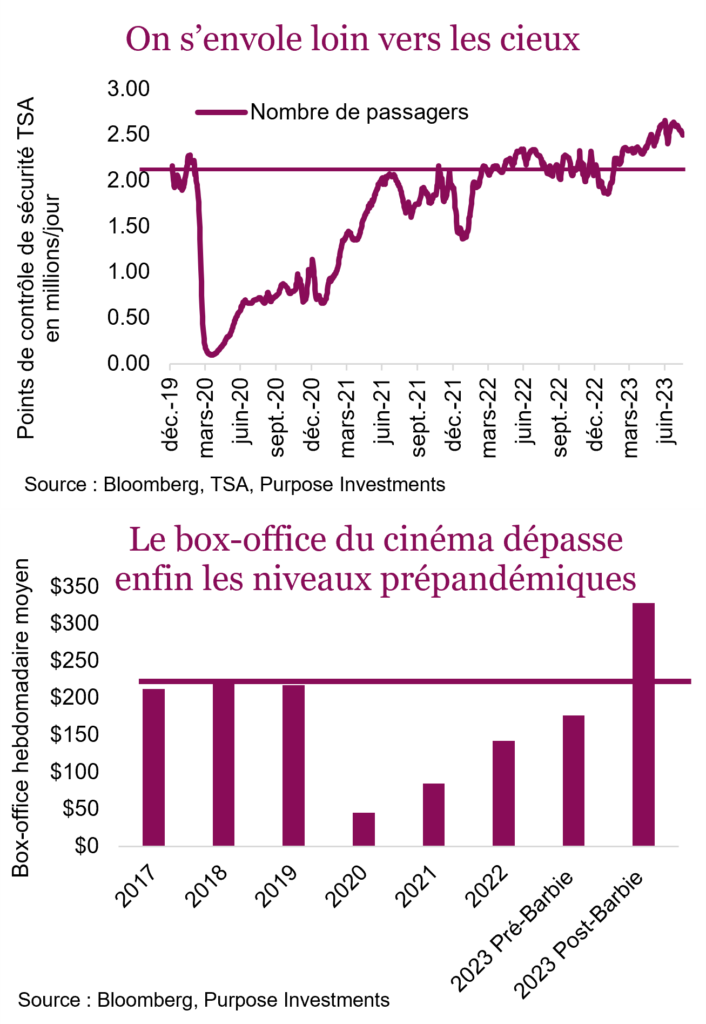

Bien entendu, la vedette reste les États-Unis! L’immobilier résidentiel se porte bien, malgré des coûts de financement plus élevés. Certes, l’industrie manufacturière est au plus mal, mais personne ne semble s’en soucier grâce au consommateur. La résilience est un euphémisme : grâce à de fortes économies de pandémie qui s’amenuisent, à une hausse des salaires ou à la facilité de trouver un emploi, le consommateur américain continue de dépenser. Quiconque a pris l’avion récemment conviendra que les prix sont élevés, mais le nombre de voyageurs aux points de contrôle de sécurité de la TSA est aujourd’hui bien supérieur à ce qu’il était avant la pandémie. Et au cours des derniers mois, les chiffres du box-office ont enfin dépassé les niveaux prépandémiques (merci, Barbie!). Il est peut-être vrai que les admirateurs de Taylor Swift et Barbie ont repoussé la récession.

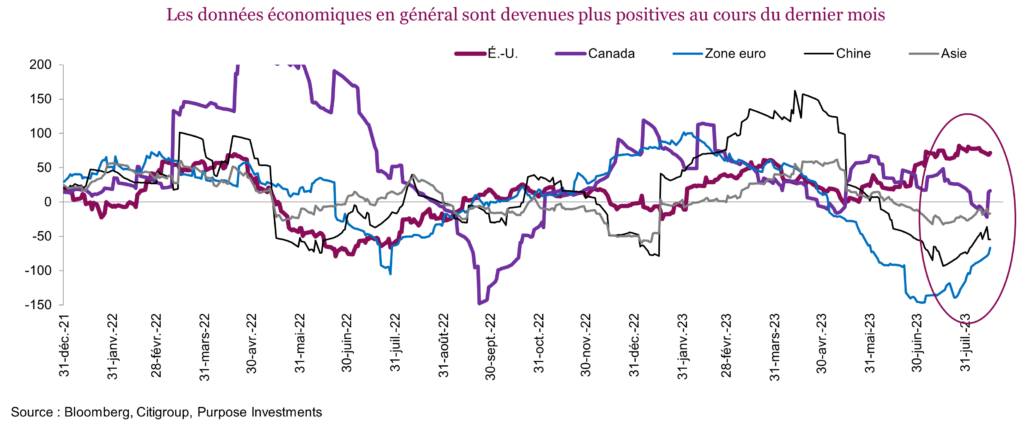

Les données économiques se sont améliorées au-delà du consommateur américain. Les données européennes, qui se dégradaient depuis le début de l’année 2023, sont devenues plus encourageantes au cours du mois dernier. D’après les indices Citigroup Economic Surprise, même la Chine a montré une certaine amélioration, bien qu’à partir de niveaux défavorables. Par ailleurs, le Canada et les États-Unis restent en territoire de surprise positive.

L’amélioration des données économiques est généralement positive, car elle contribue à atténuer les inquiétudes concernant le risque de récession à court terme. En outre, les données sur l’inflation de mai et de juin, publiées avec un mois de décalage en juin et en juillet, ont montré un ralentissement continu. De meilleures données économiques et un ralentissement de l’inflation constituent une excellente combinaison pour les marchés. Cela a fait passer le S&P 500 à 4 600, soit seulement 5 % au-dessous de son sommet historique en janvier 2022. Les marchés boursiers mondiaux se sont également redressés jusqu’à 7 % de leur niveau le plus élevé de tous les temps, ce qui s’est produit à peu près en même temps que le S&P.

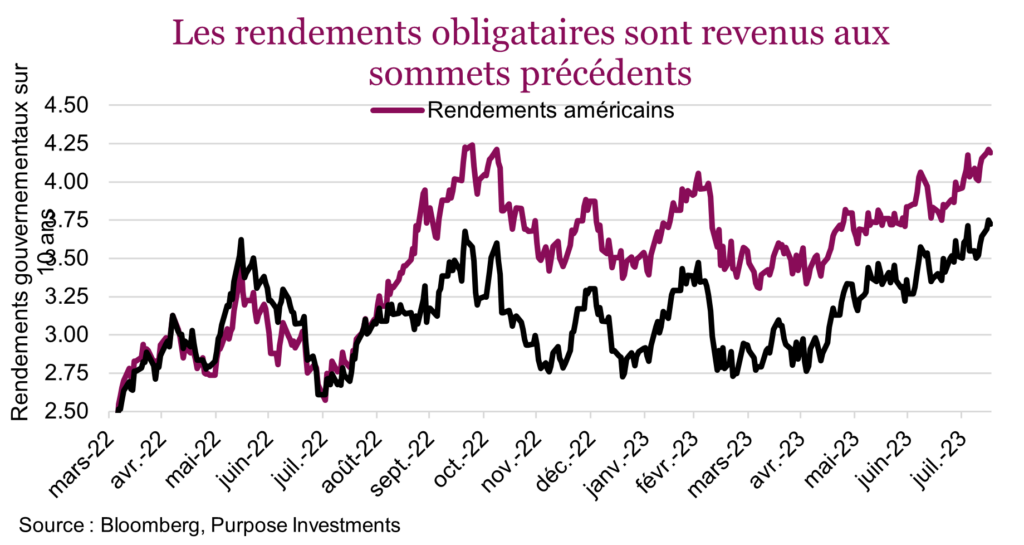

Hausse des rendements obligataires

C’est là que le bât blesse. La bonne nouvelle de l’amélioration des données économiques, qui a soutenu les marchés pendant un certain temps, a commencé à devenir négative en raison de la hausse des rendements obligataires. Il semble que certaines bonnes nouvelles économiques soient excellentes, mais que trop de bonnes nouvelles ne le soient pas. Nous pourrions apporter la bonne température de porridge, mais pas cette fois-ci. Les rendements à 10 ans au Canada et aux États-Unis sont remontés aux sommets atteints à la fin de l’année 2022.

Ce sont ces rendements élevés qui pèsent sur les marchés boursiers en août, d’où notre besoin de mauvaises nouvelles économiques. La situation des rendements est aggravée par le fait que les taux de base de l’inflation sont en train de se calmer. Cela signifie que nous pourrions commencer à voir les mesures de l’IPC d’une année sur l’autre augmenter à mesure que les données de l’année précédente perdent de leur importance.

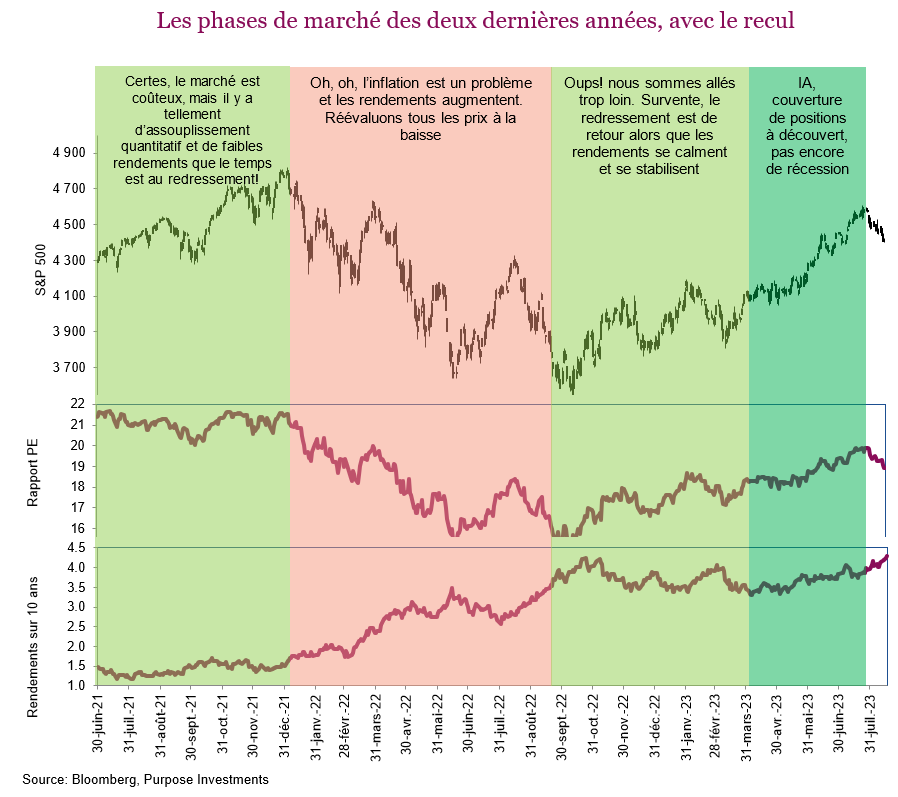

Avec le recul, le marché des deux dernières années a traversé plusieurs phases. En 2021, l’assouplissement quantitatif s’est traduit par des mesures de relance budgétaire, tandis que l’économie se redressait et que les rendements obligataires restaient faibles. Mélangez ces éléments dans le grand bol du marché et vous obtiendrez une appréciation des prix. Ensuite, l’inflation s’est avérée moins transitoire, suscitant une réaction de resserrement des banques centrales et une réévaluation rapide des actifs (réévaluation = baisse).

Mais comme le marché le fait toujours, il est allé trop loin, d’autant plus que la récession n’avait pas commencé. Cela a entraîné un rebond prolongé. Puis l’optimisme concernant l’IA, la couverture des positions courtes et l’amélioration du sentiment des investisseurs, combinés à une amélioration des données économiques repoussant le risque de récession, ont permis aux marchés de reprendre leur ascension.

Le problème est maintenant celui d’un marché qui a progressé malgré l’absence de données fondamentales. Les bénéfices se sont maintenus, mais ne sont certainement pas en croissance ou en accélération, ce qui signifie que le redressement n’était qu’une expansion de multiples. Et maintenant que les bonnes nouvelles économiques entraînent des rendements élevés, les multiples de valorisation du marché sont poussés à la baisse. Vous remarquerez peut-être une relation inverse presque parfaite entre les rendements des obligations à 10 ans et le C/B du S&P 500 dans le graphique ci-dessus.

Réflexions finales

Les bonnes nouvelles sont souvent des bonnes nouvelles, mais parfois elles ne le sont pas. Le plus grand risque pour le marché aujourd’hui est que si les rendements continuent à augmenter, le multiple de valorisation continuera probablement à baisser en raison de la baisse des cours. Des données économiques plus faibles pourraient faire baisser les rendements et donner un peu de répit au marché, mais les craintes de récession reviendront très vite. La bonne nouvelle par contre est que si vous songiez à investir dans des obligations, mais que vous avez manqué les rendements élevés de la fin 2022, il semble qu’il y ait un autre point d’entrée similaire. Nous devrions voir de meilleures évaluations que celles-ci pour nous enthousiasmer à l’idée d’ajouter des actions.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Source : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

Ce rapport a été rédigé par Craig Basinger, stratège en chef des marchés, Purpose Investments Inc. Craig Basinger a été muté chez Purpose Investments Inc. le 1er septembre 2021.

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont modifiables sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont modifiables sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables, nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.