Abonnez-vous ici pour recevoir l’État du marché par courriel.

L’État du marché.

12 Juin 2023.

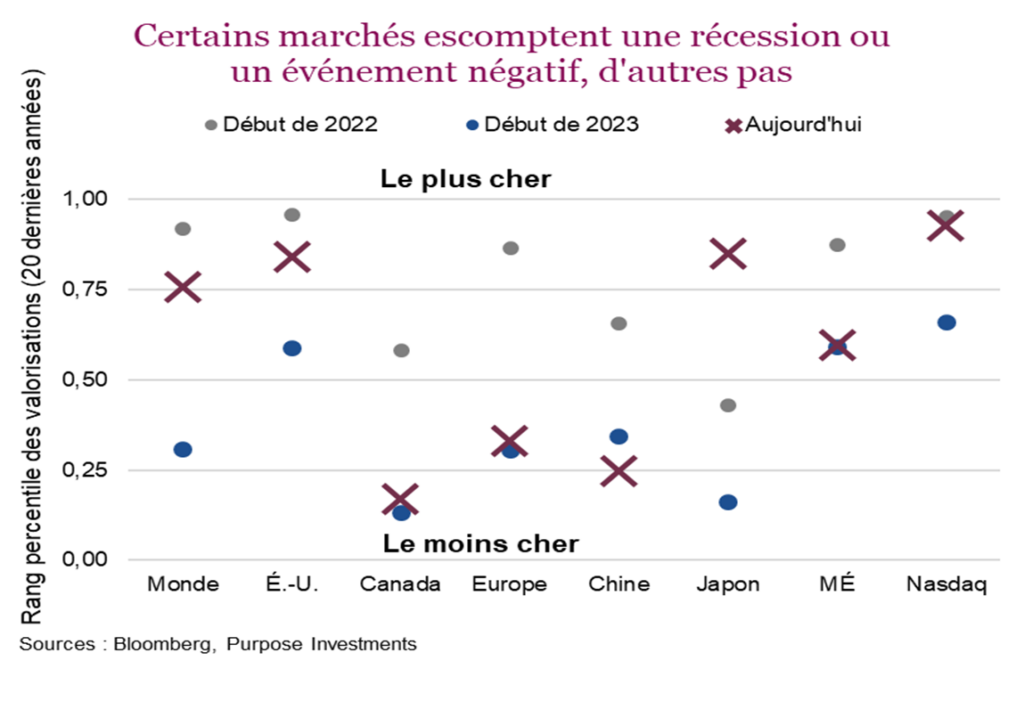

Avez-vous déjà entendu l’expression « escompté par le marché » utilisée pour décrire un marché qui anticipe un événement potentiel négatif? Le TSX se négocie à 13 fois les bénéfices estimés, ce qui est excessivement faible pour cet indice et traduit manifestement une certaine incertitude ou une éventuelle récession. Quant au S&P, il se négocie à 19,7 fois les bénéfices, ce qui est élevé d’un point de vue historique et indique que les États-Unis évaluent les chances d’un ralentissement comme étant plutôt faibles. À vrai dire, ces années-ci, rien n’est jamais pleinement escompté. Même les marchés faiblement valorisés finiront probablement par pâtir un peu advenant une récession, mais sans doute moins que les marchés qui n’escomptent aucune mauvaise nouvelle potentielle.

Nous préférons interpréter les valorisations comme une marge de sécurité, étant donné qu’elles n’escomptent jamais toutes les mauvaises nouvelles, mais seulement une partie, selon le placement ou le marché qui est évalué. Nous avons examiné les fourchettes de valorisation de certains grands marchés boursiers sur une période de 20 ans pour pouvoir les comparer aux valorisations actuelles et récentes. Par exemple, au début de 2022, les actions mondiales étaient très proches de niveaux de valorisation records. Puis, vers la fin de l’année ou le début de 2023, elles étaient redescendues bien au-dessous de la moyenne, comme cela se produit dans un marché baissier. Maintenant, elles ont remonté dans le quartile le plus cher.

Si on pousse l’analyse un peu plus loin, on constate que comparativement aux 20 dernières années, les marchés des États-Unis, du Japon et du NASDAQ reflètent un degré élevé d’optimisme, alors que ceux du Canada, de l’Europe et de la Chine sont déprimés, escomptant sans doute – du moins en partie – une éventuelle récession.

Évidemment, la question est de savoir comment interpréter les valorisations. Certains pourraient juger que les 20 dernières années ne constituent pas un échantillon valable. Et il faut aussi considérer la composante des « bénéfices » des valorisations. Les bénéfices ont un peu baissé ces derniers mois, mais quelle sera l’ampleur de la contraction si jamais une récession devait se produire? Si le repli est substantiel, les marchés qui semblent escompter une assez forte probabilité de récession ne sont peut-être pas aussi bon marché qu’ils en ont l’air.

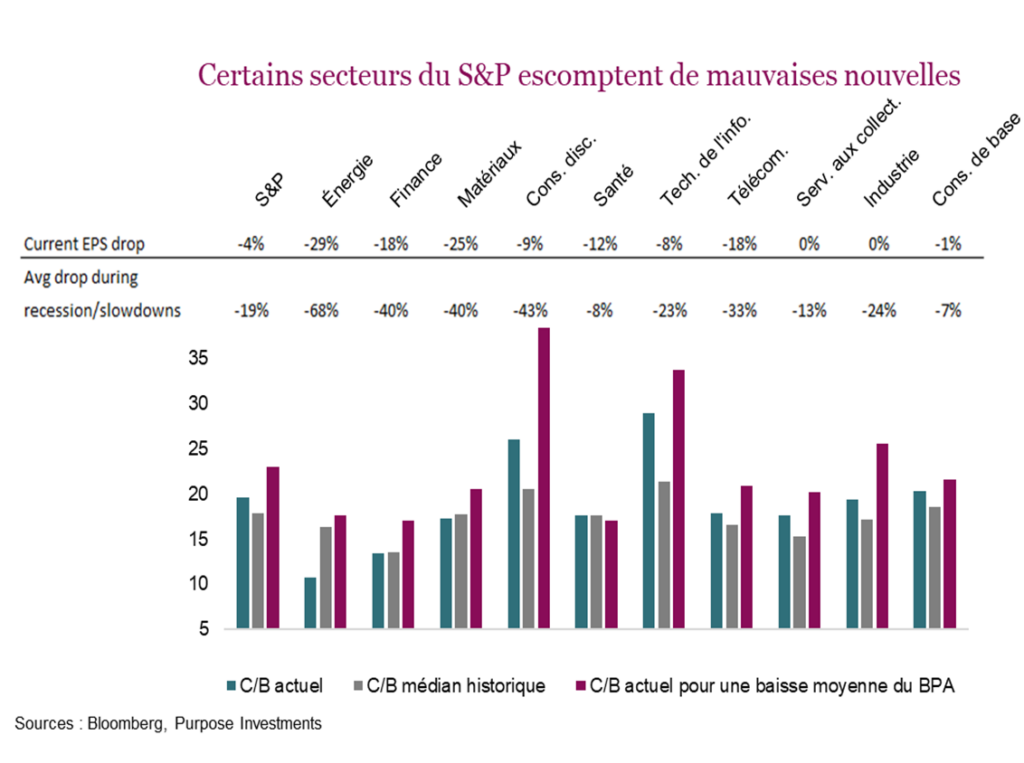

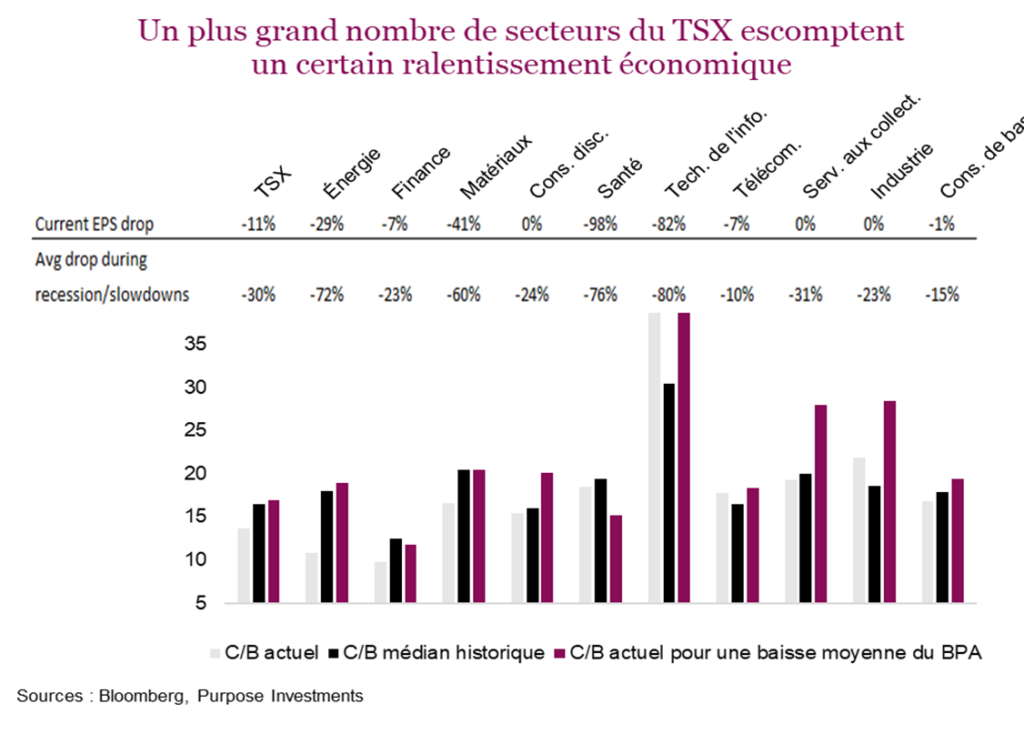

Le graphique ci-dessous regorge d’informations. Le tableau chiffré dans le haut du graphique montre l’ampleur de la contraction des bénéfices dans chaque secteur jusqu’ici en 2023 et la contraction moyenne des bénéfices au cours des récessions et des ralentissements économiques antérieurs. Cela inclut les récessions de 2001, 2008 et 2020, ainsi que les ralentissements économiques de 1998, 2015 et 2018. Les barres du graphique représentent le ratio C/B actuel, la médiane des 30 dernières années et le ratio C/B actuel en tenant compte de la baisse moyenne des bénéfices au cours des récessions ou des ralentissements antérieurs.

À titre d’exemple, le secteur de l’énergie se négocie à prix d’aubaine, mais si les bénéfices, qui ont déjà baissé de 29 %, dégringolaient de 68 %, les valorisations seraient toujours à peu près comparables aux normes historiques. Autrement dit, le secteur de l’énergie semble escompter un risque élevé de récession. Il en va de même du secteur de la santé, qui tend à bien faire durant les périodes de faiblesse économique. Les secteurs des matériaux, de la finance et des télécommunications escomptent quant à eux un risque raisonnable, mais pas aussi élevé. À l’autre bout du spectre, les secteurs des technologies de l’information, de l’industrie et de la consommation discrétionnaire semblent escompter un risque passablement faible.

Nous avons fait le même exercice pour le TSX. Sans surprise, les bénéfices reculent davantage sur ce marché durant les périodes de morosité économique. La bonne nouvelle, c’est que les valorisations sont faibles et qu’en cas de contraction moyenne des bénéfices, les niveaux de valorisation actuels s’apparentent aux normes historiques, et c’est la même chose pour les secteurs de la finance et de l’énergie. Il ne faut cependant pas sauter trop vite aux conclusions pour certains secteurs, vu le nombre restreint de sociétés ou la nature « concentrée » du TSX.

Marchés du crédit

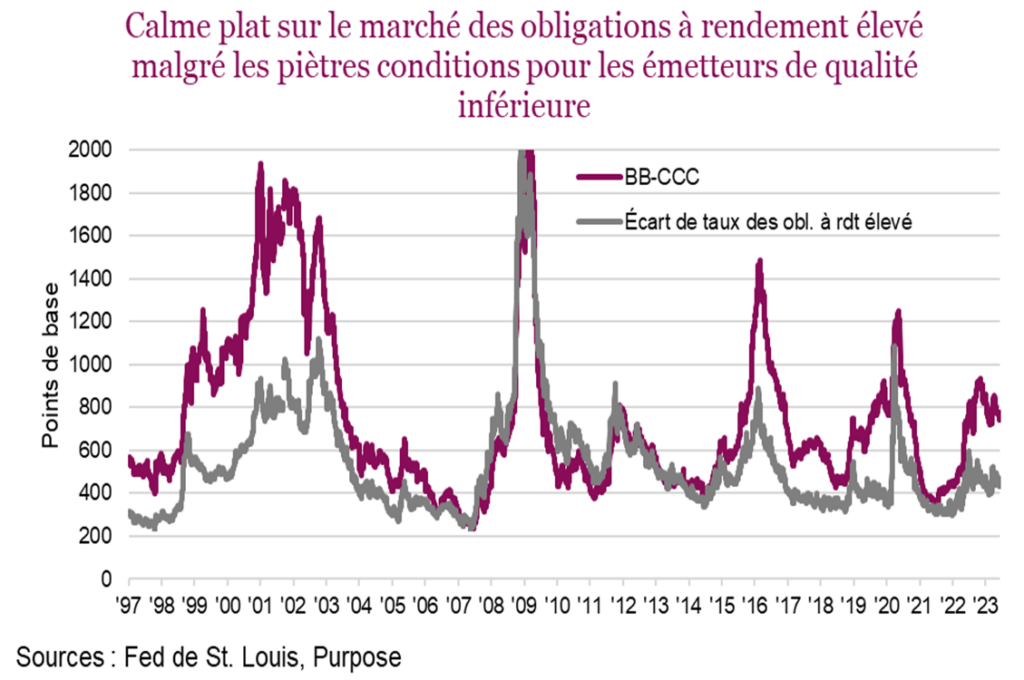

La plupart des marchés du crédit reflètent une certaine prudence, mais en dépit des craintes de récession, les écarts de taux n’ont pas augmenté sensiblement. En fait, ils ont diminué de manière appréciable au cours des deux dernières semaines et restent bien inférieurs aux sommets récents observés en septembre. À plus de 433 pb, les écarts de taux des obligations à rendement élevé sont un peu hauts, sans plus. Le marché du crédit escompte des conditions économiques relativement bonnes. Dans le segment des obligations à rendement élevé, les obligations de sociétés de qualité inférieure notées CCC racontent une histoire un peu différente. La disparité au sein de ce marché demeure importante. Les sociétés les mieux notées réussissent encore à emprunter à des écarts plus raisonnables; par contre, les écarts de taux entre les obligations BB et CCC sont beaucoup plus importants comparativement à d’autres périodes où on observait des écarts similaires sur le marché des obligations à rendement élevé. Les obligations les moins bien notées, appelées obligations de pacotille, témoignent d’un risque de crédit significatif aux États-Unis.

Les écarts entre les obligations de sociétés BB et CCC sont un peu dans une zone grise en ce moment. Traditionnellement, il s’agit de la zone où les écarts de taux prennent le temps de digérer les conditions de crédit à venir avant de se creuser lorsqu’une crise des liquidités éclate. Or, on n’a pas vu d’élargissement notable des écarts jusqu’ici.

Certains investisseurs ne veulent peut-être pas s’emballer trop vite et attendent que les écarts de taux des obligations à rendement élevé se retrouvent dans une fourchette de 600 à 800 points de base, soit les niveaux où ils ont culminé avant les récessions ou les ralentissements économiques précédents. Ce secteur reste néanmoins alléchant, avec un rendement à l’échéance supérieur à 8 % pour les importants FNB d’obligations de pacotille. Pour l’instant, nous sous-pondérons largement ce secteur, estimant que nous aurons de meilleures occasions d’étoffer notre position lorsque les premiers signes inquiétants des émetteurs de qualité inférieure se répercuteront sur les écarts.

Marchés immobiliers commerciaux

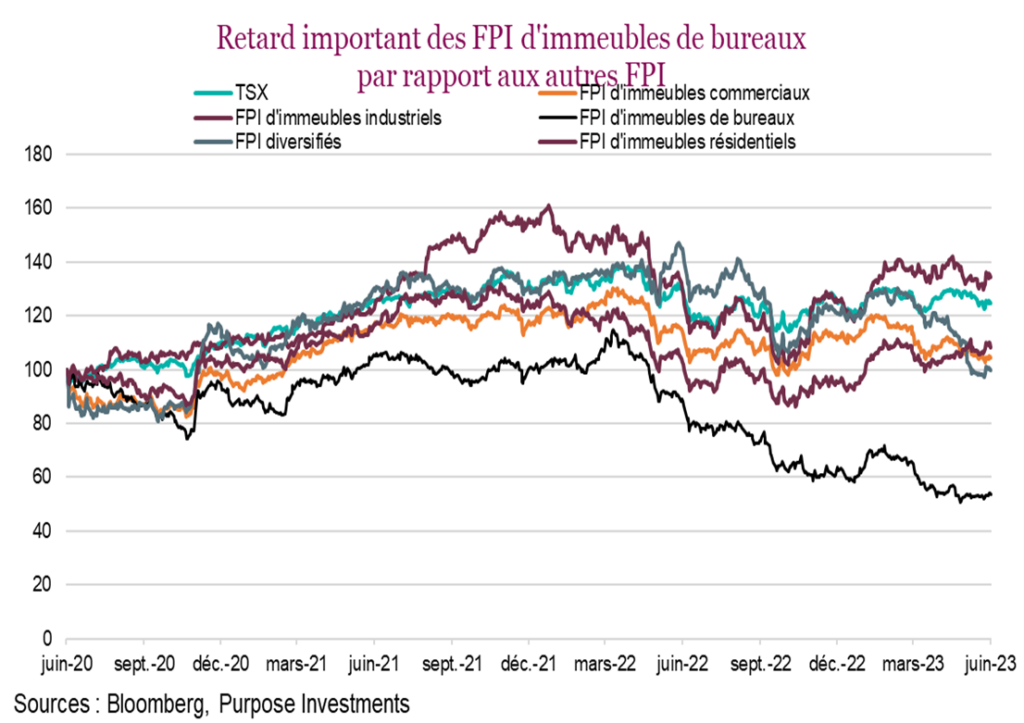

Les inquiétudes suscitées par le secteur des immeubles de bureaux après la pandémie se sont accentuées ces derniers mois, en partie en raison de la mini-crise des banques régionales américaines. La hausse des taux, les taux de vacance records, le difficile retour au bureau des employés qui tarde à se concrétiser et le niveau d’endettement inquiétant sont autant de mauvaises nouvelles et d’arguments pointant vers un scénario baissier. De toute évidence, beaucoup d’immeubles de bureaux sont en difficulté, ce qui vaut également pour d’autres types d’immeubles, comme les centres commerciaux entre autres. Les risques sont élevés, mais en même temps les prix d’un grand nombre de FPI d’immeubles de bureaux sont excessivement bas. Au Canada, ils ont perdu 55 % de leur valeur par rapport à leur sommet prépandémique, et l’indice de rendement total se situe à des niveaux qu’on n’avait pas vu depuis le début de 2016. L’écart de taux entre les FPI d’immeubles de bureaux et d’autres types de FPI s’est considérablement creusé cette année, comme le montre le graphique ci-dessous. On note aussi un décalage important entre les marchés public et privé. Viendra un moment – et qui sait si nous ne sommes pas déjà rendus là – où les FPI d’immeubles de bureaux feront l’objet d’une recommandation d’achat simplement parce qu’ils ont escompté à outrance le pire scénario.

Déterminer le moment où les mauvaises nouvelles sont déjà suffisamment escomptées par le marché est un objectif ambitieux, mais qui peut être payant. Cela exige une bonne dose de subjectivité, puisque s’il y avait assez de données chiffrées pour étayer ce point de vue, le marché aurait déjà réagi. L’humeur du marché, la faible réaction du marché aux mauvaises nouvelles, l’analyse des données fondamentales et la prise en compte des pires scénarios peuvent fournir quelques indications.

En conclusion

C’est une période intéressante pour investir. Certains secteurs du marché sont euphoriques et n’accordent aucune importance aux valorisations. D’autres, au contraire, escomptent beaucoup de mauvaises nouvelles. Tout n’est jamais pleinement escompté cependant, parce qu’on ne sait jamais exactement de quoi on parle et qu’on ne connaît ni l’ampleur ni la durée de ce qui est escompté. Mais peu importe ce dont il s’agit, la bonne nouvelle c’est qu’en ce moment, certains secteurs du marché en ont escompté une bonne partie, ce qui procure une certaine marge de sécurité. Par contre, on ne peut pas en dire autant pour d’autres parties du marché.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

* Ce rapport a été rédigé par Craig Basinger, stratège en chef des marchés, Purpose Investments Inc. Craig Basinger a été muté chez Purpose Investments Inc. le 1er septembre 2021.

Avis juridiques

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds communs de placement ne sont pas garantis, leur valeur est appelée à fluctuer fréquemment et le rendement passé pourrait ou non être reproduit.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables, nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.