L’état du marché

13 mai 2024

Perception plus favorable des marchés émergents

Abonnez-vous ici pour recevoir l’État du marché par courriel.

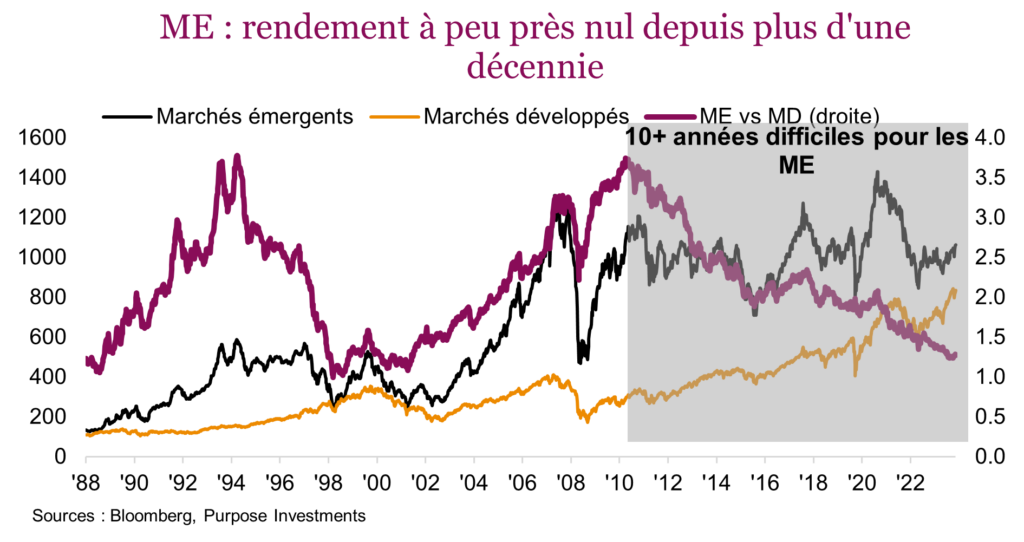

Le discours habituel pour inciter les investisseurs à s’intéresser aux marchés émergents ressemble à ceci : les valorisations sont bon marché, les facteurs démographiques et l’amélioration des revenus favorisent la croissance et les marchés émergents offrent une source de diversification. Cela tient sans doute davantage de l’argumentaire commercial dans la mesure où, comme pour les stratégies d’infrastructures, on parle toujours du nombre de ponts qui ont besoin d’être réparés. Nous ne réfutons aucun de ces arguments, qui sont les mêmes depuis de très nombreuses années. Pourtant, ceux qui nous connaissent savent que notre perception à l’égard des marchés émergents est pessimiste ou du moins prudente depuis longtemps. Depuis combien de temps? Plus d’une décennie. Et nous ne pouvons que nous en féliciter, considérant que les marchés émergents (ME) n’ont à peu près rien fait au cours des 12 dernières années, pendant que les marchés développés (MD) continuaient d’avancer (graphique).

Pourquoi alors ce regain d’optimisme après une aussi longue période? Premièrement, tout ne va pas bien, et les facteurs positifs s’accompagnent aussi de quelques facteurs négatifs importants. D’ailleurs, si tout allait bien, les ME auraient déjà rebondi fortement. L’activité de placement consiste toutefois à jauger les probabilités, en évaluant le risque à la hausse comme à la baisse, et en ce moment nous pensons que la balance penche du côté des ME. Mais parlons d’abord des facteurs négatifs.

Restrictions commerciales – Étant donné que les exportations représentent une part plus importante des économies des ME que des MD, toute hausse de tarif ou restriction commerciale leur est défavorable. Comme la Chine compte pour un peu plus de 20 % de l’univers des ME, l’escalade du conflit commercial qui oppose la Chine et les États-Unis représente évidemment un risque. Lorsque les États-Unis ont haussé les tarifs imposés à la Chine de 3 % à 12 % durant la présidence de Trump, le commerce s’est ajusté progressivement. La part des exportations de la Chine vers les États-Unis a chuté de 21 % à 14 %, et les économies d’autres pays, comme le Mexique, en ont profité.

Nous ne tenterons pas de deviner qui remportera la prochaine élection ni dans quelle mesure la surenchère électorale influence la politique. Toutefois, l’escalade des restrictions commerciales, ou si vous préférez la guerre commerciale 2.0, représente un risque pour la Chine et les autres pays des ME.

Polarisation – Le monde est devenu plus polarisé ces dernières années, ce qui a augmenté le nombre de conflits géopolitiques, ou alors la géopolitique a contribué à une plus grande polarisation, c’est un peu le paradoxe de l’œuf ou de la poule. Quoiqu’il en soit, cette tendance à contre-courant de la mondialisation n’avantage pas les marchés émergents.

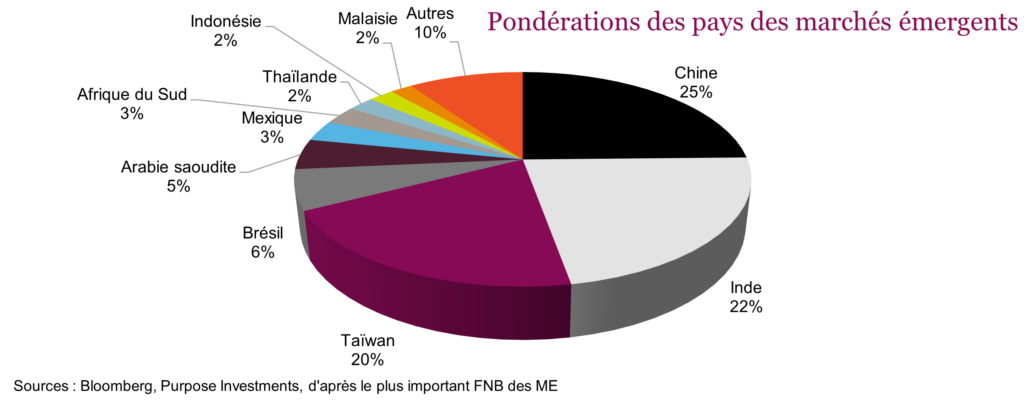

Chine – Le sort des ME est indissociable de celui de la Chine. Or la Chine qui représentait environ 40 % des ME ne compte plus que pour environ 22 %, son marché ayant été malmené pendant que d’autres pays des ME, comme le Mexique, le Brésil et l’Inde, prenaient de l’expansion. Le marché chinois est très peu cher pour des raisons évidentes, dont le risque lié à la guerre commerciale, le fait que son indice a une forte composante technologique et, bien entendu, la crise immobilière actuelle.

Comme nous l’avons dit, si tout allait bien, il n’y aurait pas de véritable occasion. Ce qu’il faut surtout se demander, c’est si ces facteurs négatifs l’emportent sur les facteurs positifs au point d’entrée actuel. Nous estimons quant à nous qu’ils sont alléchants et que le faible point d’entrée offre une marge de sécurité suffisante. Voyons quels sont ces facteurs positifs, en omettant les arguments habituels des facteurs démographiques et de la diversification.

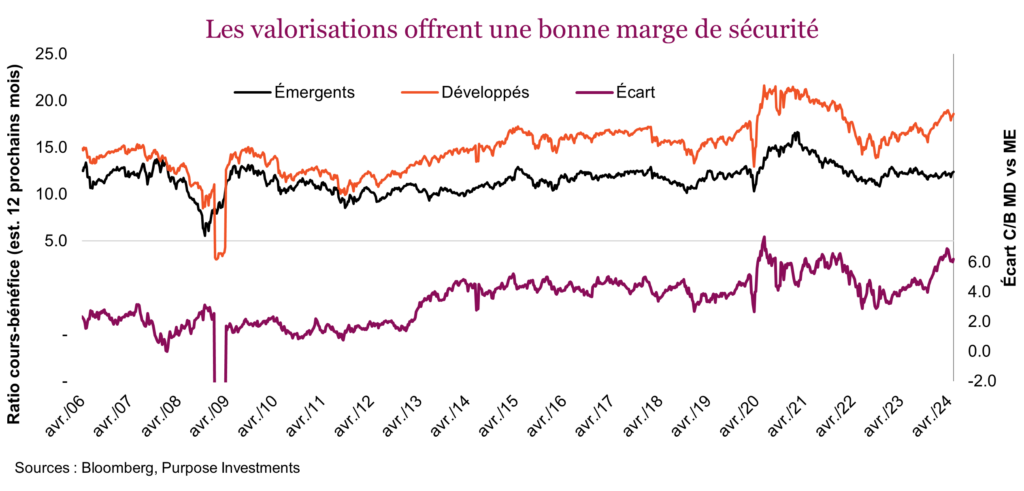

Valorisations – Les ME sont presque toujours moins chers que les MD, principalement à cause de la plus grande variabilité des bénéfices, qui fait qu’un dollar de bénéfices plus cycliques vaut simplement moins. Normalement, ce ne serait pas une raison suffisante pour nous. Cependant, l’écart entre le ratio cours-bénéfice des ME et des MD est de plus de six points, ce qui est très élevé d’un point de vue historique. Les marchés développés pris globalement se négocient à 18 fois les bénéfices, contre 12 environ pour les ME. Ce genre d’écart de valorisation est pour nous une raison d’être plus optimistes à l’égard des ME, ou à tout le moins d’être moins inquiétés par les facteurs négatifs.

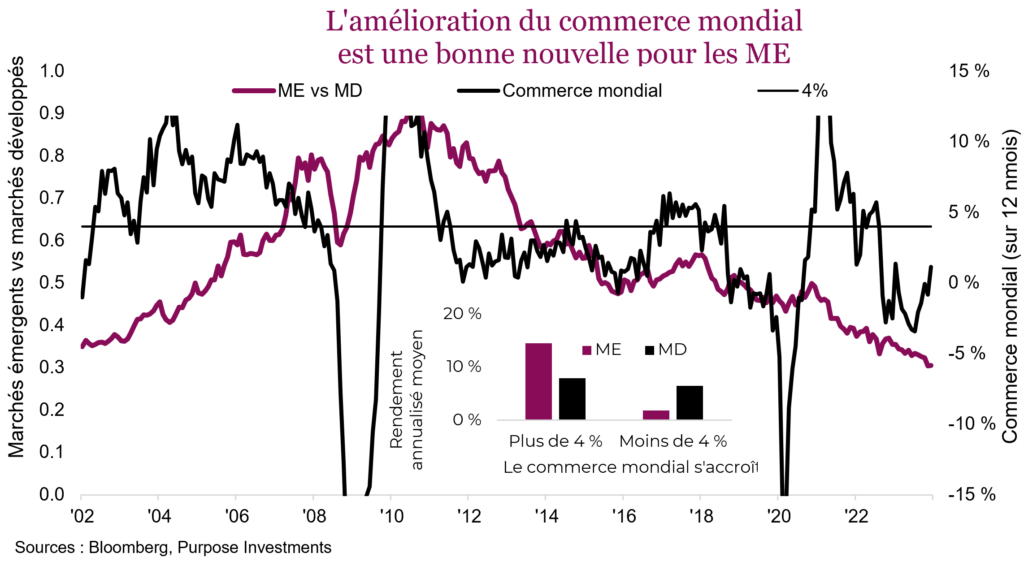

Dynamique économique – Tout le monde sait que l’économie américaine a été plus résiliente au cours de la dernière ou des deux dernières années, pendant que les autres économies pâtissaient. Or en ce moment, les progrès économiques se généralisent, y compris dans les ME. La croissance plus étendue et le risque réduit de récession mondiale sont de bonnes nouvelles pour les MD et pour les ME, mais encore plus pour ces derniers. Le commerce mondial s’améliore de façon notable, et même s’il est toujours influencé par les changements de comportement dus à la pandémie, l’accélération du commerce et de l’activité manufacturière favorise les ME. Le graphique ci-dessous sur l’évolution du commerce mondial montre un net rebond (ligne noire). Bien que le rythme de croissance clé de 4 % n’ait pas encore été atteint, les choses évoluent dans la bonne direction, et lorsque le commerce mondial augmente, les ME ont tendance à devancer les MD.

À cela il faut ajouter l’activité des banques centrales. D’une façon générale, les pays des ME ont relevé leurs taux avant les MD durant le dernier cycle haussier, et ils ont commencé à les réduire plus tôt, ce qui est encore une fois à l’avantage des ME.

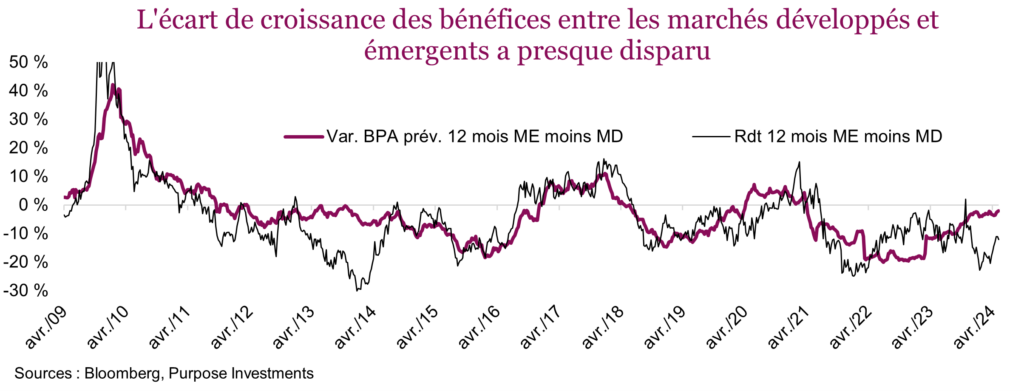

Croissance des bénéfices – La performance des ME par rapport aux MD est très étroitement corrélée à la croissance relative des bénéfices dans les deux marchés. Normalement, le groupe qui connaît la croissance la plus forte enregistre le meilleur rendement. D’ailleurs, pendant la majeure partie de la dernière décennie où les ME ont été à la traîne des MD, la croissance des bénéfices dans les ME a été inférieure à celle des MD. Maintenant que la croissance des bénéfices prévisionnels se rapproche de la parité, ce sont de bonnes nouvelles pour les ME par rapport aux MD qui, selon nous, ne sont pas reflétées dans la performance relative.

Même si la Chine avait auparavant un poids beaucoup plus important au sein des ME, c’est toujours le pays qui est le plus fortement pondéré, à un peu moins de 25 %. Le graphique ci-dessous présente les pondérations actuelles à l’intérieur de l’un des principaux FNB des ME. Il faut donc parler un peu de la Chine. Le risque lié à la guerre commerciale est certainement réel, bien qu’il soit atténué en partie par une migration progressive du commerce hors des États-Unis. Toutefois, le principal risque est la crise immobilière. Cette crise dure depuis environ trois ans et certains d’entre nous veulent croire qu’après tout ce temps, une bonne partie des mauvaises nouvelles est largement connue : l’offre est trop importante, les promoteurs immobiliers font faillite, les ventes sont faibles, etc. Souvent, seul le temps peut venir à bout d’une crise. Sans prétendre que la crise est terminée, nous estimons que les marchés se rétabliront bien avant.

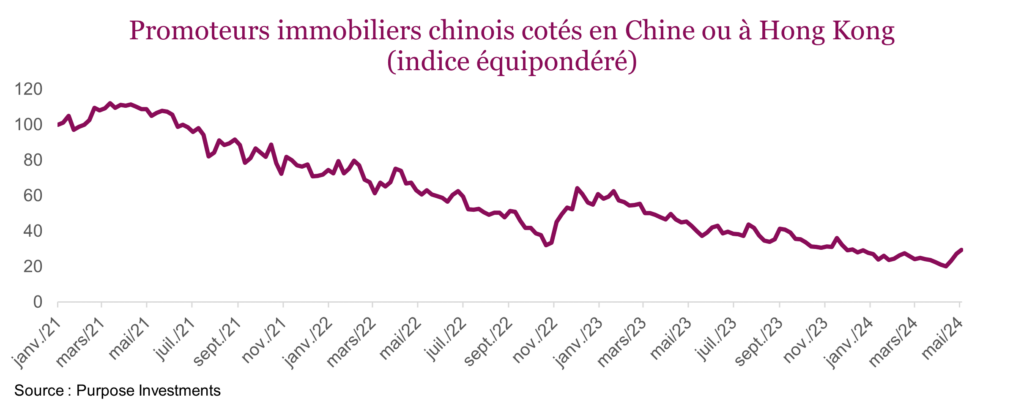

Par conséquent, la crise est-elle terminée du point de vue des marchés? Les données économiques de la Chine sont toujours un peu douteuses. Quand Evergrande est apparue comme un symbole de la crise (à l’image de Lehman Brothers lors de la crise financière mondiale), nous avons commencé à suivre les cours des actions des promoteurs immobiliers en créant un indice équipondéré des promoteurs immobiliers cotés en Chine et à Hong Kong. Estimant que ce groupe de sociétés commencerait à se rétablir bien avant que les données montrent des signes d’amélioration, cet indice était un peu notre baromètre des bonnes nouvelles pour la crise immobilière chinoise. Nous n’avons pas tenu compte de la poussée de la fin de 2022, qui était attribuable à certaines mesures de soutien gouvernementales. Il y a d’ailleurs eu plusieurs petits espoirs déçus, et rien ne dit que la tendance positive actuelle ne s’inversera pas de nouveau. En même temps, nous ne voyons pas quel autre déboire pourrait survenir après tout ce qui s’est produit depuis trois ans.

Conclusion

Tout cela étant dit, nous ne sommes pas complètement séduits par les marchés émergents. Par contre, pour la première fois depuis de nombreuses années, nous sommes moins craintifs et estimons que le rapport risque-rendement penche davantage du côté du rendement.