L’état du marché

22 avril 2024

La remontée du secteur de l’énergie est-elle durable?

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Le marché du pétrole a été intéressant dernièrement et, au grand étonnement de plusieurs, il a discrètement dominé cette année. Les événements géopolitiques n’ont pas manqué, ce qui a fait augmenter la prime de risque du pétrole, le Brent ayant dépassé 90 $ le baril. On peut penser aux attaques de missiles des Houthis dans la mer Rouge, qui ont entraîné un détournement massif du commerce, aux tirs de drones de l’Ukraine sur des raffineries russes et à l’escalade récente entre Israël et l’Iran, qui ont poussé certains bureaux de presse à utiliser le mot-clic « WWIII ». Compte tenu de la hausse des prix du pétrole, les actions pétrolières canadiennes ont certainement profité de l’élan nettement plus soutenu. Mais les bonnes nouvelles ne s’arrêtent pas là : le projet d’agrandissement du pipeline TransMountain devrait être achevé en mai, ce qui devrait améliorer grandement les prix du Western Canadian Select (WCS). Compte tenu du contexte actuel des marchés pétroliers, les investisseurs nous demandent souvent : la remontée des sociétés énergétiques canadiennes est-elle durable?

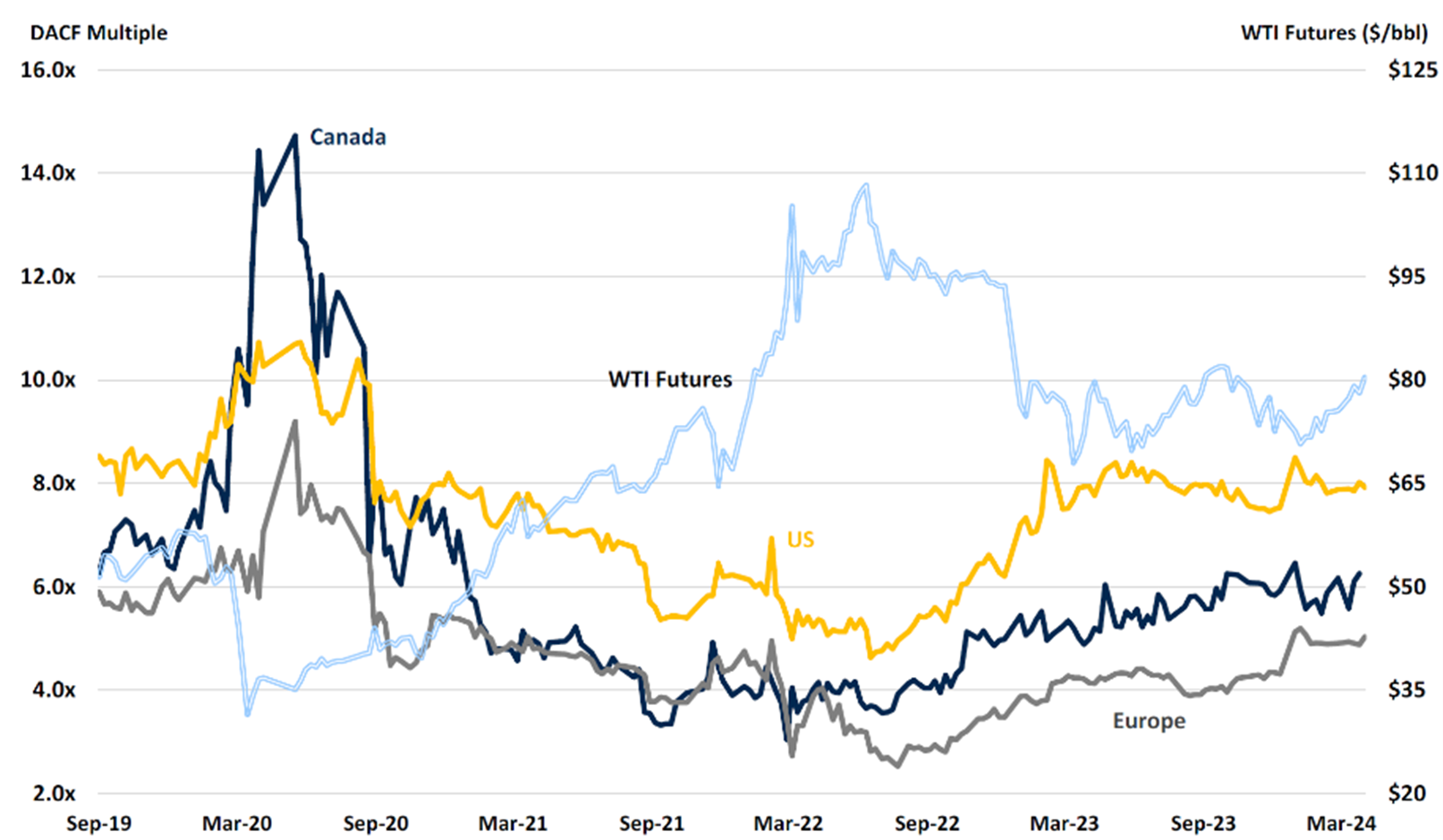

Pour déterminer si les cours des titres pétroliers sont exagérés, on peut examiner les ratios de la valeur de l’entreprise aux flux de trésorerie corrigés de la dette (FTCD) des grandes sociétés pétrolières intégrées et observer le changement dans les valorisations à la lumière du mouvement récent des prix du pétrole. À la figure 1, les ratios valeur de l’entreprise/flux de trésorerie corrigés de la dette des titres des sociétés canadiennes intégrées ont évolué dans une fourchette assez étroite au cours de la dernière année, tout comme le WTI, qui a oscillé entre 70 $ et 85 $. Comme point de départ, on peut supposer que les valorisations des sociétés ont reflété les mouvements sous-jacents des prix du pétrole et le niveau auquel les actions se seraient négociées normalement au cours des deux dernières années à ce stade-ci du cycle. Dans le cycle des produits de base, les cours plus élevés coïncident souvent avec des ratios plus faibles, puisque les participants au marché escomptent souvent des prix normalisés plus bas et vice versa. Un scénario où le ratio C/B commencerait à se rapprocher de 6,5 à 7,0 serait inquiétant si les prix du pétrole demeurent dans le haut de la fourchette de 70 $ à 90 $ ou au-dessus.

Figure 1 : Ratio VE/FTCD 2024E, RBC Marché des capitaux, Bloomberg

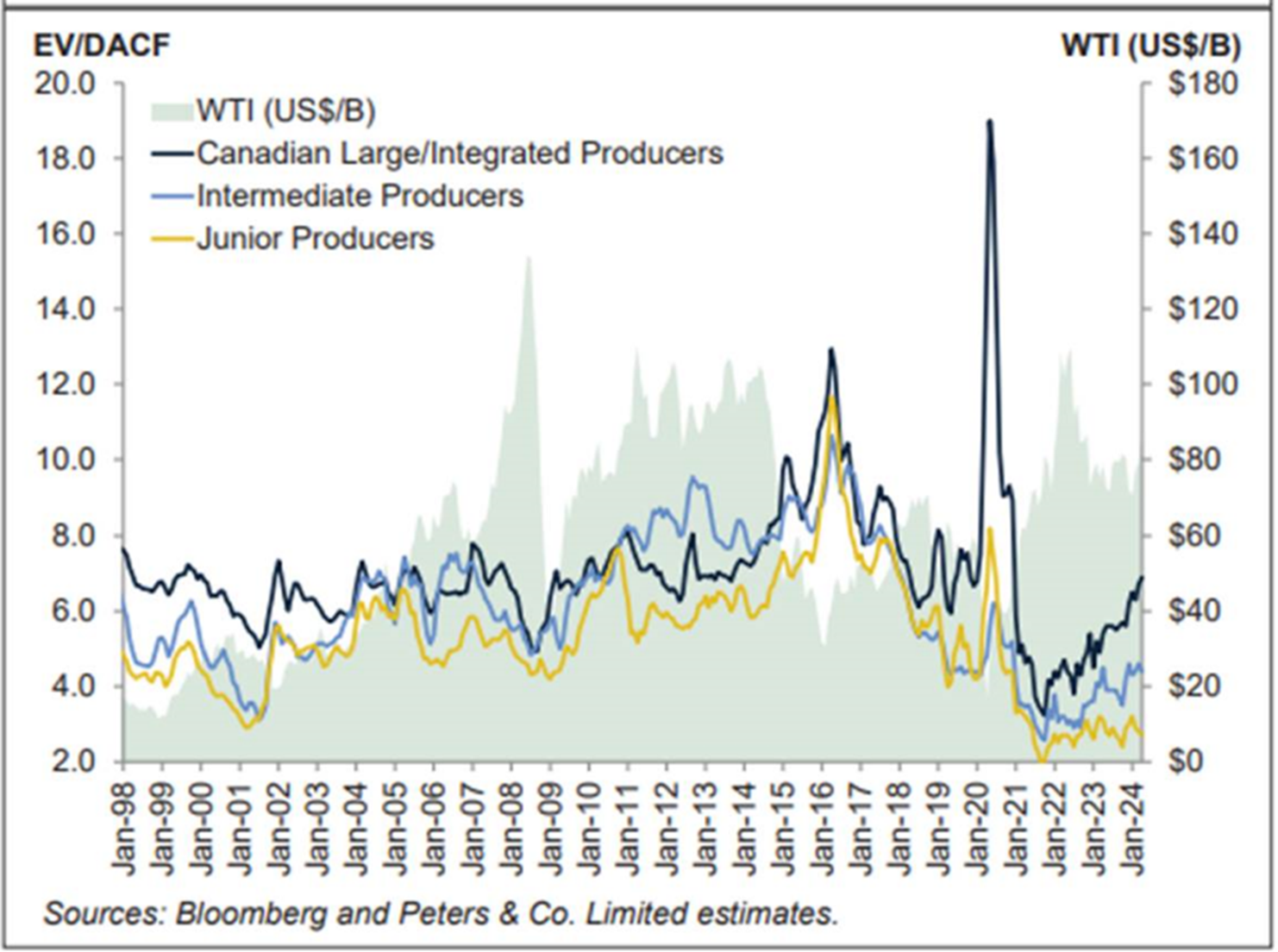

En 2022, la crise énergétique avait commencé avant même que la Russie n’envahisse l’Ukraine; aujourd’hui, les investisseurs s’empressent de réintégrer le secteur, alors que la sous-pondération du secteur de l’énergie devient plus difficile à justifier auprès des parties prenantes. Compte tenu de la nécessité de réinvestir rapidement dans le secteur, la solution la plus facile pour de nombreux fonds est simplement d’acheter davantage de titres à grande capitalisation plus liquides pour tirer parti du bêta. Comme on dit, personne ne se fait congédier pour avoir investi dans Microsoft. On peut probablement en dire autant maintenant de Canadian Natural Resources ou de Tourmaline dans le secteur de l’énergie. Le point à retenir est que bien que nous pensions que les actions pétrolières à grande capitalisation produiront probablement des rendements stables, compte tenu des nombreux facteurs macroéconomiques favorables, nous estimons que les investisseurs profiteront d’un profil risque-rendement asymétrique s’ils investissent intelligemment dans certaines sociétés de petite et moyenne taille du secteur.

Figure 2 : Ratio VE/FTCD 2024E, grandes cap. vs petites cap.

Certains se demandent si l’écart de valorisation entre les sociétés d’exploration et de production canadiennes et américaines se resserrera avec le temps en raison de l’escompte structurel qui remonte à avant la pandémie. À notre avis, cet argument se défend certainement compte tenu de l’entrée en service imminente de l’agrandissement du pipeline TransMountain. Cela augmentera considérablement les exportations de pétrole canadien, un problème depuis de nombreuses années attribuable à nos propres politiques canadiennes. Ces exportations accrues amélioreront les prix du WCS à l’échelle mondiale et la volatilité plus faible par rapport au prix du WTI signifie que les investisseurs vont accepter de payer plus cher. Les réserves de pétrole canadiennes prouvées et probables ne s’épuiseront pas avant des décennies. Les dépenses en immobilisations pour soutenir un projet de sables bitumineux sont beaucoup plus faibles que pour le gaz de schiste aux États-Unis, pour lequel il faut continuellement trouver de nouveaux gisements et forer des puits qui s’épuisent rapidement. Malgré tout, nous ne pensons pas que les titres des sociétés d’exploration et de production canadiennes devraient se négocier à parité avec ceux de leurs contreparties américaines. Même si l’agrandissement du pipeline TransMountain est certainement une bonne nouvelle, nous sommes conscients que le pipeline sera probablement plein en 2027 et que les barils excédentaires devront de nouveau être expédiés par train. Il y aura bien quelques projets d’optimisation et de resserrement qui amélioreront progressivement la capacité, mais seul le temps nous dira si les exportations canadiennes augmenteront massivement dans les prochaines années. Le projet d’agrandissement du pipeline TransMountain, qui avait été soumis pour la première fois aux organismes de réglementation en 2013, était attendu depuis longtemps, et les derniers dépassements de coûts estimés s’élèvent à plus de 30 G $ ou 800 $ par habitant.

Conclusion

Le point à retenir pour les investisseurs qui s’intéressent au secteur canadien de l’énergie est qu’il faut investir pour les bonnes raisons comme : 1) la forte augmentation de la production, 2) la réduction de la volatilité en raison des prix réalisés plus élevés du WCS, 3) des valorisations attrayantes (sans braderie) pour des rendements stables, 4) les occasions exceptionnelles dans le segment des petites et moyennes sociétés. À notre avis, miser sur la direction du pétrole ne figure pas parmi les bonnes raisons d’investir dans les titres énergétiques canadiens. Nous préférons miser sur une approche durable où nous choisissons les producteurs qui peuvent générer des rendements substantiels sur un cycle complet à des niveaux de valorisation raisonnables.