L’État du marché

22 janvier 2024.

Les marchés sont certainement très volatils. L’été dernier, le marché boursier a remonté pendant quelques mois jusqu’à la fin juillet, avant de redescendre au cours des trois mois suivants en raison de la hausse des taux obligataires. Il s’est ensuite redressé au cours des deux derniers mois de l’année, à partir de niveaux survendus. Cela n’a fait qu’ajouter à une année 2023 déjà très impressionnante, où le S&P 500 a gagné 26 %.

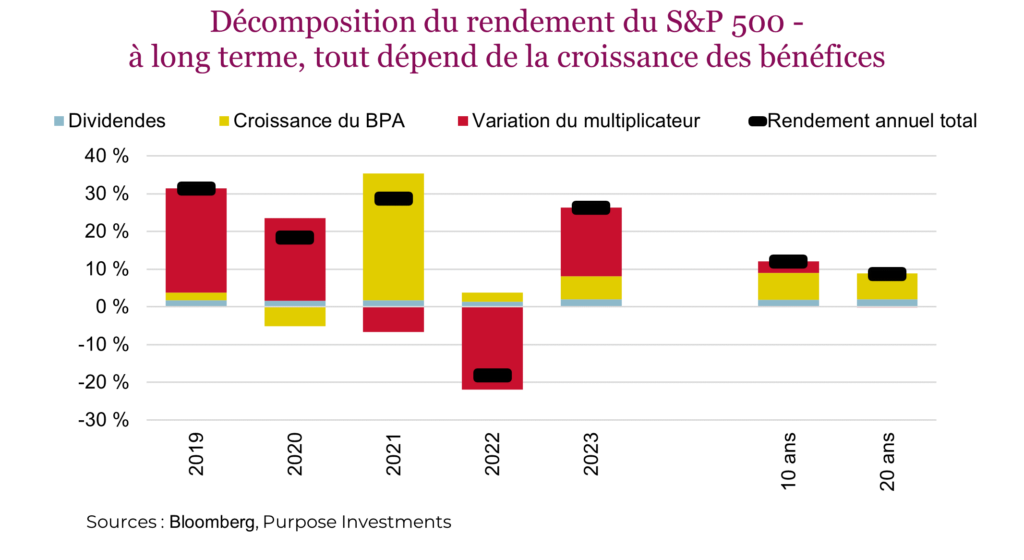

D’où provenaient les rendements? Le graphique ci-dessous décompose le rendement du marché boursier américain en différentes composantes : les dividendes, la croissance des bénéfices et l’expansion ou la contraction des ratios. Sur le rendement total de 26 % l’année dernière, 2,1 % étaient attribuables aux dividendes, 6,1 % à la croissance des bénéfices et les 18,1 % restants à l’augmentation des ratios. Le ratio cours/bénéfice (C/B) du S&P 500 est passé de 16,8 à 19,7, une expansion d’environ trois points. C’est pourquoi la barre rouge en 2023 est assez épaisse, presque autant que celle de 2022, mais dans le sens contraire.

Cependant, sur une plus longue période, la variation des ratios de valorisation du marché diminue rapidement et la croissance des bénéfices devient le principal facteur de rendement, en plus d’une petite contribution des dividendes. C’est logique parce que le multiplicateur de marché fluctue en fonction de l’optimisme ou du pessimisme des investisseurs à l’égard de l’économie, des taux, des profits, des guerres, des élections, etc. Il fluctue dans les deux directions et affiche clairement une tendance de retour à la moyenne. Autrement dit, le ratio C/B de 20 a plus de chances de baisser que de monter en 2024… Mais il peut bien sûr aller dans les deux directions.

En 2024, certains éléments sont relativement certains. Le montant total des dividendes versés par les sociétés de l’indice varie dans le temps, mais habituellement de façon très graduelle. Par conséquent, on peut raisonnablement s’attendre à un rendement en dividendes d’un peu moins de 2 % en 2024. La croissance des bénéfices a tendance à être plus volatile et incertaine, mais d’après les prévisions consensuelles ascendantes des analystes, elle se situerait entre 10 % et 12 %. En additionnant les deux – en utilisant le taux de croissance des bénéfices se situant dans le bas de la fourchette – on obtient une croissance totale d’environ 12 %. C’est excellent; cependant, cela suppose que le multiplicateur de marché demeure stable… sauf que cette mesure est tout sauf stable.

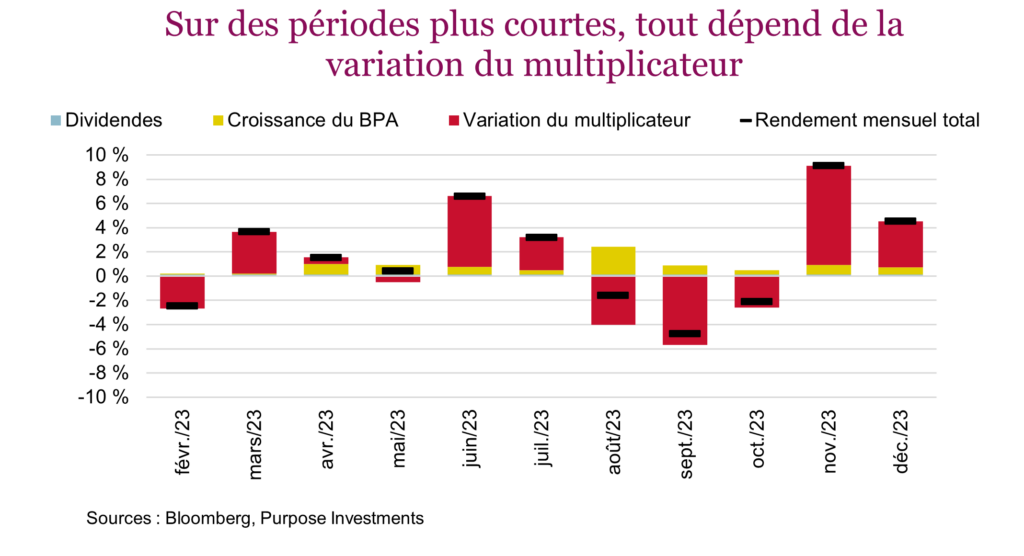

À quel point? Le graphique précédent décomposait le rendement par année; le prochain le décompose par mois. Les dividendes ne sont même plus visibles, alors que la croissance des bénéfices l’est encore, mais la variation du multiplicateur de marché est le facteur dominant. Certains mois, il augmente et certains mois il diminue.

En fait, il tente de mesurer l’humeur du marché, ou plus précisément, le changement d’humeur. Lorsque le marché passe du pessimisme à l’optimisme, les ratios prennent de l’expansion. Lorsqu’il passe de l’optimisme au pessimisme, les ratios se contractent.

Comment évoluera l’humeur du marché? 🙂😡

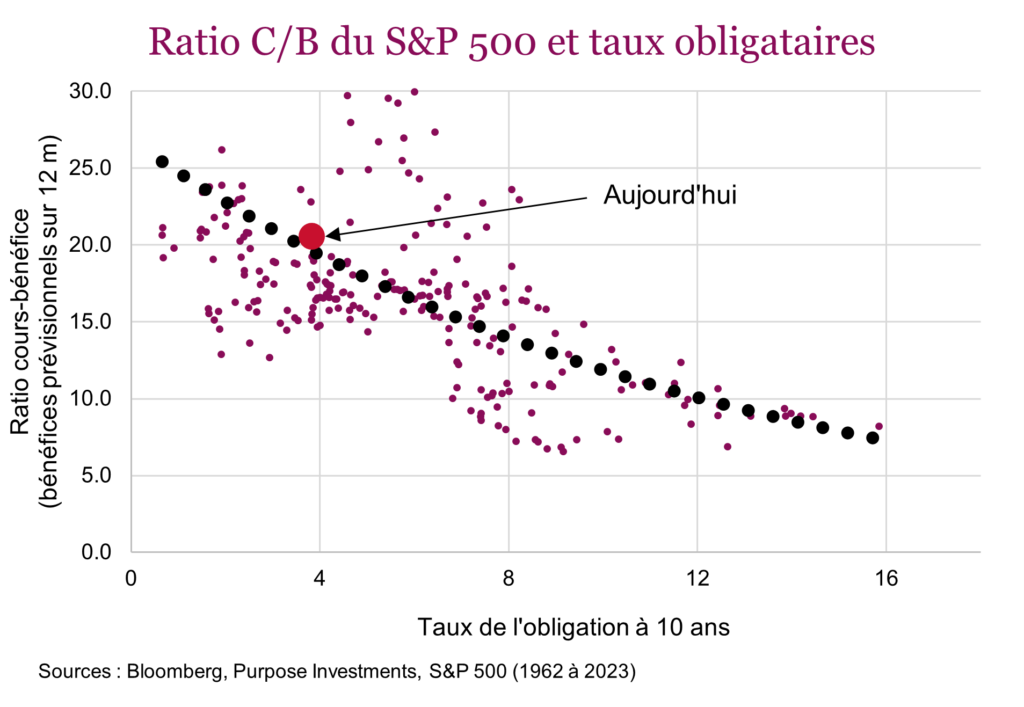

Il y a certains facteurs fondamentaux. Ainsi, on associe traditionnellement les taux obligataires plus élevés à une baisse du multiplicateur de marché. Le graphique ci-dessous illustre les niveaux de valorisation du S&P 500 depuis les années 1960. Si on exclut les valeurs aberrantes, il semble exister une relation à long terme entre les taux obligataires et les valorisations boursières. C’est logique; toutes les catégories d’actif sont en concurrence, par conséquent, si les obligations rapportent plus, les actions doivent offrir des valorisations plus attrayantes pour demeurer concurrentielles. Le gros point rouge sur le graphique correspond à la situation en date d’aujourd’hui où les valorisations semblent être seulement un peu élevées.

Pourtant, comme nous l’avons démontré dans notre graphique où le rendement est ventilé par mois, cela s’explique surtout par les changements d’humeur. En novembre et décembre, le mouvement haussier du marché était en très grande partie attribuable à l’amélioration de l’humeur des investisseurs, puisque la variation des ratios avait généré un gain de plus de 10 %. Il faut dire que durant cette période, les taux obligataires, mesurés par l’obligation du Trésor à 10 ans, avaient chuté de 4,9 % à 3,9 %. Les taux sont donc très importants, mais bien d’autres facteurs le sont aussi.

Si les conflits mondiaux majeurs actuels prenaient fin, le multiplicateur augmenterait probablement. Si l’inflation continuait de baisser, ce serait une bonne nouvelle. Si les données économiques s’affaiblissaient, cela ferait probablement baisser le multiplicateur. De même, si les données économiques fléchissaient (négatif), les taux obligataires chuteraient probablement davantage (positif). Tout cela et bien d’autres choses se produisent simultanément, si bien qu’il est plutôt difficile de prévoir le prochain mouvement du multiplicateur de marché.

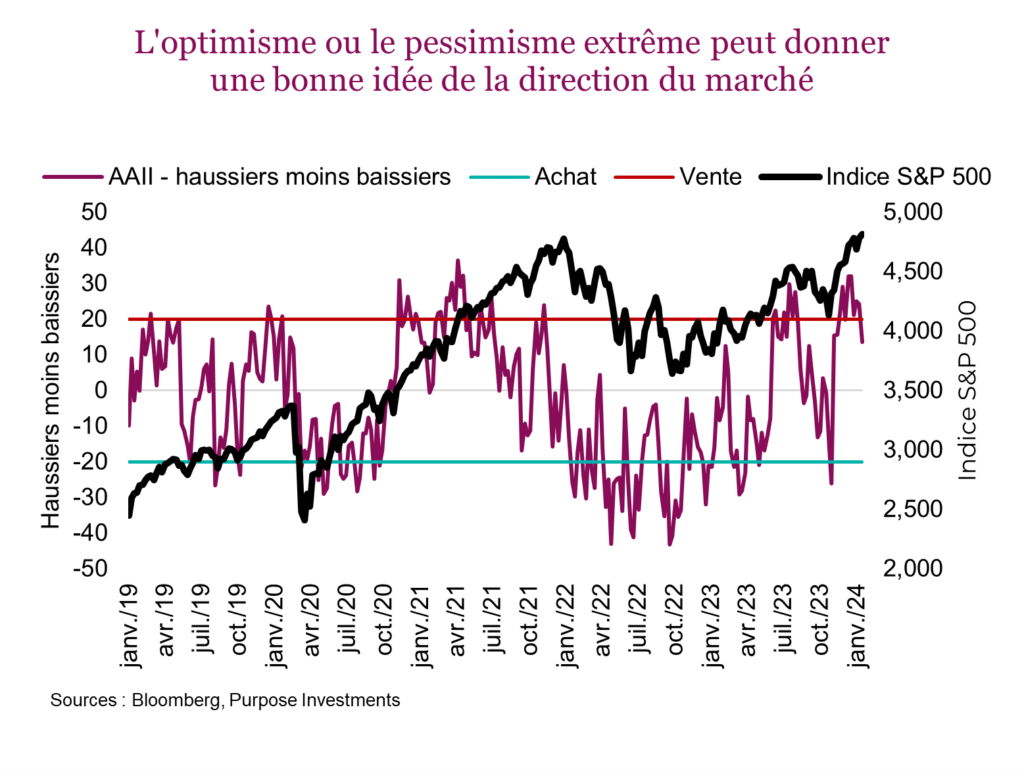

L’humeur du marché et le positionnement, bien plus que les fondamentaux, peuvent fournir certains indices quant à l’orientation du multiplicateur. Par exemple, comment évoluera-t-il si tout le monde est pessimiste en raison d’une accumulation de mauvaises nouvelles? Si tout le monde est pessimiste, comme l’humeur ne peut plus passer de l’optimisme au pessimisme, la suite la plus probable serait qu’une de ces personnes pessimistes devienne optimiste. C’est pourquoi l’humeur du marché est un indicateur à contre-courant. Vous êtes censé acheter quand tout le monde est pessimiste et vendre quand l’optimisme domine.

Il est difficile de mesurer l’humeur des investisseurs. Le sondage de l’AAII sur la confiance des investisseurs, l’une des sources de données les plus anciennes, demande aux répondants s’ils pensent que le marché boursier aura progressé ou régressé dans un an. En moyenne, un niveau d’optimisme ou de pessimisme extrême est un facteur déterminant du rendement du marché boursier. Lorsque la perception est fortement baissière, le rendement moyen futur est bien supérieur à la moyenne et lorsqu’elle est fortement haussière, il est habituellement inférieur à la moyenne.

Même si la relation est loin d’être parfaite, lorsque les haussiers sont beaucoup plus nombreux que les baissiers (au-dessus de la ligne rouge), l’indice S&P 500 tend par la suite à se replier. Lorsque la plupart des gens sont pessimistes, les rendements futurs sont bien meilleurs. Aussi, même si l’indice S&P 500 est un peu euphorique et se négocie au-dessus des 4 800 points, les investisseurs devraient s’arrêter et réfléchir à ce qui pourrait se produire à court terme. De plus, les valorisations sont certainement excessives après les rendements solides de la fin de 2023 et compte tenu de la faible croissance des bénéfices.

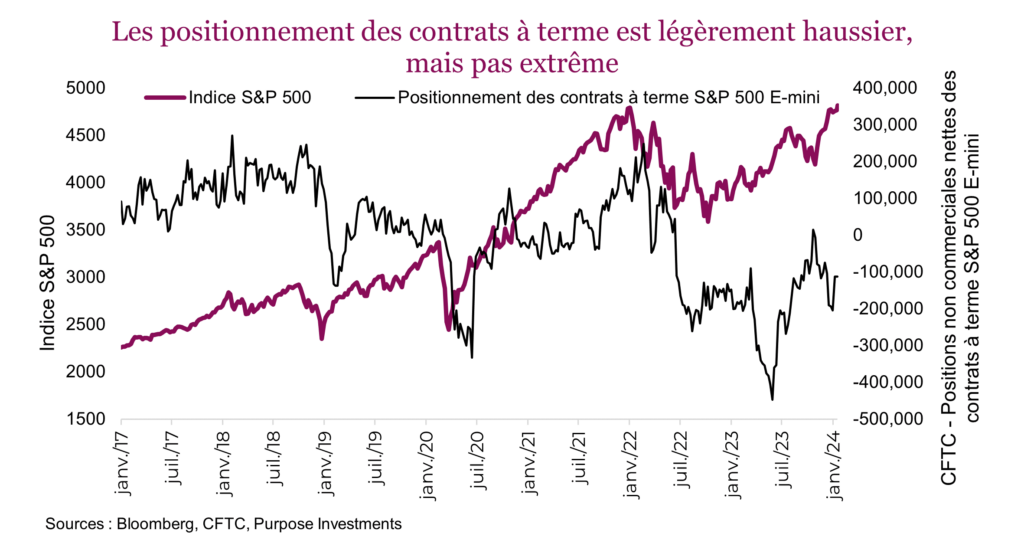

Même si les investisseurs sont plutôt optimistes (un indicateur baissier), le positionnement du portefeuille tranche un peu avec l’humeur ambiante. Le positionnement des contrats à terme non commerciaux sur l’indice S&P 500 réglementés par la Commodity Futures Commission (CFTC) montre que les contrats à terme continuent d’anticiper davantage une baisse qu’une hausse du marché. Par contre, il se situe tout juste en dessous du niveau neutre. Les rendements sur le marché des contrats à terme sont souvent fortement positifs lorsque le positionnement est très négatif, et vice versa. Actuellement, un peu plus de gens ont un positionnement baissier, d’après les contrats à terme E-mini S&P 500. À notre avis, ce n’est toutefois pas un positionnement extrême, ce qui veut certainement dire que le marché pourrait continuer de s’améliorer, surtout si plus de gens commencent à adopter un positionnement haussier. Ce sera certainement un élément à surveiller. Il convient de noter que les contrats à terme sur l’indice Russell 2000 (petites capitalisations) sont en fait très optimistes (un indicateur baissier).

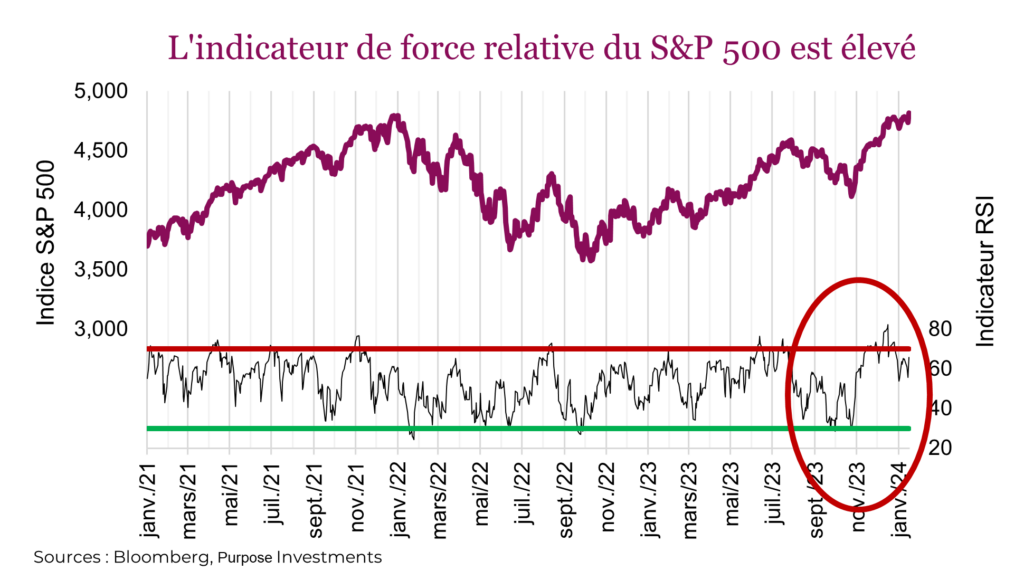

Finalement, il y a la tendance. Les mesures de tendance du marché ne font pas de distinction entre les nouvelles économiques, les mouvements des taux, les changements dans le risque géopolitique et les valorisations et elles n’expliquent jamais les mouvements du marché. Cependant, lorsque la tendance est excessivement forte ou excessivement faible, elle finit habituellement par s’inverser. Par conséquent, les tendances extrêmes peuvent aussi représenter de bons moments pour réduire ses actifs ou pour investir davantage lorsque la tendance est très faible.

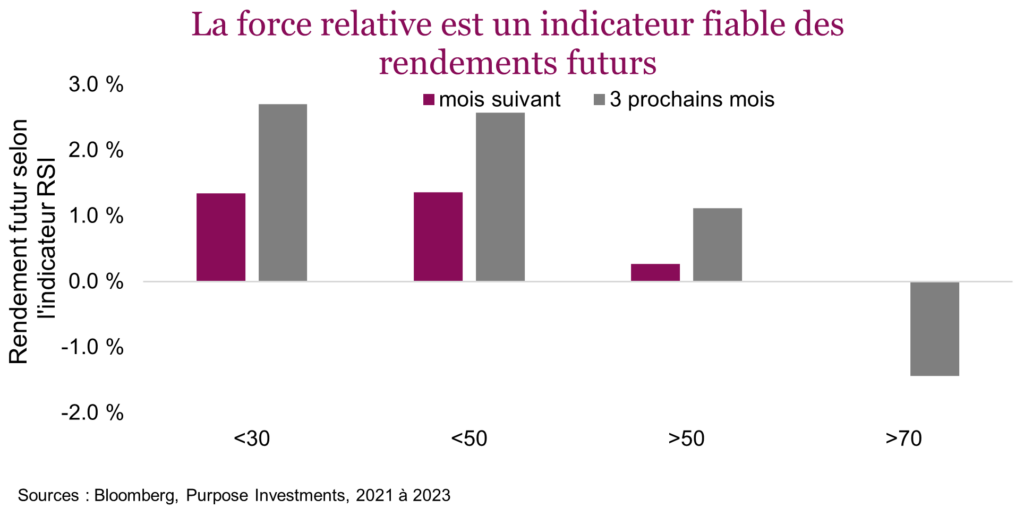

Bien qu’il s’appuie seulement sur quelques années, le tableau ci-dessous est similaire sur de plus longues périodes. Autrement dit, le rendement prévisionnel moyen du S&P 500 est beaucoup plus élevé lorsque l’indicateur de force relative (RSI) est faible. Et il est plus faible lorsque l’indicateur RSI est élevé. Il convient de noter que ce dernier dépassait largement 70 à la fin de décembre.

Conclusion

Nous aimons beaucoup les longs cycles, qui nous permettent de nous positionner en fonction du rendement prévu, des valorisations et du degré d’avancement du cycle. Encore une fois, la croissance des bénéfices, qui dépend de l’économie, est l’élément qui dicte le rendement des marchés à long terme. Cependant, sur de plus courtes périodes, la croissance des bénéfices devient moins importante et l’humeur du marché l’emporte ou, plus précisément, la fluctuation du multiplicateur de marché causée par le changement d’humeur du marché.

Actuellement, l’indicateur RSI qui dépassait 70 il y a quelques semaines montre que les investisseurs sont assez optimistes. À notre avis, à court terme, les risques surpassent probablement les gains potentiels. Mais on ne sait jamais; l’humeur du marché peut vite changer.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

* Ce rapport a été rédigé par Craig Basinger, stratège en chef des marchés, Purpose Investments Inc. Craig Basinger a été muté chez Purpose Investments Inc. le 1er septembre 2021.

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.