4 juin 2024

Stratégie des investisseurs

Cette accalmie ne durera pas

Abonnez-vous ici pour recevoir Stratégie des investisseurs par courriel.

Sommaire

- Fleurs de mai

- On n’en est pas encore là

- Révision des titres cycliques du segment à dividendes canadien

- Cycle du marché

- Conclusion

Les marchés entrent peut-être dans une période d’accalmie avec l’arrivée des mois d’été, ou alors cette faible volatilité dans de nombreuses catégories d’actif n’est que le calme avant la tempête. Une chose est sûre, vu les gains appréciables enregistrés jusqu’ici, une approche défensive est devenue ou reste appropriée.

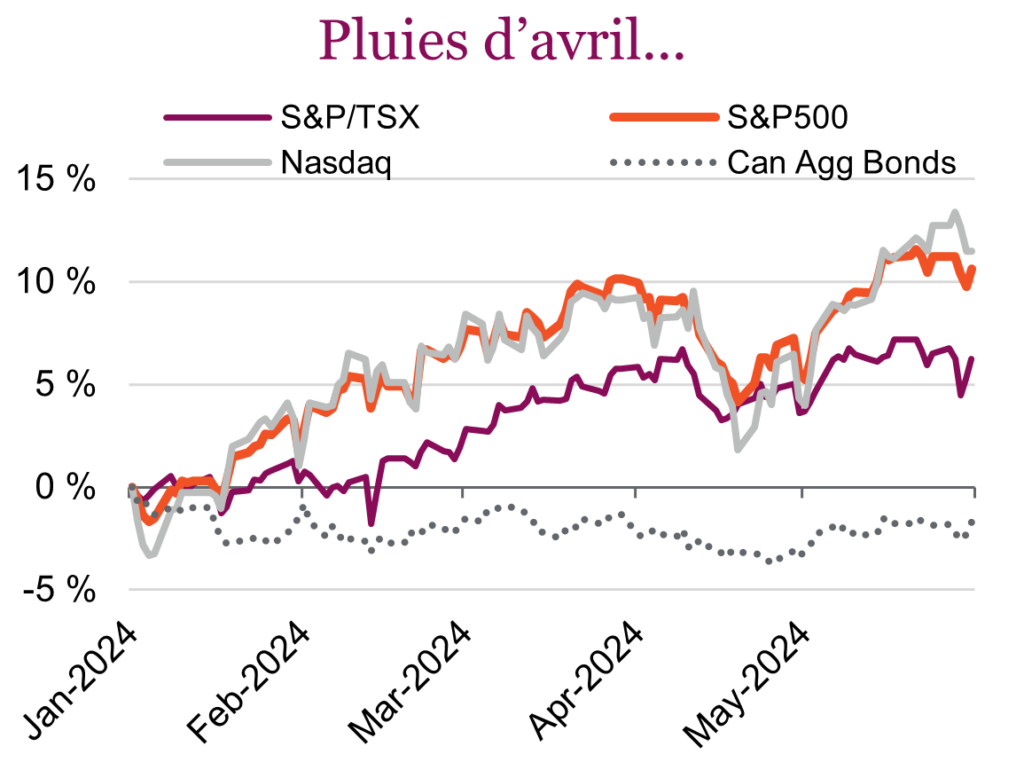

Fleurs de mai

Les marchés ont remonté en mai, l’ensemble des indicateurs boursiers nord-américains ayant progressé durant le mois, et les marchés obligataires américains et canadiens les ont imités. Les pertes d’avril ont été effacées et l’indice S&P 500 a clôturé en hausse de 5 % sur la base du rendement total. Le Nasdaq a inscrit ses meilleurs résultats mensuels depuis novembre 2023, avançant de 7% sur le mois, pendant que le TSX gagnait 2,8 %. Les marchés boursiers ont amorcé l’année sur les chapeaux de roue, le S&P 500, le TSX et le Nasdaq ayant enregistré des gains respectifs de 11,3 %, 7,6 % et 11,8 % depuis le début de l’année (rendement total), malgré quelques soubresauts en cours de route. Même la remontée observée en mai a perdu un peu de son élan vers la fin du mois, et les grands indices nord-américains ont terminé presque 1 % au-dessous de leurs plus hauts sommets.

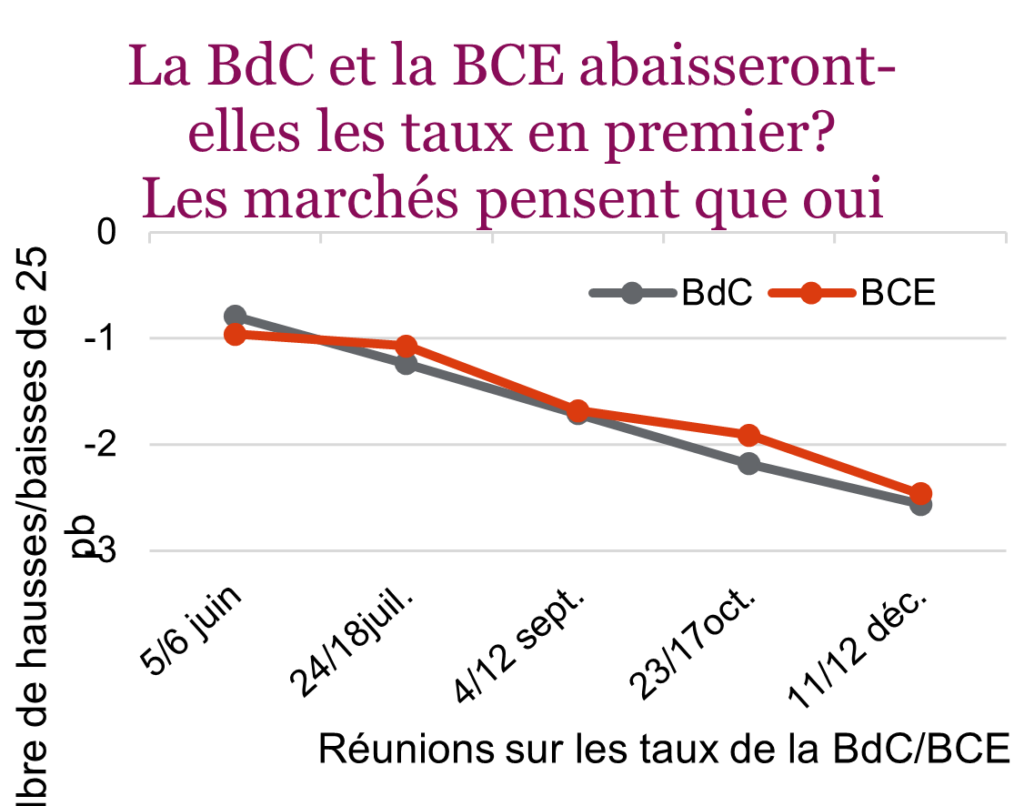

Les investisseurs, pour la plupart, ont choisi de se concentrer sur les bonnes nouvelles en mai, rassurés par les signes de baisse de l’inflation dans les grandes économies développées. Les commentaires conciliants (ou moins intransigeants) des dirigeants des banques centrales et les chiffres d’inflation plus bas ont nourri les attentes d’une réduction des taux d’intérêt par la BdC et la BCE à leur prochaine réunion. Les perspectives économiques des économies développées varient cependant, tout comme les progrès des banques centrales vers leur cible d’inflation, notamment la Fed qui est encore loin d’envisager une baisse des taux. Cette dernière a en effet opté pour la prudence devant la robustesse de nombreuses données publiées durant le mois, qui témoignaient de la résilience de l’économie américaine. Comme les chiffres d’inflation ont souvent été plus élevés qu’attendu aux États-Unis, il faudra plus qu’un mois de données encourageantes sur le front de l’inflation pour que la Fed change son orientation. Sur une note plus positive, le déflateur de base des dépenses de consommation, l’indice préféré de la Fed, a augmenté de seulement 0,2 % par rapport au mois précédent. Les investisseurs semblent toutefois convaincus que l’inflation dans la plupart des économies, y compris aux États-Unis, est en baisse et continuera de baisser, ce qui a aidé les marchés obligataires canadiens et américains à inscrire de solides gains en mai. Cela dit, le marché obligataire américain était globalement en hausse de 1,7 % pour le mois, contre 1,8 % pour l’indice des obligations universelles FTSE Canada.

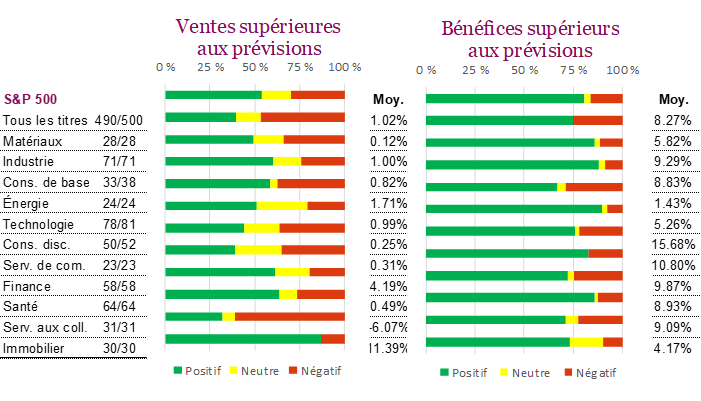

En plus des données économiques pour le mois, les investisseurs attendaient la ronde des bénéfices pour se faire une idée de la santé des consommateurs et des perspectives des entreprises à l’égard de l’économie. Les actions ont été stimulées par les bénéfices positifs des entreprises en mai, et surtout les résultats de Nvidia qui ont pulvérisé les dernières prévisions. De plus, les bons résultats n’ont pas été circonscrits à une poignée de titres technologiques. À la fin du mois, sur les 98 % des entreprises du S&P 500 qui avaient annoncé leurs résultats du premier trimestre, 78 % avaient dépassé les prévisions du BPA et 61 % avaient dépassé les prévisions de revenus. Les investisseurs ont aussi été rassurés par les signaux déflationnistes du secteur des entreprises. En effet, le nombre de sociétés du S&P 500 ayant mentionné l’inflation durant leur conférence téléphonique sur les bénéfices a diminué pour un septième trimestre consécutif au premier trimestre de 2024, et ce nombre pourrait même être le plus bas depuis le deuxième trimestre de 2021.

On n’en est pas encore là

Le marché est en hausse d’un plus de 10 % aux États-Unis cette année, de 6 % au Canada, de 10 % en Europe et de 15 % au Japon, alors que les obligations affichent un recul d’environ 1 %. Il semble bien que la répartition de l’actif recommence à faire ses preuves après l’accident de parcours de 2022. Mieux encore, le marché progresse grâce aux données fondamentales positives et pas seulement parce que les dirigeants de banques centrales injectent plus d’argent dans le système financier.

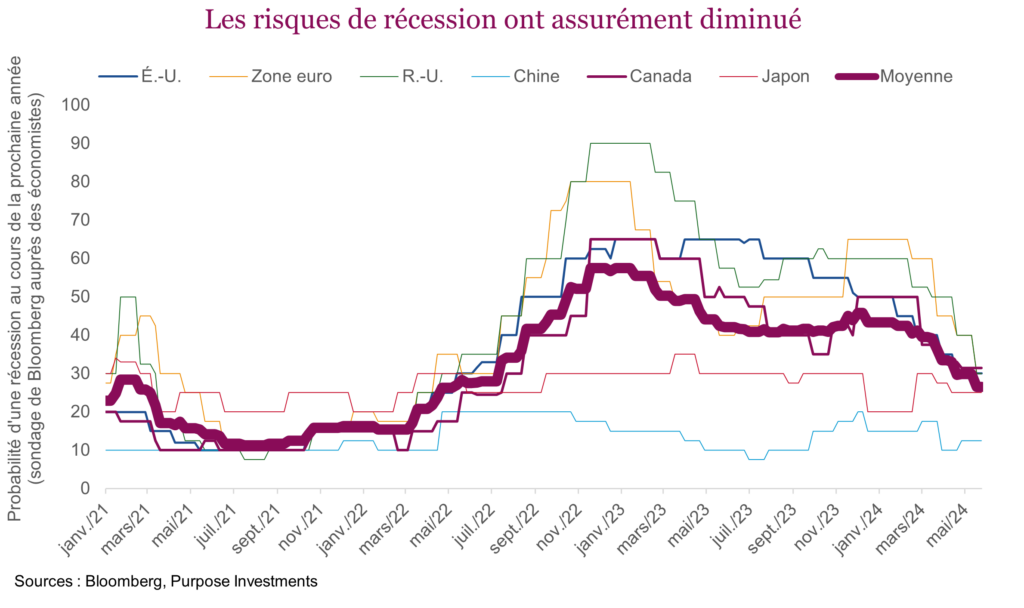

Le risque de récession a continué de s’estomper, comme en témoigne le sondage mené auprès des économistes. Au Royaume-Uni, au Canada, aux États-Unis, dans la zone euro, en Chine et au Japon, la probabilité moyenne d’une récession qui était à un sommet à la fin de 2022, à environ 60 %, a diminué depuis et n’était plus que de 25 % dernièrement. Au Royaume-Uni où deux trimestres de croissance négative du PIB ont été enregistrés, cette probabilité qui était de pas moins de 90 % à un certain moment a baissé à 30 %, méritant à cette économie la palme de celle s’étant le plus améliorée. Même au Canada, où le niveau élevé des taux pèse assurément sur l’économie, la probabilité d’une récession est passée de 60 % à 30 %. Dans la plupart des cas, la probabilité oscille autour de 30 %.

Les données se sont améliorées, ce qui réjouit tant les marchés que les économistes. Ce sont de bonnes nouvelles, et ces meilleurs résultats économiques contribueront peut-être à améliorer les prévisions de bénéfices – ce qui compte le plus. On a noté une légère amélioration dernièrement, ce qui est encore une fois encourageant. De plus, l’inflation continue de faiblir dans la majorité des cas, ce qui devrait inciter un plus grand nombre de banques centrales à abaisser leurs taux dans les trimestres à venir.

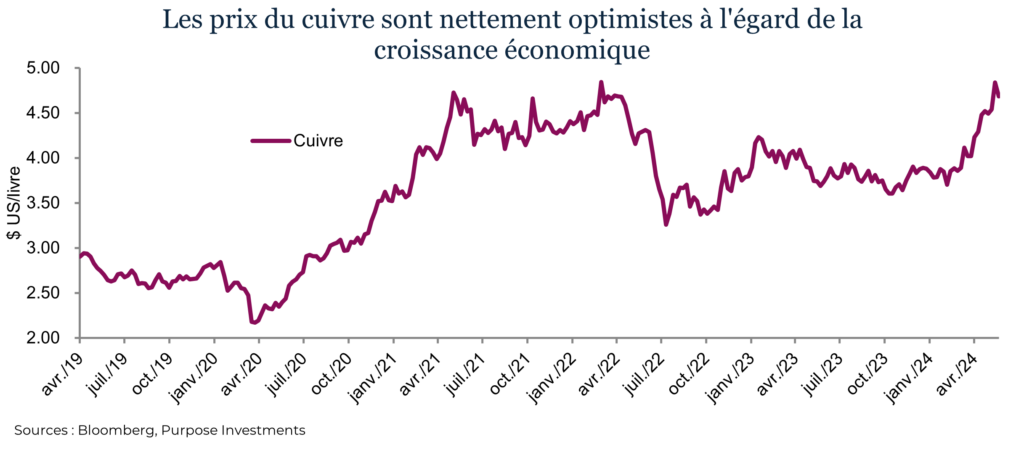

Cela justifie-t-il pour autant que la plupart des marchés boursiers s’approchent de nouveaux records? Ou mieux encore, peut-on espérer de nouveaux gains si cela marque le début d’un nouveau cycle? Le raffermissement des prix du cuivre et d’autres produits de base alimente cette vision optimiste. Le cuivre est le baromètre par excellence de l’économie en raison de son utilisation répandue dans le secteur manufacturier, et une hausse de son prix coïncide souvent avec une accélération de l’activité économique globale. Or, le cuivre connaît une poussée en ce moment.

Un nouveau cycle? On n’en est pas encore là. Nous nous rallions à l’avis des économistes voulant que les risques de récession aient diminué par rapport aux trimestres précédents, toutefois un certain nombre de facteurs importants tempèrent notre enthousiasme ou nos perspectives sur le début d’un nouveau cycle.

- Décalages ou politiques reportées et variables

Les hausses de taux ont ralenti la croissance économique, et cette relation tient toujours. Toutefois, l’effet a été atténué par l’épargne accumulée durant la période de mobilité réduite qui a suivi la pandémie, et aussi par l’accroissement marqué des dépenses budgétaires un peu partout dans le monde, une tendance dictée allègrement par les États-Unis. Or, on craint maintenant que ces protections diminuent ou s’épuisent, ce qui risque de freiner la croissance future.

- Dépenses en biens, puis en services… et maintenant?

Comme mentionné dans notre rapport du mois dernier, durant la période de confinement, toutes nos dépenses ont été centrées sur les biens, ce qui a fait exploser les chaînes d’approvisionnement et a dopé la croissance économique en 2020-2021. En 2022, nous avons tous, jusqu’à un certain point, réorienté nos dépenses vers les services : voyages, sorties au restaurant, expériences, etc. Le ralentissement des dépenses en biens, de la fabrication et du commerce mondial qui s’en est suivi nous a fait croire qu’une récession était en vue. Or, il ne s’agissait que d’un changement radical dans les habitudes de dépenses. Maintenant, les dépenses en biens reprennent, mais faut-il y voir une véritable accélération de la demande ou une simple normalisation des niveaux déprimés de 2022? Le temps nous le dira, mais notre scénario de base penche davantage vers une normalisation que le début d’un nouveau cycle.

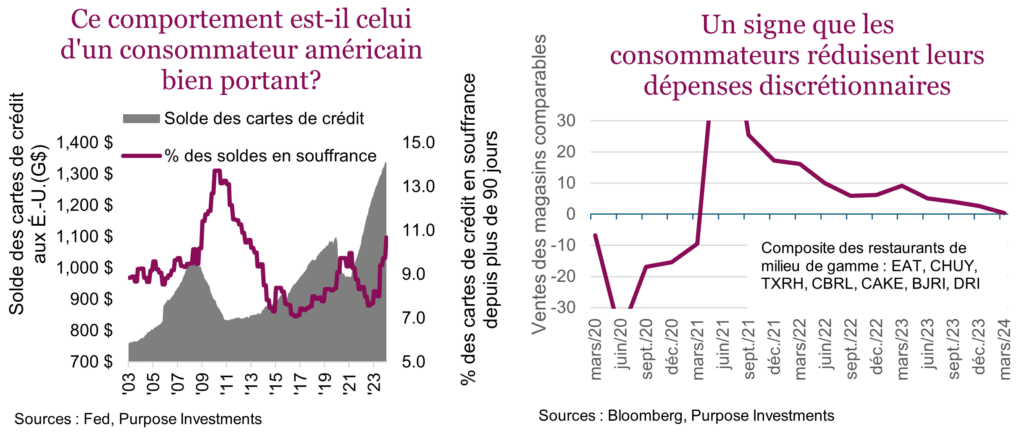

La normalisation est une bonne nouvelle, mais pas une excellente nouvelle. De plus, comme l’épargne accumulée a été largement entamée par l’inflation et un désir de « vivre » malgré les coûts élevés, cette activité économique accrue pourrait être de courte durée. Prenons le consommateur américain. Nous ne nous inquiétons pas du niveau élevé des soldes des cartes de crédit, conscients que les sociétés tendent à éliminer l’argent comptant. Par contre, le taux de défaillance nous préoccupe, tout comme les ventes des magasins comparables des restaurants qui se situent juste au-dessus du segment de la restauration rapide.

Malgré le niveau d’emploi décent et les gains salariaux, l’inflation a fait son œuvre et les économies accumulées sont largement épuisées. Ce n’est pas le genre de comportement auquel on s’attend au début d’une croissance robuste de l’économie, mais qu’on observe souvent par contre vers la fin d’un cycle.

3) Gains déjà escomptés

Nous ne nous attarderons pas trop sur les valorisations, puisque tout le monde sait de quoi il ressort. À 21 fois les bénéfices prévisionnels, le S&P 500 est élevé, mais c’est le cas depuis déjà un certain temps; à 15 fois les bénéfices, le TSX et les actions internationales ne sont pas non plus bon marché. La grande majorité des gains boursiers cette année est due à l’expansion des ratios.

Nous ne sommes pas excessivement négatifs et nous sous-pondérons seulement modestement les actions pour l’instant. Par contre, pour que le marché continue d’avancer, il faudrait observer une croissance soutenue de l’économie mondiale, ce qui risque d’être difficile. Ou alors, il faudrait que l’inflation baisse sensiblement, ce qui réduirait la pression que les taux élevés exercent sur les marchés boursiers. C’est possible, mais ce n’est pas le scénario le plus probable selon nous.

C’est pourquoi nous sommes à l’aise avec notre positionnement modérément défensif.

Révision des titres cycliques du segment à dividendes canadien

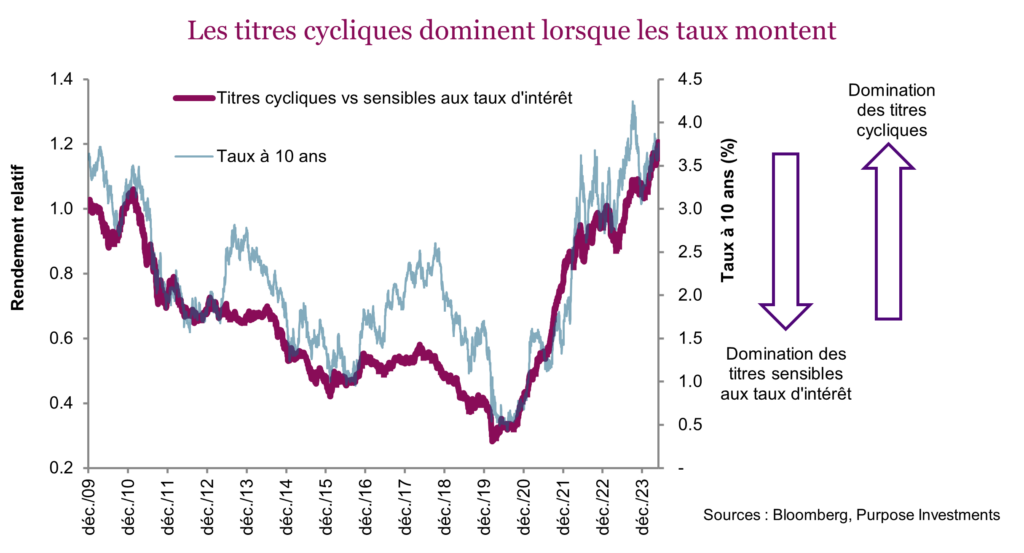

Pour ceux qui investissent dans les titres à dividendes, les taux d’intérêt jouent un rôle déterminant en départageant les gagnants des perdants. Non seulement les actions à dividendes sont parfois considérées comme des pseudo-obligations, mais les bénéfices de ces entreprises peuvent aussi être très sensibles aux taux. Cette sensibilité aux taux définit tout le spectre des actions à dividendes. D’un côté, il y a les secteurs extrêmement sensibles aux taux, comme les télécommunications, les services aux collectivités et les pipelines, et de l’autre, les secteurs beaucoup plus cycliques. Nous utilisons depuis longtemps le terme « titres cycliques » pour définir ces sociétés dont les bénéfices dépendent beaucoup plus du cycle économique comparativement aux titres sensibles aux taux, plus défensifs.

Notre système de notation combine la corrélation aux taux obligataires, la sensibilité aux taux obligataires (un peu comme le bêta, mais comparé aux taux plutôt qu’au marché) et une note hors échantillon pour les périodes de hausse des taux au cours de la dernière décennie. Le diagramme ci-contre présente l’éventail complet des secteurs du TSX. Le groupe du haut, les titres cycliques, est celui qui est censé résister le mieux dans des conditions de hausse des taux. Le groupe du bas, les titres sensibles aux taux d’intérêt, est celui qui devrait offrir la meilleure performance dans des conditions de baisse des taux.

À l’intérieur de nos mandats axés sur les dividendes, nous avons longtemps eu une préférence pour les actions à dividendes cycliques. Comme le montre le graphique ci-dessous, les titres cycliques ont facilement devancé les titres sensibles aux taux d’intérêt ces dernières années. Un rendement supérieur coïncide habituellement avec une hausse des taux. Si on remonte aux années 2010, on observe de courtes périodes où les titres cycliques ont dominé, mais de façon générale, les titres sensibles aux taux ont très bien fait lorsque les taux baissaient. Tout cela a changé vers la fin des années 2020, et les titres cycliques ne sont jamais vraiment redescendus.

Un petit nombre de considérations permettent de déterminer quand remplacer les titres sensibles aux taux par des titres plus cycliques ou quand privilégier activement les uns ou les autres.

- Indicateurs économiques – Les titres cycliques ont pris de l’expansion durant les périodes d’accélération de la croissance du PIB. La résilience de l’économie américaine en a surpris plus d’un, et l’atterrissage en douceur a profité aux titres cycliques. Les taux demeurent élevés, tout comme l’inflation. Même si la principale préoccupation macroéconomique est toujours de savoir comment et quand les taux reviendront vers la cible de 2 %, les taux d’intérêt restent proches de leurs sommets cycliques et tant que la politique restera restrictive, les taux élevés pour plus longtemps devraient nuire aux titres cycliques.

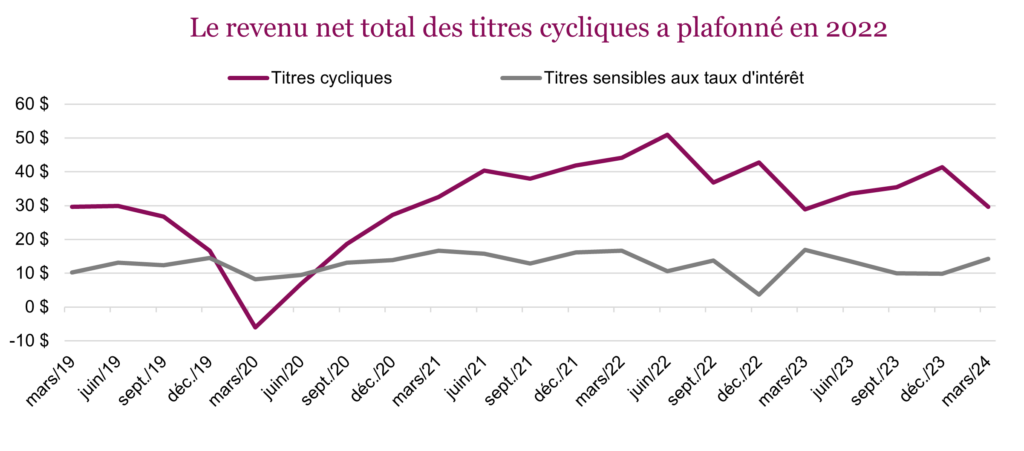

- Phases du cycle du marché – Le cycle du marché reste solide et en territoire d’expansion. Les marges sont restées généreuses d’un point de vue historique, et si l’on se fie aux bénéfices du dernier trimestre, la croissance des ventes et des bénéfices demeure élevée. Même si de prime abord le cycle du marché se porte bien, quand on examine de plus près certains secteurs, on voit qu’une tendance intéressante se dessine. Le graphique ci-dessous illustre le revenu net total des activités poursuivies pour les titres cycliques et sensibles aux taux d’intérêt. Les bénéfices des titres cycliques ont plafonné en 2022 et sont redescendus depuis. À l’inverse, le revenu net des sociétés sensibles aux taux d’intérêt a touché un creux vers la fin de 2022 avant de commencer à remonter. La croissance relative des bénéfices favorise les secteurs sensibles aux taux, ce qui a bien servi la préférence du marché pour les titres à bêta plus faible observée dernièrement.

- Confiance du marché – L’appétit pour le risque au sein du marché reste élevé, et les investisseurs sont toujours résolument optimistes. Les perspectives de l’IA continuent d’alimenter la forte performance relative, les investisseurs étant motivés par l’urgence de ne pas laisser cette occasion leur échapper. Bien que la performance relative ait certainement profité aux titres cycliques ces derniers mois, les titres sensibles aux taux ont commencé à très bien tirer leur épingle du jeu. En mai, le secteur des services aux collectivités s’est classé au deuxième rang des secteurs les plus performants au Canada, et le secteur américain des biens de consommation de base a aussi figuré parmi les meneurs. Ce pourrait être un premier signe que les investisseurs cherchent de plus en plus à diversifier leurs avoirs dans des titres moins risqués.

- Données fondamentales – Les valorisations peuvent parfois être reléguées au second plan dans les décisions de placement, en particulier lorsque les conditions de placement changent. Les investisseurs ne doivent jamais oublier que les excès ne durent jamais et que les tendances passées ne présagent en rien de la performance future. Du point de vue des valorisations traditionnelles, certains secteurs cycliques (énergie) semblent toujours assez bon marché, puisque le ratio C/B moyen de nos secteurs cycliques est encore à seulement 15,3, contre 19 pour les titres canadiens sensibles aux taux. Dans le cas des sociétés cycliques, un faible ratio C/B peut être trompeur et ne signifie pas nécessairement qu’un titre est bon marché. En période d’expansion, les bénéfices ont tendance à être élevés, et alors le ratio C/B peut paraître bas. En période de repli, les bénéfices baissent sensiblement et le ratio C/B s’envole, voire cesse d’exister. Un faible ratio C/B des titres cycliques peut annoncer le sommet du cycle du marché. Les titres sensibles aux taux peuvent afficher un ratio C/B plus élevé, mais ils se négocient aussi en moyenne à un escompte important par rapport à leurs valorisations moyennes. Les secteurs des télécommunications et des services aux collectivités, en particulier, se négocient à un escompte de près de 20 %. Les actions sous-évaluées offrent une marge de sécurité, ce qui réduit le potentiel de baisse.

Les taux obligataires progressent depuis un bon moment et les stratégies axées sur les dividendes, en particulier celles qui privilégient davantage les secteurs sensibles aux taux d’intérêt, ont connu des jours difficiles. En tant que gestionnaires actifs, nous avions une nette préférence pour les titres cycliques, ce qui a aidé. La trajectoire future des taux n’est certainement pas aussi claire qu’en 2020-2021. On s’accorde de plus en plus pour dire que les taux ont plafonné, et comme le rythme de la croissance s’essouffle, les titres cycliques ne sont peut-être pas le meilleur choix. Le caractère relativement bon marché et la croissance récente des bénéfices rendent aussi le secteur des titres sensibles aux taux plus attrayant. La montée récente des taux d’intérêt mondiaux vers leurs sommets cycliques et les valorisations élevées du marché américain (21,4 fois les bénéfices prévisionnels) représentent un obstacle potentiel pour le marché boursier. Toutefois, ces conditions peuvent aussi être vues comme une occasion. En ajoutant des placements plus sensibles aux taux d’intérêt et intrinsèquement plus défensifs, les investisseurs peuvent positionner stratégiquement leurs portefeuilles afin de profiter de la baisse des taux de la même façon qu’ils augmenteraient la duration d’un portefeuille à revenu fixe.

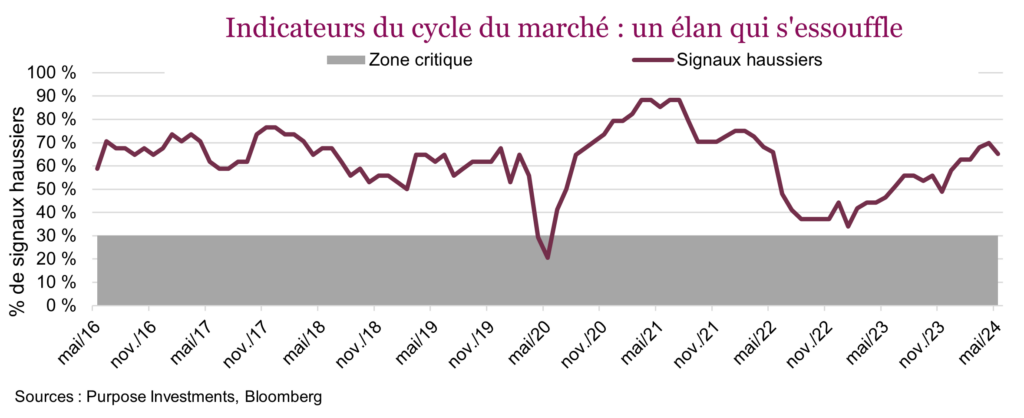

Cycle du marché

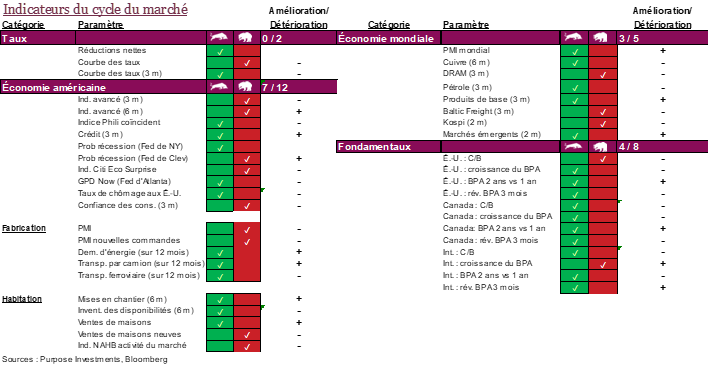

Après des mois d’amélioration continue, les indicateurs du cycle du marché sont un peu redescendus au mois de mai. Ces indicateurs – plus d’une quarantaine – ont prouvé dans le passé leur capacité à prédire la direction générale de l’économie.

Sur les 19 indicateurs de l’économie américaine, deux sont passés de haussiers à baissiers. L’indice de surprise économique Citigroup est devenu négatif à la suite du repli général récent des données et l’indice NAHB a confirmé un ralentissement de l’activité dans le secteur de l’habitation. Deux signaux de l’économie mondiale sont aussi devenus baissiers. L’indice de taux d’affrètement Baltic Freight s’est replié – bien qu’on pourrait ajouter un bémol en disant que c’est essentiellement dû à une diminution des inquiétudes sur la navigation dans la mer Rouge – et le prix des puces de mémoire DRAM a aussi baissé. Par contre, les indicateurs des taux et des données fondamentales sont restés stables.

Ce qui est plus préoccupant, c’est la cote « Amélioration/Détérioration » pour chaque catégorie signalée par le signe « + » ou « – » à côté de chaque paramètre. Cette cote mesure la direction des données au cours du dernier mois. Est-ce qu’elles tendent à s’améliorer ou à se détériorer? Comparativement au dernier mois, les paramètres des taux se sont détériorés, passant de 3/0 à 0/2. L’économie américaine semble stable avec une cote de 6/13 contre 7/12 le mois précédent; même si la situation semble empirer plutôt que s’améliorer, c’est à peu près comparable au dernier mois. Dans le cas de l’économie mondiale, la cote est restée à 3/5. Quant aux données fondamentales, après la saison des bénéfices, la cote a régressé de 10/2 à 4/8, ce qui n’est pas une bonne nouvelle et témoigne d’un changement de tendance marqué.

Dans l’ensemble, on note une certaine détérioration en ce qui concerne la direction des paramètres, mais cela change souvent.

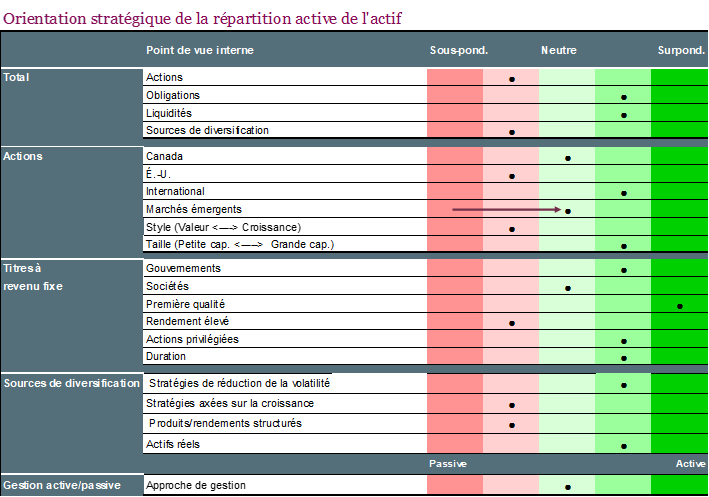

Le seul changement que nous avons apporté sur le plan de la répartition stratégique de l’actif a été d’augmenter l’exposition aux marchés émergents. Après les avoir sous-pondérés pendant de nombreuses années, nous sommes revenus à une position neutre. Cette décision s’explique par l’écart de valorisation important entre les marchés émergents et développés, ainsi que par l’amélioration du commerce mondial et de la croissance relative des bénéfices.

Mis à part ce changement, nous continuons de sous-pondérer modérément les actions et nous avons augmenté un peu la part des obligations et des liquidités. À l’intérieur de la composante en actions, nous sous-pondérons légèrement les actions américaines et surpondérons les actions internationales. Du côté des obligations, la duration a légèrement augmenté.

Conclusion

Les marchés entrent peut-être dans une période d’accalmie avec l’arrivée des mois d’été, ou alors cette faible volatilité dans de nombreuses catégories d’actif n’est que le calme avant la tempête. Une chose est sûre, vu les gains appréciables enregistrés jusqu’ici, une approche défensive est devenue ou reste appropriée. La deuxième moitié de l’année sera certainement plus difficile que la première. Outre l’élection cruciale qui se tiendra aux États-Unis, on saura si cette accélération de la croissance mondiale est un simple soubresaut ou le début d’une tendance durable, et peut-être assistera-t-on à un changement d’orientation plus généralisé des banques centrales.

La seule certitude que nous ayons? Cette accalmie ne durera pas.