Partie 2 : Outils de gestion des biais d’investissement

La finance comportementale est l’étude de la façon dont nous prenons nos décisions en matière d’argent et de placements. Pour rafraîchir vos connaissances sur les principes fondamentaux de la finance comportementale, veuillez lire la Partie 1 : Le fondement.

Généralement, toutes les décisions incluent des préjugés ou des raccourcis mentaux basés sur nos expériences de vie et sur les connaissances accumulées. La plupart du temps, ces préjugés nous permettent d’arriver rapidement à la « meilleure » décision sans trop d’effort mental, mais ils peuvent parfois nous amener à faire des choix moins optimaux. Lorsqu’il s’agit d’investir, ces préjugés peuvent nous nuire beaucoup plus que nous aider.

Tout d’abord, nous exposerons plusieurs préjugés courants et la façon dont ils peuvent avoir une incidence négative sur notre prise de décisions financières. Nous partagerons ensuite quelques stratégies pour aider à atténuer ou à contrer ces biais, dans le but de prendre de meilleures décisions et de devenir de meilleurs investisseurs.

Aversion aux pertes

Dans le monde de la finance comportementale, l’aversion aux pertes est la motivation majeure de nombreux investisseurs. C’est ce qu’on appelle aussi la théorie des perspectives, selon laquelle les investisseurs ressentent la douleur d’une perte comme étant beaucoup plus grande que le plaisir d’un gain de taille égale. Cela peut sembler un peu abstrait, mais l’aversion pour les pertes a un impact sur la prise de décision de presque tous les investisseurs.

Avez-vous déjà trop longtemps conservé ou refusé de vendre un placement perdant en espérant qu’il se redresse (« aggravite »)? L’aversion pour les pertes peut également conduire les investisseurs à vendre leurs placements gagnants trop tôt, en essayant d’éviter la douleur causée en cas de chute du cours de l’action.

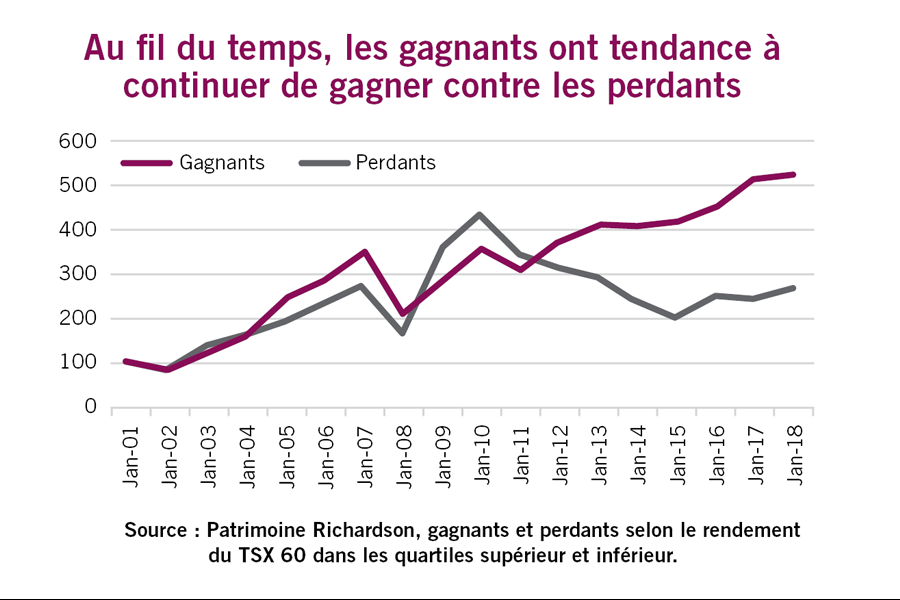

Malheureusement, ce processus de réflexion peut nuire considérablement aux rendements au fil du temps. Les gagnants ont tendance à continuer à gagner tandis que les perdants ne semblent pas récupérer grand-chose. C’est une preuve qui devrait encourager les investisseurs à réduire leurs pertes et à laisser leurs gagnants courir plus longtemps.

Comment se défendre contre l’aversion aux pertes

- Ignorer le coût initial peut aider à compenser ce biais. Après tout, c’est la valeur marchande actuelle et les perspectives d’un placement qui comptent vraiment; l’action ou le fonds ne sait pas ou ne se souvient pas de ce que vous avez payé pour ce placement.

- Obtenir un deuxième avis sur un investissement est également utile. Bien que la personne à qui vous posez la question ait aussi des préjugés, elle ne sera pas ancrée émotionnellement par ce que vous avez payé et il est probable qu’elle aura des préjugés différents.

- Un autre outil qui peut vous aider est de documenter la thèse originale ou la justification d’un investissement. Si elle tient toujours, même si le prix a chuté, il est généralement très bien de conserver ce placement. Si la situation a changé et que la thèse n’est plus valide, il est habituellement préférable de couper et de filer.

Poursuite de la performance

La poursuite de la performance n’est pas un préjugé comportemental, mais le résultat d’un certain nombre de biais, y compris la confiance excessive et l’instinct grégaire.

Confiance excessive

La confiance excessive est la tendance à croire que le rendement passé est la preuve d’un gestionnaire supérieur. Bien que cela puisse être le cas, c’est le plus souvent le style du gestionnaire qui est bien récompensé dans l’environnement de marché existant.

Instinct grégaire

L’industrie financière encourage ce comportement et fait peu pour limiter son impact sur les résultats d’investissement. Vous avez peut-être remarqué la popularité de ces graphiques qui montrent combien 10 000 $ se seraient développés sur plusieurs années dans un fonds. C’est une tentative de vous attirer en insinuant que le troupeau se porte si bien que vous n’avez qu’à le rejoindre.

Le problème est que les styles d’investissement récompensés sur le marché ont tendance à changer d’une année à l’autre et la recherche de la meilleure performance peut avoir un impact négatif sur les rendements à mesure que la dynamique du marché change.

Comment se défendre contre la poursuite de la performance

Les performances passées sont importantes, mais doivent être analysées dans le contexte plus large de l’environnement du marché, ainsi que les styles ou actifs récompensés et ceux qui ne le sont pas.

- Être au bon endroit au bon moment ne doit pas être confondu avec les compétences. La croissance a dominé le marché américain au cours des dernières années; cependant, vendre tous vos placements axés sur la valeur et les dividendes pour qu’ils s’ajoutent à la croissance est une recette pour obtenir de très mauvais résultats lorsque le style de leadership change.

- Lorsque vous passez en revue le rendement passé d’un fonds, analysez-le à l’aide du filtre de l’environnement du marché au cours de cette période. Et rappelez-vous comment tout cela s’intègre dans le portefeuille; ne considérez pas seulement un seul investissement de manière isolée.

Statu quo

Le statu quo est fondé sur notre désir de simplement laisser les choses telles qu’elles sont et est lié à l’aversion au regret ou au conservatisme. Beaucoup d’investisseurs, même lorsqu’ils ont de bonnes raisons d’apporter des changements, choisissent de ne rien faire; un corps au repos y reste. Cela est dû au fait que vous craignez de prendre la mauvaise décision et que vous regretterez votre choix par la suite.

Nortel est un exemple digne de mention. Bon nombre des actionnaires de cette entreprise de technologie autrefois chérie n’ont pas vendu leurs actions après avoir reçu celles de BCE, même si Nortel présentait des caractéristiques de risque et de rendement très différentes de celles de sa société de portefeuille principale, Bell Canada.

Comment se défendre contre les préjugés du statu quo

- Le fait d’avoir une thèse ou une logique claire de vos placements, la pondération actuelle de la répartition de l’actif et la répartition géographique peuvent s’avérer très utiles. Ces notes n’ont pas besoin d’être détaillées; quelques points peuvent être utiles. De cette façon, si un changement est proposé, il peut se situer dans le contexte de la raison pour laquelle vous avez été propriétaire ou avez pris une décision.

- Si vous détenez des liquidités pour être opportuniste lors d’une correction, souscrivez un contrat personnel que vous investirez si le marché baisse d’un certain pourcentage.

Familiarité

Le biais de la familiarité incite de nombreux investisseurs à acheter des choses qu’ils connaissent bien et entraîne une diversification moindre.

Pour les investisseurs canadiens, cela se traduit souvent par une préférence pour leur pays d’origine. Cette situation nuit à la diversification, car le marché boursier canadien n’est pas bien équilibré. L’indice composé S&P/TSX est formé à 34 % d’actions du secteur financier, à 20 % d’actions du secteur de l’énergie, à 11 % d’actions du secteur des matériaux et peu de titres dans le domaine de la santé ou de la technologie. Un bon conseil pour définir les biais de familiarité est de comparer une entreprise locale avec un homologue étranger. Par exemple, demandez-vous quel titre vous préféreriez posséder : CIBC ou BB&T, une banque américaine de taille égale. Il y a de fortes chances que ce soit la Banque CIBC puisque vous voyez ses centres bancaires partout.

Il est intéressant de noter que les titres de participation étrangers directs les plus souvent présents dans les portefeuilles sont les titres de sociétés américaines à très grande capitalisation. Bien que cela puisse remédier au biais du pays d’origine, cela introduit également un autre aspect du biais de familiarité dans les noms de sociétés à grande capitalisation plus célèbres. Encore une fois, cela peut limiter la diversification.

Comment se défendre contre les préjugés liés à la familiarité

Une solution facile pour obtenir une exposition internationale, y compris à l’extérieur des États-Unis, est d’utiliser des fonds ou des FNB. L’avantage, c’est que vous ne regarderez pas des entreprises dont vous n’avez jamais entendu parler auparavant dans votre portefeuille. De plus, avec les fonds, il devrait y avoir une certaine expertise locale sur le terrain où l’investissement se produit.

Liste de contrôle comportemental

Compléter avant de prendre une décision d’investissement.

Avez-vous activement recherché et pris en considération les opinions divergentes à la vôtre sur cette décision d’investissement?

Pourquoi pensez-vous que le marché est mauvais et que vous avez raison sur le fait que le placement est sous-évalué?

Êtes-vous indûment influencé par les médias?

Votre base de coûts initiale influence-t-elle votre décision?

Achetez-vous parce que vous avez peur de passer à côté d’une tendance populaire?

Pouvez-vous articuler clairement les raisons pour lesquelles vous prenez cette décision d’investissement et quelle est votre stratégie de sortie?

Devenir un investisseur comportemental avisé

Partie 1 : Le fondement

Renseignez-vous sur les décisions systémiques courantes prises par les investisseurs qui entravent les rendements à long terme, ainsi que sur les outils de base pour en atténuer l’impact financier.