Abonnez-vous ici pour recevoir l’État du marché par courriel.

L’état du marché.

13 Février 2023.

À la lecture du rapport de plus de 100 pages d’une société de gestion de fonds thématiques de premier plan exposant ses réflexions sur les principaux thèmes pour 2023, on comprend que l’avenir s’annonce prometteur. Intelligence artificielle, diagnostic moléculaire, aérospatiale orbitale… De véritables prouesses sont réalisées dans la société. Les secteurs d’activité vont évoluer et se transformer, ce qui est très intéressant. Cela explique peut-être en partie l’attrait pour les fonds et les FNB thématiques. Investir dans une tendance ou un changement sociétal à long terme pourrait en effet s’avérer très profitable. Rappelez-vous que lorsque le iPhone a été lancé en juin 2007, l’action d’Apple se négociait à 4,36 $ et elle s’échange aujourd’hui à plus de 150 $.

Les FNB thématiques ne se limitent pas aux fonds technologiques, ils cherchent à tirer parti de toute tendance ou de tout changement sociétal à long terme. L’augmentation de la consommation d’aliments a mené à la création de FNB axés sur l’agriculture. On trouve aussi des FNB axés sur les énergies propres, l’eau, les infrastructures, les habitudes de dépense des milléniaux, etc. Qui sait, peut-être que l’intelligence artificielle sera la prochaine grande tendance après le téléphone intelligent? J’ai posé la question à ChatGPT et sa réponse était assez positive. Cela dit, on peut difficilement s’attendre à autre chose quand on interroge l’IA sur l’avenir de l’IA.

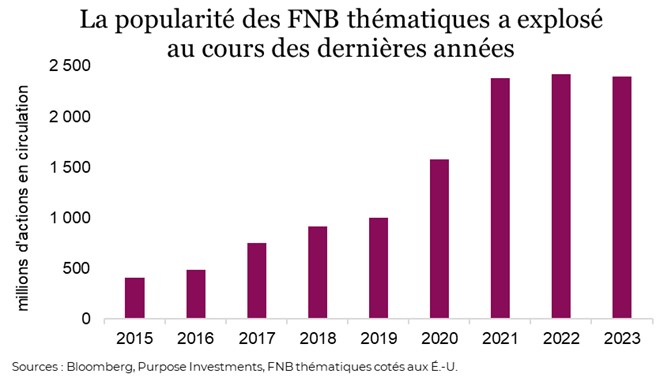

Les fonds affluent dans les FNB thématiques et leur popularité a explosé au cours des dernières années. Des 315 FNB thématiques cotés aux États-Unis, seulement 67 existaient il y a cinq ans. Le nombre total d’actions en circulation pour l’ensemble des FNB thématiques dans le temps est une autre façon de mesurer leur importance, comme dans le graphique ci-dessous. Puisqu’un placement dans un FNB fait augmenter le nombre d’actions en circulation, c’est une bonne manière de mesurer la progression de la demande.

Tout le monde aime les bonnes histoires, et les récits marquent profondément les esprits. Les FNB thématiques peuvent certainement faire une excellente histoire. Il n’y a jamais eu autant de piratage informatique qu’aujourd’hui et la société continue d’enrichir le monde numérique. Il paraît donc logique d’investir dans la cybersécurité. 18 000 personnes ont assisté en direct au dernier championnat de League of Legends (un jeu vidéo) pour voir les joueurs se livrer bataille – environ la capacité du Scotiabank Arena. DRX a remporté. Les jeux vidéos en ligne constituent une tendance thématique croissante. L’Agence internationale de l’énergie prévoit que 58 % des véhicules vendus en 2040 seront électriques. La tendance à long terme de l’abandon du moteur à combustion interne au profit des véhicules électriques ne fait aucun doute… alors pourquoi ne pas investir dans un FNB de véhicules électriques pour participer à cette tendance?

Veuillez ne pas considérer ce qui précède comme des recommandations. Nous voulons simplement démontrer à quel point une histoire qui ne tient qu’à quelques phrases peut paraître séduisante. Les histoires sont captivantes et font beaucoup parler. Certainement plus qu’un FNB de dividendes nord-américain axé sur les flux de trésorerie et la solidité et la croissance des dividendes, qui sont à faire bâiller d’ennui.

Il semble toutefois y avoir un problème

Les investisseurs reconnaissent certainement qu’une stratégie de placements axée sur un thème précis n’est pas diversifiée et sera probablement plus volatile que le marché dans son ensemble. Cela explique en partie leur attrait; si vous croyez que la tendance thématique persistera, vous pouvez espérer que cette volatilité accrue sera favorable (autrement dit que la tendance sera haussière). La bonne nouvelle est que c’est bien ce qui s’est passé.

Nous avons sélectionné et analysé les 50 principaux FNB thématiques. Malgré un petit biais de survie et la grande importance du facteur temps dans notre analyse, nous pouvons quand même tirer des leçons importantes :

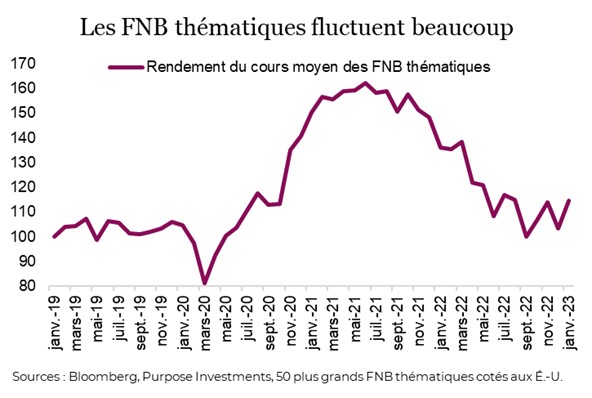

Volatilité – Comme promis, les FNB thématiques sont plus volatils. Nous avons d’abord examiné les trois dernières années, mais le début de l’analyse coïncidait avec le milieu du marché baissier de la pandémie en 2020. Nous l’avons donc étendue à quatre ans pour avoir un meilleur aperçu. Le graphique de droite présente un indice du rendement moyen des principaux FNB thématiques qui existent depuis 2019. Il est clairement volatil dans les deux directions, mais ne rend pas compte du rendement individuel des FNB. Durant cette période, le meilleur FNB a progressé de 178 % (29 % en rythme annualisé) et le pire FNB a reculé de 86 % (38 % en rythme annualisé). Le FNB de technologies propres FYI a été le grand gagnant, tandis que le grand perdant a été un FNB lié au cannabis. Compte tenu de cette divergence de rendement, choisir le bon FNB thématique est TRÈS IMPORTANT.

Course effrénée au rendement – Malheureusement, en tenant compte uniquement du rendement, on perd de vue le plus gros obstacle auquel sont confrontés les investisseurs dans les FNB thématiques. Il est très facile de mesurer les flux d’actifs des FNB. À quel moment la majorité des investisseurs ont-ils investi, à quel cours, quelle a été l’expérience de l’investisseur moyen? Cela fait réfléchir.

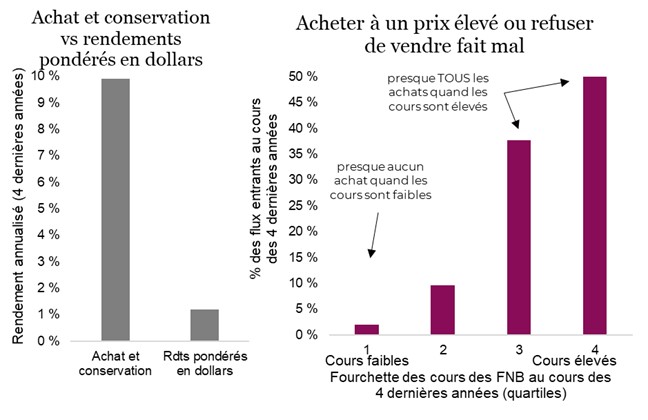

Des 50 principaux FNB thématiques, 29 existent depuis au moins quatre ans et ils ont inscrit un rendement annuel moyen d’environ 10 %. Cependant, en mesurant le taux de rendement interne en fonction du moment où les investisseurs se sont rués sur chacun des FNB, on se rend compte que l’expérience est loin d’avoir été aussi positive. Le rendement médian pondéré en dollars est plutôt de 1 %. La raison de cet écart de rendement très important est facile à comprendre si l’on regarde le cours au moment où la majorité des FNB ont été souscrits.

Le graphique de droite représente le pourcentage des flux entrants décomposé en fonction de la fourchette de prix des FNB individuels sur une période de quatre ans. Puisque la moitié des fonds (dollars) ont été investis au cours le plus élevé, il n’est pas étonnant que les investisseurs n’aient pas eu la meilleure expérience.

Il faut dire que c’est dû en partie au fait que les entrées de fonds massives dans les FNB thématiques à la fin de 2021 ont eu lieu durant une période de spéculation et de cours très élevés sur les marchés. Les cours de la plupart des FNB thématiques ont ensuite été malmenés en 2022. Quoi qu’il en soit, dans ce secteur, la course au rendement est effrénée.

Les FNB thématiques comportent une lacune – Les FNB thématiques ne sont pas mauvais en soi. L’émetteur d’un FNB met au point une stratégie qui tente de tirer parti d’une tendance ou d’une tendance potentielle à long terme. Les FNB sont parfois gérés activement et d’autres fois, ils suivent un indice thématique. La demande pour ces types de stratégies est indéniable et dans notre société, s’il y a une demande, l’offre suivra.

Même le FNB thématique le moins performant dans notre analyse a dépassé ses objectifs. Il consiste en un panier de sociétés fortement exposées au cannabis. Malheureusement, l’euphorie a fait place au pessimisme dans ce secteur. Pourtant, le secteur, la production et la consommation (légale) sont en expansion. La tendance à long terme était bien réelle, pourtant les rendements ont été médiocres au cours des quatre dernières années.

Il semble que la clé pour réussir ses placements thématiques est d’avoir une discipline de vente. Même si la tendance à long terme d’une thématique est claire, les titres des sociétés qui y sont associées peuvent aller de l’euphorie au désespoir. Cette tendance peut durer des années ou des décennies, mais les valorisations de ces sociétés peuvent être extrêmement élevées par moments et beaucoup plus faibles à d’autres moments.

Nous estimons que l’adoption des véhicules électriques est appelée à se poursuivre et elle a continué de croître au cours des dernières années. Durant cette période, le FNB DRIV a progressé de 62 % en 2020 et de 28 % en 2021, avant de reculer de 34 % en 2022. Les cours des sociétés exposées à cette tendance ont certainement connu de bons et de mauvais moments et ce, même si le taux d’adoption a été relativement constant.

Considérations liées au portefeuille

Les FNB thématiques peuvent permettre à un portefeuille de participer à une tendance à long terme et même ajouter un peu d’excitation. Assurez-vous toutefois d’investir au bon moment. Même si le monde va changer, les arbres ne montent jamais jusqu’au ciel. Et si l’euphorie est déjà évidente, c’est que vous avez peut-être manqué le bateau. Plus important encore, même si vous croyez à la tendance à long terme, vous devez avoir une discipline de vente, qu’elle soit dictée par des règles, le risque ou la taille. Même si la tendance thématique repose sur un changement à long terme dont vous êtes profondément convaincu, il est déconseillé d’investir dans les FNB thématiques avec l’intention de les conserver pour toujours.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Source : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

*Auteurs :

Purpose Investments : Craig Basinger, stratège en chef des marchés; Derek Benedet, gestionnaire de portefeuille

Patrimoine Richardson : Andrew Innis, analyste; Phil Kwon, chef, Analyse de portefeuilles; Mark Letchumanan, Recherche; An Nguyen, VP, Services de placement

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.