Abonnez-vous ici pour recevoir l’État du marché par courriel.

L’État du marché.

27 mars 2023.

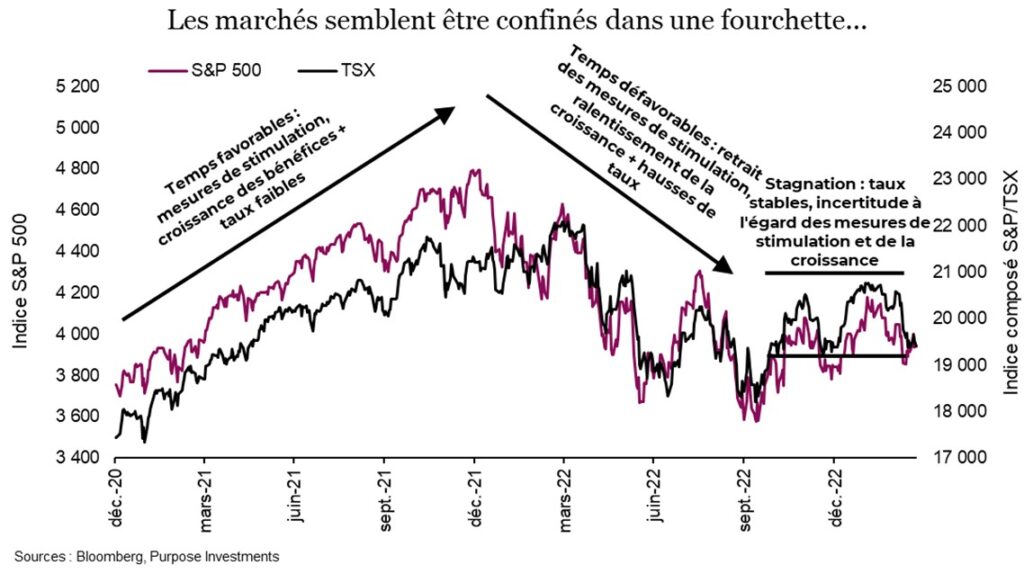

En prenant un pas de recul par rapport aux fluctuations quotidiennes du marché, il semble que nous soyons dans une impasse. En 2021, le TSX et le S&P ont monté en flèche en raison des mesures de relance soutenues, de la croissance économique solide et des taux faibles – une combinaison parfaite pour créer un marché très favorable aux investisseurs.

Un renversement de ces facteurs s’est produit en 2022 lorsque les taux à court terme ont bondi, alors que les banques centrales enchaînaient les hausses pour lutter contre l’inflation. Les taux à long terme ont également monté tandis que la croissance économique se poursuivait. Même si la croissance des bénéfices est demeurée acceptable, les taux plus élevés ont fait baisser le multiplicateur de marché (valorisations), ce qui a créé des conditions de marché plus difficiles pour les investisseurs en actions et en obligations. Cependant, depuis que les taux obligataires et les attentes à l’égard des taux ont plafonné, le marché boursier est confiné dans une fourchette étroite. Le S&P 500 oscille entre 3 800 et 4 200 points et le TSX, entre 19 500 et 21 000 points.

Comment le marché pourrait-il sortir de cette impasse?

Les mouvements du marché dépendent de deux choses :

- La croissance des bénéfices

- Ce que le marché est disposé à payer pour ces bénéfices

(c.-à-d. les valorisations ou le multiplicateur de marché)

Ces deux facteurs sont complexes et il y a de nombreux éléments à considérer. Voici ce qui pourrait à notre avis dénouer l’impasse.

Multiplicateur de marché – va-t-il monter ou baisser?

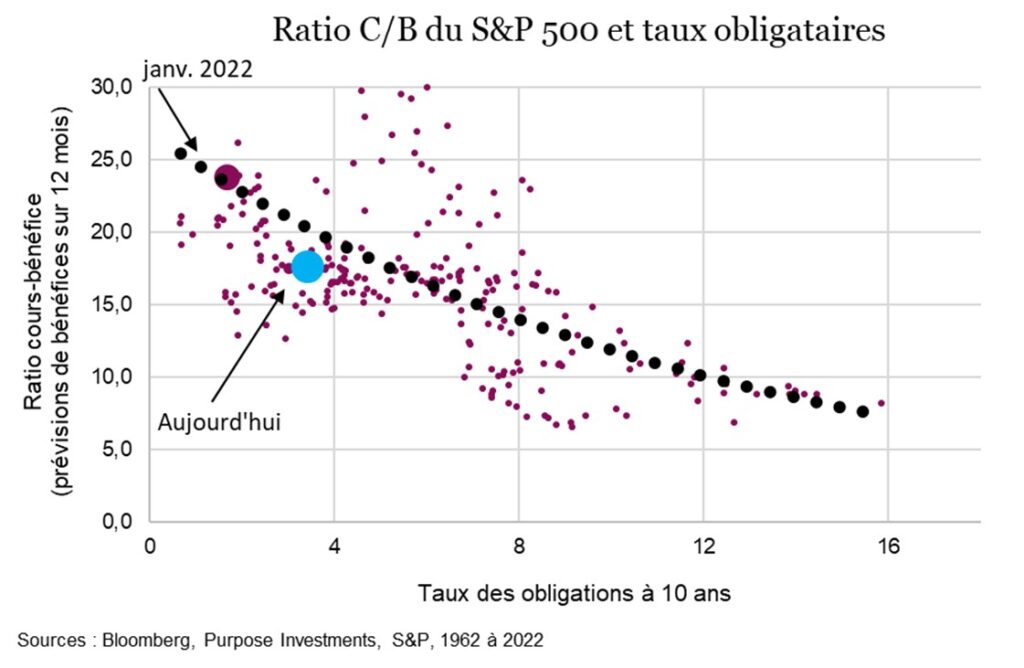

La baisse du marché en 2022 a été presque entièrement attribuable à la contraction des ratios. À mesure que les taux d’intérêt et les taux obligataires ont monté, le taux d’actualisation utilisé pour évaluer les actifs a également augmenté, ce qui a fait baisser les ratios. Comme les obligations ou les liquidités rapportent plus, le rendement boursier prévu doit être plus élevé. La réaction naturelle est une contraction du multiplicateur, et le ratio du S&P 500 est passé de près de 24 à 17,5, ce qui est plus respectable. C’est une bonne nouvelle – un ratio de 17,5 est bien inférieur à la tendance, étant donné que le taux de l’obligation du Trésor à 10 ans (gros point rouge) se situe à 3,4 %, et correspond à peu près au ratio moyen à long terme. À l’extérieur des États-Unis, les choses sont encore plus rassurantes. Le ratio du TSX est passé de 15 à 12,5 fois les bénéfices, soit au-dessous de sa moyenne à long terme, et c’est la même chose en Europe et en Asie.

Puisque les taux obligataires influencent sans contredit le multiplicateur de marché, qu’arrivera-t-il ensuite? Si l’inflation s’accélère de nouveau ou que la récente amélioration des données économiques se poursuit, les taux obligataires augmenteront probablement, exerçant une pression à la baisse sur le multiplicateur de marché. Cependant, nous pensons que l’inflation suivra une tendance baissière cette année et que le risque de récession augmentera. Dans un tel contexte, les taux ne pourront faire autrement que d’augmenter fortement. C’est une bonne nouvelle pour le multiplicateur, mais…

Le risque ou l’appétit pour le risque des investisseurs influence aussi le prix que les investisseurs sont prêts à payer pour les bénéfices. Par exemple, l’effondrement de quelques banques et les pressions sur les banques dans le monde font augmenter le risque et donc baisser les ratios. Pour reprendre nos propos de la semaine dernière, nous ne pensons pas que l’agitation au sein du secteur bancaire deviendra un problème majeur pour les marchés (consultez notre rapport Pas une répétition de 2008 pour en savoir plus).

Évidemment, le problème pourrait s’aggraver si les retraits des déposants augmentent considérablement. Cependant, à l’heure actuelle, les tensions semblent se limiter aux banques dont les modèles d’affaires sont bien adaptés au contexte actuel, ce qui se traduit par des dépôts moins stables ou diversifiés, des actifs de piètre qualité ou une concentration dans un secteur de l’économie en difficulté.

Si les craintes à l’égard du secteur bancaire diminuent, ce qui est à notre avis le scénario le plus plausible, cela pourrait aider le marché à progresser, mais probablement pas de façon importante. Si la situation s’aggrave, le risque de baisse est probablement plus élevé pour le marché en général.

Le risque de récession commence à augmenter. Si les investisseurs ont confiance que l’économie est sur un bel élan, ils seront disposés à payer plus pour les bénéfices. Si l’avenir est plus incertain, comme c’est le cas actuellement, ils ne paieront pas autant. Nous estimons que les craintes grandissantes d’une récession vont continuer d’exercer une pression baissière sur les ratios cette année. Bien que la hausse récente des données ait contribué à faire croire à la possibilité d’un atterrissage en douceur, nous ne pensons pas que cela va durer. Et l’agitation au sein du secteur bancaire a probablement fait augmenter ce risque.

Bénéfices – difficile d’être enthousiaste

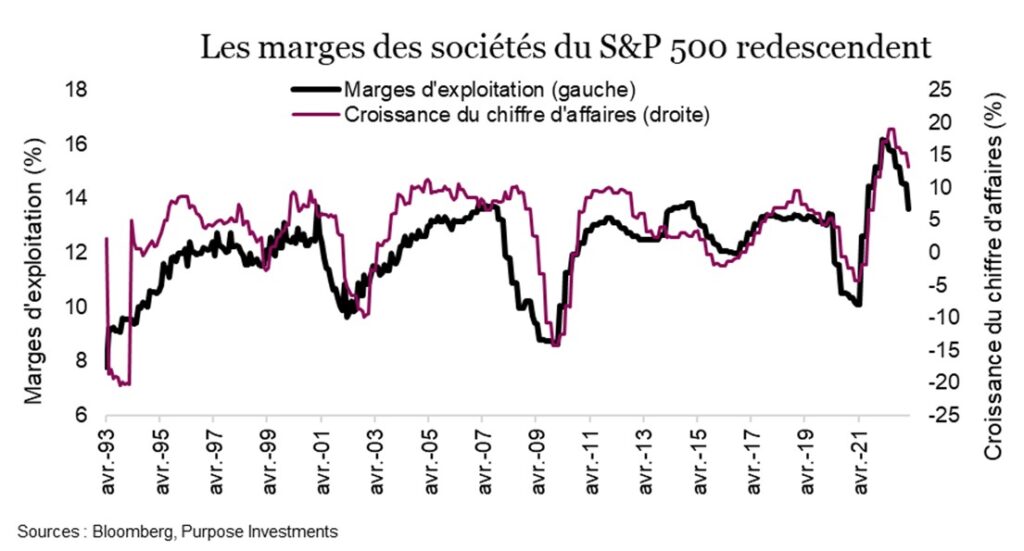

Au cours de la dernière année, les bénéfices ont été plus résilients que la plupart des gens l’avait anticipé, nous y compris. Les coûts ont augmenté en raison des salaires et du coût des intrants et du capital, mais l’inflation a aussi entraîné une croissance des revenus, ce qui a aidé à compenser la hausse des coûts. Les bénéfices des sociétés du S&P 500 ont légèrement diminué, mais restent élevés, en grande partie grâce à l’inflation. N’oubliez pas que les bénéfices et les chiffres d’affaires des sociétés sont des données nominales.

Si l’inflation commence à ralentir, cela aura probablement un effet négatif sur la croissance des bénéfices. Et la même chose si l’économie commence à fléchir. Nous commençons déjà à voir les marges redescendre à mesure que la croissance des chiffres d’affaires ralentit.

En conclusion

C’est ici que le bât blesse. Si l’inflation ralentit et que les taux diminuent, les ratios devraient augmenter. Cependant, le ralentissement de l’inflation pèsera sur les bénéfices, en supposant que les coûts des intrants sont plus stables que les prix des extrants. Si les taux chutent à cause du ralentissement économique, il s’agirait d’un double coup dur, car les volumes pourraient se contracter. Compte tenu du risque de récession et du risque lié à la croissance des bénéfices, nous estimons que le marché a peu de chances de bénéficier d’une expansion des ratios. Au contraire, le scénario le plus probable pourrait être celui d’une contraction plus importante.

Le marché pourrait sortir de l’impasse à la suite d’une bonne nouvelle, par exemple si le ralentissement de l’inflation incite la Fed à mettre fin aux hausses de taux ou si le risque lié au secteur bancaire diminue. Toutefois, nous doutons que cette remontée puisse durer compte tenu de la détérioration des données fondamentales. Ainsi, nous estimons que le risque de baisse est plus important. Autrement dit, cette phase du marché baissier caractérisée par l’incertitude à l’égard des bénéfices et d’une récession pourrait bien coïncider avec le creux et marquer le début d’un nouveau cycle.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Source : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

*Auteurs :

Purpose Investments : Craig Basinger, stratège en chef des marchés; Derek Benedet, gestionnaire de portefeuille

Patrimoine Richardson : Andrew Innis, analyste; Phil Kwon, chef, Analyse de portefeuilles; Mark Letchumanan, Recherche; An Nguyen, VP, Services de placement

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables, nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.