Abonnez-vous ici pour recevoir l’État du marché par courriel.

L’État du marché.

29 mai 2023.

Pour la troisième fois en autant d’années, l’or se rapproche des 2 000 $ l’once, ce qui soulève bien sûr encore une fois la question de savoir si ce niveau de résistance tiendra ou si le métal jaune parviendra à le percer. Toute personne qui investit dans l’or ou dans des sociétés aurifères depuis plus que quelques mois sait à quel point ces placements peuvent être frustrants et même parfois déconcertants. La remontée de 2020 semblait assez logique, compte tenu de l’incertitude causée par la pandémie et de l’ampleur de l’expansion du bilan de la Fed. Cependant, les prix languissants en 2021 et la baisse au premier semestre de 2022 ne cadraient pas avec la hausse de l’inflation. Plus récemment, l’or a remonté encore une fois à 2 000 $ en raison des tensions bancaires, avant de redescendre un peu au cours des dernières semaines.

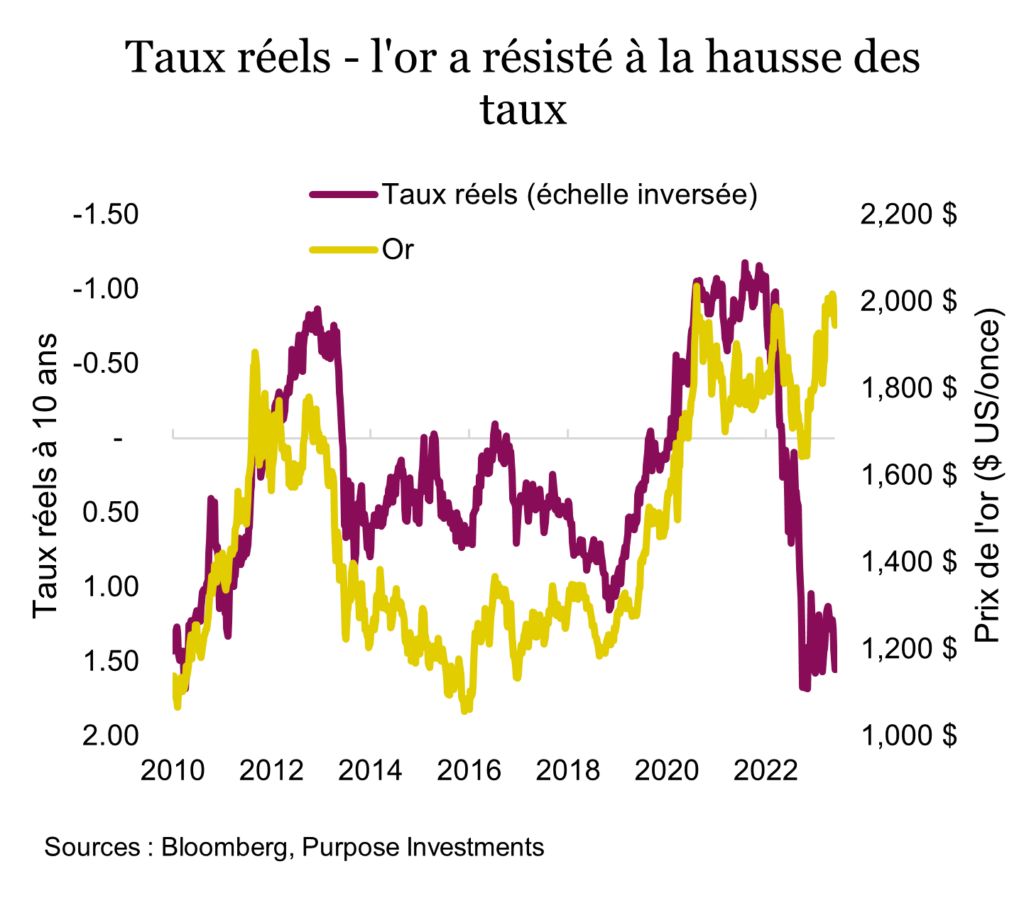

Encore aujourd’hui, de nombreux facteurs qui influent sur les cours de l’or se contredisent. La hausse des taux obligataires nominaux et réels laisse certainement présager un prix plus bas du lingot d’or, tout comme la volatilité limitée du marché boursier. Pourtant, l’inflation élevée persistante et aussi le dollar américain justifient un cours plus élevé. Personne n’a dit qu’investir était facile.

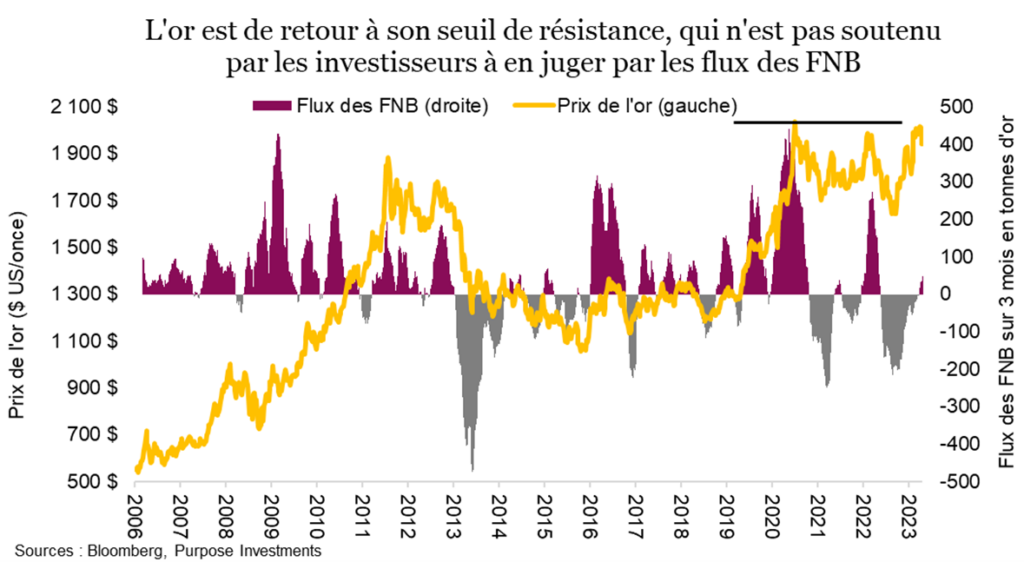

L’un des principaux facteurs qui tend à orienter le prix de l’or est sans doute les flux des FNB, c’est-à-dire le secteur du détail. Comme vous pouvez le voir dans le graphique, l’or a souvent suivi les flux d’actif des FNB de titres aurifères, à la hausse comme à la baisse, au fil des ans. Pourtant, la remontée récente du prix de l’or s’est produite au cours d’une période de sorties de fonds des FNB. Les achats records des banques centrales en 2022 ont toutefois compensé les sorties de fonds des FNB et on observe la même tendance en 2023. Les sanctions imposées par l’Occident ont peut-être incité de nombreuses banques centrales à diversifier davantage leurs réserves au détriment des obligations du Trésor. Peu importe le motif, ces décisions ont contribué à compenser les flux d’actif des FNB.

Analyse technique de l’or

D’un point de vue technique, l’or se trouve dans une situation intéressante. Au cours des trois dernières années, il est passé d’un sommet record en 2020 à une période de consolidation prolongée. Il a tenté à deux occasions de percer le seuil des 2 000 $ et de s’y accrocher fermement. La première tentative plus tôt cette année s’est soldée par un retour à près de 1 600 $ l’once, en raison surtout de la vigueur du dollar et de la hausse accélérée des taux par les banques centrales. Après avoir réussi à inverser sa tendance baissière en novembre dernier, l’or a remonté en même temps que les actifs risqués et tenté une deuxième poussée vers de nouveaux sommets. Aidé par une mini-crise bancaire, l’or est demeuré au-dessus des 2 000 $ l’once quelques jours. Puis, il s’est replié assez soudainement, en partie en raison de la force du dollar et de la hausse des taux, pour revenir vers les limites inférieures du canal de tendance actuel.

Comme le prix de l’or se situe à un niveau de soutien clé et reste compris dans le canal de tendance actuel, nous estimons que le contexte est favorable à un revirement potentiel qui le ferait remonter vers les récents sommets. Pour l’instant, l’or continue de suivre une tendance haussière à moyen long terme, avec un biais à la hausse.

Alors que les haussiers et les baissiers se livrent une lutte autour du niveau de soutien clé, le marché de l’or semble nager dans l’indécision. L’indicateur de force relative (RSI) a reculé au-dessous de 50, mais affiche une légère divergence haussière, ce qui augure bien pour la poursuite de la remontée. De plus, un croisement haussier de l’indicateur de convergence/divergence de la moyenne mobile (MACD) est imminent, ce qui indique que le marché est survendu et que les vendeurs se font plus rares. Les mouvements à la hausse pourraient rencontrer une résistance autour de l’important seuil psychologique de 2 000 $ et de la moyenne mobile à 50 jours de 1 993 $. Si vous sous-pondérez l’or, le moment semble bien choisi de commencer à augmenter votre position dans une perspective risque-rendement.

Et maintenant?

Investir, ce n’est pas essayer d’expliquer le passé, mais plutôt de prédire l’avenir. Pensez-vous que les banques centrales vont continuer d’acheter? C’est ce que nous pensons. Qu’en est-il des taux nominaux et réels? L’or a bien résisté à la hausse des taux. Ils pourraient encore grimper, mais le plus gros de la hausse est probablement derrière nous. Et si la Fed met bientôt fin à la hausse des taux, le vent contraire devrait cesser. L’inflation pourrait continuer de ralentir cette année, comme nous le prévoyons, mais elle demeurera probablement plus élevée que par les années passées, ce qui continuera d’être favorable à l’or.

Et puis il y a le dollar. Nous ne sommes pas de ceux qui pensent qu’il faut tourner le dos au dollar américain, qui pourrait remonter dans l’éventualité d’une récession. Cela pourrait représenter un vent contraire à court terme, mais si le dollar s’apprécie advenant une récession, la volatilité du marché pourrait compenser en faisant souffler un vent favorable. Pardonnez-nous pour la métaphore du vent… on se croirait au milieu d’une véritable tempête. Néanmoins, à long terme, nous sommes pessimistes pour le dollar, ce qui est positif pour l’or.

En conclusion

L’or s’approche d’un seuil de résistance clé, malgré le ralentissement de l’inflation et la hausse des taux. Si une récession se prépare, nous estimons que les taux pourraient baisser et que la volatilité pourrait augmenter, deux facteurs potentiellement positifs qui pourraient aider l’or à percer ce plafond. Si les achats dans le secteur du détail reprennent, comme certains signes l’on montré dernièrement, la troisième tentative pour percer le seuil de résistance pourrait être la bonne.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

* Ce rapport a été rédigé par Craig Basinger, stratège en chef des marchés, Purpose Investments Inc. Craig Basinger a été muté chez Purpose Investments Inc. le 1er septembre 2021.

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.