Abonnez-vous ici pour recevoir l’État du marché par courriel.

L’État du marché.

17 avril 2023.

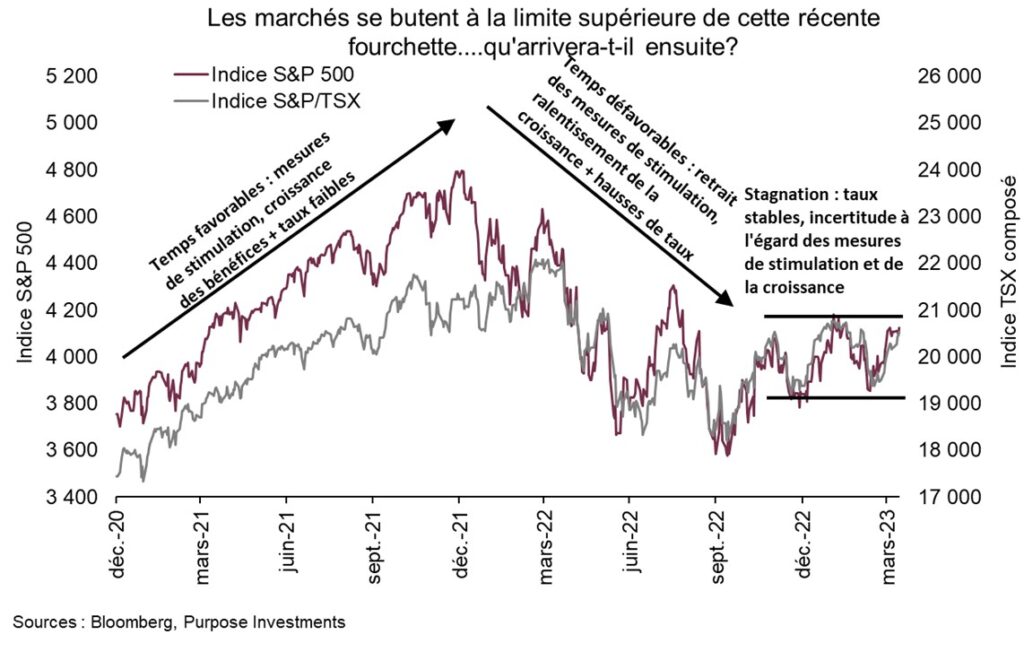

Ce fut un mois positif et les indices S&P 500 et S&P/TSX se sont butés à la limite supérieure de la fourchette dans laquelle ils évoluent depuis maintenant six mois. Le S&P 500 a remonté de 7,5 % au cours du dernier mois, depuis le creux créé par l’agitation du secteur bancaire. Les sociétés technologiques à mégacapitalisation ont fait plus que leur juste part, mais globalement, la progression a été assez généralisée. Environ 84 % des membres de l’indice ont enregistré une hausse au cours du dernier mois, et un peu plus de la moitié ont progressé de 5 % ou plus. L’indice S&P/TSX a également profité d’un rebond – gain de 6 % au cours du dernier mois.

Plusieurs bonnes nouvelles ont aidé le marché à avancer. Premièrement, l’agitation du secteur bancaire semble s’estomper. Sans dire que les banques sont hors de danger, on observe un déplacement des dépôts vers des instruments offrant des taux plus intéressants ou des refuges plus sûrs. Cela nuit à certaines banques (régionales) et profite à d’autres (banques des grands centres financiers).

La performance récente de JP Morgan, qui a augmenté ses dépôts, ou celle de Blackrock, qui a profité d’importants flux d’actifs dans les obligations et les titres du marché monétaire au premier trimestre, sont de bons exemples. Le risque de contagion ou systémique ne semble pas être un problème.

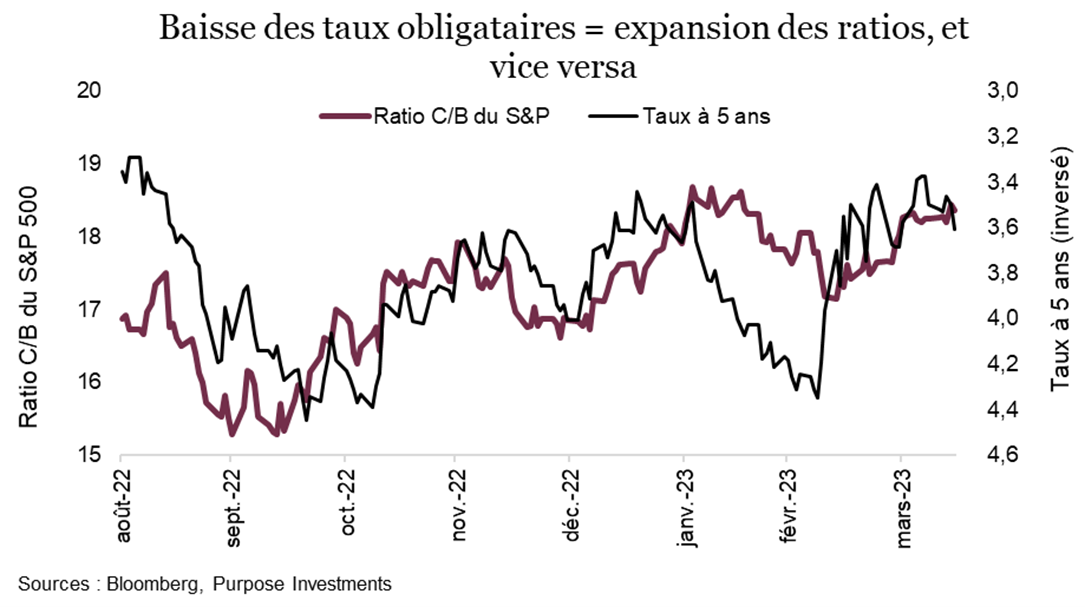

Deuxièmement, l’inflation s’améliore. Comme il s’agissait de la plus grande préoccupation du marché en 2022, l’amélioration continue est certainement une bonne nouvelle. Et bien que la croissance économique ralentisse, cela s’est fait de façon graduelle jusqu’à maintenant. La croissance a été tout juste suffisante pour faire baisser les taux obligataires, mais pas assez importante pour soulever l’ire du marché devant le risque de récession.

Le taux à 10 ans est maintenant passé de près de 4,5 % à 3,5 % aux États-Unis et de 3,5 % à 3,0 % au Canada. Pour reprendre l’analogie du gruau, l’économie a tiédi, sans être froide.

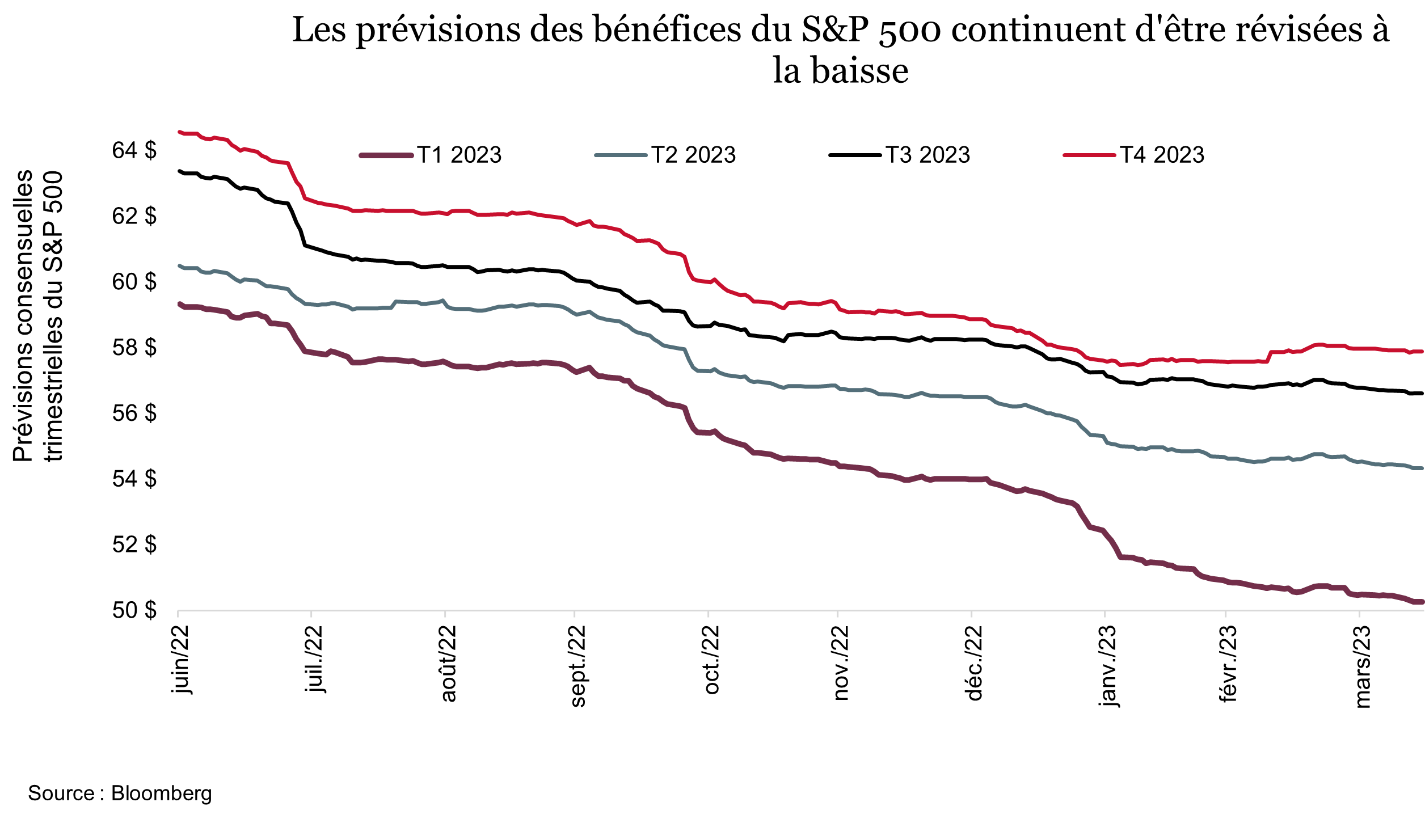

L’inflation moins élevée et les taux obligataires plus faibles ont stimulé l’expansion des ratios des marchés boursiers. Le S&P 500 se négociait à 16 fois les bénéfices en 2022 contre 18,5 aujourd’hui. Par ailleurs, le NASDAQ, qui se négociait à 21 fois les bénéfices à la fin de 2022, a maintenant remonté à 25 – il escompte certainement une bonne dose d’optimisme. Même si 18,5 n’est peut-être pas « cher », n’oubliez pas que le « B » du ratio C/B n’est plus aussi résilient dernièrement. La saison des bénéfices du premier trimestre vient tout juste de commencer et, selon les prévisions actuelles, le bénéfice du S&P 500 devrait tout juste dépasser 50 $ – comparativement à près de 60 $ l’été dernier. Les prévisions de bénéfices pour les trimestres subséquents n’ont pas été abaissées autant. Chaque fois que la saison des bénéfices approche, nous nous attendons à ce que les révisions à la baisse s’accélèrent. C’est devenu la norme dernièrement.

L’importante remontée récente des marchés boursiers est stimulée par l’expansion des ratios, grâce à la baisse de l’inflation et des taux obligataires. Cependant, la baisse de l’inflation nuira aux bénéfices dans le futur. Et les taux obligataires plus faibles? Ils ont fléchi parce que l’optimisme à l’égard de la croissance économique continue de diminuer, ce qui est positif pour les taux obligataires, mais pas pour les bénéfices futurs.

En conclusion

Les bénéfices futurs sont un peu incertains. Comme le marché profite de l’effet positif de l’atténuation des craintes à l’égard du secteur bancaire, du ralentissement de l’inflation et de la baisse des taux obligataires, cela pourrait-il se poursuivre? Bien sûr. Récemment, le marché a réagi positivement à presque toutes les nouvelles : il voit le verre à moitié plein. Et lorsque la Fed annoncera enfin la fin des hausses de taux, les marchés pourraient se réjouir. Toutefois, les progrès actuels sont fragiles. N’ayez pas peur de profiter de la remontée récente, tout en continuant d’adopter un positionnement défensif. À tout le moins, soyez prêts à le faire si jamais le marché commence à voir le verre à moitié vide.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

*Auteurs :

Purpose Investments : Craig Basinger, stratège en chef des marchés; Derek Benedet, gestionnaire de portefeuille

Patrimoine Richardson : Andrew Innis, analyste; Phil Kwon, chef, Analyse de portefeuilles; Mark Letchumanan, Recherche; An Nguyen, VP, Services de placement

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.