L’État du marché

23 septembre 2024

Les titres à dividendes sont de nouveau en vogue

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Résumé : Après avoir été à la traîne du marché pendant quelques années, les titres à dividendes ont enregistré une solide remontée depuis la fin du mois de juin. La baisse des taux obligataires semble en être la principale cause, aidée par le ralentissement de l’inflation et de l’activité économique. Comme les titres à dividendes sont un peu surachetés à court terme, à quoi doit-on s’attendre?

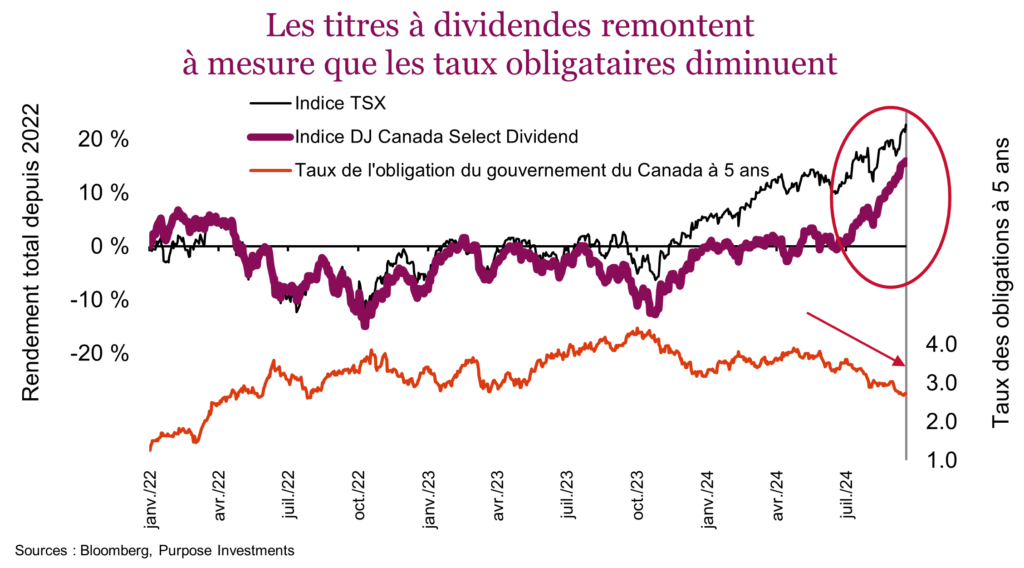

Au 30 juin, soit à la mi-année, l’indice TSX était en hausse d’environ 6 %. Les titres à dividendes affichaient quant à eux une progression presque nulle de 0,9 % selon l’indice DJ Canadian Dividend Select. Pire encore, sur une période de 2 ans et demi, soit depuis le début de 2022, les titres à dividendes ont fait du surplace, tandis que l’indice TSX a progressé de 12 %. Un certain nombre de raisons expliquent que les titres à dividendes aient été au plus bas ou à la traîne pendant une aussi longue période, la principale étant les taux obligataires.

À mesure que les taux obligataires augmentaient, les sources de rendement se multipliaient, alors qu’elles étaient inexistantes ces dernières années. Les liquidités rapportaient un bon rendement et les obligations d’État à rendement élevé offraient des taux inégalés depuis de nombreuses années. Les actions privilégiées offraient aussi une autre option. La hausse des taux obligataires a créé des sources de rendement intéressantes dans de nombreuses catégories d’actif, faisant soudainement concurrence aux titres à dividendes.

Le cours des actions à dividendes a donc baissé en raison de l’accroissement de la concurrence, et par conséquent, les rendements en dividendes n’ont cessé d’augmenter. Le rendement en dividendes des actions des sociétés de pipelines et des banques s’est établi à 8 % et 5,5 % respectivement, celui des sociétés de services aux collectivités s’est hissé à plus de 5 % plus tôt cette année et celui des sociétés de télécommunications a atteint 7,2 % il y a deux mois.

Cependant, les taux obligataires ont ensuite commencé à baisser en raison du ralentissement de l’activité économique et de la conviction que le rythme des baisses du taux à un jour allait s’accélérer. Les actions à dividendes se sont envolées. Depuis la fin juin, les titres des banques et des sociétés de pipelines, de télécommunications et de services aux collectivités ont progressé de 16 %, 14 %, 11 % et 13 % respectivement. En fait, depuis quelque temps, les fluctuations des taux obligataires dictent à la fois le rendement relatif et absolu des titres à dividendes.

Ce qui soulève bien sûr la question : la hausse a-t-elle été trop prononcée et trop rapide? Il ne fait aucun doute que beaucoup de titres à dividendes sont surachetés d’un point de vue technique. Nous avons examiné l’indice de force relative sur 14 jours des sociétés de l’indice Dow Jones Select Dividend, et la moyenne actuelle est de 64. C’est pratiquement son niveau le plus élevé des 25 dernières années, ce qui devrait certainement constituer un avertissement.

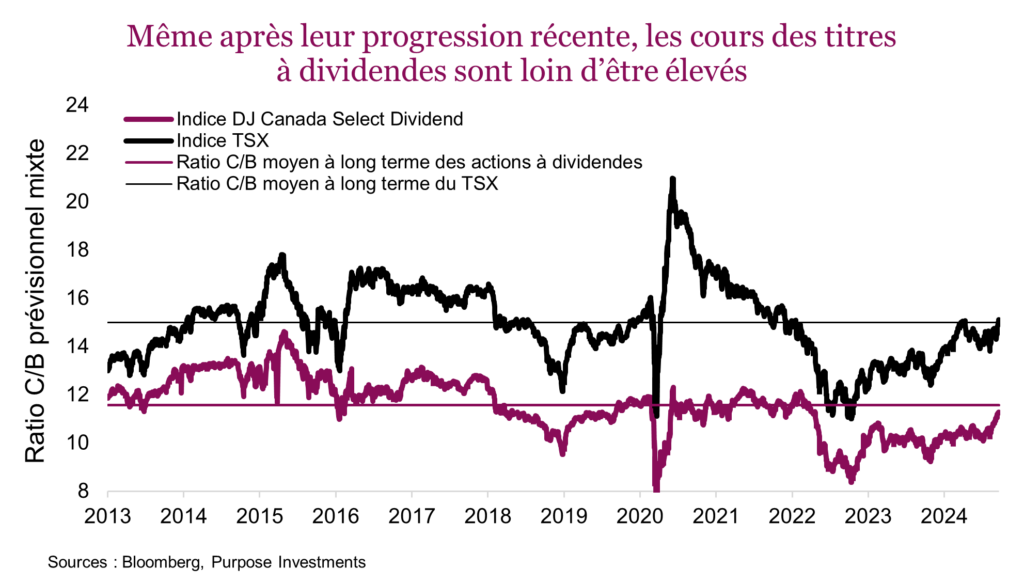

Toutefois, après autant d’années de résultats décevants, l’indice pourrait certainement augmenter encore. Parlons maintenant des valorisations. Même après cette remontée partielle, l’indice des titres à dividendes se négocie à 11,3 fois les bénéfices prévisionnels, ce qui se rapproche de la moyenne à long terme de 11,5; les titres à dividendes ne sont donc certainement pas surévalués. De plus, l’écart par rapport au marché se situe actuellement à 3,8, ce qui est encore assez important.

La GRANDE question est de savoir quelle direction prendront les taux obligataires. Tout le monde, y compris le marché, sait que les taux à un jour des banques centrales sont en train de redescendre. Toutefois, pour les titres à dividendes, les taux obligataires se situent un peu plus loin le long de la courbe et ont une plus grande incidence sur les cours. Le taux à 5 ans des obligations du gouvernement du Canada a augmenté à environ 4,3 % à la fin de 2023 et a depuis baissé à 2,75 %. Cela représente un recul de 150 pb, dont une bonne partie (90 pb) est survenue depuis la fin juin lorsque les titres à dividendes ont commencé leur remontée. De plus, les données économiques ont été faibles au Canada durant cette période, tout comme l’IPC. Tout cela a aidé.

Nous ne sommes pas convaincus que les taux obligataires vont descendre beaucoup plus bas. Ce levier qui aide les titres à dividendes pourrait bientôt cesser d’avoir un effet positif sur les cours. C’est aussi vrai pour l’inflation. Les investisseurs se sont beaucoup réjouis de la baisse du chiffre d’inflation sur 12 mois, mais l’inflation a seulement reculé de 0,6 % par rapport à l’été dernier. À moins de revenir aux niveaux observés durant les mois où l’inflation était extrêmement élevée, le chiffre global allait nécessairement diminuer. Maintenant, les baisses des prochains mois seront moins marquées, si bien qu’il faudrait une désinflation pour que le résultat global diminue.

Si le risque de récession continue d’augmenter au Canada, cela exercera certainement une plus grande pression à la baisse sur les taux obligataires. Cependant, la relation entre les taux obligataires et les titres à dividendes n’est pas linéaire, mais plutôt quadratique. Plus les taux obligataires diminuent, plus le facteur de concurrence positif des taux s’estompe et plus le risque de récession augmente. Les titres davantage assimilables à des obligations comme ceux des sociétés de services aux collectivités, de biens de consommation de base et de pipelines pourraient encore bien faire, contrairement aux titres bancaires, immobiliers et des sociétés de télécommunications. Quoi qu’il en soit, il est trop tôt pour tenir la récession pour acquise. Les données faiblissent, c’est vrai, mais les signaux précurseurs d’une récession sont rares pour le moment.

Conclusion

Le facteur de dividendes était au plus bas ces dernières années, et sa remontée récente est encourageante. Même si le mouvement est déjà bien entamé, il n’est pas terminé pour autant. Les valorisations demeurent favorables et les taux obligataires pourraient baisser encore un peu.

Toutefois, n’oubliez pas pourquoi autant de Canadiens ont une préférence assez marquée pour le facteur de dividendes : 1) taux de rendement en dividendes attrayant, et encore plus en ce moment, 2) traitement fiscal avantageux, 3) titres défensifs qui sont à la traîne lorsque le marché est en forte hausse, mais qui conservent mieux leur valeur en période de baisse, 4) les dividendes augmentent avec le temps, et plus rapidement que l’inflation selon les données historiques, procurant aux portefeuilles une protection importante du pouvoir d’achat.

Nous oublions probablement quelques points, mais de façon générale, les titres à dividendes sont de nouveau en vogue.