Stratégie des investisseurs

5 novembre 2024

L’Halloween donne la frousse aux marchés

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sommaire

- Une fin de mois qui fait peur

- Le temps d’investir dans les titres à petite capitalisation?

- Cycle du marché

- Conclusion

Nous ne parlerons pas de la « volatilité à venir », un sujet qui revient constamment dans les commentaires sur les marchés. Disons plutôt que le faible risque de récession, le ralentissement continu de l’inflation et la croissance des bénéfices (qui ralentira un peu en 2025) créent des conditions assez favorables, qui sont toutefois contrebalancées par les risques géopolitiques élevés, la possibilité que le marché ait déjà escompté beaucoup de bonnes nouvelles et l’élection américaine. Même si elle devait terminer sur une mauvaise note, l’année a été très positive jusqu’ici.

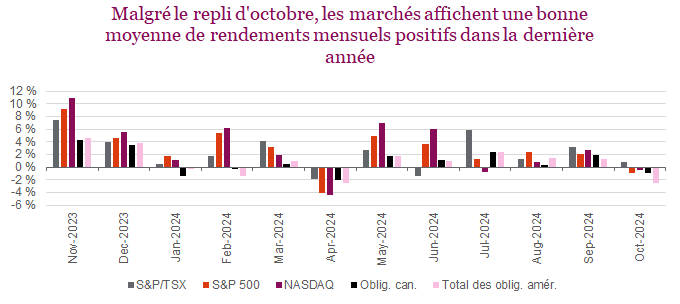

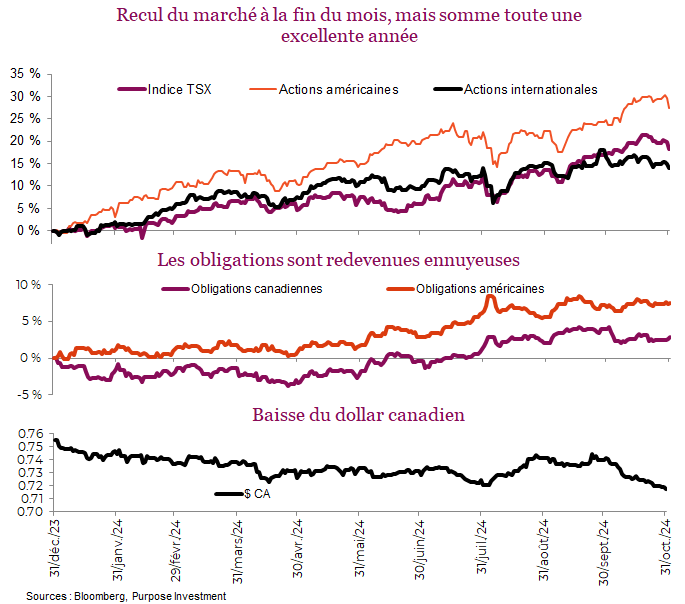

Une fin de mois qui fait peur

Le mois d’octobre s’annonçait solide pour les actions, alors que les banques centrales continuaient d’abaisser les taux, que les données économiques laissaient entrevoir la possibilité d’un atterrissage en douceur et que les bénéfices des sociétés affichaient une belle résilience. Tout cela a pris fin abruptement le dernier jour du mois, alors que les indices ont connu leur pire séance depuis le début de mars, les indices nord-américains effaçant d’un seul coup tous leurs gains du mois. Le repli des grandes sociétés technologiques après les déclarations de bénéfices a fait reculer les indices S&P 500 et NASDAQ, et les investisseurs semblaient également prudents à l’approche de l’élection présidentielle américaine. Il est clair que les attentes à l’égard des titres à mégacapitalisation sont élevées, et les prévisions de bénéfices des géants de la technologie sont de plus en plus difficiles à dépasser. C’est ce que nous avons observé à la fin du mois, où la confiance des investisseurs envers Meta et Microsoft a fléchi, malgré des résultats meilleurs qu’attendu. L’indice S&P 500 a cédé 1,9 % le dernier jour du mois, ce qui a fait reculer l’indice de 0,9 % sur la base du rendement total pour le mois, tandis que le NASDAQ a perdu 2,8 % en une seule journée pour clôturer en baisse de 0,5 %. Cela faisait un bon moment que les marchés américains n’avaient pas été dans le rouge; le S&P 500 n’a enregistré que deux mois de baisse dans la dernière année. Le NASDAQ a fait un peu moins bien avec trois mois négatifs, ce qui est quand même une bonne moyenne de rendements positifs. Plus près de chez nous, l’indice TSX s’est maintenu dans le vert au cours du mois, enregistrant un gain de 0,9 % sur la base du rendement total.

Tout au long du mois, les économistes ont ajusté frénétiquement leurs prévisions de taux d’intérêt aux États-Unis, scrutant chaque donnée à la recherche d’indices sur la prochaine décision de la Fed. La mesure de l’inflation préférée de la Fed, l’indice de base des dépenses personnelles de consommation, a augmenté de 0,3 % en septembre, marquant une hausse de 2,7 % sur 12 mois, ce qui indique que l’économie continue de progresser grâce à la résilience des dépenses de consommation. De plus, l’économie américaine a continué de croître à un bon rythme annuel de 2,8 % au troisième trimestre, un chiffre légèrement au-dessous du niveau du dernier trimestre (3 %) et inférieur aux prévisions du PIB des économistes (3,1 %). L’économie américaine a été résiliente au cours des deux dernières années, alors que la récession ne s’est pas encore matérialisée, malgré les attentes grandissantes que les taux d’intérêt élevés exerceront suffisamment de pressions sur le consommateur pour ralentir la croissance. Les données récentes donnent à penser que la Fed pourrait réduire les taux à un rythme plus prudent, ce qui a mené au pire rendement mensuel des obligations du Trésor en près de deux ans. À quel point les obligations ont-elles pâti au cours du mois? L’indice général des obligations américaines s’est replié de 2,5 % au cours du mois, mais demeure en hausse de 1,9 % depuis le début de l’année sur la base du rendement total.

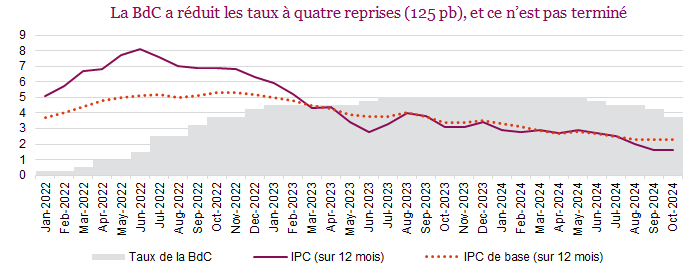

La situation semble différente au Canada. L’économie a progressé à un rythme modeste de 1 % en chiffres annualisés au troisième trimestre, un résultat inférieur aux prévisions de 1,5 % de la Banque du Canada et de 1,2 % des économistes. Les données préliminaires pour le mois de septembre indiquaient une hausse de 0,3 % du PIB alimentée surtout par les secteurs de la finance, de l’assurance, de la construction et du commerce de détail. Malgré les récentes baisses de taux, la croissance demeure faible, laissant entrevoir de nouvelles réductions pour stimuler l’activité économique. Les économistes soulignent que la faiblesse des données, tout comme la tendance à la baisse des chiffres d’inflation, renforcent la détermination de la BdC de procéder à de nouvelles baisses de taux pour soutenir la croissance. Le 23 octobre, elle a annoncé une méga-baisse de 50 pb qui a ramené le taux directeur à 3,75 %, et les marchés des taux semblent escompter d’autres réductions avant la fin de l’année. Les obligations canadiennes ont tout de même été à la traîne au cours du mois, en recul de 1,0 %.

On ne saurait passer sous silence les mouvements des monnaies. Le dollar américain a été solide, probablement à cause de la baisse des attentes de réduction des taux et de l’élection présidentielle. Pendant ce temps, le dollar canadien était en baisse pour une multitude de raisons : faiblesse des prix du pétrole et des données économiques, probabilité d’une élection au Canada, etc. La bonne nouvelle, c’est que le repli du marché américain en octobre représentait un gain en dollars canadiens.

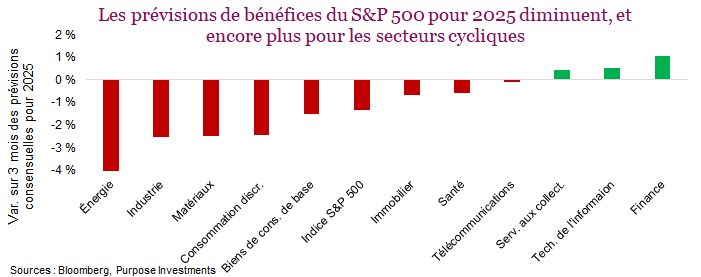

Les bénéfices sont importants, peu importe qui occupe la Maison-Blanche. Et le marché commence à réagir. Environ 70 % des sociétés ont annoncé leurs résultats du troisième trimestre qui, encore une fois, dépassent les prévisions consensuelles. Cela complique maintenant les prévisions, et les analystes continuent de revoir à la baisse leurs prévisions de bénéfices pour 2025. Les révisions à la baisse sont assez généralisées, et les prévisions pour les secteurs plus cycliques ont baissé un peu plus.

Nous ne parlerons pas de la « volatilité à venir », un sujet qui revient constamment dans les commentaires sur les marchés. Disons plutôt que le faible risque de récession, le ralentissement continu de l’inflation et la croissance des bénéfices (qui ralentira un peu en 2025) créent des conditions assez favorables, qui sont toutefois contrebalancées par les risques géopolitiques élevés, la possibilité que le marché ait déjà escompté beaucoup de bonnes nouvelles et l’élection américaine. Même si elle devait terminer sur une mauvaise note, l’année a été très positive jusqu’ici.

Le temps d’investir dans les titres à petite capitalisation?

Le célèbre et formidable indice S&P 500 représente en fait une sous-catégorie de l’indice S&P 1500. Parmi les autres indices généralement classés selon la taille des sociétés qui les composent, on trouve aussi l’indice des titres à moyenne capitalisation S&P 400 et l’indice des titres à petite capitalisation S&P 600. S&P 500 + S&P 400 + S&P 600 = S&P 1500.

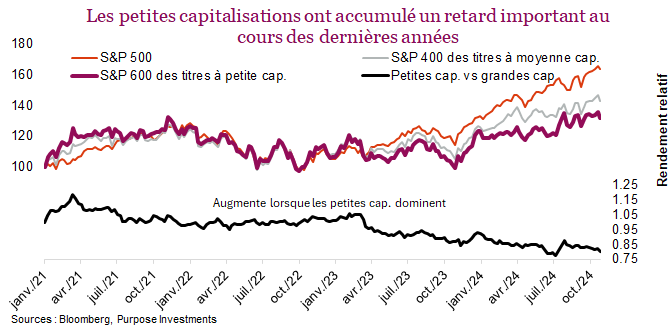

L’indice des titres à petite capitalisation S&P 600 a assez bien fait au cours des deux dernières années, ayant inscrit un rendement annualisé d’environ 10 %. Cependant, l’indice S&P 500 des titres à grande capitalisation s’est apprécié de 24 % en chiffres annualisés sur la même période, ce qui ne rendait pas les titres à petite capitalisation très alléchants.

L’indice des titres à petite capitalisation Russell 2000, plus populaire, a suivi une trajectoire similaire à celle de l’indice S&P 600.

La question de la taille est de plus en plus soulevée, et les gens se demandent notamment si le moment est venu de se déplacer vers le bas du spectre pour les actions américaines. Certains facteurs sont assez convaincants et d’autres moins :

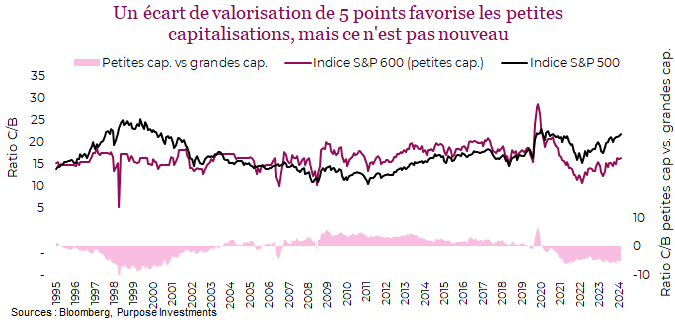

- Valorisations (moyennement convaincant) – Le S&P 600 se négocie à 16,4 fois les bénéfices prévisionnels sur 12 mois, contre 21,7 pour les titres à grande capitalisation du S&P 500. C’est un écart assez important, surtout que les petites capitalisations se négocient habituellement à prime. Toutefois, ce n’est pas nouveau. L’argument de la valorisation a favorisé les petites capitalisations au cours des trois dernières années et pourtant, elles sont restées à la traîne. Bien franchement, les valorisations ne semblent pas avoir été un facteur déterminant du rendement ces dernières années… ce qui changera probablement un jour.

Une autre raison, c’est que nous n’accordons pas beaucoup d’importance à l’argument de la valorisation relative. Les valorisations des indices représentent la somme pondérée des bénéfices de leurs membres. Les titres à petite capitalisation comprennent une plus grande proportion de sociétés qui ont des bénéfices négatifs, souvent parce qu’elles se trouvent à un stade de croissance moins avancé. En ce moment, 13 % des membres de l’indice S&P 600 perdent de l’argent comparativement à seulement 2 % pour l’indice S&P 500. Ces sociétés déficitaires font baisser les bénéfices totaux de l’indice et constituent l’une des principales raisons pour lesquelles les titres à petite capitalisation se négocient habituellement à prime.

Ce qui complique un peu plus la question des bénéfices, c’est que l’indice S&P 500 et l’indice S&P 600 des titres à petite capitalisation comprennent moins de sociétés déficitaires, ce qui explique en partie l’écart de valorisation. Les valorisations avantagent donc les titres à petite capitalisation, mais nous n’accordons pas beaucoup d’importance à cet argument.

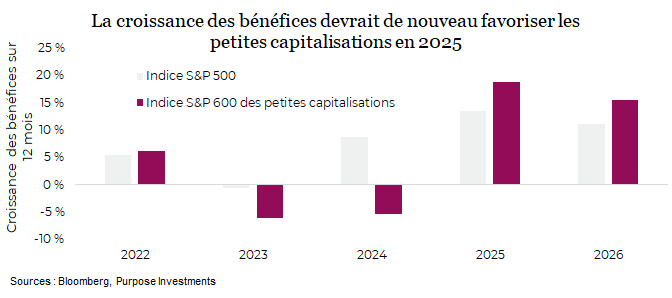

- Croissance des bénéfices (convaincant) – Cet argument incite davantage à privilégier les titres dans le bas du spectre de la capitalisation boursière. En 2022, on ne notait presque aucun écart de rendement entre l’indice S&P 500 des titres à grande capitalisation et l’indice S&P 600 des titres à petite capitalisation. Les deux indices ont chuté d’environ 17 %, plombés par les craintes liées à l’inflation, à une éventuelle récession et aux taux. En 2023 et en 2024 (jusqu’ici), les grandes capitalisations ont largement surpassé les petites capitalisations… et comme on peut le voir, la croissance relative des bénéfices avantageait nettement les grandes capitalisations. L’avantage de la croissance des bénéfices devrait basculer en 2025 et 2026.

Bien sûr, l’un des risques est que ces prévisions ne se concrétisent pas, puisqu’il s’agit de prévisions consensuelles. Néanmoins, le retour à la croissance des bénéfices des petites sociétés est un facteur positif qui favorisera les petites capitalisations dans le futur.

- La Fed et les tarifs (convaincant) – La Fed a commencé à réduire les taux d’intérêt, alors que l’inflation ralentit. C’est une bonne nouvelle, encore plus pour les petites sociétés qui sont plus sensibles aux changements dans les conditions financières. Bien que les petites sociétés ne soient pas nécessairement plus endettées en proportion de leurs capitaux propres ou de leurs actifs, elles ont moins de souplesse ou de possibilités de financement ou de refinancement que les grandes sociétés, ce qui les rend plus sensibles à l’évolution des conditions financières. Le taux de financement à un jour de la Fed influence les conditions financières, et bien d’autres facteurs aussi, comme les écarts de taux, les marchés boursiers et la disponibilité du crédit de façon générale. Les conditions financières ont été plus favorables au cours de la dernière année et au-delà, ce qui n’a manifestement pas propulsé les titres à petite capitalisation… mais cela reste un facteur positif.

Nous ne savons pas quelles politiques commerciales seront adoptées. Nous savons cependant que la tendance mondiale est au protectionnisme, ce qui a commencé il y a plusieurs années avec Trump et a continué sous l’administration Biden. Une victoire de Trump pourrait entraîner une nouvelle série de tarifs, tandis qu’une victoire de Harris pourrait provoquer un mouvement plus graduel vers le protectionnisme. Ce qui est clair, c’est qu’il n’est pas question de libéraliser davantage le commerce en ce moment. Les petites capitalisations génèrent plus de ventes intérieures que les grandes capitalisations, qui comprennent de nombreuses multinationales. Le protectionnisme favorise donc davantage les petites sociétés que les grandes. Cela pourrait tout de même leur nuire, mais les plus grandes sociétés sont plus à risque.

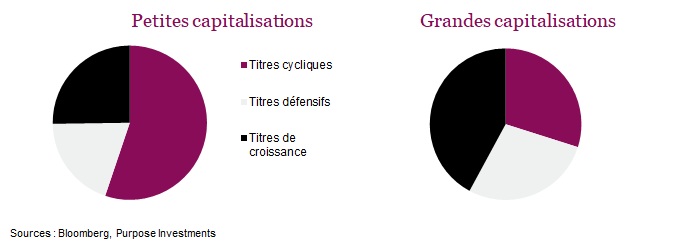

- Dynamique économique (mitigé) – Les petites capitalisations sont plus sensibles au cycle économique et à l’accélération ou à la décélération de la croissance économique. Une plus grande exposition à l’économie nationale contribue certainement à cette différenciation, tout comme la composition des petites capitalisations comparativement à celle des grandes. Les premières sont plus fortement concentrées dans les secteurs cycliques, notamment la finance, l’industrie, l’énergie et les matériaux. Quant aux secondes, elles sont plus exposées aux secteurs défensifs de la santé, des services de communication et des biens de consommation de base. Elles sont aussi un peu plus axées sur la croissance, qui est principalement générée par le secteur de la technologie.

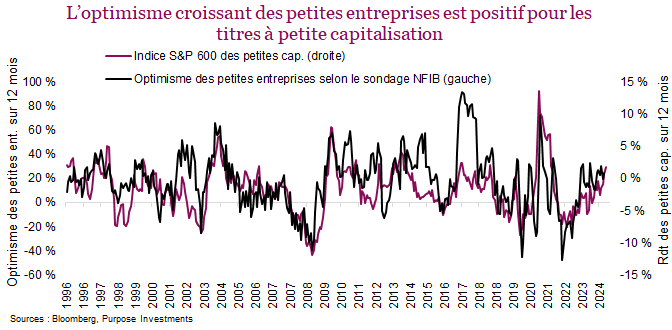

L’économie américaine a progressé de 2,5 % en 2023, et elle devrait terminer l’année en hausse d’environ 2,6 %. Les prévisions actuelles anticipent une décélération en 2025 à 1,9 %, ce qui n’est pas extrêmement favorable. Cependant, une tendance positive a graduellement ravivé l’optimisme des petites entreprises. Le sondage mensuel de la National Federation of Independent Business montre que l’optimisme général des répondants est très étroitement lié au rendement des titres à petite capitalisation. Évidemment, impossible de dire si l’optimiste augmentera ou diminuera, mais l’amélioration de la tendance au cours des derniers trimestres est encourageante. Il en va de même pour les données économiques, qui ont fréquemment dépassé les prévisions ces derniers mois. Les prévisions du PIB pour 2025 auront peut-être été trop prudentes.

Tout bien considéré, nous hésitons encore à investir trop massivement dans les titres à petite capitalisation. En ce qui a trait à notre exposition au marché boursier américain, nous continuons de privilégier des pondérations égales pour le S&P 500 combinées à une certaine exposition à la capitalisation boursière et au facteur « dividendes ». Globalement, cela réduit le risque de concentration compte tenu de la taille des titres à mégacapitalisation, tout en maintenant une exposition aux grandes sociétés.

Cycle du marché

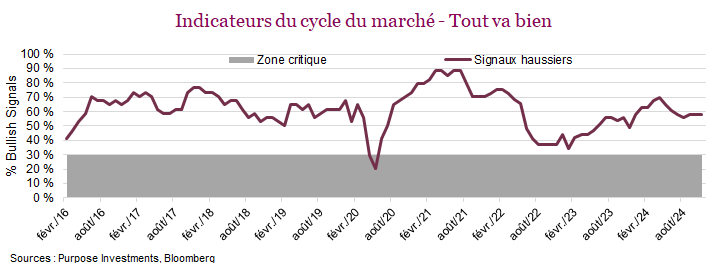

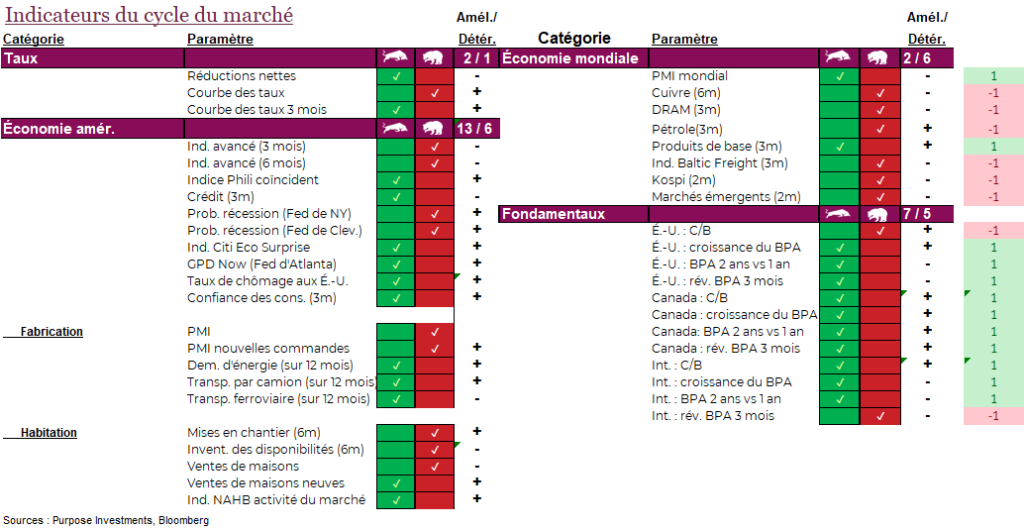

Tout va bien. Si vous vous demandez pourquoi le marché a aussi bien résisté à la débâcle des opérations de portage sur le yen, au risque électoral (en espérant que cela dure), à l’intensification des tensions géopolitiques ou à d’autres événements effrayants, c’est simplement que les conditions sont favorables. Globalement, nos indicateurs du cycle du marché sont stables et se maintiennent à l’intérieur d’une fourchette raisonnable.

Comme les baisses se généralisent, la conjoncture en ce qui concerne les taux est plus encourageante. L’inversion de la courbe des taux demeure un facteur négatif, mais elle est moins marquée. L’économie américaine s’est un peu accélérée, y compris le secteur manufacturier. Le secteur immobilier a un peu vacillé, mais il a progressé globalement. C’est plutôt l’économie mondiale qui a montré des signes de faiblesse, alors que le cuivre a chuté, que les marchés émergents se sont repliés et que les prix des services de transport de marchandises ont reculé. L’indicateur des fondamentaux a aussi un peu faibli, les révisions à la baisse des bénéfices des actions internationales l’ayant fait basculer en territoire négatif.

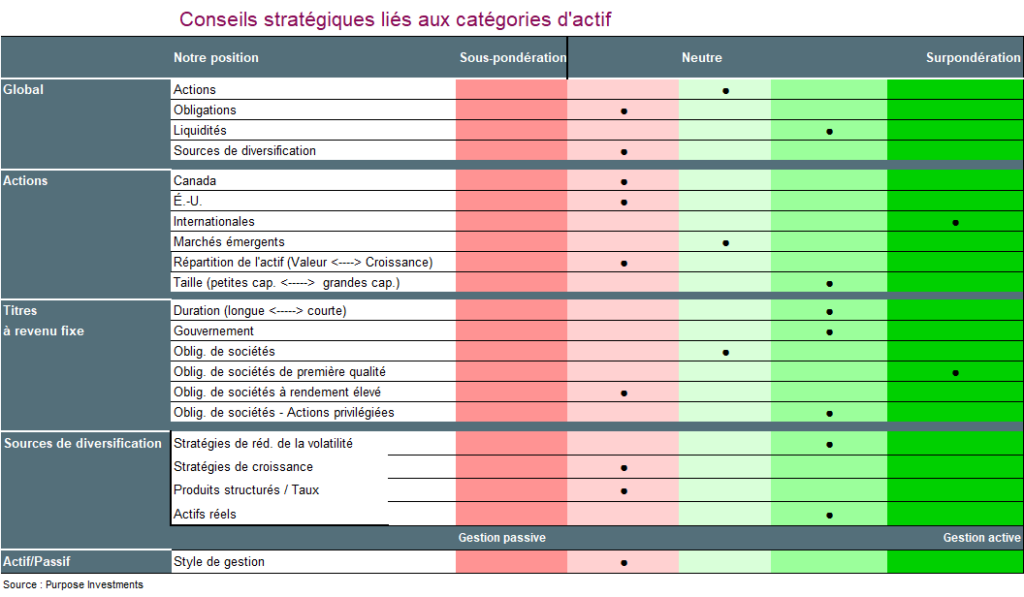

Encore une fois, la vigueur de l’économie américaine reste la meilleure nouvelle. Cela se reflète également dans l’indice de surprise économique, qui est très positif pour les États-Unis, très négatif pour le Canada et plus contrasté à l’échelle mondiale. Nous n’avons apporté aucun changement actif à notre répartition de l’actif ce mois-ci, qui a simplement suivi les fluctuations normales du marché. Nous conservons de nouveau une bonne part de liquidités pour pouvoir agir rapidement si jamais les élections ou un autre événement devaient provoquer un vent de panique sur les marchés.

Conclusion

L’année 2024 se termine dans deux mois et à moins d’un problème majeur, il s’agira d’une deuxième année de solide performance d’affilée. La course au rendement continue de battre son plein et la peur est remarquablement faible. Cela peut toutefois changer rapidement. Maintenez une bonne diversification et essayez de résister au chant des sirènes et à la tentation de partir à la course au rendement.