L’État du marché

26 février 2024.

Chercher le rendement aux bons endroits

Abonnez-vous ici pour recevoir l’État du marché par courriel.

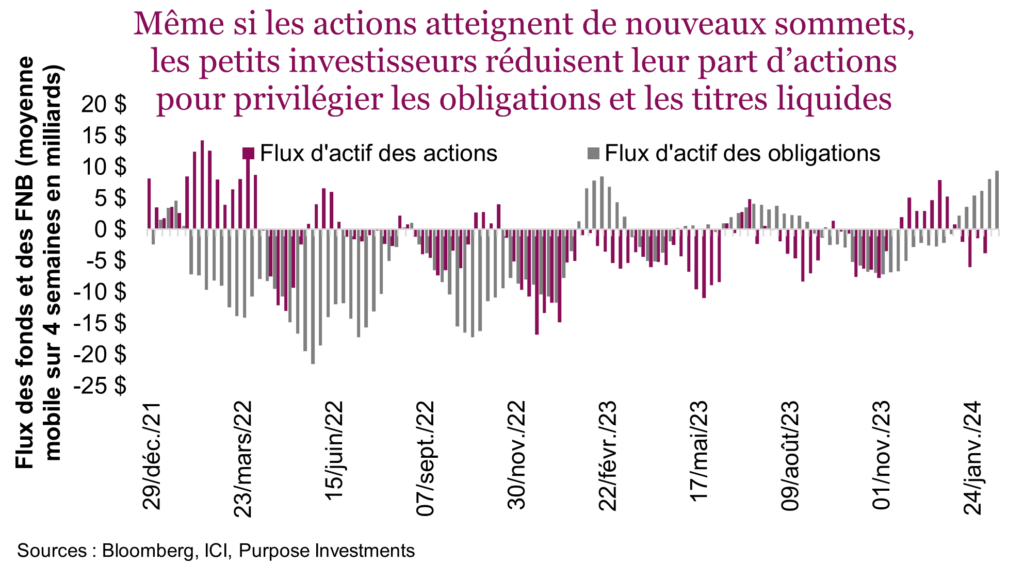

Depuis le début d’année, les investisseurs se sont rués vers les liquidés, ont étoffé leurs placements en obligations et ont réduit leurs avoirs en actions. Nous vous avisons tout de suite que nous utiliserons les données du marché boursier américain, parce que c’est plus commode et que les gros chiffres sont plus amusants. Selon les données de l’Investment Company Institute (ICI), les investisseurs ont retiré 25 G$ d’actifs investis dans des actions, placé 122 G$ de plus dans des liquidités et augmenté de 52 G$ leurs placements en obligations. Le graphique ci-dessous présente la moyenne mobile sur quatre semaines des flux d’actif investis dans des obligations et des actions. Ces dernières années, les mouvements de fonds des actions ont été sporadiques, marqués par de brèves périodes d’entrées et de sorties de fonds. En 2023, une excellente année pour le marché, les sorties de fonds des actions se sont chiffrées à 133 G$, et la tendance en 2024 est assez semblable. Les obligations, qui ont subi d’ÉNORMES sorties de fonds en 2022 alors que les taux augmentaient, attirent davantage d’actifs depuis quelque temps.

Alors que les flux d’actif des actions ont été globalement négatifs, les investisseurs semblent réduire leur exposition aux actions américaines en général. Du côté des actions internationales, on note une légère hausse, et d’après les flux d’actif des FNB, la technologie attire une certaine part de capitaux. Maintenant, qu’en est-il des liquidités et des obligations? Compte tenu des taux les plus intéressants depuis des années, on ne peut guère s’étonner du caractère très attractif des liquidités et des obligations.

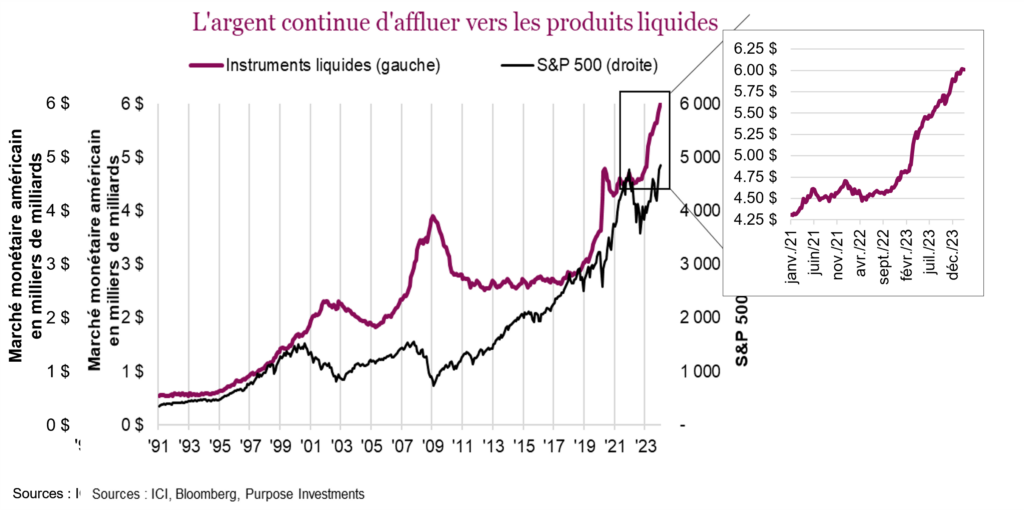

L’afflux d’actif vers les titres liquides a été remarquable. Ce qui l’est encore plus, c’est que ce mouvement vers les liquidités a coïncidé dans le passé avec des périodes de faiblesse du marché (voir les années 2001, 2008 et 2020 dans le graphique ci-dessous). Or en ce moment, cet afflux d’actif correspond davantage à du capital attiré par un taux intéressant qu’à de l’argent retiré des marchés boursiers pour être mis à l’abri. Des conditions plus attractives que répulsives. Il est important également d’analyser la provenance des fonds. Si l’argent est simplement déplacé d’un compte bancaire qui rapporte très peu vers un instrument dont le rendement est plus élevé, il est possible que l’argent ne soit jamais investi dans des titres plus risqués comme des actions ou des obligations. Une partie le sera toutefois, et il y a quantité de liquidités qui attendent sur les lignes de côté.

En raison des rendements plus élevés des liquidités, des CPG, des obligations et même des actions à dividendes, la question qui est sans doute revenue le plus souvent l’année dernière est la suivante : « Quelle est la meilleure option entre les liquidités, les CPG et les obligations? ». Pour ce qui est des actions à dividendes, nous y reviendrons dans un prochain numéro.

Liquidités, CPG ou obligations?

Il n’y a pas de réponse simple; cela dépend beaucoup de la finalité du capital et de l’évolution de ces marchés. Pour simplifier l’analyse, nous utiliserons comme étalon les comptes d’épargne à intérêt élevé pour les liquidités et un CPG à taux avantageux pour les CPG. Évidemment, il s’agit de simples estimations ou approximations.

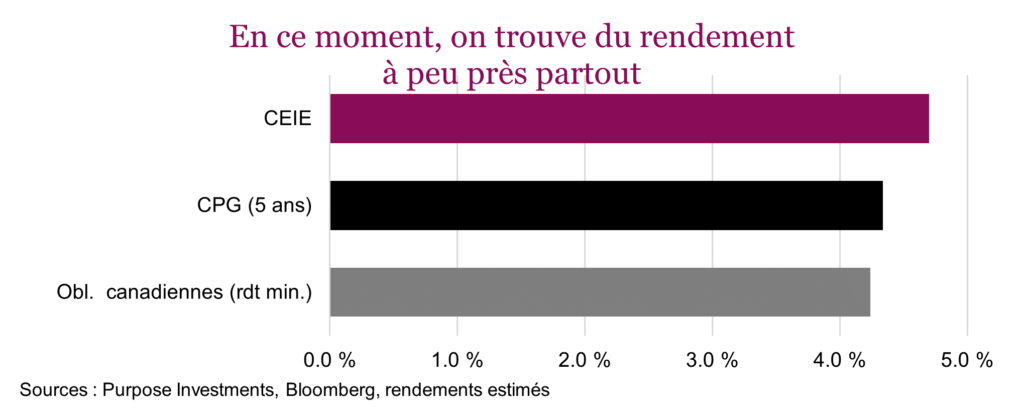

L’aspect vraiment intéressant en ce moment, c’est la grande similarité des taux entre les trois options. Les CEIE, même après les modifications législatives, offrent un taux oscillant entre 4,5 % et 5 %. Le taux des CPG est légèrement plus bas, soit un peu au-dessus de 4 %. Quant aux obligations, leur taux courant se situe dans une fourchette de 3 % à 3,5 %, plus une plus-value intrinsèque du fait que la plupart se négocient à escompte par rapport à leur valeur nominale, ce qui porte le taux minimal autour de 4,2 %. Donc, en réalité, les trois options offrent des rendements décents qui sont très proches.

Chacune des trois options présente des caractéristiques assez différentes, qui réagiront différemment selon l’évolutiondes marchés et des taux au cours des trimestres ou des années à venir. Le tableau ci-dessous cherche à illustrer quelques-unes des caractéristiques les plus pertinentes de chaque option.

| CEIE | CPG | Obligations | |

|---|---|---|---|

| Taux | Varie en fonction des taux d’intérêt | Fixe | Le taux courant change lentement (plus faible que celui des CEIE/CPG), le rendement à l’échéance peut changer rapidement |

| Liquidité | Très liquide | Illiquide | Très liquide |

| Prix affiché | Stable | Stable | Fluctue en fonction des taux |

| Risque de crédit | Très faible | Très très faible | Un peu de risque, selon l’instrument |

| Considérations liées au portefeuille | Espèces immédiatement disponibles | Espèces à durée fixe | Rapport réflexif |

Tout dépend de ce qui arrive ensuite. Voici trois scénarios simplifiés, avec les gagnants et les perdantsentre les CEIE, les CPG et les obligations.

Ces scénarios, bien que très simplifiés, montrent certains avantages et inconvénients de chaque option. Toutefois, d’autres considérations encore plus importantes sont à prendre en compte. Si le capital est simplement en quête d’un taux plus élevé que celui d’un compte de chèques, par exemple, choisissez un CPG (taux fixe) ou un CEIE (taux variable). Cependant, si le capital fait partie d’un portefeuille global, c’est un peu plus compliqué.

Les obligations ont tendance à bien se comporter dans un contexte d’aversion au risque (c’est-à-dire lorsque les actions perdent de la valeur) – C’est le rapport réflexif qui caractérise les obligations et les actions. Même si ce n’est pas toujours le cas, comme on l’a vu en 2022, c’est ce qu’on observe la plupart du temps. Les obligations servent à stabiliser le portefeuille et elles évolueront souvent dans la direction opposée, en particulier lorsque les actions baissent. Les CEIE et les CPG offrent une stabilité de prix, mais elles n’ont pas ce comportement réflexif.

Autre possibilité – Et si les actions chutaient de 20 % ou 30 %? La capacité de rééquilibrer le portefeuille durant les périodes de plus grande volatilité du marché est un processus très important qui ajoute de la valeur avec le temps. Si une trop grosse part du capital est immobilisée, cela réduit le potentiel de rééquilibrage. Les obligations et les CEIE offrent plus de possibilités.

Conclusion

Il n’y a pas de bonne ou de mauvaise réponse à la question posée initialement. En fait, cela dépend beaucoup de la finalité du capital et de l’évolution du marché. Et même si cela peut complexifier le processus, au moins aujourd’hui les options pour trouver du rendement sont plus nombreuses. Il y a quelques années, la demande pour les liquidités, les CPG ou même les obligations était beaucoup moins grande qu’elle ne l’est aujourd’hui. C’est bien d’avoir du choix.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

* Ce rapport a été rédigé par Craig Basinger, stratège en chef des marchés, Purpose Investments Inc. Craig Basinger a été muté chez Purpose Investments Inc. le 1er septembre 2021.

Avis juridiques

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds communs de placement ne sont pas garantis, leur valeur est appelée à fluctuer fréquemment et le rendement passé pourrait ou non être reproduit.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables, nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.