L’État du marché

11 décembre 2023.

Même si 2023 n’est pas encore terminée, à quelques semaines de la fin, on peut déjà dire que ce fut une excellente année pour les investisseurs. Les actions mondiales affichent des gains d’environ 15 %, avec en tête le S&P 500 et le marché européen, à 20 %, suivis du Japon, à 13 %, et du TSX, à 7 %. Rappelons toutefois que comme le TSX avait particulièrement bien fait en 2022, il n’y a pas lieu de s’en faire. Les nouvelles continuent de s’améliorer, et les obligations ont aussi progressé. Les FNB généraux montrent que les obligations canadiennes ont avancé de 5 % et les obligations américaines de 4 %. Mieux encore, les investisseurs qui ont laissé dormir leurs liquidités ont obtenu un rendement de l’ordre de 4 % à 5 %.

Malgré tous ces bons rendements en 2023, bizarrement, les investisseurs semblent un peu contrariés. C’est du moins l’impression qui ressort de nos conversations avec des conseillers et des clients. Comment expliquer que les investisseurs ne soient pas plus enthousiastes après une aussi bonne année? L’inflation ou la perspective d’une récession contribuerait-elle à cette morosité? Nous pensons qu’il ne faut pas chercher aussi loin. C’est simplement qu’en dépit des gains de cette année, les marchés tardent à renouer avec leurs précédents sommets. Les actions mondiales, le S&P et le TSX ne sont toujours pas revenus à leurs niveaux de la fin de 2021, ni à leurs niveaux de 2020 dans le cas des obligations.

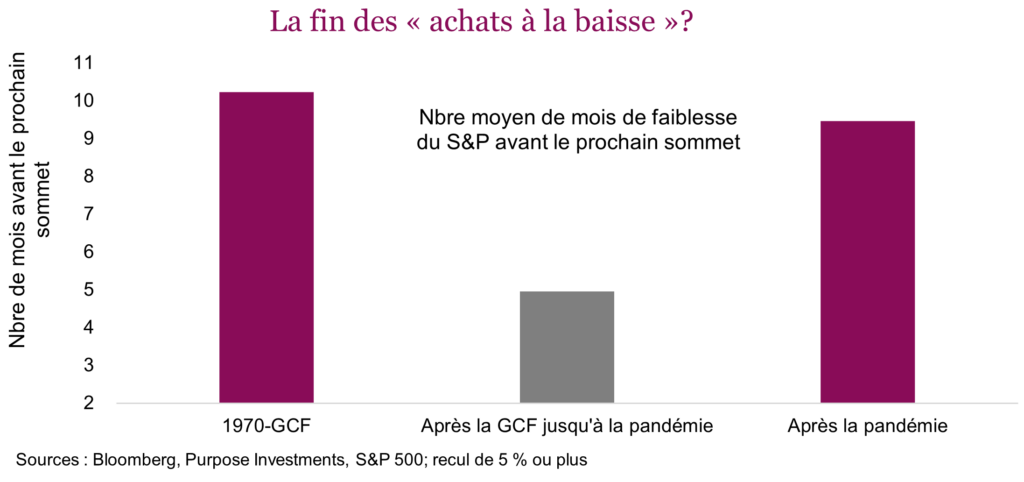

Il s’agit de la plus longue période sans record absolu depuis la grande crise financière (GCF) de 2008-2009. Les investisseurs espèrent visiblement mieux de leurs placements – probablement après les leçons tirées des belles années des « achats à la baisse ». La thèse des « achats à la baisse » a été constamment renforcée durant le marché haussier de 2009 à 2020, et la chute du marché durant la pandémie suivie d’une remontée l’a consolidée davantage. La méthode était simple : si le marché recule, commencez à acheter; s’il baisse encore, achetez plus. Puis ne faites plus rien et attendez quelques semaines pour que les prix remontent et quelques semaines de plus pour que les nouveaux records s’enchaînent. Un jeu d’enfant.

Malheureusement, l’ère des achats à la baisse est peut-être terminée, et pas seulement parce que cela fait presque deux ans que les marchés boursiers n’ont pas établi de nouvelle marque. Un ensemble de facteurs ont contribué aux belles années de la stratégie consistant à acheter en période de baisse :

- Après la crise du crédit de 2008, l’économie était confrontée à des forces déflationnistes, alors que les consommateurs et les banques réduisaient leur endettement, ralentissant du même coup la croissance et accentuant le risque de déflation plutôt que d’inflation. Ces conditions ont fait baisser les taux graduellement et permis aux banques centrales de stimuler l’activité (détente quantitative) chaque fois que l’économie ou le marché rencontrait un écueil.

- Au début de l’ère des achats à la baisse, les valorisations étaient très faibles et bien inférieures aux moyennes historiques. Comme elles ont souvent tendance à revenir à la normale, cela a ajouté un autre effet positif continu sur les prix des actifs.

Le marché, aussi bien des actions que des obligations, a alors été ponctué d’épisodes de faiblesse de très courte durée, les mesures de stimulation ou d’autres facteurs limitant rapidement les dommages et accélérant la reprise. C’était un bon moment pour investir, et encore plus pour ceux qui avaient adopté la stratégie des achats à la baisse.

Le marché actuel est bien sûr fort différent. Les forces déflationnistes qui permettaient aux banques centrales de stimuler à leur guise ont disparu maintenant que l’inflation est redevenue un facteur (comme avant l’ère des achats à la baisse). Les banques centrales doivent maintenant concilier stabilité des prix et croissance économique. D’ailleurs, la croissance économique est aussi devenue plus volatile, comme en témoignent les PIB négatif en Allemagne, au Japon et au Canada, stable au Royaume-Uni et toujours solide aux États-Unis. De plus, les valorisations ont maintenant tendance à dépasser les moyennes historiques.

Les facteurs qui ont contribué aux belles années des achats à la baisse ne sont plus là. C’était bien, le temps que ça a duré. Une autre tendance se dessine cependant : la dispersion. Durant l’ère des achats à la baisse, la dispersion était anormalement faible. La dispersion entre les marchés, les catégories d’actif, les secteurs et les actions était moins importante. L’explication simple, c’est que le marché était davantage influencé par les facteurs macroéconomiques. Dopé par les facteurs macroéconomiques, le rendement faisait souvent fi des données fondamentales ou des valorisations des entreprises. Investir était d’autant plus facilité qu’il suffisait de s’exposer au risque ou au marché. La façon de s’y prendre importait peu.

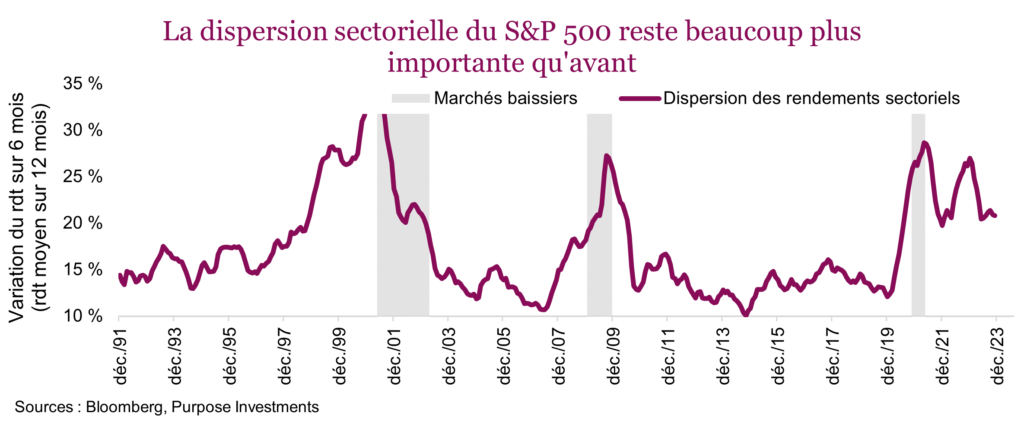

Le graphique ci-dessous illustre la dispersion des rendements sectoriels du S&P 500 dans le temps. Les récessions ou les marchés baissiers contribuent certainement à augmenter la dispersion, puisque les secteurs défensifs s’en tirent mieux (habituellement) que ceux qui sont plus sensibles à l’économie. Mais surtout, si on examine les périodes sans récession, on constate que la dispersion actuelle est beaucoup plus élevée qu’avant.

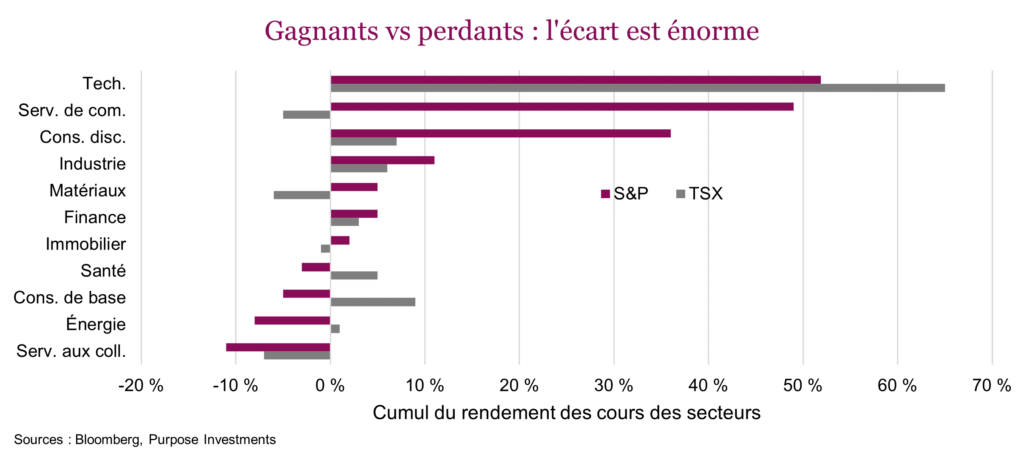

Mais pourquoi s’intéresser à la dispersion vous demandez-vous? Il est évident que le marché est de plus en plus influencé par les facteurs microéconomiques. Les données fondamentales des entreprises commencent à compter davantage, de même que l’endettement et la capacité d’une entreprise ou d’un placement de composer avec les taux plus élevés ou l’inflation. Entre 2010 et 2020, ce sont plutôt les facteurs macroéconomiques et le bêta qui dictaient l’évolution du marché. Sans dire que les facteurs macroéconomiques n’ont plus d’importance, on semble discerner un meilleur équilibre entre le « macro » et le « micro ». D’ailleurs, la dispersion des rendements sectoriels du S&P et du TSX en 2023 est ÉNORME.

En conclusion

Ne vous méprenez pas, nous ne prétendons pas que la stratégie des achats en période de baisse ne fonctionnera pas ou n’améliorera pas le rendement à long terme. Toutefois, les résultats positifs prendront plus de temps à se concrétiser qu’au cours de la dernière décennie. Nous ne prétendons pas non plus que les facteurs macroéconomiques n’influencent pas encore passablement les rendements, mais plutôt que les facteurs microéconomiques commencent à compter davantage.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

* Ce rapport a été rédigé par Craig Basinger, stratège en chef des marchés, Purpose Investments Inc. Craig Basinger a été muté chez Purpose Investments Inc. le 1er septembre 2021.

Avis juridiques

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds communs de placement ne sont pas garantis, leur valeur est appelée à fluctuer fréquemment et le rendement passé pourrait ou non être reproduit.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables, nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre. Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.