L’État du marché

28 novembre 2023.

Avez-vous déjà remarqué que lorsqu’un gestionnaire, un conseiller ou un investisseur parle de son portefeuille, il insiste souvent bien plus sur ses bons coups que sur ses mauvais coups? Ce comportement ne se limite pas au monde des placements, c’est une caractéristique humaine, que l’on observe aussi en politique, dans les sports, etc. Avant de revenir sur notre penchant pour les titres japonais – une préférence de nos stratégies multiactifs qui a porté fruit – nous allons donc parler d’une stratégie qui n’a pas fonctionné.

Nous avons en effet sous-pondéré légèrement les actions américaines (25,2 % contre 30 %). Oups! Le marché boursier américain a été l’un des plus performants cette année. Et pourtant, le choix de le sous-pondérer demeure logique.

- Le marché américain est très concentré. Les 10 principaux titres représentent 33 % de l’indice et comptent pour environ 75 % des gains cette année, des niveaux extrêmes d’un point de vue historique, qui augmentent le risque de l’indice ou du marché.

- À 18,5 fois les bénéfices, les valorisations sont un peu élevées par rapport aux normes historiques, mais compte tenu de l’ampleur de la hausse des taux obligataires et comme les valorisations dans presque tous les autres marchés sont inférieures aux normes historiques, les États-Unis font figure d’exception.

- Les prévisions de bénéfices demeurent robustes, tandis que celles de la plupart des autres marchés ont baissé en raison du ralentissement de l’activité et des coûts plus élevés, allant des salaires aux frais d’intérêt.

Disons simplement que nous continuons de sous-pondérer légèrement les actions américaines, ce qui est toujours justifié… même si c’était de toute évidence un mauvais choix jusqu’ici cette année. Maintenant que nous avons discuté de ce qui n’a pas fonctionné, parlons du Japon.

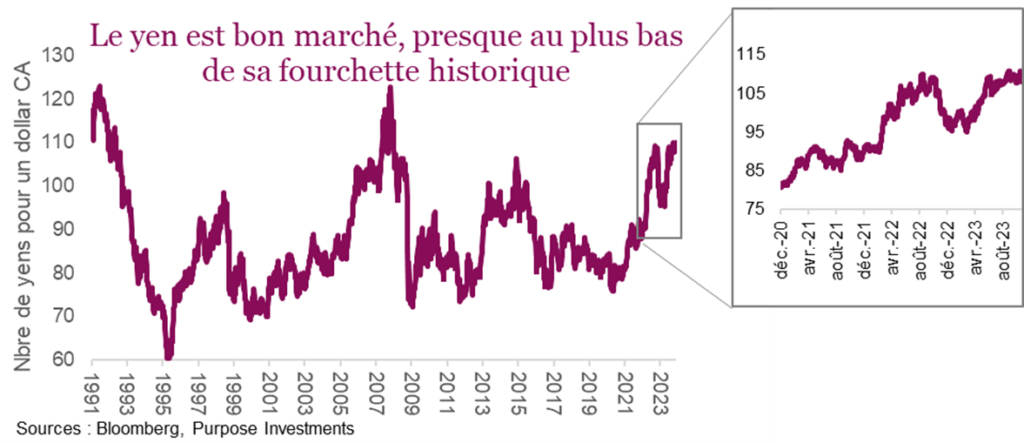

Notre optimisme pour le Japon remonte à l’été dernier (publication de juillet 2022 – Des lendemains prometteurs pour le Japon) pour différentes raisons 1) la grande faiblesse du yen, 2) le marché japonais offre un moyen plus sûr d’investir dans les économies asiatiques, qui se sont déconfinées plus tard que l’Occident, 3) les ratios C/B se situaient près des creux des 25 dernières années et le rendement en dividendes, près du sommet. Notre stratégie a porté fruit; le Japon a progressé d’environ 23 % depuis, une croissance à peu près égale à celle du S&P 500 (25 %) et bien supérieure à celle du TSX (10 %).

Le yen s’est effectivement apprécié à la fin de 2022, mais en 2023, il est redescendu à environ 110 yens pour un dollar canadien. Autrement dit, il demeure très dévalué par rapport à d’autres monnaies. Quiconque a voyagé au Japon peut confirmer que le dollar a un bien plus grand pouvoir d’achat qu’il y a quelques années.

Évidemment, le fait qu’une monnaie soit bon marché ne veut pas dire qu’elle va s’apprécier. Un facteur important est l’intransigeance ou la complaisance relative des banques centrales. Au cours de la dernière année, la Réserve fédérale américaine et la Banque du Canada (BdC) sont devenues de plus en plus intransigeantes, tandis que la Banque du Japon (BdJ) a également suivi cette tendance, mais beaucoup plus timidement. La Banque du Canada et la Fed semblent maintenant avoir mis fin à leur cycle de relèvement. Si nous devions prédire laquelle réduira les taux en premier, nous dirions la Banque du Canada (ou du moins, c’est ce qui devrait arriver). Par ailleurs, au Japon, la transition d’une attitude conciliante à une attitude plus intransigeante se poursuit, mais plus lentement. Pour résumer, l’intransigeance relative de la Fed/BdC par rapport à la Banque du Japon devrait favoriser le yen dans le futur, ou alors le différentiel de taux historiquement élevé entre le Japon et les États-Unis ou le Canada devrait se resserrer ou du moins ne plus se creuser. L’assouplissement par la Banque du Japon de son contrôle de la courbe des taux pourrait toutefois changer la donne et entraîner un raffermissement rapide du yen.

Cependant, la faiblesse du yen a un bon côté même sans raffermissement, puisque cela donnera un coup de pouce aux actions japonaises, notamment celles des sociétés exportatrices. Une bonne partie des ventes du marché boursier japonais, soit environ 50 %, sont faites à l’étranger. On peut donc dire que tous ces secteurs d’activité sont plus concurrentiels quand le yen est plus faible, ce qui devrait continuer de stimuler les bénéfices.

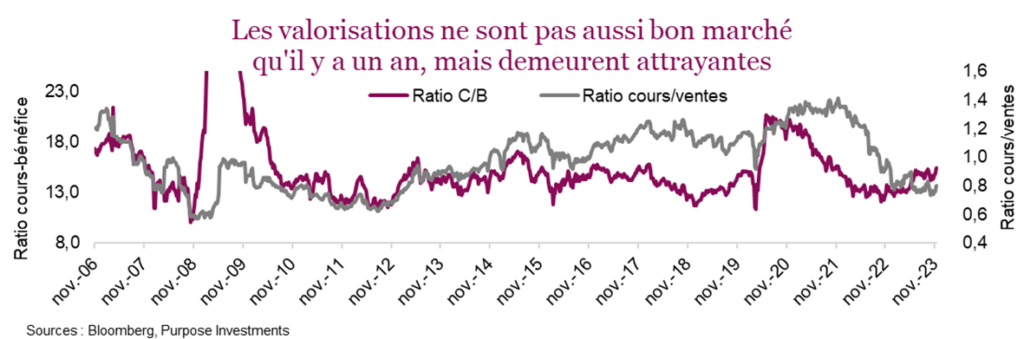

Qu’en est-il des valorisations?

Cela nous amène aux valorisations. Il y a un an, le marché boursier japonais se négociait à environ 13 fois les bénéfices, contre 15 aujourd’hui. Il est donc un peu plus cher, mais encore bon marché par rapport aux moyennes historiques. Le ratio cours/ventes de 0,8 demeure près des niveaux de valorisation planchers. Globalement, ce n’est pas assez convaincant pour investir, mais cela demeure certainement un facteur favorable.

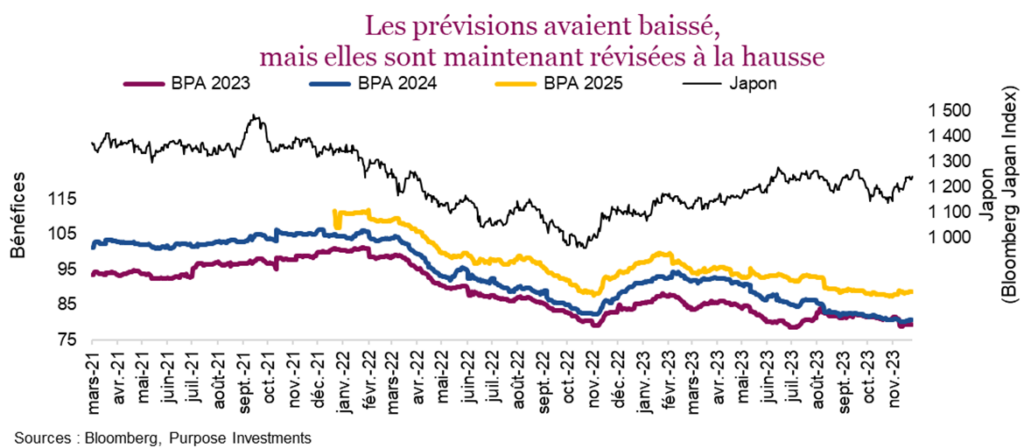

En ce qui concerne les valorisations, dans ce cas-ci le ratio C/B, il est important de se rappeler qu’il n’y a pas que le C (cours) qui peut changer, le B (bénéfice) peut aussi changer. Les prévisions des bénéfices pour les actions japonaises ont passablement diminué au cours de la dernière année. Ce n’est peut-être pas une bonne nouvelle, mais cela signifie que le marché a commencé à escompter un ralentissement économique. Par exemple, les bénéfices pour 2024 sont passés de 106 en janvier 2022 à seulement 80 aujourd’hui, une baisse de 25 %. Quant aux prévisions de bénéfices du S&P 500 pour 2024, elles ont diminué de seulement 7 % au cours de la même période. Autrement dit, les prévisions de bénéfices semblent plus prudentes pour le Japon que pour les États-Unis. De plus, elles se sont stabilisées et ont été revues légèrement à la hausse dernièrement.

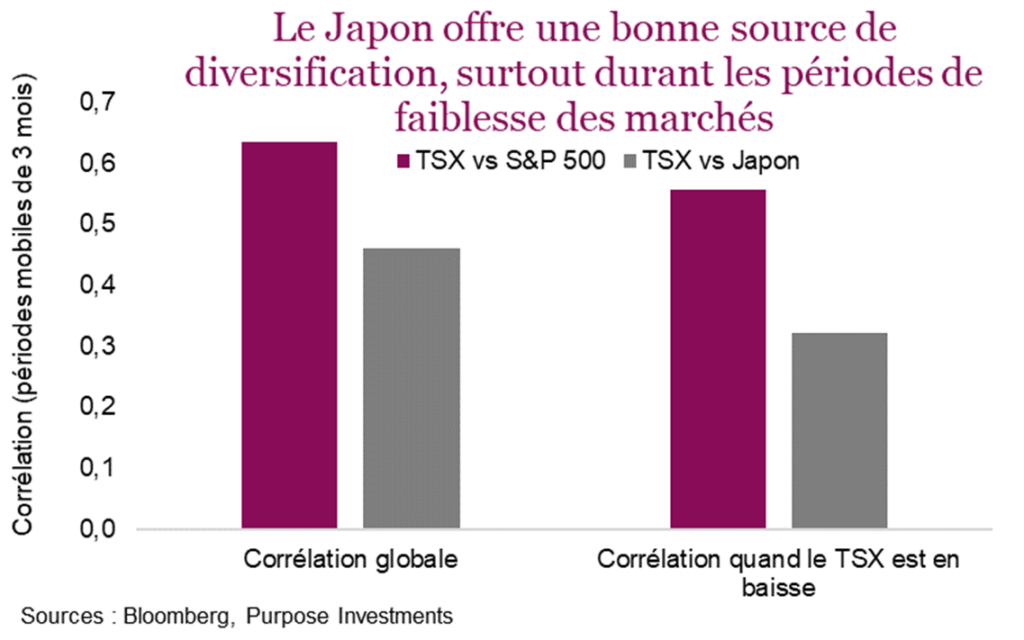

Ensuite, il y a la diversification. À la hausse comme à la baisse, les indices TSX et S&P 500 évoluent généralement dans la même direction. Alors pourquoi le TSX n’a-t-il pas gagné 19 % cette année, comme le S&P 500? En fait, ils évoluent dans la même direction, mais pas nécessairement dans le même ordre de grandeur. De plus, le TSX a mieux résisté en 2022. Le S&P 500 offre une bonne source de diversification, puisque sa corrélation avec le TSX est d’environ 0,6 d’après les rendements mobiles sur trois mois depuis 1990. À 0,5, la corrélation avec l’indice japonais peut sembler assez similaire, mais il ne faut pas oublier un facteur important. Personne ne fait attention aux corrélations plus élevées lorsque les marchés progressent, mais une corrélation plus faible est plus importante lorsque les marchés reculent. Durant ce même laps de temps, si l’on tient compte uniquement des périodes où le TSX était dans le rouge, la corrélation avec le S&P 500 est toujours d’environ 0,6, mais celle avec le Japon est beaucoup plus faible, à 0,3.

En conclusion

Merci d’avoir remonté le fil de nos perspectives passées pour le Japon pour nous permettre d’exposer notre nouvelle position. Disons simplement que nous demeurons optimistes pour le Japon.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

* Ce rapport a été rédigé par Craig Basinger, stratège en chef des marchés, Purpose Investments Inc. Craig Basinger a été muté chez Purpose Investments Inc. le 1er septembre 2021.

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre. Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.