L’État du marché

13 novembre 2023.

Le débat entre gestion active et passive n’est pas nouveau. Bien qu’on puisse apporter de solides arguments pour chacun des deux styles de gestion, il n’est pas nécessaire selon nous de trancher en faveur de l’un ou de l’autre. Les investisseurs qui privilégient les stratégies indicielles passives invoquent souvent les frais moins élevés et le rendement solide et prévisible. Les tenants de la gestion active font souvent valoir quant à eux le bien commun lié au processus de détermination des prix, l’inefficacité relative de certains marchés et l’importance des mécanismes de gestion du risque de concentration.

Le débat tend souvent à opposer gestion active et gestion passive. Or, dans une perspective de construction de portefeuille, les placements, qu’ils soient actifs ou passifs, sont des composantes qui servent à bâtir un portefeuille. La façon dont ces composantes sont sélectionnées et s’agencent entre elles – selon l’exposition aux différents facteurs, à des coûts différents, dans différents marchés – est beaucoup plus importante que ce débat théorique. D’ailleurs, à des fins de construction de portefeuille, toutes les décisions de placement sont des décisions actives, qu’on choisisse des placements passifs pondérés en fonction de la capitalisation boursière ou des stratégies plus actives conçues pour augmenter ou réduire l’exposition à certains facteurs.

Nuances de gris – Les termes peuvent parfois porter à confusion, aussi avant d’entrer dans le vif du sujet, nous devons clarifier certaines choses. Le placement passif a beaucoup évolué depuis l’époque où Jack Bogle vantait les mérites des placements indiciels il y a plusieurs dizaines d’années. Le placement indiciel est simplement une façon d’obtenir une exposition à un indice. Dans le passé, les indices consistaient pour la plupart en un panier de titres représentatifs d’un certain marché et pondérés en fonction de la capitalisation boursière. Les fonds ou les FNB qui suivent ces indices comptent parmi les plus importants au Canada et aux États-Unis. Ils sont caractérisés par une importante liquidité et des frais minimes. À l’inverse, le placement actif est tout ce qui s’écarte d’un indice de référence dans le but d’offrir une expérience de rendement différente, que ce soit un rendement plus élevé, une volatilité réduite ou même des rendements non corrélés.

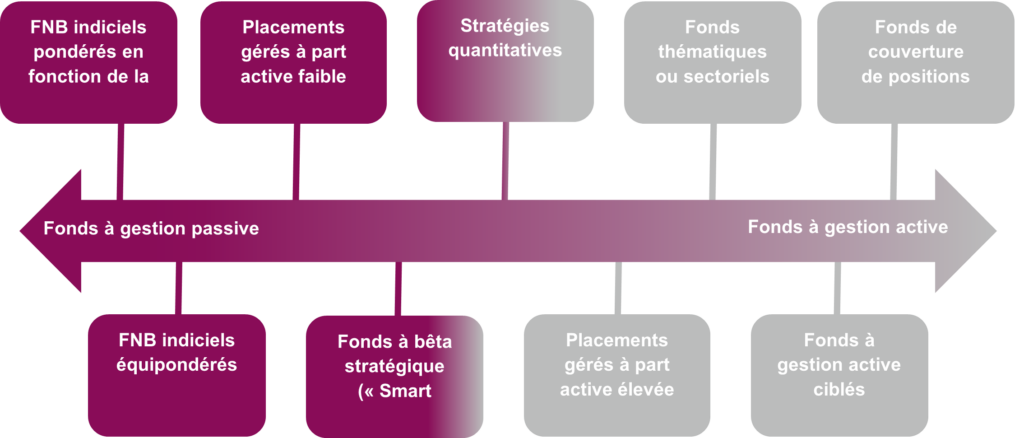

Étant donné le large éventail de stratégies disponibles, il est préférable d’imaginer les stratégies actives et passives comme faisant partie d’un continuum (figure 1). Un fonds ou un FNB peut se trouver n’importe où le long de ce continuum, selon la stratégie qui est mise en œuvre. Il faut également noter que la structure et la stratégie ne sont plus liées comme c’était le cas auparavant. Il y a des fonds qui sont passifs et des FNB qui sont actifs. Les choses étaient plus simples à l’époque.

Figure 1 : Continuum gestion active/passive

Extrémité gauche du continuum – L’extrémité gauche de notre continuum gestion active/passive est caractérisée par un bêta pur et des FNB et des fonds indiciels à frais minimes. L’objectif est simplement de reproduire les rendements boursiers d’un indice à peu de frais.

Pour ce type de placements, il est essentiel de connaître et de comprendre de quoi se compose l’indice sous-jacent. Y a-t-il un risque de concentration? Les titres d’Apple et de Microsoft comptent respectivement pour 11 % et 10 % du FNB NASDAQ QQQ. Cela ne pose pas de problème, à condition de le savoir quand vous ajoutez ce placement au reste de votre portefeuille. Même l’indice général S&P 500 peut devenir très concentré dans les titres dominants. Dans le cas du S&P 500, ce sont les titres à mégacapitalisation qui pèsent de plus en plus lourd à l’intérieur de l’indice. Le TSX présente aussi de fortes concentrations dans certaines sociétés et certains secteurs. La concentration est donc aussi un risque qu’il faut considérer. Cela peut également devenir une occasion pour les stratégies actives si jamais ces mégacapitalisations commencent à battre de l’aile. Rappelons qu’on a peu de contrôle sur le niveau de risque d’un indice.

L’efficacité du marché est un autre élément à considérer, puisque certains marchés sous-jacents sont plus efficaces que d’autres. Dans le cas des stratégies passives, il faut se demander si le marché est liquide ou plutôt inefficace. Les indices de titres à revenu fixe sont souvent difficiles à reproduire exactement et pondèrent immanquablement davantage les sociétés les plus endettées. Ce n’est peut-être pas le modèle de pondération idéal. L’immobilier et d’autres marchés privés ne sont pas non plus bien servis par les stratégies passives.

Extrémité droite du continuum – Souvent, les stratégies plus actives essaient simplement de produire une expérience de rendement sensiblement différente. Certaines visent une performance supérieure dans leur catégorie d’actif respective. D’autres cherchent à réduire la volatilité ou à produire un rendement non corrélé pour profiter des avantages de la diversification.

Le choix du gestionnaire et de la stratégie sont ici déterminants. Comme les coûts sont souvent plus élevés, il faut s’assurer que la stratégie propose vraiment quelque chose de différent. La part active est un moyen utile pour déterminer dans quelle mesure un fonds se rapproche de son indice de référence sous-jacent. Selon les études, les gestionnaires actifs sont défavorisés sur le plan du rendement à long terme. Toutefois, la gestion active peut quand même produire des résultats supérieurs avec la bonne combinaison de talent et de rigueur… et avec un peu de chance.

Il est important de bien choisir ses marchés. Les gestionnaires actifs tirent habituellement davantage leur épingle du jeu dans des marchés moins efficaces ou qui sont déficients à la base. Ils ont très peu de chances de se démarquer sur le marché des actions américaines à grande capitalisation, par contre ils peuvent avoir un réel avantage dans les marchés émergents, les marchés des actions privilégiées et d’autres marchés plus modestes et moins liquides. Certains auraient tendance à placer le TSX dans cette catégorie de marchés moins efficaces. Un contrôle diligent est toujours de mise en matière de placement, mais plus encore pour les fonds gérés activement. L’écart entre le meilleur et le pire fonds est important, par contre les différences entre un FNB actif et un autre peuvent être minimes.

Milieu du continuum – C’est au milieu du continuum que les distinctions deviennent moins évidentes. C’est à cet endroit que nous situons les fonds à bêta stratégique, factoriels et quantitatifs. Leur principal objectif consiste à produire de l’alpha à des prix plus bas en isolant systématiquement certains risques. Qu’il s’agisse de FNB équipondérés ou de FNB axés sur un seul facteur (dividendes, valeur, momentum, etc.), ces placements sont habituellement quantitatifs et ne sont pas surveillés par une équipe de spécialistes de l’analyse ascendante.

La gestion peut être mécanique et passive, mais c’est quand même l’investisseur qui choisit activement les facteurs de risque auquel il souhaite être exposé. Essentiellement, grâce à ces outils, il est plus facile que jamais de dégrouper le portefeuille, ce qui permet aux investisseurs de sélectionner activement leurs facteurs de risque. Les stratégies systématiques peuvent aider à améliorer les portefeuilles en offrant un moyen économique de s’exposer à des facteurs précis, mais même si elles utilisent des FNB passifs, elles commencent à tendre davantage vers une gestion active.

De la même façon, les fonds communs de placement gérés activement qui ont une part active et un taux de rotation faibles se situent probablement quelque part au milieu du continuum. Vous risquez alors de payer des frais qui s’apparentent à une gestion active, mais d’obtenir des rendements qui ressemblent beaucoup à ceux des indices de référence, après déduction des frais. À mesure que les produits évoluent, les frontières entre gestion passive et active vont devenir de plus en plus floues. Les « fonds à construction indicielle améliorée » ou les « indices boursiers intégrant les enjeux ESG » sont des exemples de la créativité parfois un peu biaisée des concepteurs de produits.

La stratégie mixte active-passive

Nul doute qu’au cours des 10 dernières années, les stratégies passives ont outrageusement dominé les stratégies actives au sein du marché des actions américaines à grande capitalisation. Mais auparavant, l’expérience avait été différente et on s’attend à ce qu’elle le soit aussi à l’avenir. Le graphique ci-dessous porte exclusivement sur les actions américaines dans la catégorie « grande capitalisation, style mixte ». De toute évidence, dans les périodes d’incertitude économique, les stratégies actives ont le dessus. Entre 2006 et 2011, les stratégies actives ont nettement dominé et, plus récemment, elles se sont hissées vers les rangs centiles supérieurs, alors que les stratégies passives redescendaient vers les rangs inférieurs. Comme expliqué plus haut, les gestionnaires actifs peuvent se démarquer dans des marchés plus perturbés.

La décennie de rendements supérieurs des années 2010 confirme notre thèse de cyclicité des stratégies actives et passives. Ce n’est pas un hasard si cette performance supérieure chevauche l’un des cycles haussiers les plus importants de l’histoire du marché boursier américain. Les années 2010 ont profité de taux bas, d’une faible inflation et de conditions monétaires extrêmement accommodantes. Cela a stimulé les actions de croissance, qui sont davantage représentées dans les indices américains pondérés en fonction de la capitalisation boursière. C’est aussi au cours de cette décennie que la concentration de l’indice a atteint des niveaux inégalés. Il ne faut pas oublier non plus que c’est dans les années 2010 que la majorité des FNB indiciels passifs qui existent aujourd’hui ont été créés; le mouvement important de capital vers ces nouveaux produits a donc aussi rehaussé la performance. Un cycle continu marqué par l’afflux de nouveaux capitaux, le prolongement de la phase haussière, une politique accommodante et une plus grande concentration a permis aux titres de croissance de se démarquer.

Ce qu’il faut en déduire, c’est qu’il peut être judicieux de détenir à la fois des placements actifs et passifs à l’intérieur d’un portefeuille. Le fait de combiner les deux styles de gestion positionne le portefeuille pour n’importe quel type de conjoncture. Au-delà du choix entre une gestion entièrement active ou entièrement passive, ce qui compte beaucoup plus pour la construction d’un portefeuille, c’est la façon dont les différentes composantes se complètent. Pour atteindre les objectifs définis pour le portefeuille, les composantes doivent travailler les unes avec les autres et les unes contre les autres pour arriver à une solide diversification du portefeuille. Gérer activement chaque composante de votre portefeuille est ce qui vous permettra de réussir, bien plus que le choix entre un fonds d’actions à gestion active ou un FNB indiciel d’actions à gestion passive.

En conclusion

Il est facile de sortir du débat actif vs passif lorsque les décisions sur la répartition de l’actif sont prises dans une perspective de portefeuille. La construction et la gestion des portefeuilles supposent de prendre des décisions actives, peu importe les solutions ou les produits que vous choisissez d’inclure. Qu’il s’agisse d’ajouter une exposition aux États-Unis ou de faire plus de place aux titres de croissance, ce sont des décisions qui exigent une action de votre part. Même si vous optez pour un placement passif, cela reste une décision active du point de vue du portefeuille.

Nous présentons ci-dessous une liste de contrôle des éléments à considérer durant le processus de sélection des placements d’un portefeuille, sous l’angle de la gestion active ou passive. Cette liste n’est cependant pas exhaustive :

Figure 2 : Qui a l’avantage?

Élément |

Commentaire |

Avantage |

|---|---|---|

Liquidité du marché |

S’agit-il d’un marché liquide, comme celui des actions américaines à grande capitalisation? Si la liquidité est réduite, par exemple dans le cas d’actions privilégiées, de titres à rendement élevé et d’actions à petite capitalisation, une stratégie indicielle peut s’avérer coûteuse et périlleuse. |

Gestion passive |

Concentration du marché |

Si le marché est très concentré, le recours à une stratégie indicielle passive est plus risqué. Rappelez-vous que personne n’a de contrôle sur le risque d’un indice pondéré en fonction de la capitalisation boursière. Le TSX présente un risque de concentration élevé et souvent, les sociétés les plus endettées sont surreprésentées dans les FNB d’obligations de sociétés. |

Gestion active |

Frais |

Les frais sont importants, mais ce n’est qu’un élément parmi d’autres. Il faut aussi tenir compte du rendement, de la diversification ou de l’atténuation du risque, et parfois les avantages pour le portefeuille supposent aussi des frais plus élevés. |

Gestion passive |

Part active |

Les gestionnaires actifs doivent s’assurer que la stratégie du gestionnaire se démarque sensiblement de la stratégie indicielle moins chère. |

Gestion active |

Exposition aux facteurs/secteurs/régions géographiques |

Qu’il s’agisse de FNB sectoriels ou thématiques passifs, de FNB généraux ou de gestionnaires actifs, il faut examiner leurs pondérations sous-jacentes des secteurs, des styles de gestion et des régions géographiques par rapport à celles du portefeuille. Le portefeuille permet-il d’augmenter l’exposition ou se contente-t-il de la reproduire? |

Variable |

Stratégie |

La stratégie de placement offre-t-elle un avantage sur le plan de la diversification par rapport aux autres placements du portefeuille? Il existe de nombreuses variantes à l’approche passive d’achat à long terme des composantes d’un indice. |

Gestion active |

Comme vous pouvez le voir, le choix ne se limite pas à une gestion active ou passive. Demandez-vous ce que le placement apporte au portefeuille actuel? Permet-il d’augmenter l’exposition à un facteur susceptible selon vous de profiter au portefeuille, compte tenu des conditions macroéconomiques et des perspectives du marché?

Le choix entre une gestion active ou passive arrive bien après dans le processus de prise de décision. Selon nos recherches, la combinaison d’une stratégie passive peu coûteuse et d’une stratégie active permet d’obtenir une exposition beaucoup plus diversifiée et résiliente aux différentes catégories d’actif, allant des obligations aux actions. Comme pour bien d’autres aspects du placement, il n’y a pas de stratégie gagnante, mais simplement différentes composantes qui permettent de bâtir un portefeuille.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

* Ce rapport a été rédigé par Craig Basinger, stratège en chef des marchés, Purpose Investments Inc. Craig Basinger a été muté chez Purpose Investments Inc. le 1er septembre 2021.

Avis juridiques

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds communs de placement ne sont pas garantis, leur valeur est appelée à fluctuer fréquemment et le rendement passé pourrait ou non être reproduit.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables, nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.