L’État du marché

30 octobre 2023.

Nous sommes environ à mi-chemin de la saison des bénéfices aux États-Unis et 245 sociétés de l’indice S&P 500 ont déjà dévoilé leurs résultats. Les bénéfices sont un indicateur retardé, un peu comme les chiffres du PIB, puisque le trimestre a commencé en juillet et s’est terminé en septembre. Néanmoins, les sociétés offrent un aperçu de ce qui se passe sur le terrain et fournissent leurs prévisions pour les prochains trimestres. Nous aurions inclus également les bénéfices au Canada, mais seulement 14 % des membres du TSX ont déposé leurs chiffres jusqu’ici. Les choses vont un peu moins vite chez nous. Alors, voyons comment les bénéfices ont évolué aux États-Unis.

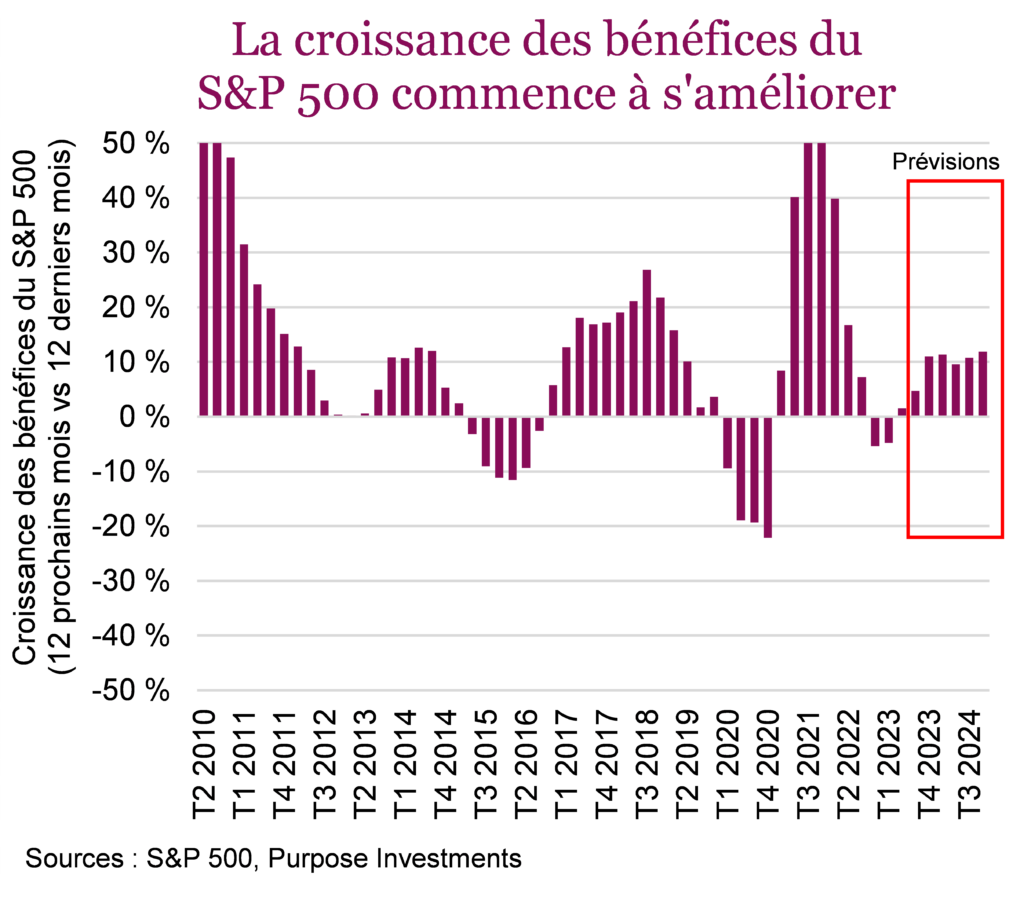

Il y a de bonnes nouvelles : les bénéfices ont recommencé à augmenter. Après trois trimestres de croissance négative ou nulle, les bénéfices semblent avoir augmenté d’environ 5 % au troisième trimestre de 2023 par rapport au même trimestre l’an dernier. Selon les estimations ascendantes des analystes, la croissance des bénéfices devrait continuer d’augmenter jusqu’à environ 10 %.

Toujours sur une note positive, environ 80 % des sociétés ont dépassé les attentes jusqu’ici, conformément aux normes historiques. Fait impressionnant, ces dépassements ont été généralisés dans l’ensemble des secteurs, sauf l’énergie. La croissance aussi a été généralisée, puisque les bénéfices ont augmenté dans tous les secteurs au cours de la dernière année, sauf l’énergie, les matériaux et l’immobilier. Comme les prix des produits de base sont plus faibles qu’il y a un an, on comprend pourquoi les bénéfices n’ont pas progressé dans les secteurs de l’énergie et des matériaux. Et, évidemment, l’immobilier continue de pâtir. Les marges sont également demeurées résilientes. Les coûts ont augmenté, c’est vrai, mais la croissance des chiffres d’affaires de la majorité des entreprises aussi. Globalement, la saison des bénéfices a été positive jusqu’ici.

De façon générale, il semble que la situation soit stable ou même meilleure si l’on se fie aux bénéfices. Il faut toutefois se rappeler que les périodes d’inflation élevée créent beaucoup de confusion, non seulement pour les décideurs, mais aussi pour les entreprises et même les économistes. L’inflation brouille les cartes, et il devient plus difficile de comprendre ce qui se passe véritablement dans l’économie.

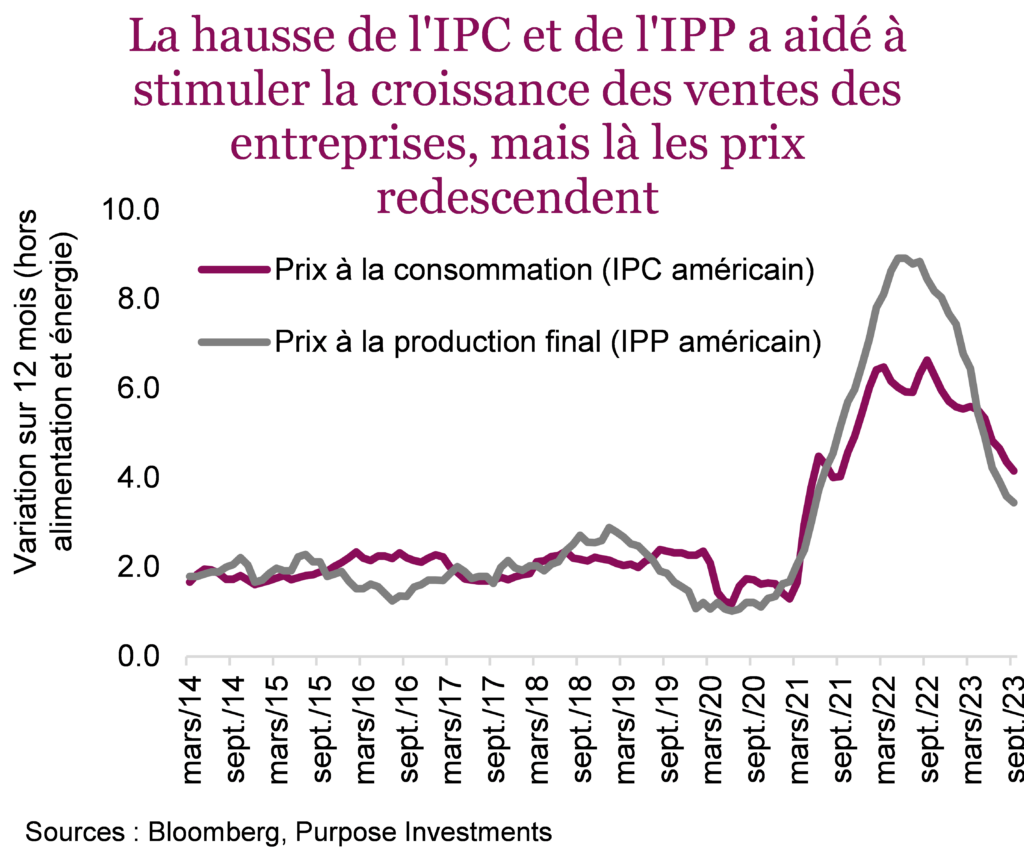

Il est indéniable que l’inflation élevée a aidé à compenser la hausse des coûts des intrants pour maintenir les marges et faire remonter les bénéfices. La question est maintenant de savoir ce qui arrivera lorsque les prix et les prix à la production vont redescendre. Comme il ne sera pas possible d’augmenter les prix, soit les coûts des intrants devront eux aussi redescendre, soit les marges vont se contracter.

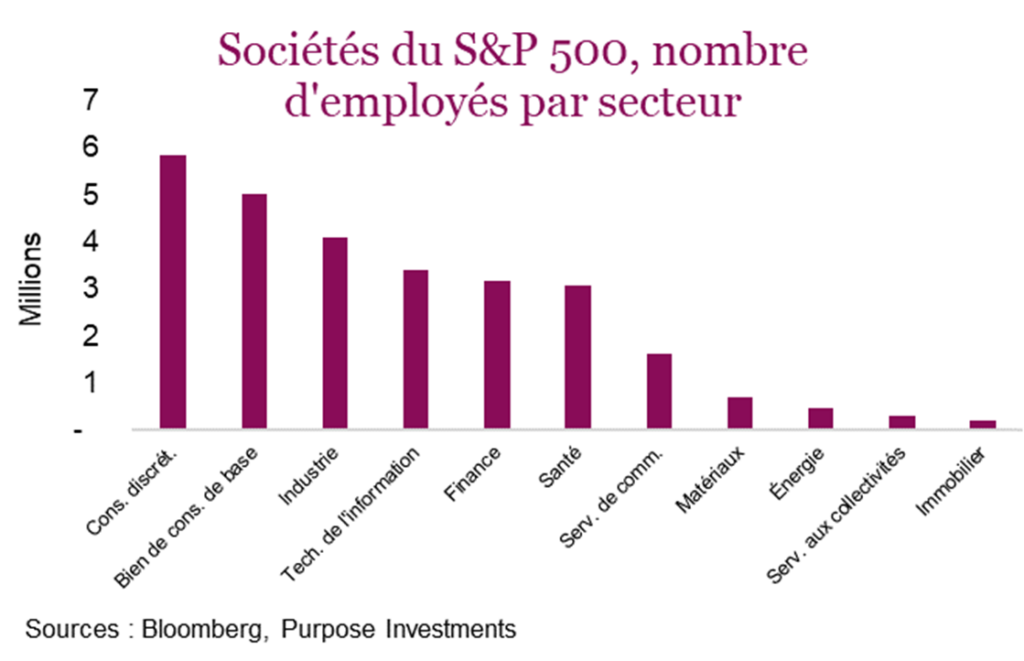

Les coûts des intrants vont-ils redescendre? Ford, qui semble avoir réglé la grève, a retiré ses prévisions de bénéfices. Tout porte à croire que les coûts des intrants vont continuer d’augmenter même si l’inflation redescend, ce qui pourrait compromettre les marges dans les secteurs à forte intensité de main-d’œuvre.

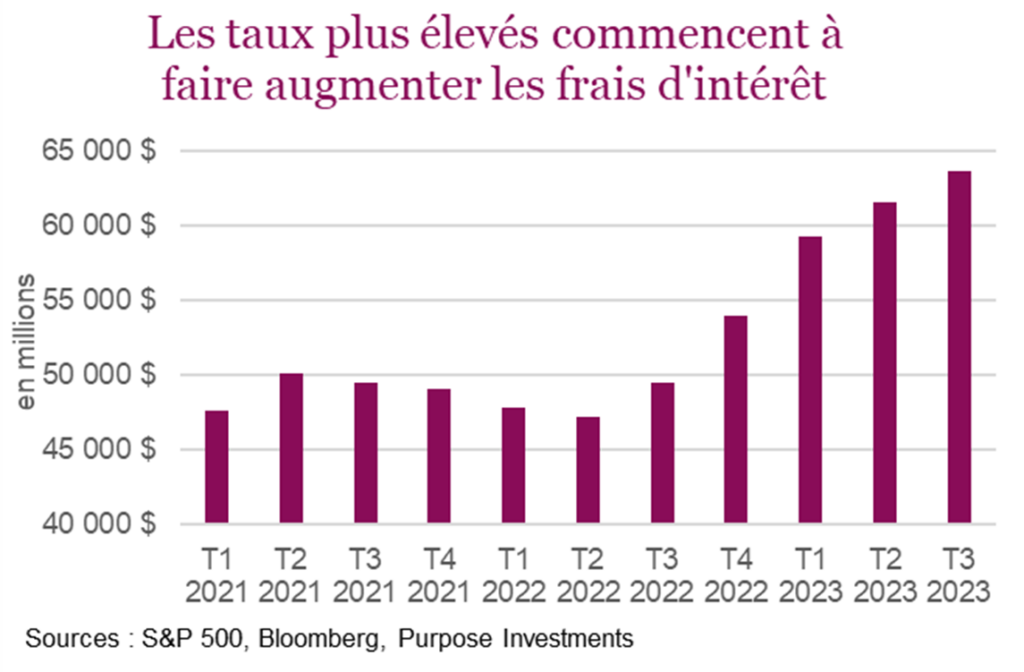

Une autre dépense commence à peser : les frais d’intérêt. En 2022, lorsque les taux ont commencé à monter, on reconnaissait la sagesse des entreprises américaines qui avaient prolongé l’échéance de leur dette lorsque les taux étaient très bas. Cela a certainement aidé. Toutefois, avec le temps, les frais d’intérêt augmentent de plus en plus.

En conclusion

Jusqu’à maintenant, nous sommes encouragés par cette ronde des résultats, mais nous voyons aussi que les prévisions des bénéfices commencent à subir des pressions. Il est important d’examiner la composition des sociétés, leur capacité à transférer les coûts, l’intensité de la main-d’œuvre nécessaire à leur exploitation et leur endettement.

À notre avis, les prévisions de bénéfices du S&P 500 pour 2024 demeurent trop élevées, ce qui augmente le risque. Au Canada et dans la plupart des marchés internationaux, on voit déjà que les prévisions diminuent rapidement, ce qui offre une marge de sécurité. Les bénéfices aux États-Unis semblent les plus à risque, mais tout dépend du secteur et de la société.

Malheureusement, il n’y a pas de raccourci facile et rapide et l’analyse des données fondamentales devient de plus en plus importante dans ces conditions de marché difficiles.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre. Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.