L’État du marché

20 février 2024.

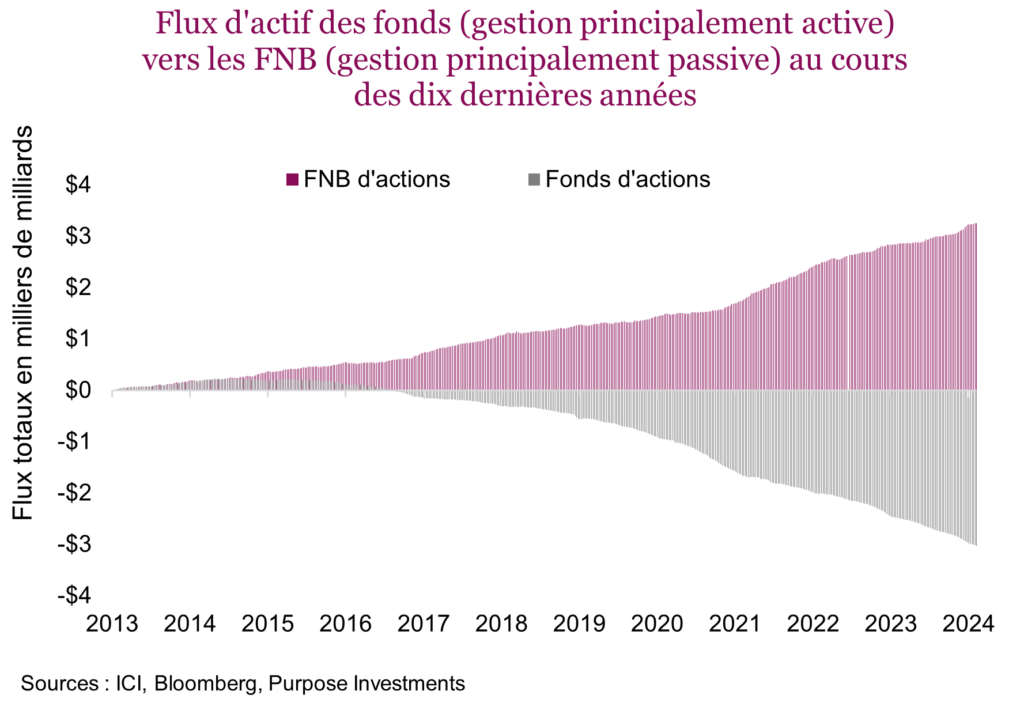

Au cours des dernières semaines, il a beaucoup été question de l’essor des placements passifs, qui crée une distorsion du marché en augmentant sa concentration et en nuisant à la formation des cours. Nous encourageons les lecteurs à écouter le balado « Masters in Business » du 8 février, animé par David Einhorn. Même si ses positions sont certes extrêmes, il apporte quelques points plutôt intéressants. Au fil des ans, les rachats continus des stratégies de placement actives vers les stratégies de placement passives a exercé une pression de vente plus constante sur les stratégies axées sur la valeur ou les fondamentaux. En même temps, ce mouvement accéléré vers les placements passifs crée une tendance. Les stratégies indicielles passives n’ont jamais été confrontées à un ratio C/B insatisfaisant.

À notre avis, ce phénomène n’a pas brisé le marché, mais nous reconnaissons qu’il l’a certainement rendu plus risqué. Vous avez probablement lu des rapports mentionnant le risque de concentration de l’indice S&P 500 attribuable aux sept géants. Ces quelques titres comptent actuellement pour environ 30 % du plus important marché boursier au monde. Au cours de la dernière année, le S&P 500 a progressé de 18,6 %, et 9,1 % de cette hausse est attribuable à ces sept titres. Autrement dit, l’indice est plutôt concentré et la domination est assez restreinte.

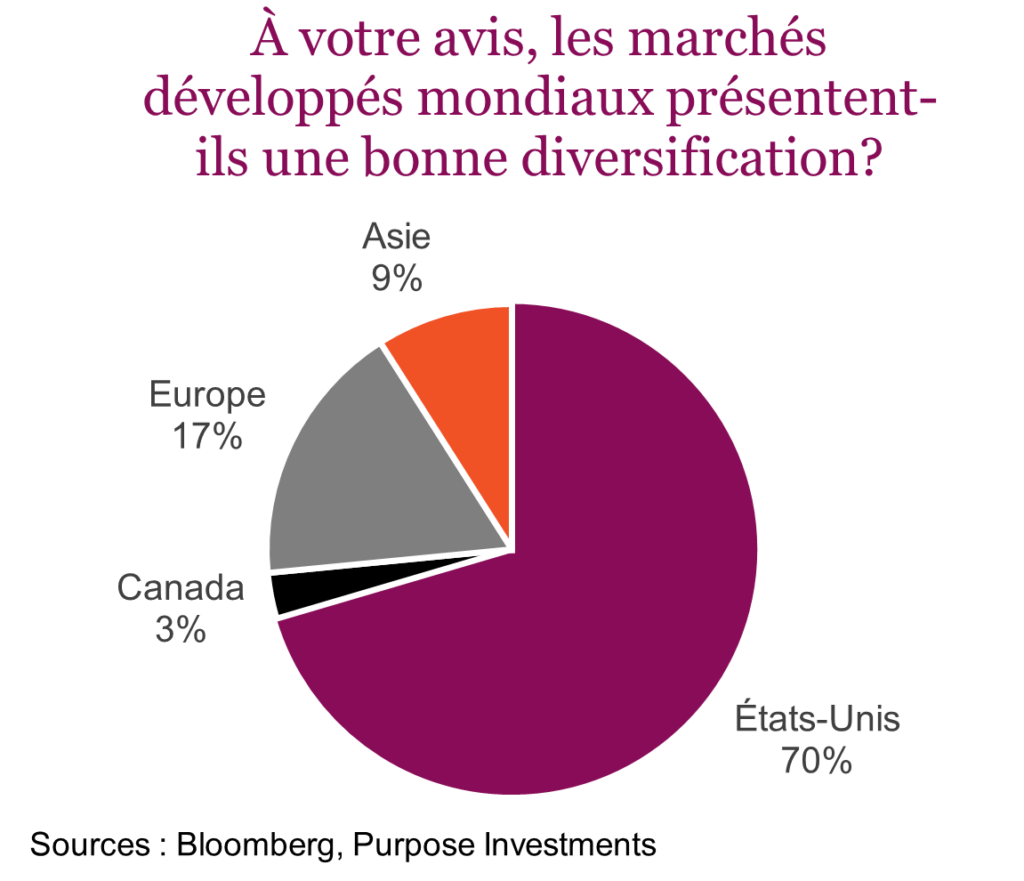

D’ailleurs, cette concentration, combinée au rendement supérieur du marché boursier américain au cours de la dernière décennie, a même créé une distorsion au sein des marchés boursiers mondiaux. On pourrait penser qu’un indice pondéré en fonction de la capitalisation boursière composé de toutes les actions négociées sur les marchés développés offre une bonne diversification. Malheureusement, ce n’est pas le pas. L’indice Bloomberg des marchés développés est actuellement constitué à 70 % d’actions américaines. Notre règle générale voulant que les marchés mondiaux soient composés à 50 % ou 55 % d’actions américaines et à 30 % d’actions européennes – le reste étant dispersé dans les autres régions – est assurément dépassée.

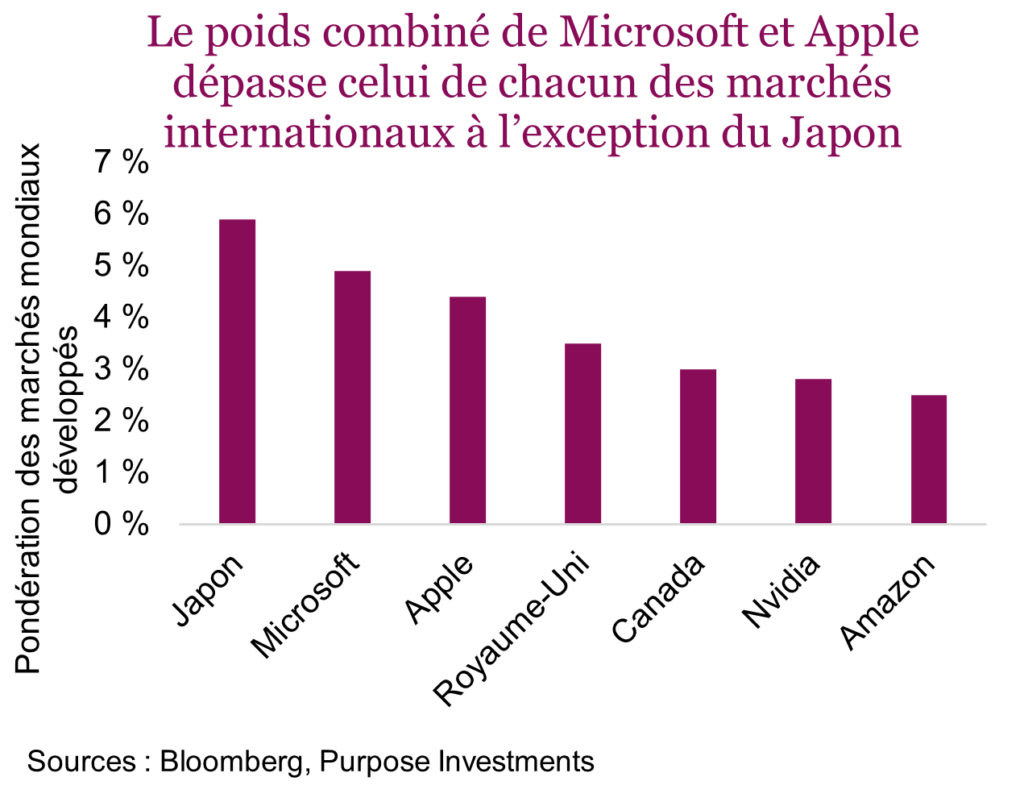

Le poids de Nvidia est maintenant à peu près égal à celui du marché canadien, ce qui est tout aussi incroyable. Microsoft et Apple ont à peu près le même poids que toute l’Asie. On se met naturellement à redouter une deuxième bulle technologique (la première étant la bulle Internet des années 1990). La concentration du marché et la pondération des actions américaines sont similaires, et le rendement est encore cette fois soutenu par une poignée de titres. Cependant, les titres de télécommunication, les bâtisseurs du réseau Internet, dominaient dans les années 1990. La domination était bien plus restreinte qu’aujourd’hui où. les sociétés évoluent dans une variété de secteurs d’activité : Apple fabrique des appareils, Microsoft est une société de logiciels/d’infonuagique, Nvidia fabrique des semi-conducteurs, Amazon est une société de traitement des commandes/d’infonuagique et Google et Meta vendent de la publicité en ligne. Ces sociétés sont plus diversifiées que les meneurs de la bulle technologique des années 1990.

Soulignons aussi qu’elles dégagent des bénéfices – et pas juste un peu. Les revenus combinés des sept géants avant impôts s’élèvent à plus de 400 milliards $. Nous sommes loin des valorisations de la fin des années 1990, lorsqu’on utilisait de nouvelles mesures de valorisation comme le ratio du cours au nombre de visites compte tenu des faibles bénéfices.

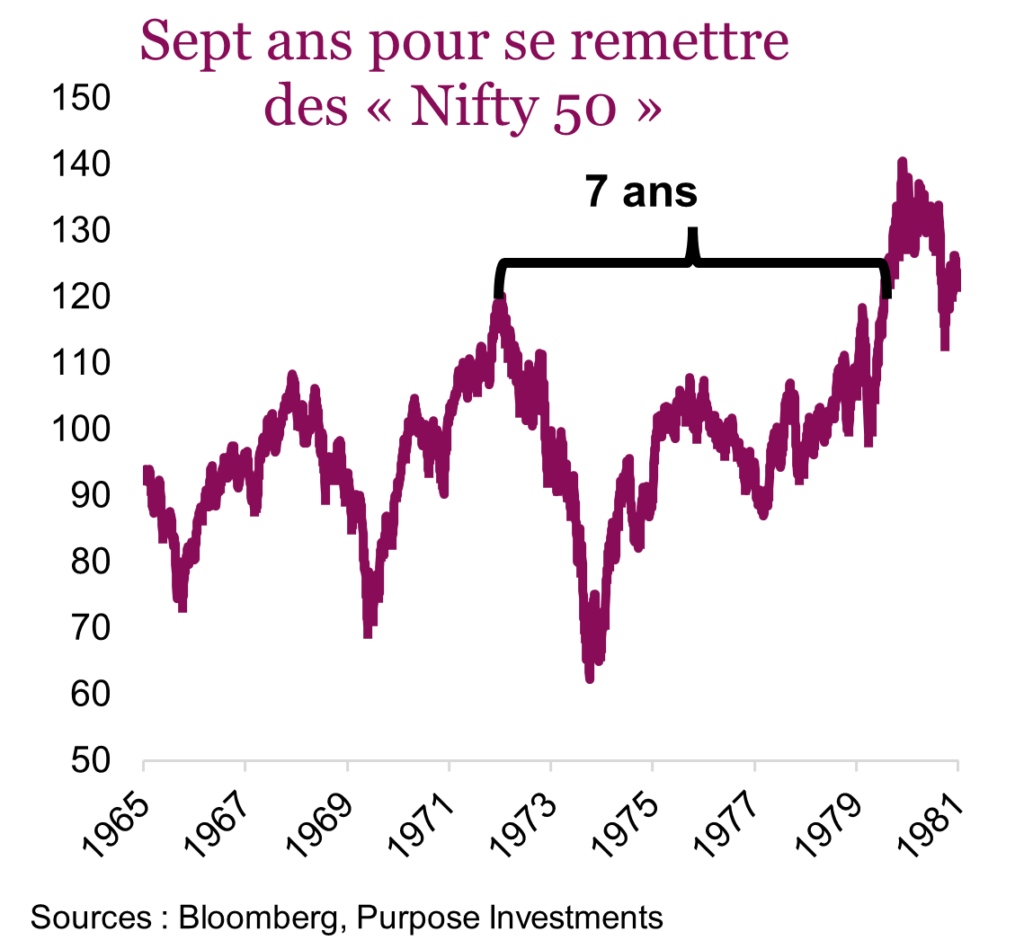

En fait, le marché actuel ressemble probablement davantage à celui des « Nifty 50 » qu’à celui de la bulle technologique des années 1990. Pour ceux qui ne le sauraient pas, « Nifty 50 » fait référence à la bulle des actions à forte croissance qui a duré de la fin des années 1960 jusqu’au début des années 1970. Au cours de cette décennie, les titres de croissance surpassaient les titres de valeur (un peu comme aujourd’hui) et les titres de croissance dominaient l’indice grâce à leur progression plus rapide (encore une fois comme aujourd’hui). Les sociétés du « Nifty 50 » étaient assez diversifiées et comprenaient notamment General Electric, IBM, Coca-Cola, Xerox et bien sûr Avon Products et Polaroid.

Elles étaient considérées comme des actions à sens unique; il suffisait de les détenir et leur valorisation avait peu d’importance. De plus, les gestionnaires de portefeuille devaient les détenir pour suivre le rythme de l’indice. Ça vous rappelle quelque chose? Aujourd’hui, de plus en plus de gestionnaires modifient leur stratégie en investissant dans Nvidia et Amazon simplement pour tenter de suivre le rythme de l’indice. Certains estiment que ces sociétés sont à l’abri d’une récession vu leur résilience durant la récession provoquée par la pandémie et leur bilan solide. Nous ne sommes pas d’accord; cette récession était due à un ensemble d’événements uniques qui, espérons-le, ne se reproduiront pas au cours de notre parcours d’investisseur.

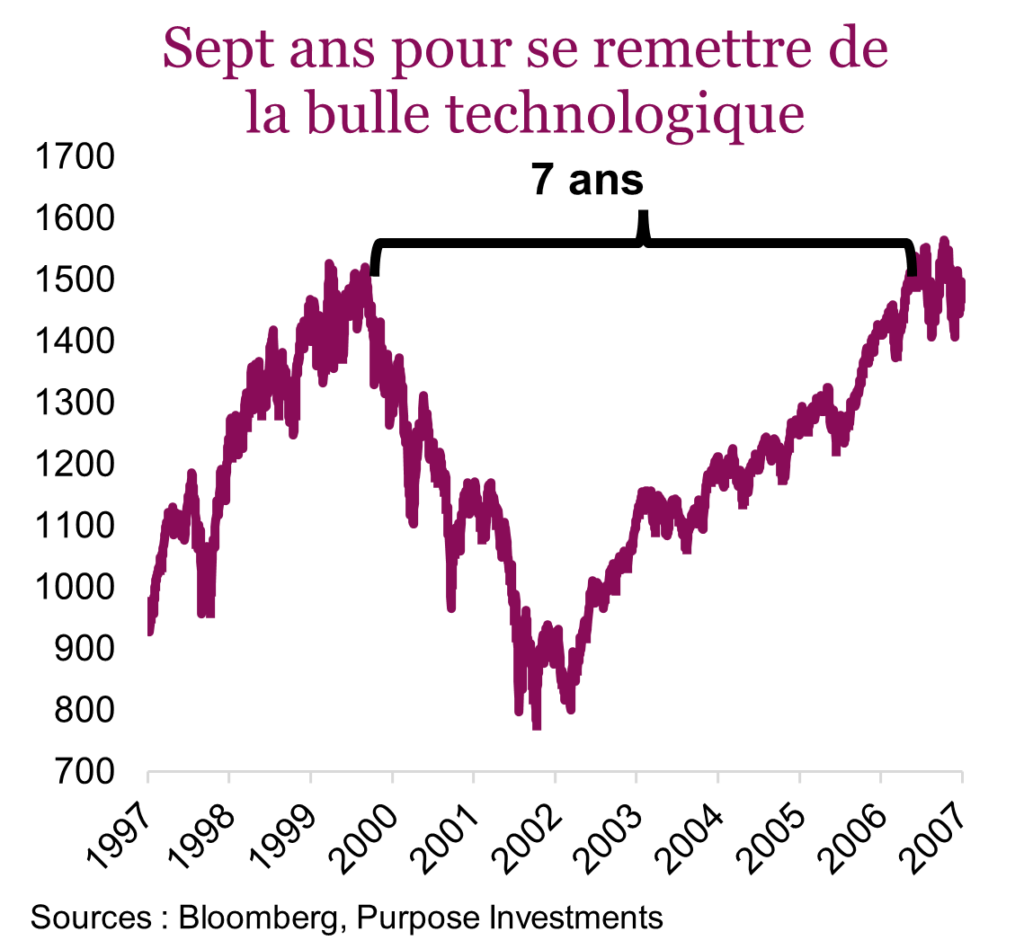

Qu’est-ce qui a mis fin à l’ère des « Nifty 50 »? L’inflation et une récession. La combinaison des deux a fait mentir les investisseurs qui pensaient que ces sociétés étaient tellement prometteuses qu’elles n’étaient pas touchées par le cycle du marché. Et compte tenu de la forte concentration de ces titres dans l’indice, il a fallu sept ans avant que l’indice franchisse un nouveau sommet. Un peu comme la période creuse qui avait suivi la bulle technologique de la fin des années 1990.

Nous aimons à la fois les stratégies passives et actives; tout dépend du marché et de l’exposition souhaitée. Il est toutefois essentiel de connaître les placements sous-jacents de ces deux stratégies. La plupart des stratégies passives, qui prennent souvent la forme de FNB, suivent les indices pondérés en fonction de la capitalisation boursière. Cela signifie que tous les titres négociés sur le marché ou compris dans cet indice ont un poids, selon la taille de la société. Personne ne dit que le S&P 500 est trop concentré dans les titres technologiques (29 %) ou pas assez dans les titres énergétiques (4 %). Ou que l’indice TSX comprend trop de titres financiers (31 %) et pas assez de titres du secteur de la santé (0,3 %). Personne n’a de contrôle sur le niveau de risque d’un indice, ce qui explique pourquoi il est important de comprendre les différents placements qui le composent et comment ils s’intègrent au reste du portefeuille. Si vous souhaitez augmenter votre exposition internationale, l’indice mondial n’est pas la solution.

Conclusion

Le marché présente les caractéristiques d’une bulle. Reste à savoir si le sommet sera atteint dans quelques années, quelques mois ou seulement quelques jours. On pourrait facilement soutenir que les sociétés du « Nifty 50 » se sont effondrées et que la bulle technologique a éclaté simplement parce que les choses étaient allées trop loin. Les attentes étaient devenues tellement élevées qu’un simple faux pas avait d’énormes répercussions sur le cours des actions. Lors d’une récession, les sociétés sont simplement plus nombreuses à connaître des difficultés à peu près en même temps, même si elles n’évoluent pas dans le même secteur.

Peu importe quand cette situation prendra fin, les marchés mettront du temps à s’en remettre.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

Ce rapport a été rédigé par Craig Basinger, stratège en chef des marchés, Purpose Investments Inc. Craig Basinger a été muté chez Purpose Investments Inc. le 1er septembre 2021.

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.