L’état du marché

21 mai 2024

Quand les mauvaises nouvelles sont de bonnes nouvelles

Abonnez-vous ici pour recevoir l’État du marché par courriel.

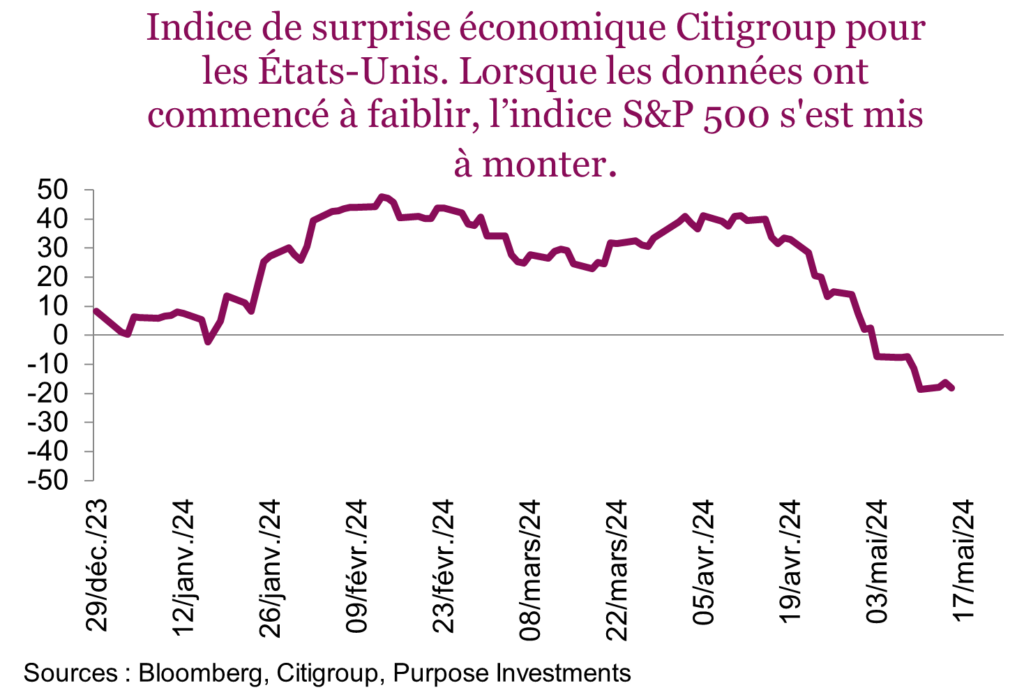

Il se pourrait que règne en ce moment cette ambiance de marché bien particulière où les mauvaises nouvelles sont de bonnes nouvelles. La faiblesse du marché boursier en avril peut probablement être attribuée à la hausse des taux obligataires, de sorte que toute donnée économique montrant un ralentissement de la croissance est bien accueillie en ce moment. L’indice S&P 500 a commencé à remonter le 3 mai, gagnant 1,3 %, alors que les résultats plus faibles que prévu du très attendu rapport sur le nombre d’emplois non agricoles faisaient redescendre les taux à 10 ans à 4,5 %. Puis, au cours des dernières semaines, les données économiques américaines ont été généralement plus faibles; les taux obligataires ont continué de baisser et les cours des actions ont augmenté.

Évidemment, tous les regards étaient tournés vers le taux d’inflation pour le mois d’avril aux États-Unis, qui a été légèrement inférieur aux prévisions (un IPC faible est vraiment une bonne nouvelle), ce qui a contribué à faire baisser les taux obligataires et poussé l’indice S&P 500 vers un nouveau sommet record. Mais en réalité, l’écart entre le chiffre de 0,3 % et les prévisions de 0,4 % n’est pas énorme, surtout que le taux de base a été conforme aux prévisions, à 0,3 %. La variation annualisée sur 3 mois reste tout de même élevée, à 4,5 %. Il faut cependant admettre que les chiffres de l’IPC cachaient quelques bonnes nouvelles. Toutefois, ce jour-là, le niveau très faible de l’indice Empire Manufacturing et des ventes au détail a aidé, ce dont on a peu parlé.

Donc, la faiblesse des données économiques fait baisser les taux obligataires, diminue les craintes d’inflation et ravive un peu l’optimisme quant à une éventuelle réduction des taux par les banques centrales, ce qui permet au marché boursier de se négocier à un ratio de valorisation plus élevé. Hausse des actions et des obligations – que demander de mieux! Le problème, c’est que cela va fonctionner jusqu’à ce que les taux obligataires aient assez diminué, et alors le marché pourrait commencer à s’inquiéter de la faible croissance économique.

L’économie américaine compte pour à peu près 25 % de l’économie mondiale, et le consommateur américain représente environ 70 % de l’économie américaine. Donc, selon un calcul rapide, le consommateur américain représente environ 18 % de l’économie mondiale, ce qui est assez important. Nous savons qu’il ne faut jamais sous-estimer le consommateur américain, mais ce dont on ne parle pas beaucoup, ce sont les signes clairs de détérioration. De toute évidence, les hausses de taux passées commencent à peser, tout comme l’inflation, qui fait que tout coûte plus cher. Au cours des derniers trimestres, le consommateur s’est plaint de la hausse des prix des vacances, des biens, etc., mais il continue de payer la note. C’est principalement dû à quelques éléments positifs : bonne progression du marché de l’emploi au cours des dernières années et hausse des salaires, sans oublier toute l’épargne accumulée durant la pandémie lorsque les déplacements étaient limités.

Malheureusement, ces éléments positifs semblent se dissiper, tandis que les obstacles à la consommation subsistent. La croissance des salaires a ralenti, tout comme la création d’emplois. Les comportements traduisent probablement davantage cette détérioration. Walmart vient d’annoncer de solides résultats, grâce notamment aux achats de produits haut de gamme. Le fait que les plus riches commencent à magasiner chez Walmart pourrait être un signe que les consommateurs commencent à réduire leurs dépenses en raison des prix plus élevés.

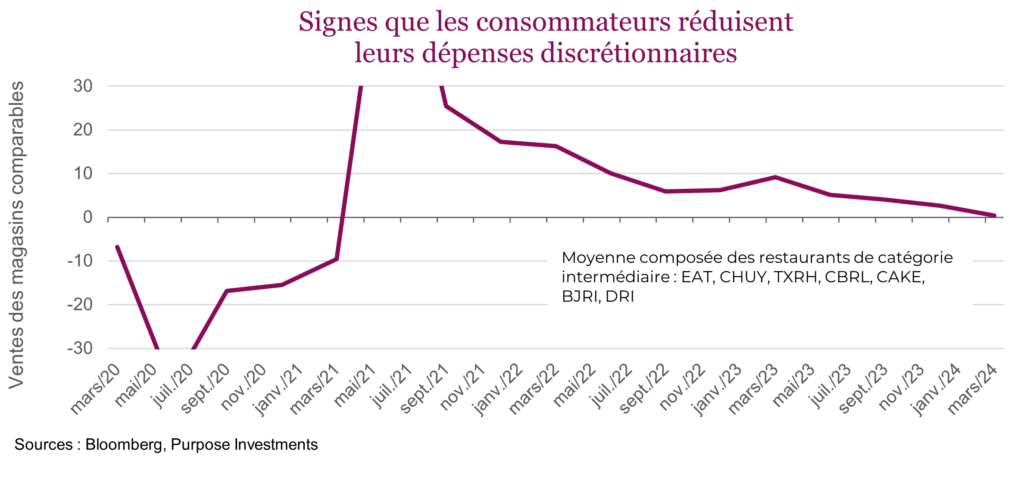

Outre le magasinage chez Walmart plutôt que chez les détaillants haut de gamme, on note également des changements d’habitude dans les restaurants. Les options de sortie au restaurant sont très variées, allant d’un souper dans un restaurant étoilé du Guide Michelin au Joyeux festin de McDonald’s. Bien qu’il soit difficile d’obtenir des données sur les restaurants étoilés Michelin, comme il faut toujours réserver longtemps d’avance, les consommateurs de produits au haut de gamme semblent encore optimistes. Ils magasinent chez Walmart, puis vont manger au Le Bernardin. Cependant, c’est dans la catégorie de restaurants tout juste au-dessus des établissements de restauration rapide qu’on pourrait commencer à noter un ralentissement des dépenses. Nous avons créé un panier de sept restaurants avec service aux tables négociés en bourse, d’un cran supérieurs à McDonald’s, Chipotle ou Wild Wings. Pour ce faire, nous avons demandé à un des membres de notre équipe quels restaurants sa famille fréquentait lorsqu’elle voyage aux États-Unis.

Nous n’avons pas tenu compte du sommet et du creux, qui s’expliquent par les changements soudains liés la pandémie, mais on peut clairement voir que les ventes des magasins comparables ont ralenti et commencé à diminuer. Plus important encore, les ventes des magasins comparables sont une mesure nominale, ce qui signifie que si les volumes étaient restés stables, cette mesure aurait été plus élevée puisque la composante de l’« alimentation hors domicile » de l’IPC a progressé de 4,1 % au cours de la dernière année. En tenant compte de l’inflation, le consommateur semble réduire ses dépenses dans cette catégorie très discrétionnaire.

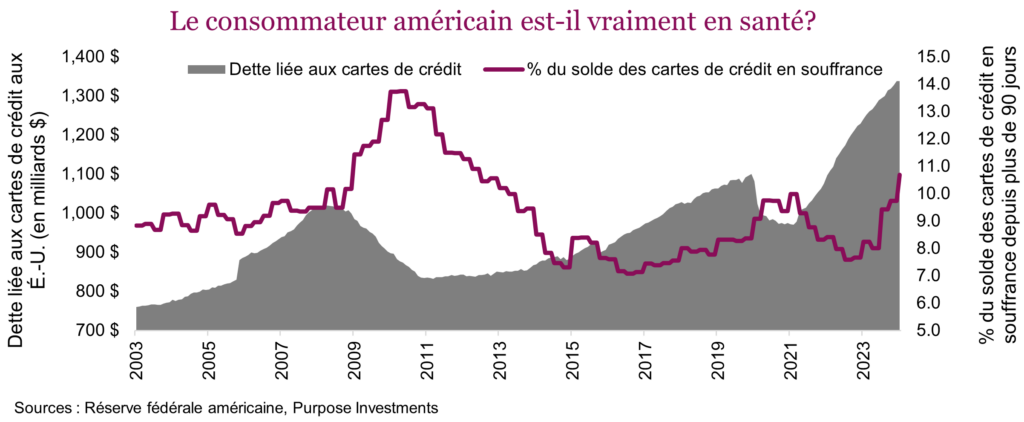

Voyons maintenant comment les gens payent ces dépenses. Durant la pandémie, les consommateurs dépensaient moins tout en continuant de toucher un bon revenu, ce qui leur a permis de rembourser leurs dettes, y compris leurs cartes de crédit. Or, si on regarde la trajectoire de la dette accumulée sur les cartes de crédit au cours des dernières années alors que les taux augmentaient, on pourrait conclure que les gens délaissent de plus en plus l’argent comptant au profit de la carte de crédit, ce qui est vrai. Si on examine maintenant le taux de défaillance, on constate qu’il dépasse légèrement 10 %. Plus de 10 % de cette énorme dette liée aux cartes de crédit est en souffrance depuis plus de 90 jours, un niveau jamais vu depuis la crise financière de 2008 et 2009.

Les tendances sont très similaires pour le consommateur canadien. La création d’emplois, la croissance des salaires et les dépenses ralentissent, et notre situation n’est pas si différente.

Conclusion

Heureusement, ce sont toutes de bonnes nouvelles en ce moment, puisque c’est ainsi que les choses sont censées se passer. La banque centrale relève les taux pour juguler l’inflation, ce qui entraîne un ralentissement de l’activité économique. Ce mécanisme, dont le décalage est long et variable, a été retardé encore davantage par les dépenses budgétaires importantes. Il semble toutefois qu’il commence à produire son effet, du moins pour certains comportements ou certaines catégories plus discrétionnaires. Nous ne tenons pas encore le consommateur pour vaincu, mais il se trouve certainement dans une situation précaire.