Abonnez-vous ici pour recevoir l’État du marché par courriel.

L’État du marché.

24 avril 2023.

Pour déterminer l’exposition au marché américain en général, plus n’est pas toujours synonyme de mieux. Nous soutenons depuis longtemps que la gestion active d’un portefeuille multiactifs peut procurer une valeur ajoutée à long terme. Cependant, cela ne signifie pas nécessairement de se fier uniquement aux gestionnaires actifs. Gérer activement la répartition de l’actif, même lorsque le bêta générique du marché est relativement faible, peut faire une différence. Le FNB sont des choix populaires, et les FNB classiques pondérés en fonction de la capitalisation boursière offrent une très belle exposition au marché en général. Cependant, bon nombre des FNB les plus populaires sont simplement des instruments passifs qui suivent les indices pondérés en fonction de la capitalisation boursière.

Depuis le milieu de 2020, nous recommandons de privilégier les stratégies équipondérées plutôt que les stratégies pondérées en fonction de la capitalisation boursière à l’intérieur des portefeuilles multiactifs, Nous voulions ainsi éviter certains risques dissimulés au sein du marché américain. Les stratégies équipondérées uniformisent les règles du jeu dans le marché actuel. Essayer de maximiser les rendements par la diversification à long terme coûte en général un peu plus cher en raison du rééquilibrage actif plus important. En ce qui concerne les FNB, comprendre ses positions est une première étape indispensable, car ce sont les variations dans ces positions qui peuvent générer de l’alpha.

Sachez dans quoi vous investissez

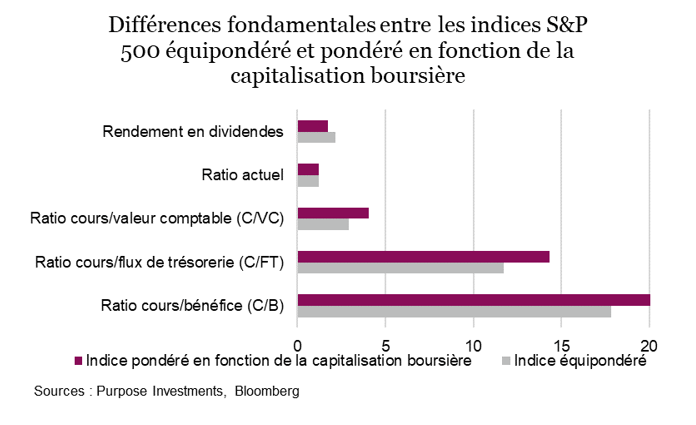

Le ratio des frais de gestion ou l’actif sous gestion d’un fonds suscite beaucoup d’intérêt, mais c’est la composition du fonds qui fait vraiment une différence. À première vue, il ne semble pas y avoir une grande différence entre l’indice S&P 500 et l’indice S&P 500 équipondéré. La construction des indices est toutefois importante, et un examen minutieux permet de faire ressortir plusieurs différences importantes entre les deux. Quelques différences fondamentales sont présentées dans le graphique ci-dessous. Ce qui ressort, c’est que l’indice équipondéré est sans contredit davantage orienté vers les titres de valeur et plus exposé aux dividendes. Ces deux facteurs ont tendance à produire des rendements supérieurs durant les périodes prolongées de tension sur les marchés.

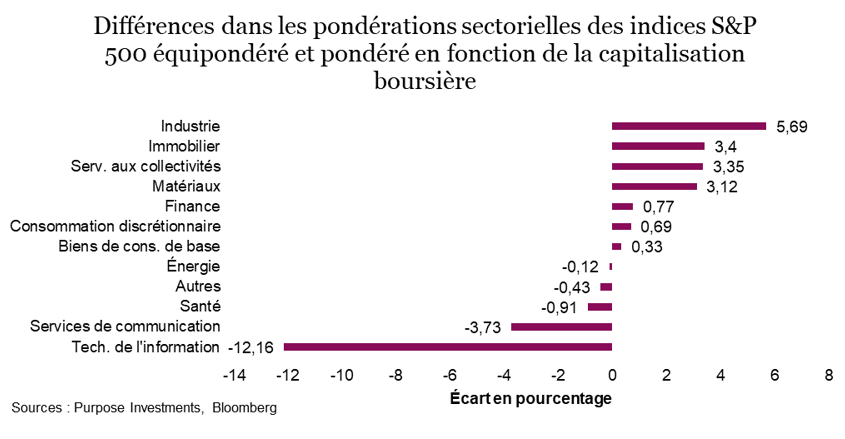

Ce graphique illustre les différences dans les pondérations sectorielles de l’indice équipondéré et de l’indice pondéré en fonction de la capitalisation boursière. La plus grande différence est de loin la pondération du secteur de la technologie, qui est de 25,5 % pour l’indice pondéré en fonction de la capitalisation boursière, contre seulement 13,3 % pour l’indice équipondéré, un écart de 12,2 %. L’indice équipondéré est beaucoup plus équilibré et plus exposé aux secteurs de l’industrie, des services aux collectivités, des matériaux et immobilier.

Risques de concentration

Même si le risque de concentration de l’indice S&P 500 a diminué depuis son sommet de 2021, il demeure important. Après une année 2022 difficile pour de nombreuses sociétés du secteur de la technologie, les cinq plus grandes sociétés représentent encore près de 20 % de l’indice. Si on élargit l’échantillon aux dix plus grandes sociétés, on est à 27 % de l’indice; c’est moins qu’en 2021, mais c’est encore largement supérieur au niveau d’environ 18 % atteint durant la bulle technologique. Le risque de concentration finit toujours par redescendre, et il n’a jamais été aussi élevé. Des termes comme « concentration », « poids lourds » et « déséquilibré » ont beaucoup été utilisés ces dernières années. Ce n’est pas nécessairement mauvais, mais cela reflète certainement un manque de diversification. La concentration d’un portefeuille peut avoir des effets très positifs ou très négatifs, mais rarement entre les deux.

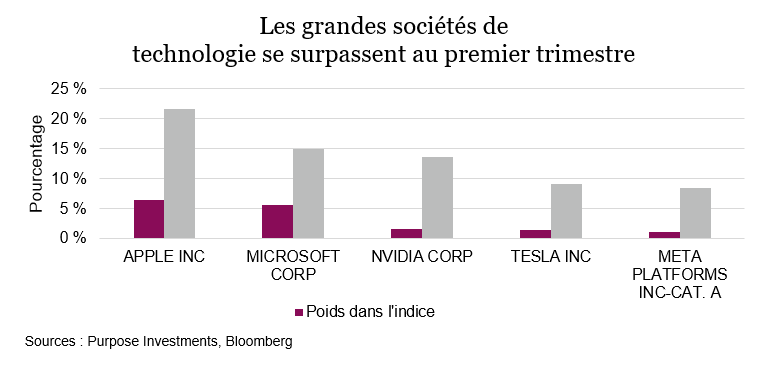

Aujourd’hui, l’ensemble du marché repose pratiquement sur une poignée d’actions seulement. N’eût été de seulement 18 sociétés, le rendement du S&P 500 aurait été négatif au premier trimestre. Nous doutons que cela puisse durer considérant que certaines des plus grandes sociétés de technologie doivent continuer de se surpasser pour soutenir une telle performance de l’indice pondéré en fonction de la capitalisation boursière.

Le tableau ci-dessous compare la contribution au rendement du premier trimestre des principaux membres de l’indice à leur pondération dans l’indice. Le premier trimestre a été une aberration par rapport aux récentes tendances et nous n’y voyons pas une simple volte-face des gagnants du dernier marché haussier.

Performance récente – les marchés reprennent leurs vieilles habitudes

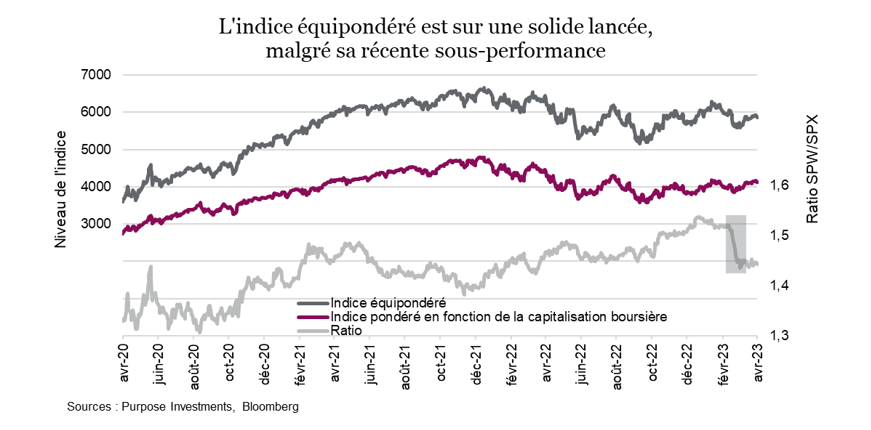

L’indice équipondéré a commencé à se démarquer après la pandémie et a incontestablement dominé au cours des trois dernières années, avec un rendement de 18,6 % composé annuellement, contre 15,2 % pour le S&P 500. Les marchés n’évoluent pas en ligne droite, et il en va de même pour le rendement relatif supérieur de l’indice équipondéré. Au dernier trimestre, un revirement soudain s’est produit, et l’indice pondéré en fonction de la capitalisation boursière a fait une remontée impressionnante. Le graphique ci-dessous présente le rendement relatif des trois dernières années et la soudaine contreperformance de l’indice équipondéré au dernier trimestre. L’importante remontée récente des marchés boursiers est stimulée par l’expansion des ratios, grâce à la baisse de l’inflation et des taux obligataires. Cependant, la baisse de l’inflation nuira aux bénéfices dans le futur. Quant aux taux obligataires plus faibles, s’ils sont plus faibles, c’est parce que l’optimisme à l’égard de la croissance économique continue de diminuer, ce qui est positif pour les taux obligataires, mais pas pour les bénéfices futurs.

Depuis le début de l’année, les marchés ont repris leurs vieilles habitudes. La hausse des taux est moins préoccupante, et les mesures de relance importantes ont également propulsé les grandes sociétés de technologie. Du point de vue du rendement, la faible exposition aux sociétés de technologie est de loin le facteur qui a le plus contribué à la récente sous-performance. De plus, la sélection des titres à l’intérieur du secteur bancaire a aussi nui à l’indice équipondéré. Depuis le début de l’année, la tendance à réduire la forte exposition aux grands centres financiers au profit d’une exposition aux banques régionales a entraîné une perte de près de 80 pb par rapport à l’indice pondéré en fonction de la capitalisation boursière. Le rendement dépend de l’horizon de placement. L’indice équipondéré s’est démarqué au cours des trois dernières années, tandis que l’indice pondéré en fonction de la capitalisation boursière a mieux fait sur cinq ans. Les données à long terme compilées depuis 1990 montrent que les deux sont pratiquement nez à nez, mais depuis la bulle des technos de 2000, l’indice pondéré en fonction de la capitalisation boursière a rapporté un rendement annuel composé de 8,6 %, contre 6,7 % pour l’indice pondéré en fonction de la capitalisation boursière

En conclusion

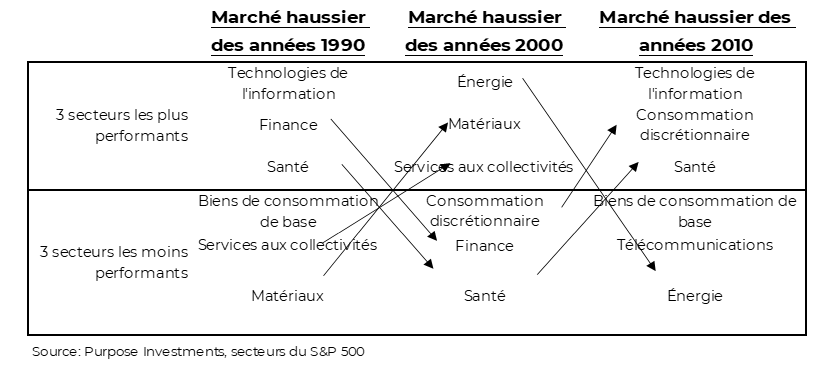

La domination du marché boursier a tendance à changer d’un marché haussier à l’autre parce que le degré de croissance ou de déclin des différents secteurs varie. Le graphique ci-dessous illustre bien à quel point il est fréquent que les anciens meneurs pâtissent au marché haussier suivant. Durant l’essor des sociétés technologiques à la fin des années 1990, les titres de technologie étaient très en demande, alors que durant les années 2000, ce sont les secteurs de l’énergie et des matériaux qui avaient tendance à dominer. Les investisseurs doivent être vigilants et souples afin de tirer parti des changements de tendances et de meneurs au sein du marché. Si vous pensez que les choses vont changer, l’indice pondéré en fonction de la capitalisation boursière n’est pas vraiment la solution, car il surpondère les précédents meneurs. Le retour à une plus grande exposition aux titres de valeur et l’abandon des titres de technologie à méga-capitalisation avantageront également les stratégies équipondérées.

Malgré le récent rebond des titres de technologie, nous maintenons notre décision de limiter notre exposition à ce secteur. Nous entrons dans une période de ralentissement économique mondial et on note encore certains signes d’excès parmi les titres de technologie. Les conditions de taux « plus élevés plus longtemps » risquent de persister, et les titres de croissance ont largement profité des faibles taux d’intérêt. Les taux bas ont grandement avantagé les investisseurs axés sur la croissance, et le momentum, en particulier, a été le facteur dominant sur de longues périodes au cours de la dernière décennie. En comparaison, les titres de valeur sont manifestement tombés en défaveur.

La conjoncture actuelle du marché illustre l’importance d’une gestion active de la répartition des placements. Les stratégies de placement équipondérées offrent une solution potentielle aux investisseurs qui cherchent à diversifier leurs avoirs et à éviter le risque de concentration des indices pondérés en fonction de la capitalisation boursière. Il est essentiel pour les investisseurs de comprendre leurs positions et de gérer activement leurs portefeuilles, même pour quelque chose en apparence aussi évident que leur composante en actions américaines.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

* Ce rapport a été rédigé par Derek Benedet, CMT et gestionnaire de portefeuille, Purpose Investments Inc. Derek Benedet a été muté chez Purpose Investments Inc. le 1er septembre 2021.

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.