Abonnez-vous ici pour recevoir l’État du marché par courriel.

L’État du marché.

26 Juin 2023.

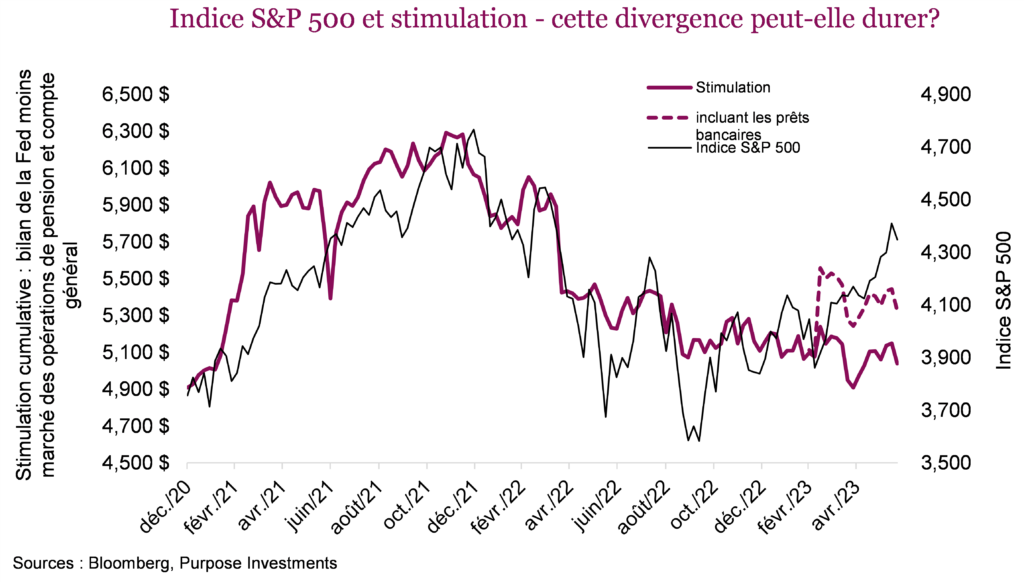

Si on utilise l’image du « bol à punch » pour représenter la stimulation, on peut affirmer sans se tromper qu’au cours des dernières années, le marché a pris goût à ce doux élixir. L’assouplissement quantitatif, les changements de taux et les revirements ont tous eu une incidence passablement importante sur les cours des actions, à la hausse comme à la baisse. Et cette relation s’est probablement encore resserrée après la pandémie, vu l’ampleur des mesures de relance. Les excès de 2021, alors que le bol à punch débordait, ont fait place à la souffrance en 2022, à mesure qu’il se vidait. Cependant, au cours du dernier mois, le S&P 500 a réalisé une percée au moment où le niveau de stimulation totale se stabilisait… mais est-ce bien le cas?

Le graphique ci-dessus mesure la stimulation en se basant sur trois éléments : le bilan de la Fed, le marché des opérations de pension et le compte général (nous reviendrons à la ligne hachurée plus loin). La taille du bilan de la Fed mesure essentiellement l’assouplissement ou le resserrement quantitatif, qui fait fluctuer les actifs détenus par la Fed. Si elle achète des obligations (AQ), ses actifs augmentent et si elle en vend (RQ), ils diminuent. Si la Fed achète une obligation, le vendeur peut le réinvestir dans d’autres obligations ou ailleurs, ce qui stimule le système financier. Cependant, s’il le laisse sur le marché des opérations de pension (autrement dit s’il le redépose auprès de la Fed), l’argent a simplement tourné en rond. Voilà pourquoi la valeur du marché des opérations de pension est soustraite de la stimulation totale.

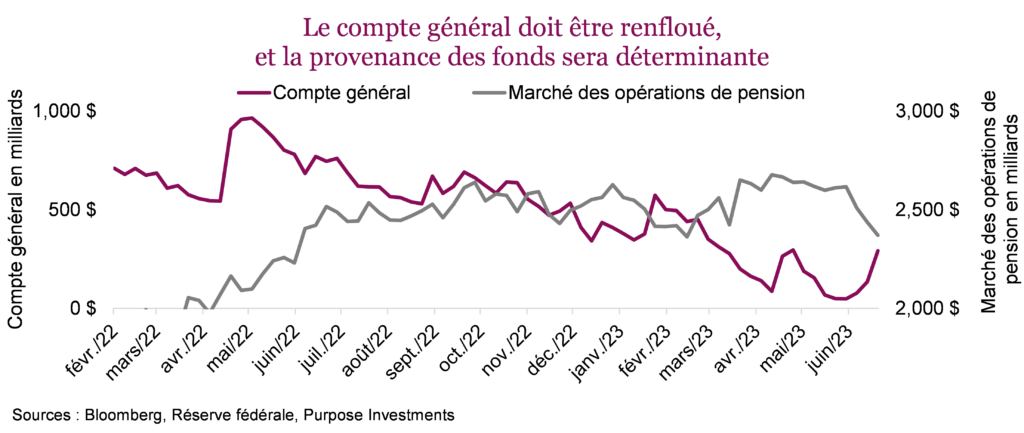

Cela nous amène au compte général, le chéquier que le gouvernement américain utilise pour financer les dépenses publiques. Si ce compte augmente, le gouvernement conserve son argent, et s’il diminue, il le dépense. Par conséquent, la valeur du compte général est également soustraite. En raison du récent problème du plafond de la dette, le compte général était presque à sec, car les nouvelles émissions de dettes n’étaient pas autorisées. Maintenant que le plafond a été relevé, les coffres ont été renfloués grâce à de nouvelles émissions d’obligations du Trésor. Cela pourrait se traduire par une baisse de la stimulation… selon la provenance de l’argent.

Si les fonds utilisés pour acheter les nouvelles obligations du Trésor proviennent du marché des opérations de pension, la stimulation demeure la même, car l’argent se trouvait dans les coffres de la Fed, en dehors du système financier. Si les fonds viennent d’ailleurs, cela réduira la stimulation totale, ce qui en soi n’est pas bon pour les marchés, sans tenir compte de tout le reste. Ce qui est un peu rassurant pour l’instant, c’est qu’il semble que les fonds qui ont servi à renflouer le compte général provenaient pour la plupart du marché des opérations de pension.

Le graphique ci-dessous, dont l’échelle a été normalisée, compare le compte général et le marché des opérations de pension. À mesure que l’un se remplit, l’autre se vide. Mentionnons également que depuis le début de 2023, ces deux comptes se sont en bonne partie compensés l’un l’autre. C’est une bonne nouvelle, qui aide aussi à expliquer pourquoi le marché américain est demeuré aussi résilient.

Revenons maintenant au premier graphique et à la ligne hachurée. Lorsque les banques régionales ont commencé à subir des pressions en raison de la fuite des dépôts des clients, deux banques ont fait faillite et la Fed est intervenue en créant un programme de prêts. Les banques ont pu utiliser leurs obligations comme garantie (évaluées au prix coûtant plutôt qu’à la valeur marchande), éliminant ainsi toute inquiétude liée à la liquidité ou tout besoin de réaliser les pertes à la suite du retrait des dépôts des clients. Nous n’analyserons pas plus en profondeur le fonctionnement du système financier américain, car ce serait trop long. L’important, c’est que ce programme de prêts pourrait être perçu comme une mesure de stimulation, mais ce n’est pas clair quand on regarde où va l’argent. S’il s’agit bien d’une stimulation du point de vue des marchés, cela aide certainement à expliquer la hausse des cours des actions au-delà de l’enthousiasme suscité par l’IA.

Le marché peut-il progresser sans stimulation?

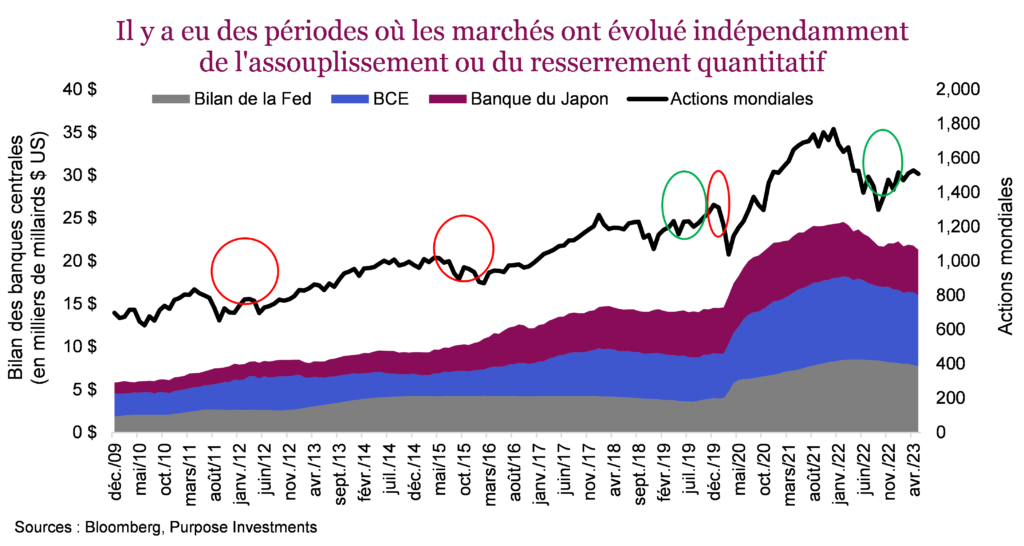

Si le bol à punch est en train de se vider, les marchés peuvent-ils continuer d’avancer? Certainement. Toutefois, à voir comment le marché a été influencé par les mesures d’assouplissement quantitatif ces dernières années, je vous laisse tirer vos propres conclusions. Le graphique ci-dessous dresse un parallèle entre le bilan des trois plus grandes banques centrales et les actions mondiales. Les cercles représentent des périodes où la relation semble s’être rompue. Les cercles rouges correspondent aux périodes où la stimulation augmentait et où les marchés reculaient quand même, et les cercles verts, aux périodes où la stimulation était stable ou diminuait et où les marchés avançaient.

Les cercles coïncident en fait avec d’importants événements extérieurs qui ont influencé les marchés. Par exemple, en 2011, il y a eu la crise de la dette en Europe, alors que la cote de la dette américaine était abaissée. En 2015, il y a eu un ralentissement soudain de la croissance économique en Chine. La bonne nouvelle, c’est que le cercle vert en 2019 représente la première vraie progression, alors que le marché semble avoir été stimulé par l’amélioration de l’activité économique mondiale. Le cercle rouge étroit de 2020 correspond au choc le plus important : la pandémie. Et aujourd’hui, en 2023, le marché est en hausse, alors que la stimulation est stable ou diminue.

Il est difficile de justifier le rebond récent par une amélioration de l’économie. Il s’agit peut-être tout simplement d’un rattrapage après la baisse prononcée de 2022, qui reste toutefois fragile s’il n’est pas soutenu par l’économie ou par des mesures de stimulation.

En conclusion

Au cours du dernier mois, le marché américain a bien fait, tout comme le Japon. Sinon, presque tout le reste est en baisse. On peut peut-être attribuer cette poussée limitée à l’IA ou à la stimulation résiduelle des programmes de prêts bancaires. Quoi qu’il en soit, la stimulation diminue, ce qui a un effet négatif sur le cours des actions, en particulier avec une économie mondiale qui, sans se contracter, ne s’accélère certainement pas. Une progression sans stimulation est rarement durable.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

Ce rapport a été rédigé par Craig Basinger, stratège en chef des marchés, Purpose Investments Inc. Craig Basinger a été muté chez Purpose Investments Inc. le 1er septembre 2021.

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.