Abonnez-vous ici pour recevoir Stratégie des investisseurs par courriel.

Juillet 2023.

Stratégie des investisseurs

Sommaire

- Une performance difficile à égaler au deuxième semestre

- Divergence généralisée

- Résilience économique ou récession retardée?

- La pression se libère et des fissures apparaissent

- Bénéfices – pas que du négatif, mais il faut être prêt à payer cher

- Cycle du marché

- Positionnement du portefeuille

- Mot de la fin

En ce moment, l’économie et les marchés semblent suivre une courbe en forme de K.

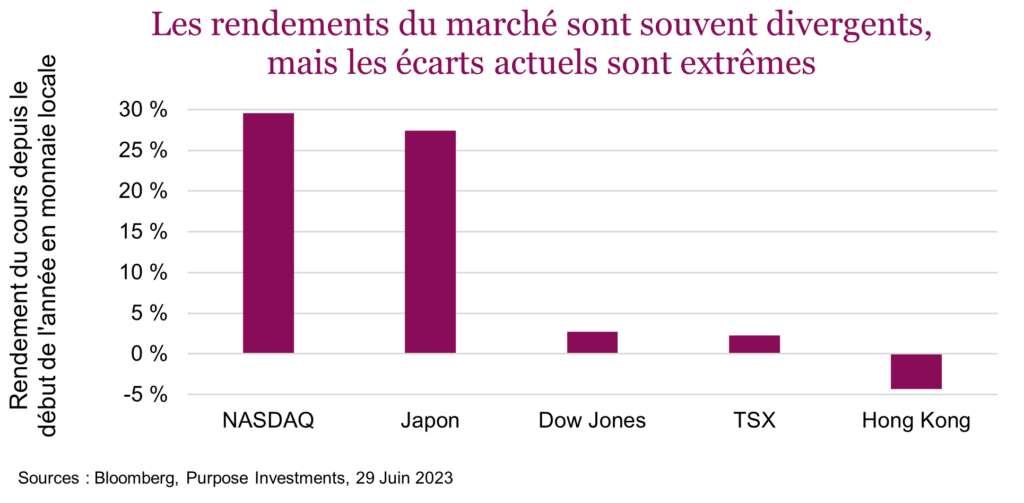

Du côté de l’économie, certains aspects sont très positifs. Les dépenses en services demeurent robustes grâce à la demande contenue et à la résilience continue des marchés de l’emploi. Par ailleurs, les secteurs manufacturiers et les autres composantes cycliques continuent de montrer des signes de faiblesse. Et du côté des marchés boursiers, l’indice NASDAQ, à forte composante technologique, est en hausse de 30 %, tout comme le Japon. Pendant ce temps, l’indice Dow Jones des valeurs industrielles a progressé d’un maigre 2 %, tout comme l’indice TSX. Des trajectoires divergentes, comme dans la lettre K.

Une performance difficile à égaler au deuxième semestre

Les marchés boursiers ont continué d’avancer en juin, même si les banques centrales ont durci le ton au cours du mois. La Banque du Canada est intervenue au début de juin, en relevant le taux de financement à un jour de 25 pb. Le taux de référence de la BdC se situe maintenant à un sommet de 22 ans de 4,75 % et il devrait augmenter davantage afin de juguler l’inflation. La BdC n’est pas été la seule à faire preuve d’intransigeance ce mois-ci, alors que la Banque d’Angleterre a surpris les marchés en relevant les taux d’intérêt de 50 pb, portant son taux directeur à 5,00 % et reconnaissant qu’il faudra plus de temps que prévu pour que l’inflation redescende dans le pays. De plus, le président de la Fed, Jerome Powell, a mentionné qu’au moins deux hausses de taux d’intérêt seront probablement nécessaires cette année pour ramener le taux d’inflation à la cible de 2 % de la banque centrale, ce que les dirigeants de la BCE ont également laissé entendre.

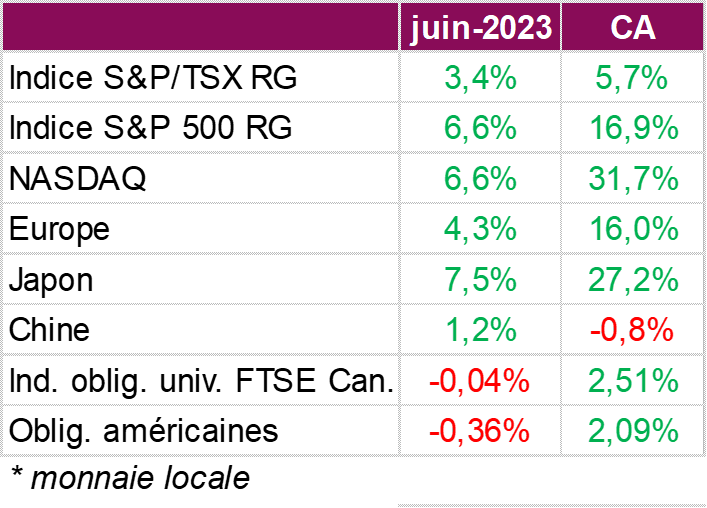

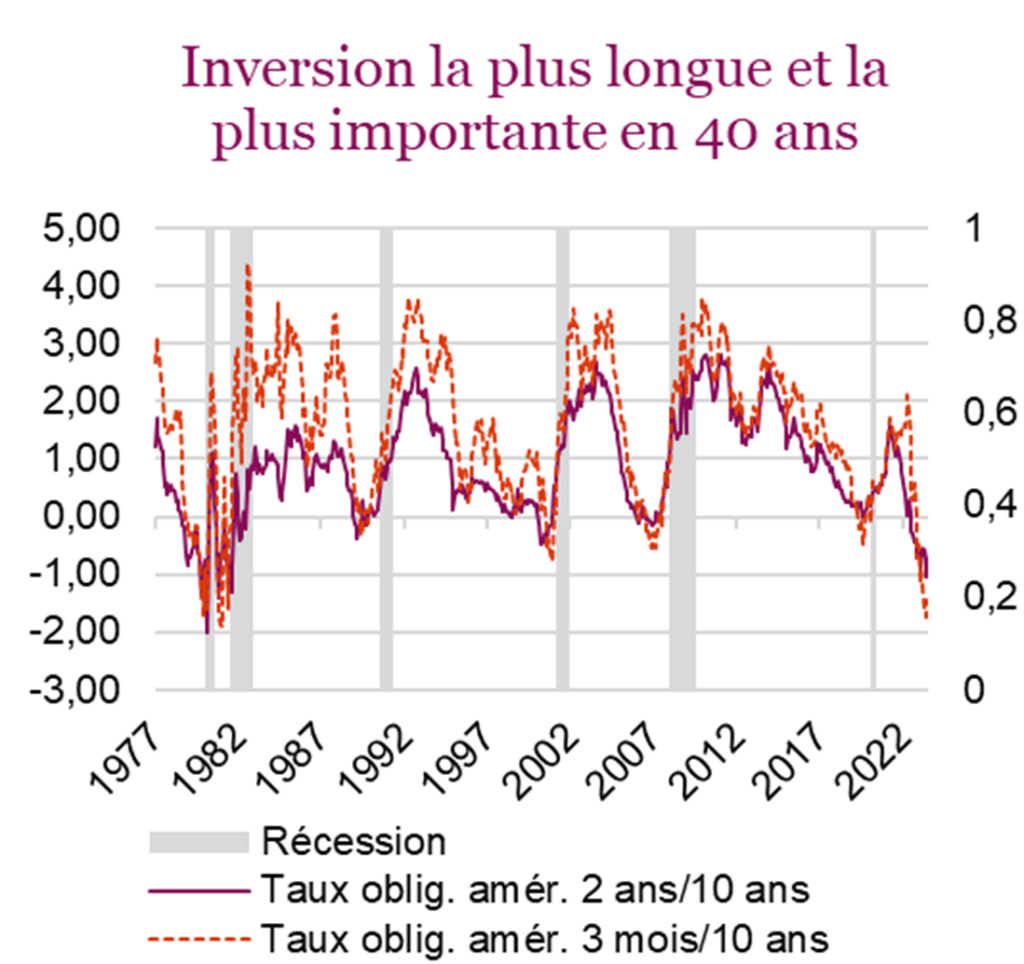

Néanmoins, les marchés boursiers ont réussi à surmonter un mur d’inquiétudes jusqu’ici cette année, l’indice S&P 500 et le NASDAQ ayant maintenant progressé de plus de 20 % depuis leurs creux d’octobre, marquant le début d’un nouveau marché haussier pour ces indices. Le S&P 500 a terminé le mois en hausse de 6,61 % sur la base du rendement total, clôturant le premier semestre sur un gain de 16,9 %, après quatre mois de résultats positifs. Le NASDAQ a enregistré des gains encore plus importants, ayant progressé de 6,7 % au cours du mois pour un rendement total de 32,3 % cette année, grâce au nouvel engouement du marché pour l’intelligence artificielle. Près de 5 000 milliards de dollars ont été ajoutés à la valeur des sociétés du NASDAQ depuis le début de l’année. N’ayant pas bénéficié du soutien des grandes sociétés technologiques pour stimuler son rendement, l’indice TSX a été à la traîne du marché américain en juin, inscrivant tout de même une hausse respectable de 3,4 % pour porter ses gains à 5,8 % depuis le début de l’année, sur la base du rendement total dans les deux cas. En raison des commentaires intransigeants qui ont eu des répercussions pendant tout le mois de juin, les taux obligataires ont augmenté au cours du mois et les taux des obligations du Trésor ont atteint leur niveau le plus élevé depuis mars. Ces hausses ont été alimentées par les données solides sur la croissance économique, qui ont amené les investisseurs à anticiper de nouveaux relèvements des taux par la Fed cette année. Les taux obligataires à court terme, qui sont sensibles aux changements du taux directeur de la Fed, sont ceux qui ont le plus augmenté, le taux à deux ans ayant grimpé de pas moins de 18 pb pour atteindre 4,89 %. Par conséquent, les obligations ont déçu en juin, l’indice des obligations universelles FTSE Canada reculant de 0,04 % et l’indice général des obligations américaines fléchissant de 0,36 %.

Enfin du positif concernant l’inflation. Au Canada, l’inflation a continué de diminuer au cours du mois, alors que l’IPC a ralenti pour atteindre son rythme le plus faible en deux ans. L’IPC a augmenté de 3,4 % sur un an en mai, la plus faible augmentation depuis 2021, ce qui était conforme à l’estimation médiane et représentait une baisse d’un point de pourcentage par rapport à avril. Le ralentissement de la hausse des prix est une bonne nouvelle pour la BdC, surtout après l’accélération inattendue du mois précédent, alors que le taux d’inflation global avait augmenté pour la première fois depuis juin 2022. Néanmoins, la croissance économique résiliente, la consommation élevée, le marché de l’emploi restreint et l’inflation toujours au-dessus de la cible continuent d’influencer les décideurs, qui devraient prolonger leur campagne de resserrement afin de ralentir la demande économique excédentaire. Les États-Unis suivent une trajectoire similaire, devant composer avec des données économiques positives et une inflation toujours élevée. Les indicateurs avancés fiables d’une récession américaine continuent de se détériorer, ce qui donne à penser que la progression récente des cours des actions fera place à une période plus difficile pour les investisseurs en actions.

La réouverture de la Chine a suscité beaucoup d’incertitude cette année. La reprise de l’économie chinoise soutenue par les consommateurs a montré des signes d’essoufflement, les dépenses ayant ralenti dans différents secteurs, notamment le voyage, l’habitation et les automobiles. La reprise de la consommation depuis la levée des restrictions pour lutter contre la pandémie a stimulé la croissance cette année, mais la faible confiance et les signes de plus en plus nombreux d’un ralentissement potentiel de l’économie laissent entrevoir des mesures de stimulation supplémentaires. Bien que les économistes aient relevé leurs prévisions de stimulation monétaire et budgétaire, comme une accélération de la vente d’obligations gouvernementales locales spéciales et la mise en œuvre de nouvelles mesures d’assouplissement monétaire, l’ampleur de la stimulation devrait être limitée, ce qui a fait baisser le cours des actions en Chine.

Divergence généralisée

Le discours économique tente souvent d’illustrer ce qui se passe au moyen d’une seule lettre. Par exemple, une reprise en forme V de l’économie ou du marché représente une baisse soudaine suivie d’une remontée subite; une reprise en forme de L correspond à une baisse soudaine suivie d’une reprise modeste. La lettre K correspond quant à elle à une remontée divergente à deux volets : le segment de la lettre orienté vers le haut et la droite représente les éléments positifs et le segment orienté vers le bas et la droite, les éléments négatifs. En ce moment, l’économie et les marchés semblent suivre une courbe en forme de K.

Du côté de l’économie, certains aspects sont très positifs. Les dépenses en services demeurent robustes grâce à la demande contenue et à la résilience continue des marchés de l’emploi. Par ailleurs, les secteurs manufacturiers et les autres composantes cycliques continuent de montrer des signes de faiblesse. Et du côté des marchés boursiers, l’indice NASDAQ, à forte composante technologique, est en hausse de 30 %, tout comme le Japon. Pendant ce temps, l’indice Dow Jones des valeurs industrielles a progressé d’un maigre 2 %, tout comme l’indice TSX. Des trajectoires divergentes, comme dans la lettre K.

Résilience économique ou récession retardée?

L’étude et l’analyse de l’économie reviennent essentiellement à étudier le comportement humain et la prise de décision. Durant la pandémie, nous avons tous changé nos comportements, ce qui a véritablement transformé l’économie. L’achat de biens, le visionnement excessif de séries sur Netflix et le fait de rester davantage à la maison ont dans bien des cas exercé des pressions indues sur les chaînes d’approvisionnement et anéanti d’autres modèles d’affaires (les pâtisseries ont disparu depuis longtemps des réseaux piétonniers souterrains des grandes villes). Puis, les comportements ont commencé à se renverser, certains plus rapidement que d’autres.

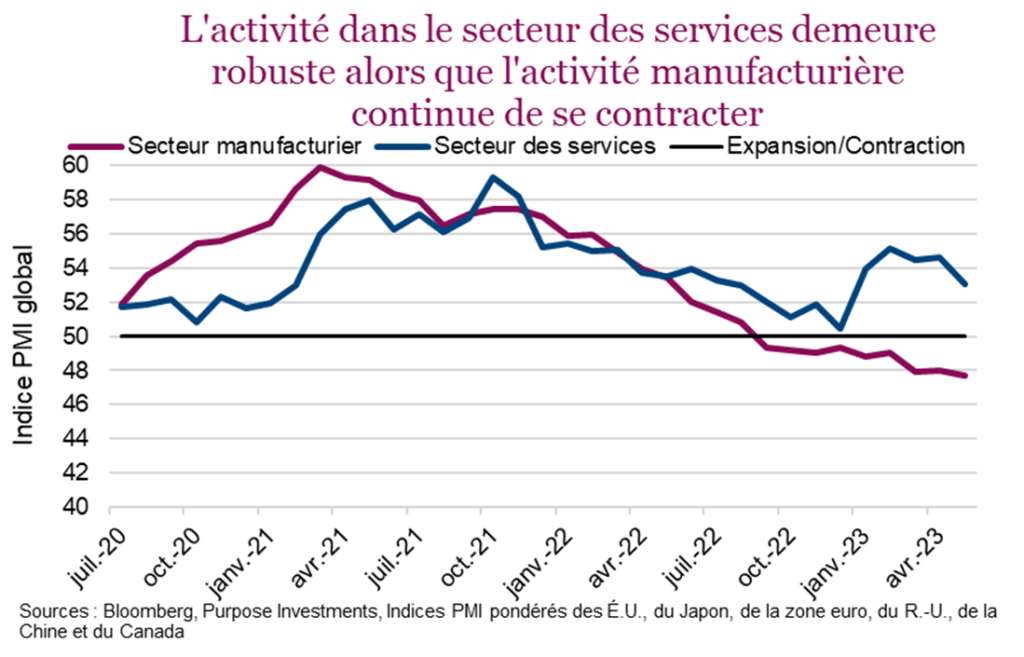

Nous ne devrions pas être étonnés de voir l’activité économique ralentir dans le secteur manufacturier, alors qu’elle reste élevée dans le secteur des services. Ce phénomène est clairement reflété dans les données de l’indice des directeurs d’achat (PMI). Dans la plupart des grandes économies, l’activité dans le secteur des services est encore en expansion (résultat au-dessus de 50), tandis que l’activité manufacturière s’est contractée (résultat en dessous de 50) au cours de la dernière année.

Si on analyse ces données de façon optimiste, les dépenses excessives en biens durant la pandémie et le rattrapage subséquent des chaînes d’approvisionnement ont devancé la demande en 2020-2021. Le retour à la normale de nos dépenses en biens se manifeste simplement par la baisse de l’activité manufacturière. D’autres statistiques montrent la même chose. La demande de transport par camion a grandement diminué, les expéditions de boîtes en carton ayant baissé de près de 10 % par rapport aux niveaux de l’an dernier. Pensez à ces petites boîtes sur votre perron. Par ailleurs, notre désir de voyager, d’aller au restaurant et de faire des activités contribue à la vigueur relative du secteur des services.

Si on adopte un point de vue plus pessimiste, on dira que les changements dans l’activité manufacturière précèdent souvent les changements dans le rythme d’activité du secteur des services. Cela sous-entend que l’activité dans le secteur des services risque de suivre la tendance du secteur manufacturier, un autre signe de ralentissement futur de l’activité économique. Et c’est sans compter l’inversion de la courbe des taux, les modèles de prévision des récessions et les indicateurs avancés.

La divergence de l’activité économique s’observe aussi entre les différentes économies. En Chine et en Allemagne, où une assez grande partie de l’économie dépend du secteur manufacturier, les données se sont renversées. Par ailleurs, les économies comme celle des États-Unis, qui sont plus orientées vers les services, sont demeurées plus résilientes.

Qu’arrivera-t-il ensuite?

Sans surprise, il y a deux scénarios possibles (probablement plus que deux, mais nous simplifions un peu). Les dépenses en biens pourraient revenir à la normale et se stabiliser, pendant que l’activité des services continue de faire croître l’économie à un bon rythme. Ou alors, toutes ces hausses de taux qui nuisent d’abord au secteur manufacturier et aux dépenses en biens pourraient finir par peser sur l’activité dans le secteur des services, provoquant un ralentissement de la croissance économique, voire une récession. Nous continuons de penser que ce deuxième scénario est plus probable, mais devons reconnaître la résilience de l’économie ou à tout le moins que nous avons encore une fois agi un peu trop tôt.

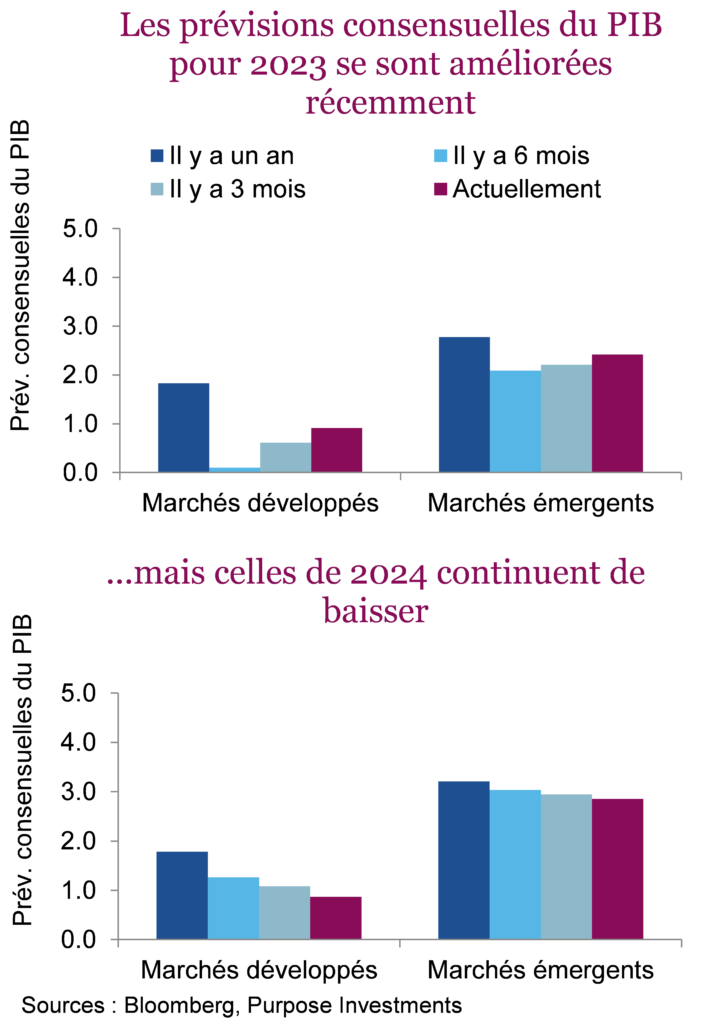

Si on analyse les prévisions économiques consensuelles pour la croissance de l’économie mondiale, il ne fait aucun doute que l’année 2023 devrait être meilleure que ce que la majorité des observateurs avaient anticipé. Il y a six mois, les prévisions de croissance des économies développées étaient tout juste supérieures à 0, contre presque 1 % maintenant. Il s’agit tout de même d’une importante décélération par rapport à 2022, mais au moins la croissance n’est pas négative.

Ici s’arrêtent les bonnes nouvelles, car les prévisions pour 2024 ont continué d’être révisées à la baisse pour les économies développées et émergentes (en développement). À première vue, la croissance économique mondiale semble toujours sur le point de ralentir ou de stagner… mais simplement plus tard que ce que beaucoup de gens avaient prévu.

La pression se libère et des fissures apparaissent

Après deux mois à frôler les 4 200 points, il était clair que ce seuil représentait un niveau de résistance important pour le S&P 500. La libération de la pression a ouvert les valves en juin. Le repositionnement énergique et la couverture des positions à découvert à partir de niveaux extrêmement déprimés sur le marché des contrats à terme ont donné lieu à l’une des plus importantes entrées de fonds hebdomadaires en cinq ans. Les flux entrants hebdomadaires totaux des fonds communs de placement et des FNB ont atteint près de 28 000 milliards de dollars au milieu du mois. Beaucoup de nouvelles positions acheteurs ont été établies à mesure que la peur de manquer le bateau a pris de l’ampleur. Sur le marché des contrats à terme, on a aussi assisté à un retrait soudain du positionnement le plus baissier sur les contrats à terme E-mini depuis les 20 dernières années.

La perception s’est renversée; l’indicateur de confiance de l’AAII se situe maintenant au-dessus de 20. Il ne s’agit pas d’un niveau extrême, mais un écart aussi grand entre les haussiers et les baissiers se produit habituellement après que le marché a enregistré de solides rendements et est un signe de cupidité extrême. En tant qu’investisseur à contre-courant, il faut savoir détecter les changements de perception aussi importants et se préparer pour un revirement. Dans une perspective risque-rendement, suivre la tendance semble simplement peu judicieux en ce moment. Des flux historiques combinés à une confiance excessive sont deux signes d’effritement du marché. De plus, l’indice VIX est probablement la mesure la plus connue de la confiance des investisseurs. Or le résultat de 14 indique un niveau élevé de complaisance au sein du marché.

Difficile de faire des prévisions

Il est toujours difficile de prévoir avec justesse la direction que prendront les marchés. Faire des prévisions est difficile, et à notre avis, c’est un exercice futile pour plusieurs raisons.

- Les marchés financiers tentent de refléter à tout instant la complexité de l’économie, l’évaluation des entreprises, les événements géopolitiques et l’humeur du marché.

- Personne ne sait ce que l’avenir nous réserve. Les événements imprévus peuvent jouer un rôle important dans les mouvements du marché, tout comme les événements de type cygne noir, qui sont rares et imprévisibles, mais peuvent perturber le fonctionnement du marché.

- Malgré l’essor de l’IA et des algorithmes, les marchés sont largement tributaires des facteurs humains. Ainsi, ils reflètent tout un éventail d’émotions humaines ainsi que nos merveilleux biais.

- En raison de la vitesse et de la quantité de nouvelles informations diffusées chaque jour, il est très difficile pour les stratèges de bénéficier de tout avantage lié à l’information.

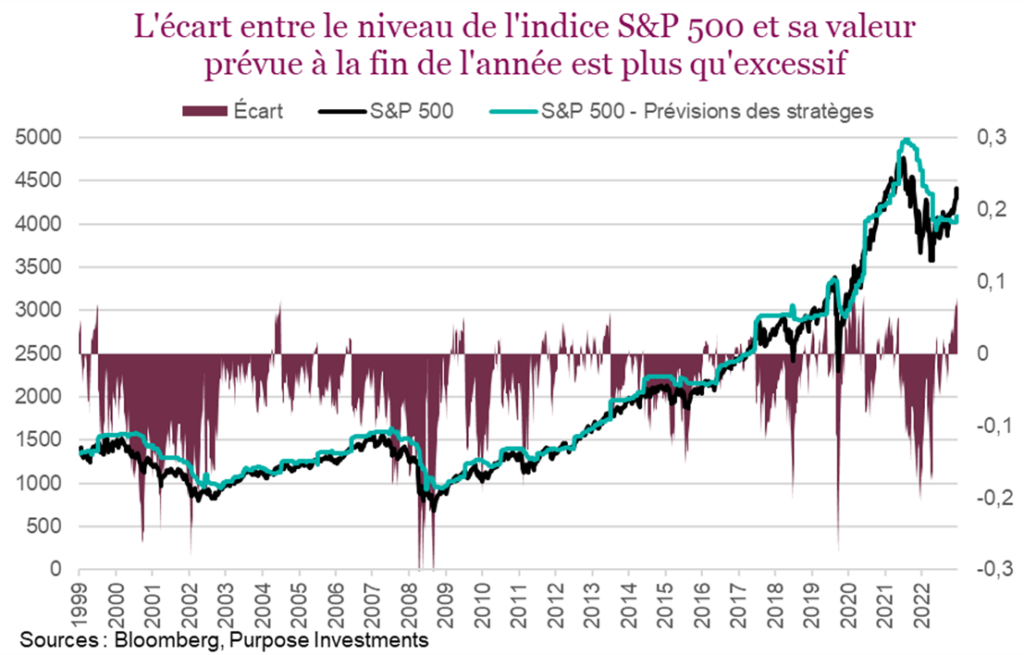

Depuis le début de l’année, nous anticipons une récession. Nous ne sommes pas les seuls. Avec le recul, la plupart des autres stratèges partagent notre avis. Le 20 janvier, la prévision consensuelle du niveau de l’indice S&P 500 pour la fin de l’année était de seulement 4 050 points. Elle a maintenant augmenté à 4 091. Depuis 1999, l’indice S&P 500 s’est très rarement négocié au-dessus de la moyenne prévue à la fin de l’année. Le fait que le S&P 500 se situe maintenant près de 10 % au-dessus du niveau prévu témoigne de la vitesse à laquelle la récente avancée s’est produite et montre à quel point le marché semble déconnecté des données macroéconomiques et fondamentales. À l’exception de la progression stimulée par les mesures de relance qui ont suivi la pandémie, l’écart n’a jamais été aussi important.

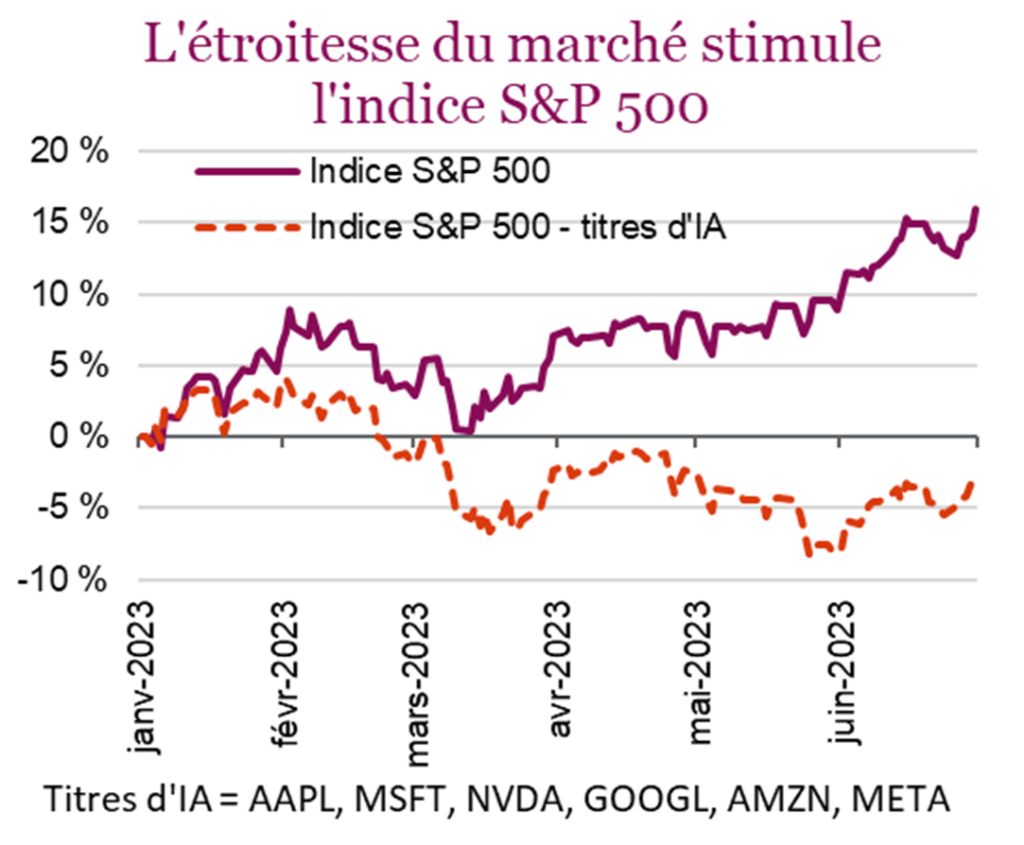

La prémisse de taux plus élevés plus longtemps augmente les divergences

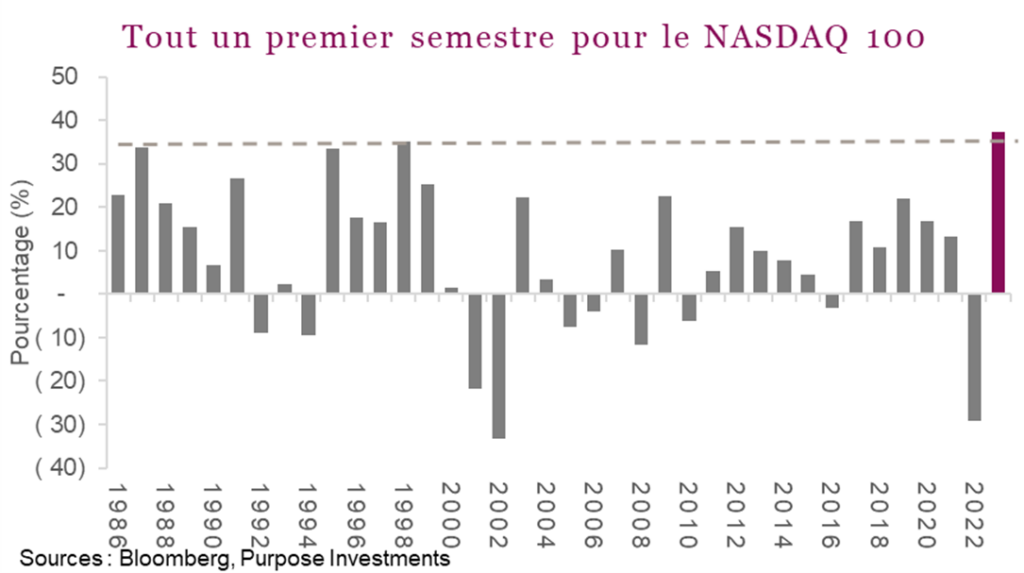

De nombreux thèmes ont été récurrents au cours de la première moitié de l’année. Le retour de la domination des sociétés de technologie attribuable à l’essor de l’IA a été un thème central qui a permis au NASDAQ 100 de connaître son meilleur premier semestre jamais enregistré. La remontée amorcée depuis les creux de l’an dernier, où les grands perdants sont devenus les grands gagnants, s’est accélérée lorsque tout ce qui gravitait autour de l’IA a pris le contrôle du marché. Au diable la hausse des taux.

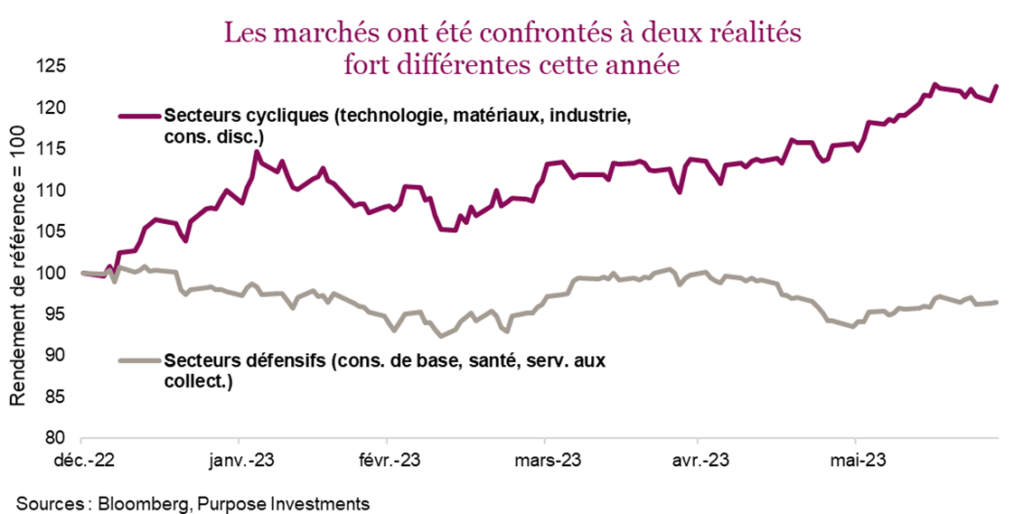

Les sociétés technologiques à mégacapitalisation ont fait fi des hausses de taux, qui ont freiné le secteur en 2022. Malheureusement, tous les secteurs n’ont pu profiter de l’élan de l’IA. Les banques centrales ont recommencé à relever les taux, et le marché s’attend maintenant à d’autres hausses. La prémisse de taux plus élevés plus longtemps a pesé sur de nombreux secteurs, en particulier l’immobilier, les services aux collectivités et les télécommunications. Les obstacles structurels dans certains segments du secteur immobilier, en particulier celui des immeubles de bureaux, demeurent bien présents. Le secteur des infrastructures, en particulier les sociétés d’énergies renouvelables, ont aussi subi des pressions persistantes au cours des derniers trimestres. La dislocation entre les secteurs est particulièrement évidente lorsqu’on compare les secteurs cycliques et les secteurs défensifs. On reconnaît encore une fois la courbe en forme de K dans le graphique ci-dessous, qui montre à quel point le marché est devenu confus. Dans un contexte macroéconomique difficile, les écarts entre les secteurs les plus performants et les moins performants sur les trois derniers mois ont atteint près de 30 % il y a quelques semaines.

Bénéfices – pas que du négatif, mais il faut être prêt à payer cher

Une partie de cette divergence s’explique par les données fondamentales. Les prévisions du BPA pour l’indice S&P 500 en 2023-2024 ont légèrement augmenté. De plus, la variation sur trois mois, qui a été négative la majeure partie de l’année dernière, est maintenant positive. Même si les prévisions de bénéfices ont augmenté de seulement 1,4 %, le taux de variation s’est considérablement amélioré. Comme les prévisions de récession ont été reportées ou réduites à un atterrissage en douceur, le BPA des titres technologiques est en forte hausse de 12 % depuis les creux de 2023. De la même façon, d’autres secteurs cycliques ont également rebondi récemment. Par contre, les titres défensifs sont à la traîne. La saison des bénéfices du deuxième trimestre qui commence dans deux semaines nous donnera une meilleure idée des gagnants et des perdants. Les prévisions reposent peut-être encore beaucoup sur des vœux pieux, surtout compte tenu de la croissance vigoureuse prévue d’ici quelques trimestres. Les prévisions de bénéfices sont encore élevées et ne correspondent à aucun des scénarios de récession. Le marché semble largement s’attendre à un atterrissage en douceur, suivi d’une forte remontée. Bien que ce soit possible, nous estimons que ce scénario est peu probable compte tenu des effets retardés de la politique monétaire, qui devrait continuer de se resserrer.

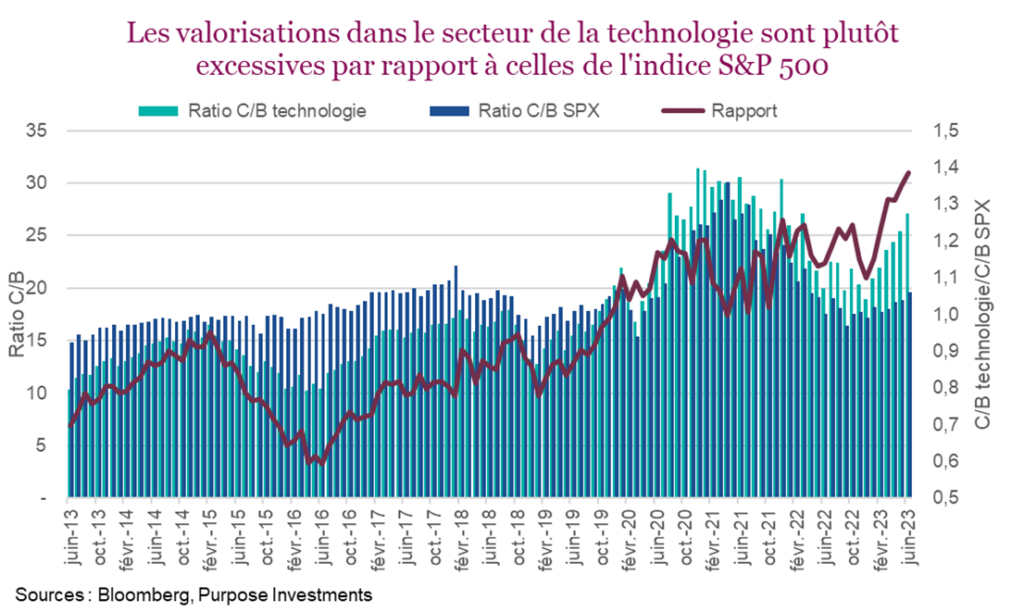

Les prévisions de bénéfices pour le secteur de la technologie se sont améliorées, mais le marché s’est peut-être un peu trop emballé. Le graphique ci-contre présente le ratio C/B de l’indice S&P 500 des valeurs technologiques et de l’indice S&P 500, et le rapport entre les deux. Les valorisations dans le secteur de la technologie sont maintenant 1,4 fois plus élevées que celles de l’indice, ce qui est assez important d’un point de vue historique. Sans être comparables aux niveaux de l’an 2000, alors que le ratio avait augmenté à plus de deux fois les bénéfices, de toute évidence les investisseurs payent cher pour investir dans l’IA ou dans la sécurité relative des bilans solides des grandes sociétés technologiques.

Cycle du marché

L’année 2023 se déroule comme prévu en ce qui a trait à la direction prise par le marché – c’est plutôt l’ampleur qui est vraiment étonnante. L’inflation, qui demeure présente, est de moins en moins la principale préoccupation du marché. Alors que les taux des banques centrales sont sur le point de culminer et que l’activité économique se montre étonnamment résiliente, le marché a poursuivi sa remontée depuis les creux d’octobre. Le S&P 500 a rattrapé 66 % du terrain perdu en 2022, contre 40 % pour le TSX, même si ce dernier avait subi des pertes beaucoup moins importantes. Les marchés internationaux ont récupéré 60 % de leurs pertes, et certains marchés ont atteint des sommets records.

On pourrait en conclure que le prochain marché haussier a commencé, sans que personne n’en ait été informé. Comme les meilleurs secteurs ont été les plus grands perdants en 2022, nous estimons que la hausse actuelle constitue une simple embellie dans un marché baissier, mais d’une grande ampleur. Étant donné que les conditions de crédit continuent de se resserrer, que plus d’indicateurs économiques avancés sont baissiers et que les bénéfices commencent à se contracter, nous demeurons prudents. Le recul de 2022 avait été causé par une détérioration des valorisations. Après ce rebond, nous estimons qu’une baisse des données fondamentales pointe à l’horizon.

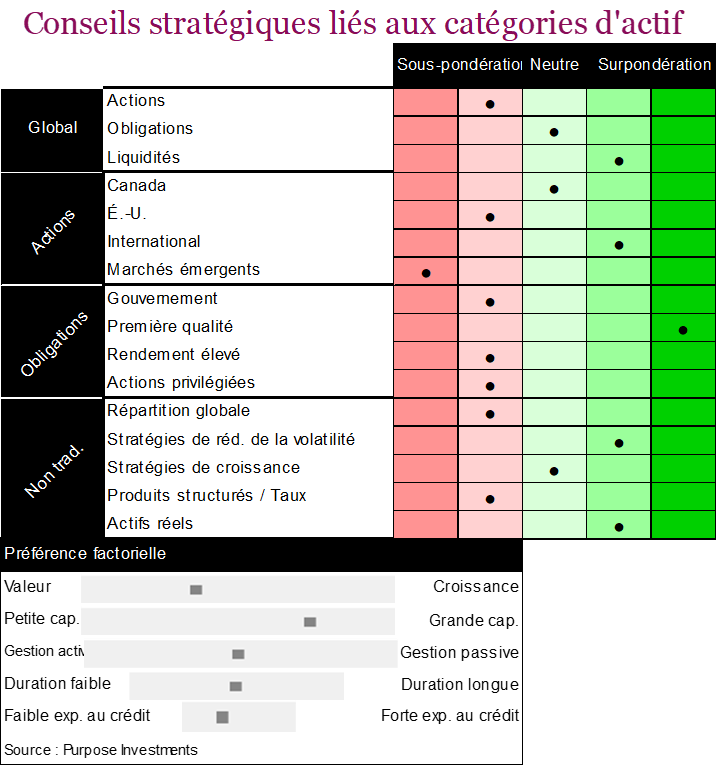

Par conséquent, nous continuons de privilégier modérément les titres défensifs, ce qui se traduit par une légère sous-pondération des actions, une légère surpondération des obligations et un niveau de liquidités élevé. Du côté des actions, nous avons une préférence pour les titres internationaux et nous privilégions une pondération neutre des actions canadiennes et une sous-pondération des actions américaines (qui n’a pas été profitable récemment). Ce choix s’explique en partie par le niveau des valorisations et vise à nous positionner en vue du prochain cycle, qui sera à notre avis marqué par une domination des actions internationales. Du côté des obligations, nous réduisons la part des obligations de sociétés et revenons à une duration normale après des années de faible duration. Notre scénario de base prévoit une certaine forme de récession, et la duration sera de nouveau une alliée du portefeuille.

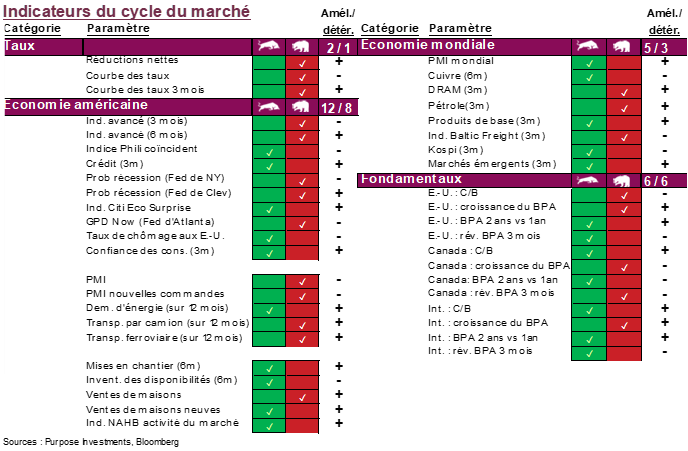

Les indicateurs du cycle du marché se sont un peu améliorés, mais demeurent inférieurs à la moyenne, ce qui explique l’orientation modérément défensive de notre portefeuille. Nous continuerons de suivre les signes d’amélioration/de détérioration des données manufacturières et fondamentales à l’approche de la saison des bénéfices du deuxième trimestre.

Positionnement du portefeuille

Aucun changement n’a été apporté au positionnement du portefeuille au cours du dernier mois. Nous maintenons une sous-pondération modérée des actions et une surpondération modérée des liquidités et des obligations. La sous-pondération globale des marchés émergents et la surpondération modérée des actions internationales ont bien fonctionné dernièrement. La sous-pondération des actions américaines, un peu moins.

Nous continuons de trouver de bonnes occasions dans les segments plus prudents du marché obligataire, compte tenu de la hausse des taux. Encore une fois, nos craintes liées à la duration se sont dissipées, puisqu’une récession potentielle constitue notre scénario de base. Parmi les placements non traditionnels, nous continuons de miser sur la volatilité ou les stratégies défensives en investissant dans des actifs réels.

Mot de la fin

Compte tenu de la divergence en forme de K entre les différents marchés boursiers – et à l’intérieur même des marchés, en fonction des caractéristiques cycliques ou défensives et du type d’activité économique – entre les différentes économies et entre les résultats réels du marché et les prévisions, les signaux contradictoires ne manquent pas. Une telle divergence s’observe souvent près des points d’inflexion. Le point d’inflexion pourrait marquer le début d’un nouveau marché haussier, mais nous continuons de croire qu’il s’agira d’un possible point de bascule vers une récession économique ou des bénéfices.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Nous continuons de privilégier les titres défensifs, mais maintenons une exposition suffisante au marché si jamais la prudence n’était pas justifiée.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

*Auteurs :

Purpose Investments : Craig Basinger, stratège en chef des marchés; Derek Benedet, gestionnaire de portefeuille

Patrimoine Richardson : Andrew Innis, analyste; Phil Kwon, chef, Analyse de portefeuilles; Mark Letchumanan, Recherche; An Nguyen, VP, Services de placement

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables, nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.