Abonnez-vous ici pour recevoir Stratégie des investisseurs par courriel.

Mars 2023.

Stratégie des investisseurs.

Sommaire

- Pas d’amour en février

- À lire et à relire

- Cycle du marché

- Considérations pour la gestion de portefeuille

Notre perspective n’a pas changé – les marchés pourraient progresser si des signes montrent que l’inflation ralentit et pourraient certainement fléchir s’ils indiquent qu’elle s’accélère. En regardant au-delà de la volatilité, on peut voir la tendance baissière des données d’inflation, bien que le déclin ne soit ni linéaire ni graduel. CEPENDANT, les bonnes nouvelles seront vite oubliées à mesure que les signes de ralentissement de l’économie augmentent et retiennent davantage l’attention. Nous continuerons de profiter de toute remontée et chaque hausse de taux nous fait apprécier un peu plus les obligations.

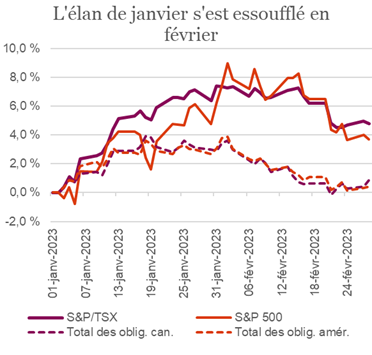

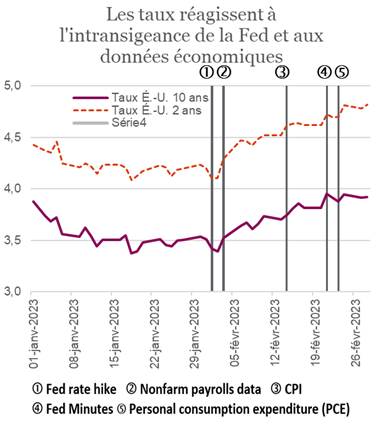

Pas d’amour en février

La remontée n’aura pas duré longtemps. En février, les investisseurs ont réalisé que l’inflation ne ralentissait pas autant que la plupart des banques centrales l’auraient souhaité. L’incertitude entourant l’inflation et les éventuelles hausses de taux d’intérêt est revenue en force en février, en particulier aux États-Unis. À moins d’avoir tout conservé en liquidités, il y avait peu d’endroits où se réfugier au cours du mois, étant donné la chute simultanée des indices boursiers et obligataires. Les indicateurs économiques que les banques centrales surveillent de près ont été plus élevés que prévu, modérant l’optimisme qui avait propulsé les actions en janvier. Sur la base du rendement total et en monnaie locale, le S&P 500, le NASDAQ et le TSX ont chuté de 2,4 %, 1,0 % et 2,4 % respectivement au cours du mois. Bien qu’ils aient terminé le mois en baisse, les trois indices sont en nette hausse depuis le début de l’année, grâce aux rendements solides de janvier. On ne peut pas en dire autant du Dow Jones, qui a inscrit un rendement total de -3,9 % au cours du mois et est maintenant en baisse de 1,1 % cette année.

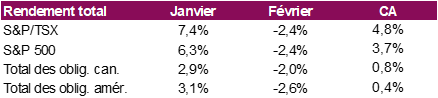

Les investisseurs qui souhaitaient oublier la baisse du marché obligataire de l’année dernière ont de nouveau dû composer avec la hausse des taux et la baisse des cours des obligations. Les marchés obligataires ont dû revoir une fois de plus leurs prévisions sur le niveau de stabilisation des taux par les autorités monétaires; ils s’attendent maintenant à ce que la Fed relève les taux au-dessus de la cible précédente de 5 % et les maintienne au-dessus de ce niveau au moins pour le reste de l’année. Alors que les taux ont monté tout au long du mois, l’indice général des obligations américaines a terminé le mois en baisse de 2,6 %, et l’indice général des obligations canadiennes, en recul de 2 %.

Le Canada semble être en meilleure position que les autres marchés développés. En janvier, l’IPC s’est établi à 5,9 % sur 12 mois, alors que les économistes s’attendaient à un chiffre de 6,1 %, ce qui témoigne de la tendance baissière de l’inflation. Même si les données d’inflation continuent d’être bien au-dessus de la cible de 2 % de la Banque du Canada, le marché anticipe que la banque centrale maintiendra les taux à 4,5 % à sa prochaine réunion de politique monétaire, le 8 mars.

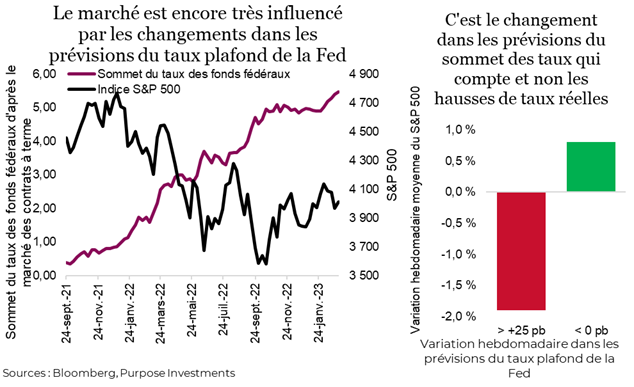

On ne peut en dire autant de la Fed, qui a annoncé au cours du mois son intention de relever les taux au-dessus du niveau anticipé par le marché. Le compte rendu de la dernière réunion de la Fed insiste sur la nécessité de relever encore les taux, alors que la banque centrale poursuit sa lutte contre l’inflation. Les données publiées ce mois-ci, montrant la résilience des dépenses de consommation, la vigueur du marché de l’emploi et des chiffres d’inflation plus élevés, sont venues appuyer la thèse en faveur d’une politique plus stricte de la Fed. Les investisseurs s’attendent maintenant à ce que les taux américains culminent à 5,4 % cette année, comparativement à environ 5 % il y a seulement un mois. Le cycle de hausse des taux de la Fed pourrait se prolonger jusqu’à l’été, et il est plus probable que le taux des fonds fédéraux augmente encore de 75 pb d’ici la réunion de politique monétaire de juin ou de juillet de la banque centrale.

Aidée par les températures plus clémentes et la chute des prix des produits de base, l’Europe a connu un mois de février meilleur que prévu. Les économies du Royaume-Uni et de l’Europe ont dépassé les prévisions consensuelles des économistes, et l’indice S&P Global Eurozone Composite PMI a bondi en février, car les bénéfices ont également été résilients dans la région. Maintenant qu’un peu plus de la moitié des sociétés ont publié leurs résultats, des tendances positives se dessinent. Les banques centrales européennes devraient tout de même demeurer intraitables cette année, le marché anticipant un taux final de 4 % d’ici février 2024.

À lire et à relire

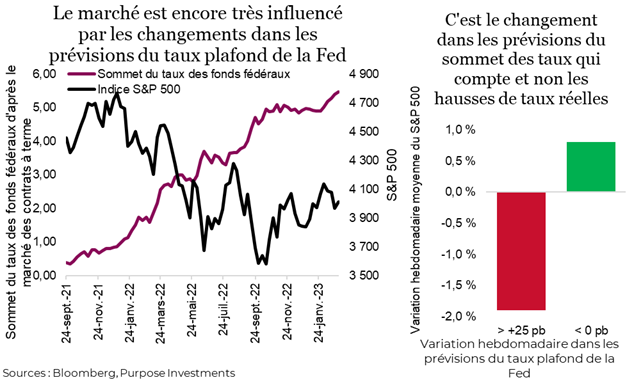

Les marchés et l’économie n’évoluent jamais en ligne droite, et les derniers mois ont été plus volatils qu’à l’habitude. En octobre, après avoir progressé de façon constante toute l’année depuis un creux de moins de 1 %, le marché avait commencé à escompter un sommet stable du taux des fonds fédéraux d’environ 5 %, qui devait être atteint quelque part en 2023. L’inflation avait commencé à se renverser quelques mois plus tôt, et les données suggéraient qu’elle commençait à ralentir. Les marchés ont réagi positivement, les taux obligataires sont redescendus et les cours des actions ont monté. Cette tendance s’est accélérée en janvier, en grande partie en raison des nouvelles preuves du ralentissement de l’inflation et un peu aussi d’une remontée de piètre qualité. Cependant, ni les marchés ni les données n’évoluent en ligne droite.

Plus récemment, nous avons observé une légère hausse des chiffres d’inflation et une amélioration des données économiques, deux éléments qui déplaisent aux marchés. Cela a fait réagir le taux des fonds fédéraux dont le niveau maximal a été majoré de 50 pb à 5,5 %, si bien que le taux de l’obligation du Trésor américain à 10 ans est repassé au-dessus de 4 % et que le S&P 500 est redescendu sous les 4 000 points. De toute évidence, la diminution de l’inflation ne suivra pas une ligne droite.

En prenant un pas de recul, ce qui aide souvent à mettre en perspective l’économie et les marchés, on constate que l’inflation régresse. La variation sur trois mois de l’IPC suit une tendance baissière, la croissance des salaires a un peu ralenti et les attentes d’inflation ont diminué à court et à long terme. Les pressions sur les chaînes d’approvisionnement se sont en grande partie dissipées selon l’indicateur général de CitiGroup. Il y a toujours des données qui sont à contre-courant de la tendance, comme le sondage NFIB des petites entreprises qui montre une légère augmentation des plans de tarification et l’indice ISM qui s’affiche aussi en légère hausse. L’inflation s’est accélérée en Europe, et le déflateur des DPC aux États-Unis a été plus élevé que prévu (pour une explication de ce qu’est un déflateur, n’hésitez pas à nous appeler ou à nous écrire). Actuellement, la majorité des données semblent annoncer un ralentissement de l’inflation.

Et il ne faut pas oublier ce qui cause l’inflation : des liquidités trop abondantes qui convoitent une quantité limitée de biens, de services et d’actifs. Or, les problèmes logistiques de l’offre de biens sont résolus, et l’argent en circulation diminue. La mesure de la masse monétaire des États-Unis (M2) a plafonné en mars 2022 et a diminué graduellement depuis. La croissance de M2 a culminé avant tous les sommets précédents de l’IPC; parfois, il faut attendre quelques mois, et parfois c’est plus long.

Notre perspective n’a pas changé – les marchés pourraient progresser si des signes montrent que l’inflation ralentit et pourraient certainement fléchir s’ils indiquent qu’elle s’accélère. En regardant au-delà de la volatilité, on peut voir la tendance baissière des données d’inflation, bien que le déclin ne soit ni linéaire ni graduel. CEPENDANT, les bonnes nouvelles seront vite oubliées à mesure que les signes de ralentissement de l’économie augmentent et retiennent davantage l’attention. Nous continuerons de profiter de toute remontée et chaque hausse de taux nous fait apprécier un peu plus les obligations.

Cycle du marché

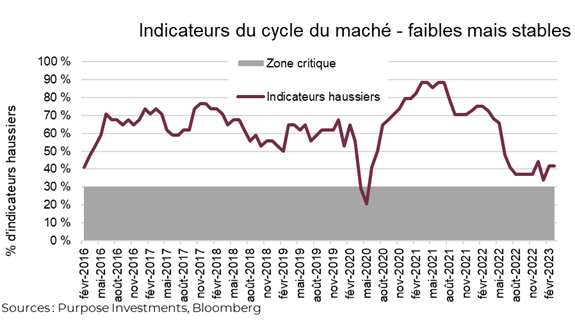

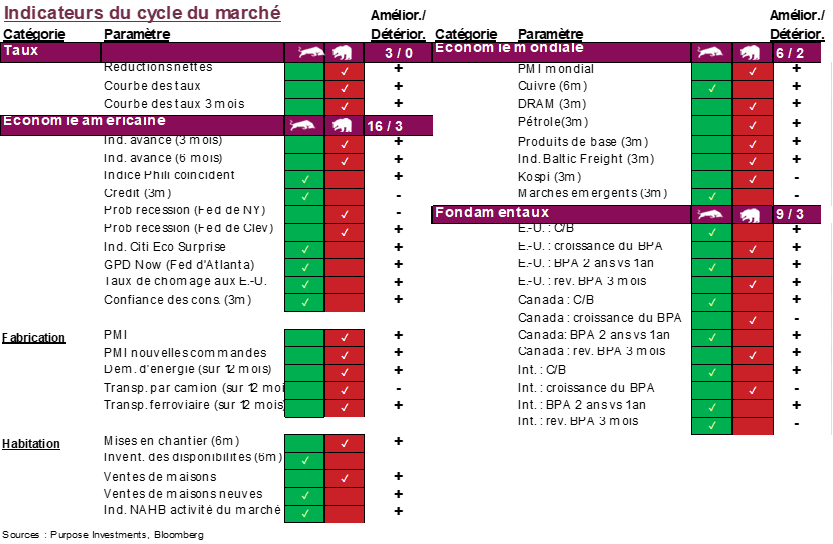

Nos indicateurs du cycle du marché continuent de se situer tout juste au-dessus de la zone qui prédit habituellement avec justesse une récession imminente. Cependant, la situation est un peu meilleure qu’elle ne paraît. Du côté des indicateurs, nous avons observé quelques améliorations dans les données fondamentales (révisions ou croissance des bénéfices). Cela a toutefois été contrebalancé par quelques indicateurs de l’économie mondiale devenus négatifs. L’économie américaine s’est améliorée, grâce notamment au secteur de l’habitation.

Les données du secteur de l’habitation sont très importantes. Presque toutes les récessions aux États-Unis ont été précédées de changements dans l’activité du secteur manufacturier ou de l’habitation. Il s’agit des composantes les plus cycliques de l’économie américaine, qui est relativement moins vulnérable aux facteurs mondiaux. L’activité du secteur de l’habitation ralentit depuis plusieurs mois, alors que les effets de la hausse des taux hypothécaires se font sentir, et on observe des tendances similaires au Canada. Maintenant, la question est de savoir si l’amélioration récente des données américaines constitue un point d’inflexion ou simplement un mouvement à contre-courant temporaire. Nous ne pensons pas que cela va durer, car le secteur de l’habitation devra absorber les hausses de taux passées pendant plusieurs mois. La dernière hausse des taux d’intérêt a encore fait monter les taux hypothécaires.

Il y a d’autres bonnes nouvelles, par contre. La tendance s’améliore pour la plupart des indicateurs. Puisque 34 indicateurs ont progressé et que seulement 8 se sont détériorés, nous nous attendons à ce que plus d’indicateurs tournent au vert dans les prochaines semaines. Rien n’évolue en ligne droite, et comme les données économiques s’améliorent un peu, cela se reflète sur le cycle du marché.

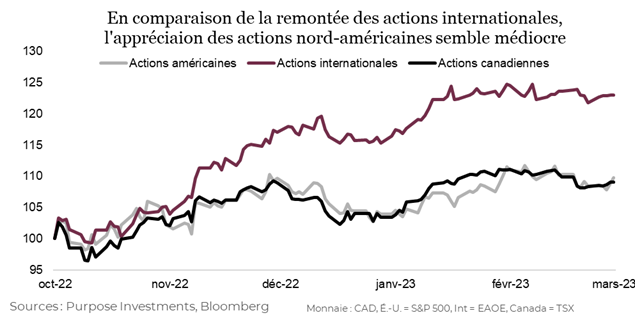

L’attrait des actions internationales diminue et l’intérêt pour les obligations grandit

Les actions internationales sont une composante de l’univers de placement multiactifs que nous avons choisi de surpondérer considérablement par rapport au portefeuille équilibré canadien moyen. Tout s’est bien passé au cours des cinq derniers mois, les marchés internationaux cumulant les bons résultats. Une analyse cyclique à long terme a soutenu la thèse d’une surpondération des actions internationales. Si on examine les données des dernières décennies, on remarque que les marchés américain et internationaux se disputent la domination du marché. Dans les années 1980, les marchés internationaux se sont démarqués, dans les années 1990, le marché américain a triomphé et dans les années 2000, les actions internationales se sont illustrées, et nous savons tous que, dans les années 2010, ce sont les titres américains à mégacapitalisation qui ont dominé. Les marchés aiment suivre des cycles, et chaque cycle coïncide avec un changement parmi les meneurs. Nous estimons que les actions internationales seront solides dans un avenir prévisible, mais dans une perspective tactique à court terme, les choses pourraient être plus compliquées.

Nous continuons de penser que la progression des actions au cours des cinq derniers mois n’est qu’une embellie du marché baissier et que les perspectives économiques demeurent incertaines. L’inflation est encore élevée, surtout de l’autre côté de l’océan. L’inflation de base sur 12 mois dans la zone euro, qui a augmenté le 2 mars, demeure élevée à 5,6 %, et l’IPC de base du Royaume-Uni se situe à peu près au même niveau. La BCE a indiqué que le cycle de hausse des taux d’intérêt est loin d’être terminé. La décélération très attendue de la croissance des bénéfices se rapproche, comme en témoignent les faibles prévisions de la plupart des sociétés sur les marchés américains et internationaux. L’économie commence à ralentir, mais il y aura toujours des facteurs favorables persistants pour donner confiance aux optimistes.

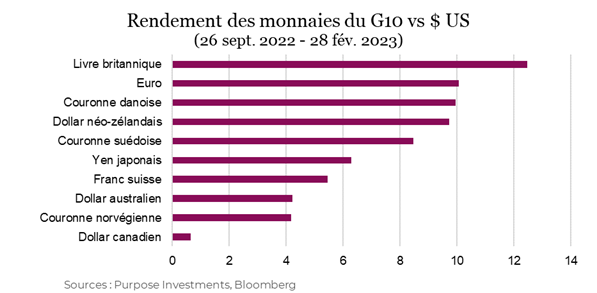

Le mouvement rapide des monnaies du G10 par rapport au dollar américain indique assurément que les choses ont peut-être changé trop rapidement. Cela a contribué au rendement des actions internationales pour les Nord-Américains, bien que le niveau de départ de la majorité des monnaies ci-contre soit considérablement déprécié, en particulier celui de la livre britannique et de l’euro. Donc, dans un contexte qui tend à favoriser davantage la prise de risque, il n’est pas étonnant que les marchés internationaux aient procuré de tels rendements. Par ailleurs, bon nombre de ces monnaies demeurent sous-évaluées dans une perspective à long terme, une autre raison pour laquelle nous continuerons de surpondérer les actions internationales. Le mouvement rapide de ces monnaies permet tout simplement un changement tactique à court terme vers d’autres placements multiactifs.

Bref, c’est une bonne chose. Au cours des derniers mois, nous avons misé juste en surpondérant les marchés internationaux. Il est important de réitérer qu’au prochain cycle, nous continuons de prévoir une période de croissance mondiale désynchronisée, ce qui devrait favoriser la diversification géographique. L’inflation persistante devrait ralentir, ce qui pourrait occasionner des différences de rendements importantes entre les différents pays. Notre perspective à long terme n’a pas changé; seulement, nous aimons réaliser nos bénéfices.

Compte tenu de la révision à la baisse des prévisions de bénéfices, l’expansion des ratios a fait le gros du travail pour les actions cette année. Par exemple, les mesures de valorisations prévisionnelles mixtes pour le S&P 500 sont passées d’un creux de 15,2 fois les bénéfices en octobre à 18,7 au début de février. Les actions internationales sont toujours bon marché par rapport au S&P 500, mais leurs ratios ont aussi affiché une expansion similaire. Le rendement des bénéfices, qui est simplement l’inverse du ratio C/B, permet de comparer les valorisations relatives des marchés boursiers et obligataires. Le graphique ci-dessous montre que depuis 2010, les actions n’ont jamais été aussi peu attrayantes par rapport aux obligations du Trésor à 10 ans. Sans être très élevé comparé aux décennies précédentes, l’écart retient quand même l’attention. La disparité est encore plus apparente sur le segment à court terme de la courbe où le ratio bénéfice/cours du S&P 500 est presque égal aux taux de l’obligation américaine à 2 ans. La chute des primes de risque indique que le marché boursier est suracheté par rapport aux obligations. La prime de risque des actions par rapport aux obligations du Trésor a toujours existé pour une raison : elle est nécessaire pour compenser le risque de volatilité et de baisse.

Il est important pour les investisseurs de ne pas se faire piéger par l’effet de récence. L’expérience de placement sur le marché des titres à revenu fixe a été désastreuse en 2022, et nous n’allons pas essayer de dorer la pilule en invoquant le contexte sans précédent pour justifier une mauvaise décision de placement. Nous ne nions pas que nous avons été surpris par le rythme et l’ampleur de la hausse des taux l’année dernière. Cependant, une mauvaise année ne nous fera pas renoncer à une composante clé de la diversification de portefeuille. Au cours de la dernière année, l’indice obligataire universel FTSE TMX a reculé de 7 %, contre seulement 1,1 % pour l’indice composé S&P/TSX – pas le type de protection que nous avions anticipé en période de baisse du marché, mais pas non plus le type de rendement que nous prévoyons pour l’avenir. La trajectoire future des taux obligataires est incertaine, et le marché obligataire comportera toujours un certain niveau de risque lié aux taux. Les investisseurs doivent d’abord se rappeler qu’ils investissent sur le marché obligataire pour diversifier leurs placements, purement et simplement.

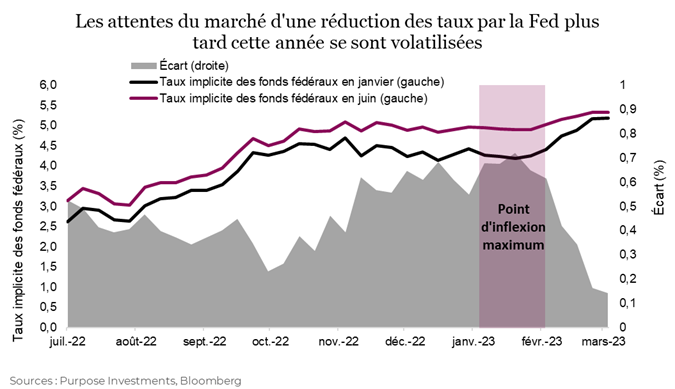

Hausse de la volatilité du marché obligataire – le changement de cap de la Fed se fait attendre

Les taux et les actions ont fait un aller-retour cette année, alors que la thèse d’un atterrissage en douceur a fait place à celle de taux plus élevés plus longtemps. Les marchés boursier et obligataire ont remonté, portés par les attentes d’un changement de cap de la Fed cette année, qui se sont dissipées en février. Le graphique ci-dessous montre la différence entre le taux prévu des fonds fédéraux entre juin 2023 et janvier 2024. L’écart de 72 pb de janvier représentait le point d’inflexion maximum ou un haut niveau de confiance que les taux culmineraient durant l’été avant de subir de multiples réductions. Le marché a abandonné cette thèse en l’espace de quelques semaines, avec une faible probabilité d’inversion des taux cette année.

Les prévisions sur le taux maximal sont passées d’environ 5 % en octobre à un nouveau sommet de 5,4 % sur la base des taux à un jour anticipés actuellement par le marché. Autre fait intéressant : le moment prévu de l’atteinte du taux final continue d’être repoussé. La majeure partie de l’année dernière, on s’attendait à ce que les taux culminent entre mars et mai. Puis à l’automne, cette date a été repoussée à juin. Encore ce mois-ci, la stabilisation des taux a été reportée à septembre. La tendance est claire, mais pour une raison inconnue, elle ne l’est pas pour les marchés boursiers. Nous préférons de plus en plus la sécurité relative des titres à revenu fixe en raison des conséquences.

Considérations pour la gestion de portefeuille

La volatilité accrue du marché des taux et la volatilité toujours faible du marché boursier ont créé une disparité entre les actions et les obligations que nous jugeons préoccupante. Jusqu’à présent, les actions ont seulement légèrement reculé. Comme Nick Nurse, l’entraîneur des Raptors de Toronto, nous privilégions la défensive. Dans le cas des actions, la répartition sectorielle, les préférences factorielles ou certaines stratégies alternatives sont un moyen d’obtenir ce positionnement défensif. Au niveau du portefeuille, la décision la plus importante concerne la répartition entre les actions et les obligations. En ce moment, nous surpondérons légèrement les titres à revenu fixe et nous sommes bien près de nous engager plus loin dans cette direction. Depuis maintenant plusieurs mois, nous avons alloué environ 4 % aux obligations américaines à 10 ans, ce qui nous rend à l’aise d’investir davantage dans les titres à revenu fixe et même d’augmenter la duration.

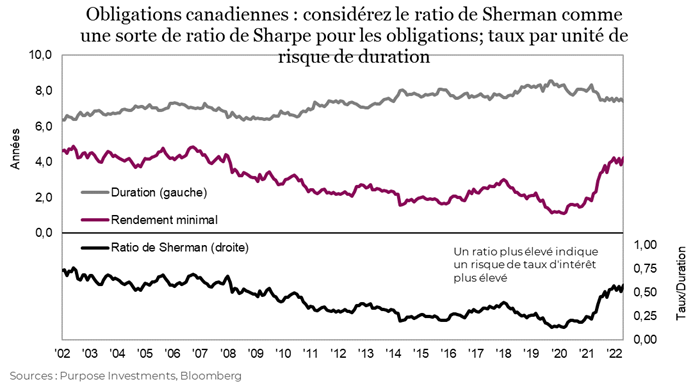

La duration actuelle de l’indice obligataire universel FTSE TMX est de 7,35 ans, soit la plus faible en six ans, et comme le taux de l’obligation américaine à 10 ans dépasse maintenant 4 %, il est de nouveau intéressant d’augmenter un peu la duration. Le seuil de rentabilité, aussi appelé ratio de Sherman (taux/duration), est une mesure du risque de taux d’intérêt qui correspond au taux par unité de duration. Le ratio actuel pour l’indice général des obligations canadiennes est de 0,57, ce qui indique qu’il faudrait que les taux augmentent de 57 pb à partir d’ici pour que la baisse du cours des obligations neutralise le rendement au cours de la prochaine année. En le comparant au niveau plancher de 0,13 en 2021 ou de 0,21 de ce ratio au début de 2022, on peut voir que le rapport risque-rendement est très différent. Bien qu’il y ait encore un risque de taux d’intérêt, le rapport risque-rendement se situe à son niveau le plus élevé en près de 15 ans.

Investir est un exercice constant de prise de risque. Après mûre réflexion, nous pensons qu’à court terme, la balance penche un peu moins du côté des actions et un peu plus du côté des obligations, surtout si l’économie commence vraiment à ralentir. En nous basant sur le niveau actuel des valorisations par rapport aux niveaux historiques et sur notre perspective à court terme, nous estimons qu’il s’agit d’un bon moment pour adopter un positionnement plus défensif. En ce qui concerne la répartition de l’actif, la gestion du risque est primordiale et, faisant preuve de prudence devant l’inconnu, nous choisissons d’investir dans les obligations.

Obligations, CPG ou CEIE?

Au cours des derniers mois, la composante des titres à revenu fixe du portefeuille est celle qui a suscité le plus de questions de la part des investisseurs. Beaucoup d’entre eux tentent de réparer les dégâts causés par le marché baissier des obligations, qui a provoqué (en se basant sur un FNB général) une baisse des obligations canadiennes de 2,8 % en 2021 et de 11,7 % en 2022 et un rendement nul jusqu’ici en 2023. Rien de trop réjouissant pour cette composante du portefeuille qui est censée jouer le rôle de stabilisateur. Cela a renforcé la croyance que c’en était peut-être fini des obligations.

Par ailleurs, comme les taux ont augmenté pour toutes les échéances, y compris pour les produits de trésorerie, il n’est pas étonnant que les investisseurs se soient rués vers d’autres solutions. Les comptes d’épargne à intérêt élevé (CEIE) rapportent un rendement intéressant tout juste inférieur à 5 %, alors que les CPG garantissent un rendement de 4,8 % sur un an et de 4 % sur cinq ans. Et le capital est protégé si jamais les taux continuaient de monter. Il est clair que beaucoup d’argent afflue vers ces trois options actuellement.

Obligations, CPG, CEIE – quelle est la meilleure option? Chacune de ces solutions présente un profil de rendement unique selon la façon dont les choses évolueront. Il n’existe donc malheureusement pas de réponse claire, à moins que vous puissiez prédire la trajectoire future de l’inflation et des taux à court et à long terme, le rythme de la croissance économique et bien d’autres choses encore.

Donc, à quoi peut-on s’attendre?

Scénario de hausse de l’inflation – L’inflation a diminué au cours des derniers mois, grâce à la stabilisation des chaînes d’approvisionnement et au ralentissement de l’économie. Mais supposons qu’elle s’emballe à nouveau, soit parce que l’inflation des services continue d’augmenter, soit parce que la croissance économique s’accélère. On observe certains signes d’accélération de la croissance, notamment en Chine. Si cela devait arriver, les banques centrales continueraient probablement de relever les taux à court terme, et les taux à long terme augmenteraient aussi.

| CEIE : meilleur choix. | À mesure que les taux à court terme augmenteront, l’intérêt payé sera plus élevé. Aucune perte de capital. Les obligations à très court terme ou les titres du marché monétaire suivent de près, à titre de deuxième meilleur choix. |

| CPG : ex æquo | Comme ils versent un taux d’intérêt fixe, qui devient inférieur aux taux futurs du marché, il faut considérer l’échéance. Comme la valeur liquidative est fixe, ça ne change rien, mais le prix baisserait si cette option était évaluée à la valeur du marché. |

| Obligations : dernier choix | Comme en 2022, à mesure que les taux augmenteront, la valeur des obligations diminuera, selon la duration. |

Scénario optimiste – L’inflation redescend graduellement grâce au rajustement de l’offre, et l’économie ralentit, mais reste vigoureuse. Cela correspond au scénario magique d’un atterrissage en douceur souvent tenté et tellement souhaité, et qui reste tout à fait possible. La consommation mondiale se porte bien, l’emploi est solide et il y a une demande contenue, de l’épargne accumulée et des signes de croissance et de ralentissement. Une fois les effets des dernières hausses de taux pleinement ressentis, l’économie ralentira la cadence.

Les banques centrales mettront fin à leurs hausses de taux, et les taux à long terme resteront stables ou baisseront légèrement. Cela pourrait entraîner une triple égalité.

| CEIE : ex æquo | Les taux à court terme resteront élevés, ce qui signifie que le CEIE continuera de rapporter à peu près le rendement actuel. |

| CPG : ex æquo | Le taux d’intérêt est fixe, donc ça ne changerait rien. |

| Obligations : ex æquo | Le cours des obligations s’appréciera probablement à mesure que l’économie ralentira un peu et les attentes d’inflation à long terme auront tendance à diminuer. Si on ajoute le coupon, on obtient probablement un résultat similaire. |

Ralentissement de la croissance ou récession – L’inflation a culminé et redescend grâce à l’amélioration des chaînes d’approvisionnement et au ralentissement de la croissance économique. L’ampleur et le rythme de la hausse des taux dans le monde en 2022 auront un impact plus grand sur l’économie en 2023, ce qui freinera considérablement la croissance économique ou pourrait même provoquer une récession. Actionner le frein en plein vol ne permettra pas un atterrissage en douceur.

À mesure que l’ampleur et le moment du ralentissement économique se préciseront, les banques centrales pourraient même commencer à réduire les taux, ce qui fera chuter les obligations.

| CEIE : dernier choix | De peu, mais à mesure que les taux à court terme redescendront, l’intérêt sur les CEIE diminuera aussi. |

| CPG : ex æquo | Le taux fixe plus élevé garanti sera un avantage ici. |

| Obligations : meilleur choix | Le taux des obligations est raisonnable en ce moment et dans ce scénario, l’appréciation du capital pourrait être importante selon la duration. Mais l’effet sera atténué en fonction du niveau d’exposition au crédit des placements en obligations. |

| Obligations : meilleur choix | Le taux des obligations est raisonnable en ce moment et dans ce scénario, l’appréciation du capital pourrait être importante selon la duration. Mais l’effet sera atténué en fonction du niveau d’exposition au crédit des placements en obligations. |

Évidemment, il existe d’autres scénarios ou d’autres combinaisons possibles, notamment la stagflation, auquel cas, les placements liquides seraient probablement le meilleur choix, mais cela reste hypothétique. L’inflation pourrait s’accélérer et le ralentissement de l’économie pourrait se produire plus tard, peut-être en 2024. L’économie comporte sa part de mystère. Souvent, elle ne réagit pas, malgré d’importants facteurs macroéconomiques, puis elle bouge soudainement.

Deux autres facteurs valent la peine d’être considérés :

Souplesse – Les marchés boursiers pourraient chuter considérablement ou les taux pourraient bondir. Pour la composante des liquidités et des obligations de votre portefeuille, il est important de s’assurer d’avoir suffisamment de liquidités pour être en mesure de profiter de toute distorsion de prix potentielle importante. Les CEIE ou les liquidités l’emporteraient dans ce scénario, et les obligations arriveraient en deuxième place. Les CPG termineraient loin derrière, mais cela dépendrait du nombre d’années avant l’échéance, puisque l’argent ne pourrait être retiré ou que des pénalités s’appliqueraient en cas de retrait anticipé. Ne pas sous-évaluer la souplesse – sa valeur pourrait être supérieure à quelques points de base de rendement.

Vision globale du portefeuille – Il est important de ne pas avoir une vision trop étroite et de ne pas regarder seulement un ou deux éléments d’un portefeuille. C’est la structure globale du portefeuille qui importe. Par exemple, vous pourriez être tentés de réduire la duration de vos obligations (opter pour une duration à très court terme) et de vous exposer davantage au crédit. Cette stratégie aurait beaucoup aidé en 2022. Toutefois, si une récession se prépare, soudainement cette exposition au crédit ne sera plus aussi souhaitable et vous voudrez augmenter la duration. Une récession nuirait aussi grandement à la composante en actions de votre portefeuille. Encore une fois, il est important d’avoir une vision d’ensemble du portefeuille.

Il n’y a pas de solution parfaite en prévision de l’avenir, principalement en raison de l’incertitude. La bonne nouvelle, c’est qu’à peu près toutes les options en ce moment rapportent un rendement raisonnable, ce qui était loin d’être le cas dans les dernières années. Comme nous aimons avoir de la souplesse pour gérer le portefeuille, nous privilégions les bonnes vieilles obligations et les placements liquides.

Abonnez-vous ici pour recevoir Stratégie des investisseurs par courriel.

Source : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

*Auteurs :

Purpose Investments : Craig Basinger, stratège en chef des marchés; Derek Benedet, gestionnaire de portefeuille

Patrimoine Richardson : Andrew Innis, analyste; Phil Kwon, chef, Analyse de portefeuilles; Mark Letchumanan, Recherche; An Nguyen, VP, Services de placement

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables, nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.