L’État du marché

11 mars 2024.

Bienvenue dans le monde de l’or

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Si vous avez déjà détenu de l’or dans votre portefeuille, il y a de bonnes chances que vous ayez trouvé l’expérience éprouvante. Parfois, tout va pour le mieux pour l’or : flux positifs des commerces de détail/banques, baisse des taux réels, dépréciation du dollar américain et déclenchement d’une guerre quelque part dans le monde. Et pourtant le prix du métal jaune ne bouge pas ou pire, il chute. Prenons la période d’inflation mondiale élevée entre le milieu de 2021 et la fin de 2022. Eh bien oui, l’or a chuté de 5 % durant cette période et de beaucoup plus si on tient compte de l’inflation.

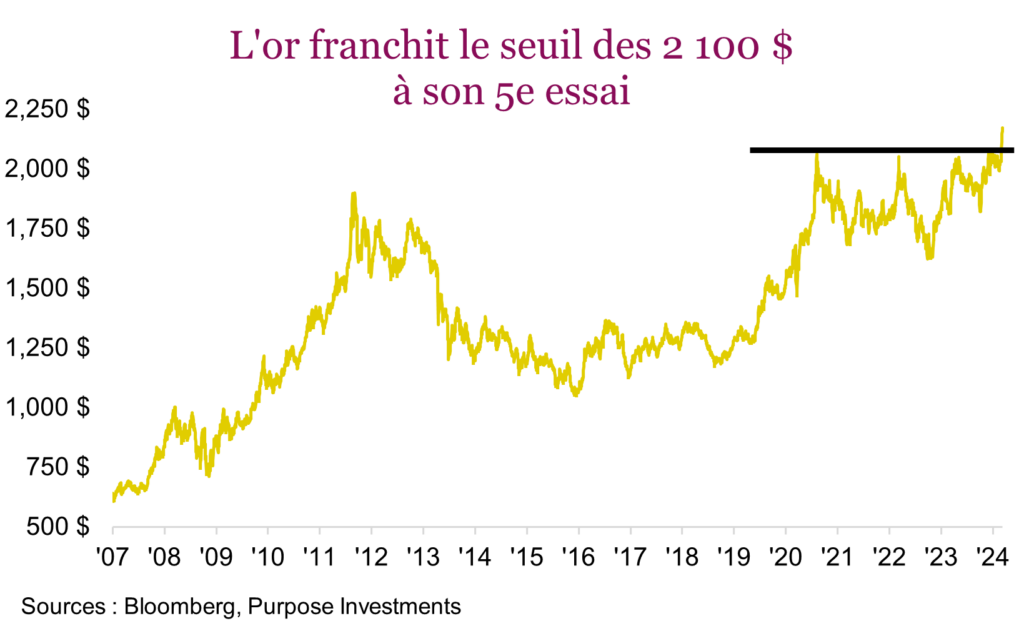

Remontons rapidement le temps jusqu’à aujourd’hui : fermeté du dollar américain, taux réels les plus élevés depuis longtemps, retraits continus des placements des investisseurs dans les FNB aurifères, baisse soutenue de l’inflation. Pourtant, le prix du lingot a atteint un nouveau sommet record et dépassé un seuil de résistance qui s’était révélé infranchissable à quatre reprises depuis 2020.

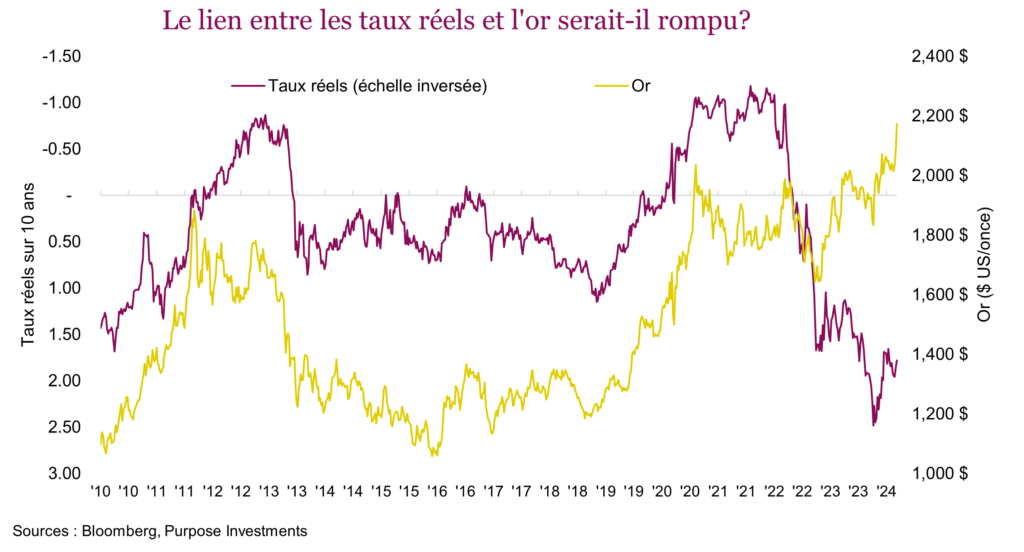

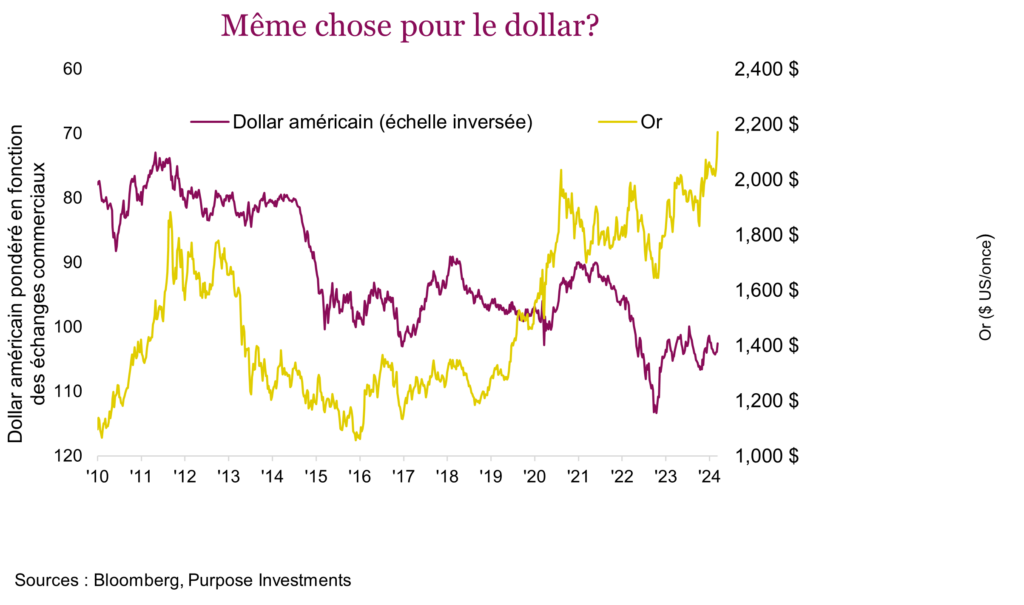

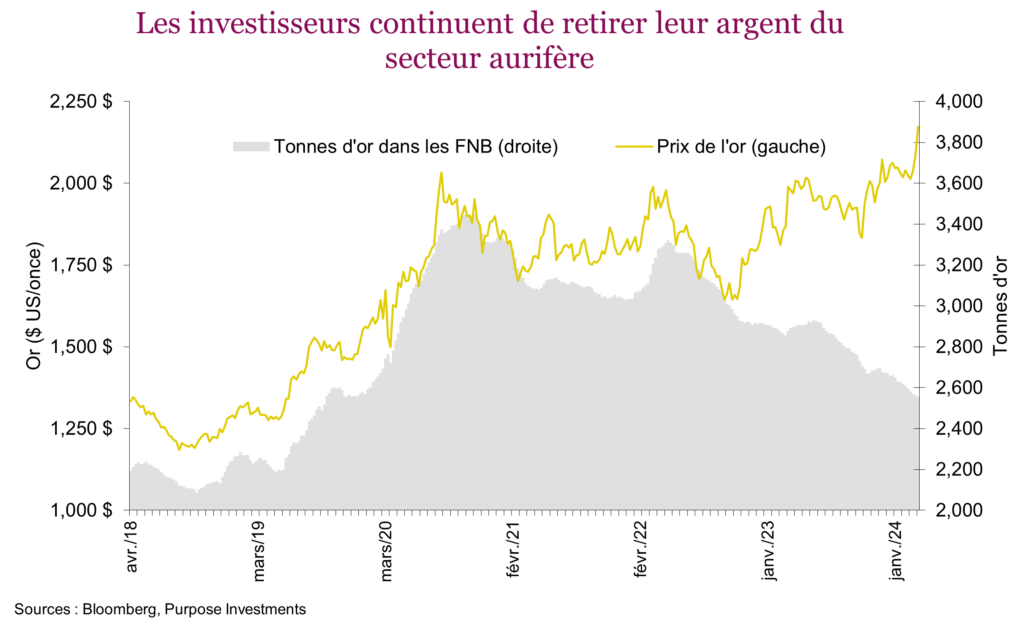

Les graphiques ci-dessous reflètent clairement des conditions qui ne devraient pas favoriser une remontée de l’or. Les taux réels (graphique de gauche) se situent à des niveaux jamais vus depuis des décennies, et il faut aussi mentionner la forte corrélation entre les taux réels et l’or qu’on observe depuis de nombreuses années. Le dollar aussi a eu tendance à s’apprécier depuis 10 ans, mais pas autant que l’or. Par ailleurs, les entrées et sorties d’actif des FNB aurifères, qui permettent de mesurer l’appétit des petits investisseurs pour l’or, ont culminé à 3 440 tonnes en 2020 et n’ont cessé de baisser depuis, une part ayant probablement été déplacée vers les cryptoactifs. Les banques centrales ont été des acheteurs d’or plus actifs ces dernières années, mais difficile de dire si cela a eu un effet important.

C’est ce qui est frustrant avec l’or, c’est qu’il se comporte rarement comme on s’y attendrait. La bonne nouvelle, c’est qu’il monte en ce moment. C’est peut-être à cause des signes d’un possible retour de l’inflation. Même si l’or a été mis à mal durant la période d’inflation plus élevée du deuxiéme semestre 2021 au début 2023, il s’était auparavant apprécié considérablement, sans doute en raison des préoccupations causées par la prochaine élection aux États-Unis ou la montée des tensions géopolitiques. Quelle que soit l’explication retenue, le fait est que l’or continue de monter malgré de nombreux facteurs défavorables et que sa trajectoire la plus probable (pour l’instant) est une hausse.

Pourquoi nous investissons dans l’or?

Nous continuons de détenir des placements aurifères dans nos portefeuilles multiactifs parce qu’ils remplissent trois critères importants du point de vue de la construction du portefeuille :

Exposition aux actifs réels : Même si nous pensons que l’inflation va diminuer à court terme, elle va probablement refaire surface dans les prochaines années. Un grand nombre de facteurs macroéconomiques qui ont contribué à la faible inflation des 20 dernières années se sont estompés ou, dans certains cas, ont changé de direction. Nous croyons que cela nous mènera vers un monde où l’inflation moyenne sera plus élevée et les mouvements cycliques, plus nombreux.

L’inflation n’est pas seulement un risque pour le marché, elle compromet aussi les plans financiers. La préférence pour les placements pouvant offrir une protection contre ce risque lié à l’inflation à l’intérieur de votre plan financier est un thème qui persistera probablement pendant de nombreuses années. Les actifs réels offrent cette protection, et certaines actions également. Toutefois, bon nombre de ces placements sont très sensibles au cycle économique, alors que l’or l’est moins.

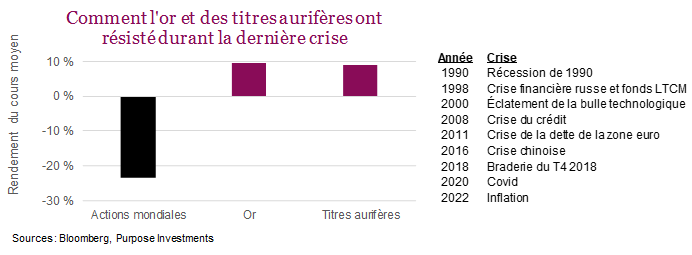

Alpha de crise : Vous ne pouvez pas souscrire une assurance habitation si votre maison est déjà la proie des flammes. Pourtant, l’or attire souvent des flux d’actif importants après qu’une crise a éclaté. La dernière fois où l’actif a afflué vers les FNB aurifères, c’était durant la frayeur causée par les faillites des banques régionales aux États-Unis. Le prix du lingot et des titres aurifères évolue souvent favorablement durant les périodes de crise. Les options de diversification se font alors plus rares, ce qui est l’un des grands avantages d’avoir une certaine exposition à l’or dans son portefeuille.

Protection du dollar américain : Comme nos lecteurs assidus le savent, nous recommandons une exposition au dollar américain dans nos portefeuilles. Les avantages de la diversification, conjugués aux prévisions voulant que d’autres banques centrales réduisent leurs taux davantage ou plus rapidement que la Fed vu le rythme de croissance inégal des différentes économies, ont un effet positif sur le dollar américain. Nous pourrions toutefois nous tromper, et il est tout aussi important de reconnaître que le dollar américain finira sans doute par effacer une bonne partie de ses gains par rapport à d’autres monnaies qui se sont appréciées au cours des 10 dernières années. Les monnaies des marchés développés sont habituellement un jeu à somme nulle à long terme. Une certaine exposition au secteur aurifère permet de se protéger contre ce risque.

Or ou titres aurifères?

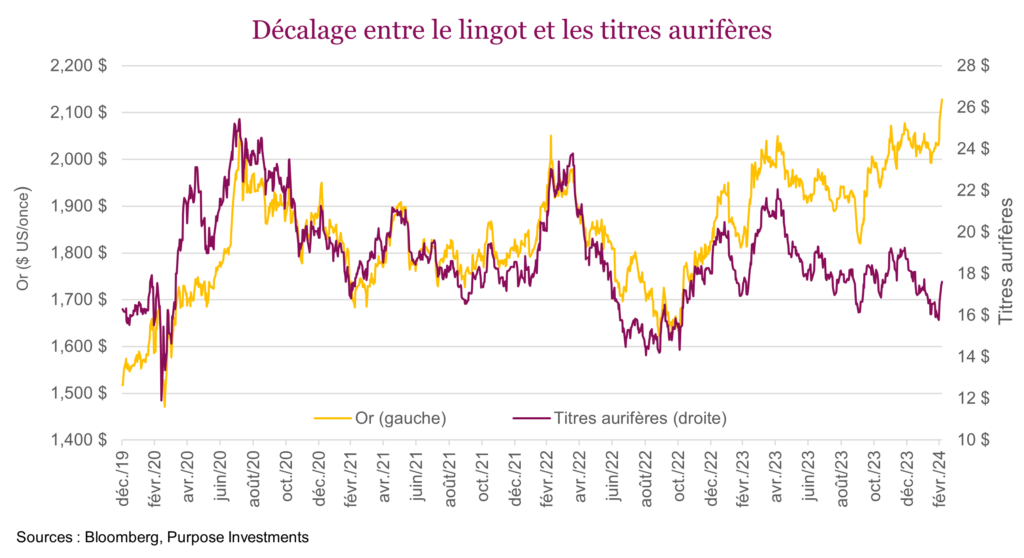

La réponse à cette question souvent posée n’est pas simple. Le lingot est moins volatil et moins sujet aux fluctuations du marché boursier ou aux ratés des titres individuels (ou aux bonnes nouvelles, qui semblent toutefois rares pour les titres aurifères). Souvent, durant une crise, les actions chutent parallèlement à l’ensemble du marché avant de rebondir. La bonne nouvelle pour les actions, c’est que leur corrélation avec le prix de l’or est passablement élevée, à environ 0,8 si on compare le fonds iShares Global Gold au prix du lingot d’or. Mieux encore, leur bêta est plus élevé. Autrement dit, les actions fluctuent davantage que le lingot, si bien qu’en termes de protection du portefeuille, une faible pondération peut avoir un impact aussi grand.

Cependant, ce n’est pas toujours le cas. Alors que le prix de l’or a explosé, celui des titres aurifères accuse un net retard. Force est de constater que les grandes sociétés aurifères connaissent certains problèmes opérationnels. La hausse des coûts en est un, tout comme les problèmes propres à chaque pays. Toutefois, ce décalage a atteint un niveau assez extrême, ce qui rend les titres aurifères sans doute moins chers comparativement au lingot.

Conclusion

Nous restons optimistes quant à notre petite exposition au secteur aurifère dans nos portefeuilles, même après la récente hausse des cours ; nous ne serions pas prêts à augmenter notre contribution après cette forte hausse, mais nous ne la réduisons pas non plus à l’heure actuelle. Toutefois, nous avons transféré une partie de nos placements en lingots vers des titres de sociétés aurifères pour certaines de nos stratégies multiactifs. Nous estimons que le décalage important procure une marge de sécurité ou offre un potentiel de gain supérieur. Rappelez-vous simplement que l’or est souvent la cause de bien des déceptions… même si ce n’est pas le cas dernièrement.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

* Ce rapport a été rédigé par Craig Basinger, stratège en chef des marchés, Purpose Investments Inc. Craig Basinger a été muté chez Purpose Investments Inc. le 1er septembre 2021.

Avis de non-responsabilité

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds communs de placement ne sont pas garantis, leur valeur est appelée à fluctuer fréquemment et le rendement passé pourrait ou non être reproduit.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables, nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.