Abonnez-vous ici pour recevoir Stratégie des investisseurs par courriel.

Avril 2023.

Stratégie des investisseurs.

Sommaire

- Folie printanière?

- Défense active

- Quand le taux sans risque est à 4,5 %

- Cycle du marché

- Structure du portefeuille

Le ralentissement de l’inflation, la réaction du marché à la prochaine ronde de bénéfices et l’atténuation des inquiétudes causées par les banques pourraient stimuler les marchés, mais pendant combien de temps? Les préoccupations économiques étaient réelles il y a un mois d’après les indicateurs avancés, alors que les probabilités de récession étaient élevées, que la courbe des taux s’inversait et que l’effet de richesse était négatif. Sans parler de l’impact retardé des hausses de taux sur l’activité économique. Comme les banques risquent de devenir de plus en plus prudentes (resserrement des conditions financières), le risque de ralentissement a certainement augmenté en mars. Il est fort probable que l’économie ralentira un peu ou beaucoup. Or, aucun de ces scénarios ne semble avoir été escompté par les marchés.

À notre avis, les investisseurs devraient continuer d’orienter leurs portefeuilles vers les titres défensifs pour leur répartition stratégique à long terme et leurs mandats.

Folie printanière?

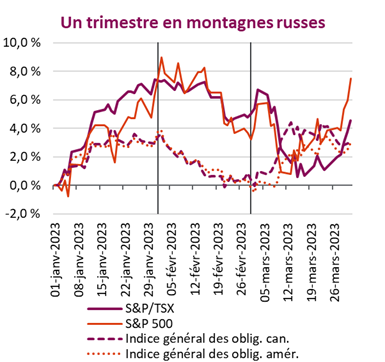

Bien qu’elles aient rencontré plusieurs obstacles au cours du trimestre, les actions et les obligations ont enregistré des rendements décents en mars, aidant les marchés à terminer le trimestre en force. Les marchés mondiaux ont commencé l’année 2023 sur une note optimiste, alors que la Chine montre des signes de croissance plus forte que prévu, que l’inflation ralentit dans les pays développés et que les données indiquent que les banques centrales pourraient être en mesure de réussir un atterrissage en douceur. La possibilité d’une autre crise financière à la suite de l’effondrement de la Silicon Valley Bank et d’autres prêteurs régionaux aux États-Unis est venue compliquer les choses (pour en savoir plus, consultez le bulletin Nouvelles du marché Les marchés cèdent devant la déconvenue de la Silicon Valley Bank). Les banques centrales et d’autres grands prêteurs ont réagi en garantissant l’intégralité des dépôts, en mettant en place une facilité pour contrer la fuite des dépôts, en forçant la liquidation des portefeuilles de titres affaiblis et en intervenant pour aider les banques plus petites dont les réserves s’épuisent. Les préoccupations à l’égard du secteur bancaire ont encore augmenté lorsque la Credit Suisse s’est effondrée après que la Saudi National Bank a refusé de lui offrir un plus grand soutien. Encore une fois, un sauvetage de dernière minute a été orchestré avec la banque UBS pour empêcher la crise de s’étendre.

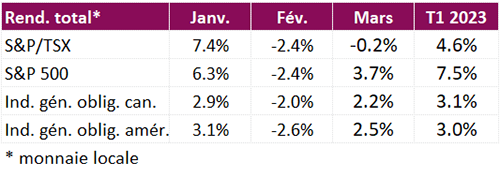

Sur le front économique, les investisseurs ont été encouragés par l’annonce que l’inflation continuait de ralentir dans bon nombre des grandes économies. Aux États-Unis, l’IPC a chuté d’un sommet de plus de 40 ans de 9,1 % en juin 2022 à 6,0 % en février de cette année. L’IPC a aussi affiché une tendance baissière au Canada, passant d’un sommet de 8,1 % l’année dernière à 5,2 % en février. Même si l’inflation demeure bien au-dessus de la cible moyenne à long terme de 2 % de la Fed et de la BdC, les marchés boursiers et obligataires ont été stimulés par la mesure d’inflation préférée de la Fed, l’indice des dépenses de consommation personnelles, qui a augmenté de 0,3 % en février, soit moins que ce qui était attendu. Cela a fait grimper le NASDAQ de 6,7 % en mars et de 16,8 % au cours du trimestre, son meilleur trimestre depuis 2020. D’autres grands indices nord-américains ont également clôturé le trimestre sur une note positive. Le TSX s’est replié de 0,2 % en mars, mais a terminé le trimestre en hausse de 4,6 %, tandis que le S&P 500 a pris 3,7 % en mars et clôturé le premier trimestre en hausse de 7,5 %, sur la base du rendement total dans les deux cas.

Au Canada, la BdC a maintenu les taux d’intérêt à 4,5 %, une décision largement attendue où la banque centrale a choisi pour la première fois en plus d’un an de ne pas relever les taux. Les dirigeants ont rapidement souligné qu’il restait encore du travail à faire et que d’autres hausses de taux n’étaient pas exclues. Cela se reflète particulièrement dans les données du PIB qui montrent que l’économie canadienne connaît une croissance plus rapide qu’attendu. Après une contraction de 0,1 % en décembre, l’économie a crû de 0,5 % en janvier, contre une prévision des analystes de 0,4 %, ce qui a attisé les craintes que l’inflation ne soit pas encore maîtrisée. Cela dit, l’indice général des obligations canadiennes s’est apprécié de 2,2 % en mars, terminant le trimestre en hausse de 3,1 %.

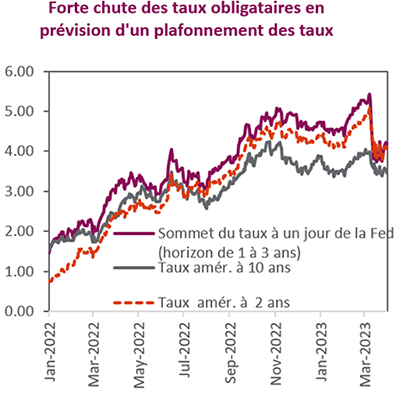

Les taux obligataires ont chuté abruptement vers la fin du trimestre devant les prévisions croissantes que la Fed pourrait être tentée de suspendre les hausses de taux. En début d’année, les chiffres d’inflation prometteurs avaient nourri l’espoir que la Fed réduise les taux, cependant, ces perspectives ont été abandonnées après que le président de la Fed, M. Powell a haussé le ton, mentionnant que les taux demeureraient élevés plus longtemps compte tenu des données. Un autre revirement s’est produit lorsque les banques ont commencé à connaître des difficultés, et beaucoup de gens s’attendaient à ce que la Fed suspende les hausses de taux pour éviter une autre crise financière. Finalement, la Fed a relevé les taux de 25 pb, ce qui indique qu’elle estime que la fin de sa campagne de resserrement énergique se rapproche, mais qu’elle ne baisse pas les bras dans sa lutte contre l’inflation. Il s’agissait de la neuvième hausse de taux de la banque centrale en un an, portant le taux directeur cible dans une fourchette comprise entre 4,75 % et 5 %, le niveau le plus élevé depuis 2007.

Défense active

Investir n’est jamais simple, même durant les périodes comme en 2021 où tout allait bien. Cette année-là, presque tout avait pris de la valeur, ce qui n’est pas le cas cette année. En 2023, les marchés ont profité d’un début d’année solide, stimulés par un certain optimisme lié à la diminution du risque d’inflation qui a provoqué un revirement où les actifs qui avaient le plus baissé en 2022 sont ceux qui ont le plus progressé. Cet élan s’est rapidement essoufflé lorsqu’il est devenu clair que la tendance baissière de l’inflation ne suivrait pas une ligne droite.

Et nous devons maintenant composer avec l’agitation du secteur bancaire. Comme nous l’avons mentionné il y a quelques semaines, la situation n’est pas la même qu’en 2008 et devrait être transitoire. Il faut s’inquiéter davantage des pressions exercées par les hausses de taux et la récession potentielle, et les modèles d’affaires plus fragiles sont les premiers à souffrir. C’est un peu ce qui arrive lorsqu’une récession potentielle approche et que le ressac commence. On peut voir qui est bien adapté et qui ne l’est pas. La bonne nouvelle, c’est que les pressions semblent s’estomper et que les marchés réagissent positivement.

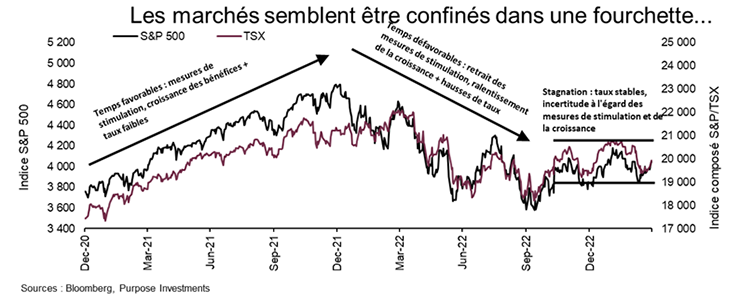

Le premier trimestre a été rempli de rebondissements, mais les marchés sont finalement demeurés coincés dans la même fourchette qu’au quatrième trimestre de 2022. Plus ils resteront longtemps dans cette fourchette étroite, plus le mouvement risque d’être important lorsqu’ils en sortiront. Il n’est pas impossible que ce mouvement soit haussier. La plupart des investisseurs privilégient les titres défensifs actuellement et la direction prise par le marché prouve souvent que la majorité des gens ont tort. Il ne s’agit toutefois pas de notre scénario de base.

Le ralentissement de l’inflation, la réaction du marché à la prochaine ronde de bénéfices et l’atténuation des inquiétudes causées par les banques pourraient stimuler les marchés, mais pendant combien de temps? Les préoccupations économiques étaient réelles il y a un mois d’après les indicateurs avancés, alors que les probabilités de récession étaient élevées, que la courbe des taux s’inversait et que l’effet de richesse était négatif. Sans parler de l’impact retardé des hausses de taux sur l’activité économique. Comme les banques risquent de devenir de plus en plus prudentes (resserrement des conditions financières), le risque de ralentissement a certainement augmenté en mars. Il est fort probable que l’économie ralentira un peu ou beaucoup. Or, aucun de ces scénarios ne semble avoir été escompté par les marchés.

À notre avis, les investisseurs devraient continuer d’orienter leurs portefeuilles vers les titres défensifs pour leur répartition stratégique à long terme et leurs mandats. Cette « défense active » peut prendre de nombreuses formes.

Répartition active de l’actif – En ce qui concerne nos recommandations et préférences de construction de portefeuille actuelles, nous sous-pondérons légèrement les actions et surpondérons un peu les obligations et les liquidités. Compte tenu des replis des marchés au cours de la dernière année et au-delà, ils escomptent certainement une partie des risques et des mauvaises nouvelles. Cependant, nous estimons qu’une hausse est moins probable qu’une baisse et que le marché pourrait descendre plus qu’il ne pourrait monter. Bien que nos plans changent souvent, pour l’instant, nous serions un peu plus pessimistes si le marché progressait de 5 à 10 % et un peu plus optimistes s’il reculait de 5 à 10 %.

Une autre méthode de répartition active de l’actif consiste à intégrer une stratégie tactique fondée sur des règles. Cela peut automatiser ou externaliser les décisions de répartition de l’actif difficiles des stratégies conçues pour orienter la répartition globale des portefeuilles.

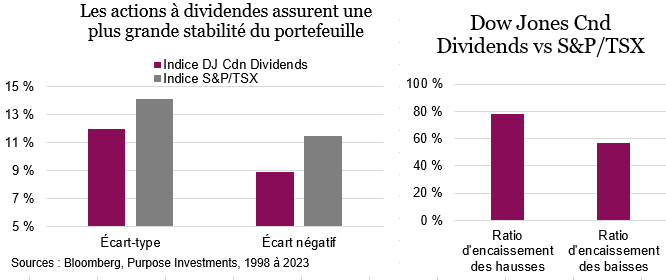

Dividendes actifs – Les stratégies axées sur les dividendes – une sous-catégorie du facteur « valeur », ont souvent procuré des rendements avec un bêta inférieur à 1. Si notre perspective selon laquelle la croissance économique et l’inflation fluctueront davantage même à plus long terme se concrétise, ce contexte devrait favoriser les titres de valeur et à dividendes. Par conséquent, nous pensons qu’il est prudent de privilégier les titres de valeur et à dividendes à court et à long terme.

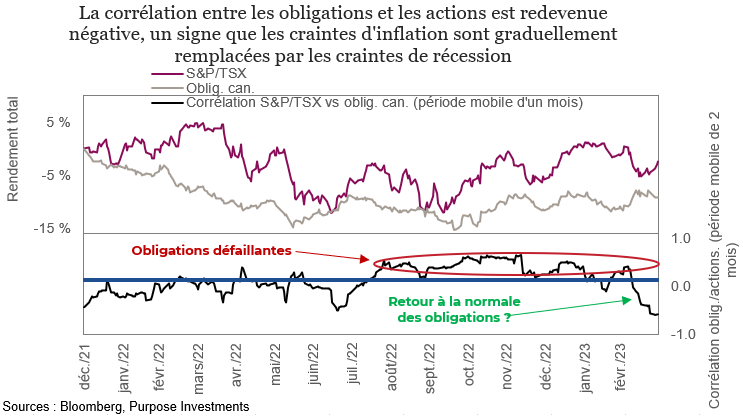

Duration – La duration des obligations, c’est-à-dire la sensibilité aux variations des taux, a causé bien des maux en 2022. Toutefois, la corrélation entre les actions et les obligations a diminué et est maintenant négative. De plus, si le risque ou les craintes d’inflation évoluent vers le risque ou les craintes de récession, la duration redeviendra l’alliée des portefeuilles. Par conséquent, dans le contexte actuel, nous sommes plus à l’aise de détenir des obligations à duration longue.

Liquidités actives – Advenant un ralentissement économique, les liquidités n’offriraient pas le même contrepoids que les obligations à l’intérieur d’un portefeuille, mais il ne fait aucun doute qu’à un taux de 4 à 5 %, elles sont attrayantes. Elles offrent aussi plus de souplesse dans l’éventualité où d’autres occasions se présenteraient. Sans surprise, une bonne partie des nouveaux actifs ont été détenus sous forme de liquidités dernièrement – être récompensé pour laisser son argent dormir est tentant.

Placements non traditionnels défensifs – Bien que notre préférence actuelle pour les placements non traditionnels soit moins grande qu’avant, notamment parce que les obligations jouent de nouveau leur rôle d’obligations, nous continuons de privilégier les stratégies défensives. Les positions acheteur/vendeur, les stratégies neutres au marché et les actifs réels sont souvent bien adaptés à un contexte économique plus difficile.

Il ne faudrait cependant pas interpréter notre liste de considérations de défense active comme le signe d’un grand pessimisme. Si c’était le cas, notre sous-pondération des actions ne serait pas « faible ». Il y a aussi du positif. La saison des bénéfices est sur le point de commencer et bon nombre des rondes précédentes ont été suivies d’une hausse des marchés. Les données économiques, qui selon nous devraient faiblir, ont généralement augmenté depuis le début de l’année (voir la section « Cycle du marché » ci-dessous).

Quand le taux sans risque est à 4,5 %

En temps normal, les flux monétaires nous fournissent des informations intéressantes, mais la période actuelle est tout sauf normale. D’abord, après n’avoir rapporté presque rien pendant de nombreuses années, les liquidités offrent maintenant un rendement intéressant. En supposant que les actions rapportent 7 % ou 8 % (rendement annuel composé à long terme, bien que ce chiffre varie beaucoup), ces quelques points supplémentaires en valent-ils le risque? Et si vous êtes le moindrement pessimiste compte tenu du risque de récession, cela rend certainement les liquidités beaucoup plus intéressantes. À la suite de nombreuses conversations avec les conseillers, il semble qu’une bonne partie des nouveaux actifs soient actuellement dirigés vers les liquidités.

Et les banques viennent ajouter à la complexité des flux monétaires. On assiste à un déplacement des dépôts depuis des mois, alors que les taux plus intéressants ont encouragé beaucoup de gens à retirer leurs dépôts pour placer leur argent dans des comptes qui procurent un rendement, notamment les CPG ou les CEIE. Globalement, une bonne partie de cet argent est réinvestie auprès des banques, à un coût plus élevé. Cependant, chaque banque a une base de dépôts différente, qui est plus ou moins stable. Ces mouvements des dépôts bancaires pourraient en grande partie finir par s’équilibrer, mais certaines banques en ont largement profité, alors que d’autres ont été sévèrement punies.

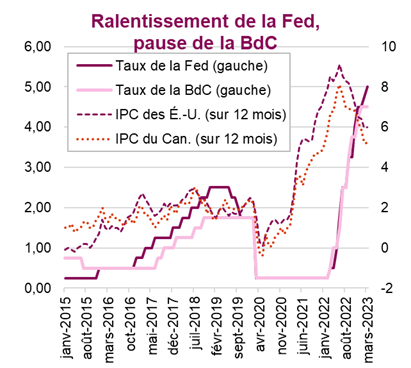

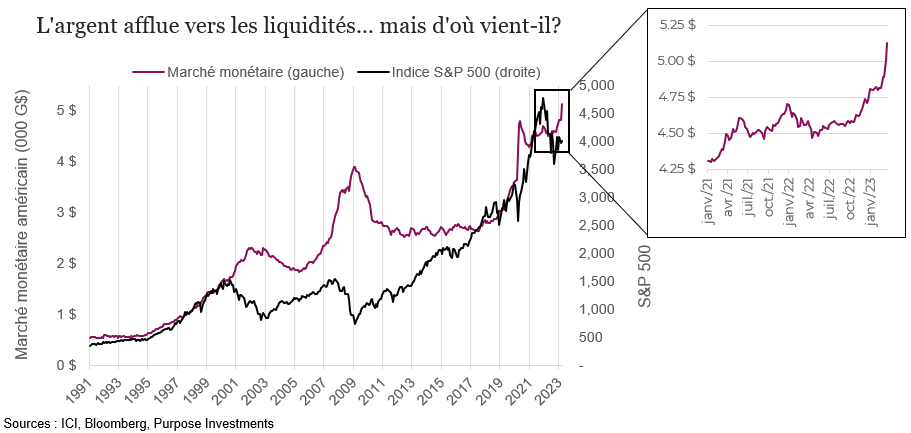

En effet, l’argent n’a pas juste été transféré d’une banque à une autre; une bonne partie a convergé vers les instruments du marché monétaire, l’or ou même la cryptomonnaie. Les données du graphique ci-dessus, qui remontent jusqu’aux années 1990, illustrent les véritables flux d’actifs vers les instruments de liquidité dans le temps. Cependant, c’est surtout la provenance des liquidités qui est intéressante. Si les actifs du marché monétaire suivent la croissance du marché, tout le monde voit sa part du gâteau augmenter, et les actifs liquides s’apprécient eux aussi. Ce fut le cas dans les années 1990 et au milieu des années 2000, ce qui était parfaitement normal. C’était moins vrai dans le milieu des années 2010, car les taux étaient trop faibles.

La hausse récente des actifs du marché monétaire, qui s’est accélérée au cours des dernières semaines, n’est pas attribuable à un accroissement de la richesse. Très peu de gens sont beaucoup plus riches aujourd’hui qu’ils ne l’étaient à la fin de 2021 et personne n’est devenu riche dans les dernières semaines (à ce que nous sachions). Au cours de la dernière année, les flux entrants dans les marchés monétaires sont venus en grande partie des comptes bancaires, ce qui peut être difficile pour les banques, mais n’est pas trop déstabilisant, dans la mesure où cela s’est fait graduellement. En ce qui concerne la hausse des dernières semaines, c’est une autre histoire.

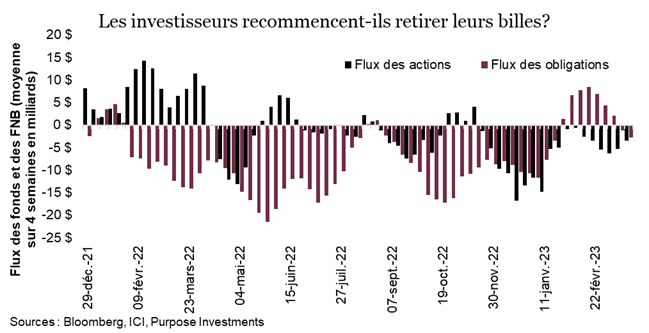

Jusqu’ici, l’afflux d’actifs vers les instruments du marché monétaire provenait des comptes bancaires et non d’autres actifs comme les actions ou les obligations. Les flux des fonds d’actions et d’obligations du graphique de droite le confirment. La question est de savoir ce qui arrivera ensuite. Si les investisseurs qui accumulent de l’argent sans l’investir décident que le rapport risque/rendement du marché est intéressant, l’afflux important d’actifs pourrait faire grimper le marché. C’est possible, mais le contraire l’est tout autant, à savoir une réduction de l’exposition au marché en raison de l’attrait et de la sécurité relative des liquidités.

Le marché suit les mouvements de fonds. Pour l’instant, on semble encore se satisfaire de conserver son argent sous forme de liquidités. L’appétit pour le risque sera le point clé qui soit favorisera un réinvestissement des liquidités accumulées dans le marché, soit privera les actions et les obligations d’une part de marché.

Cycle du marché

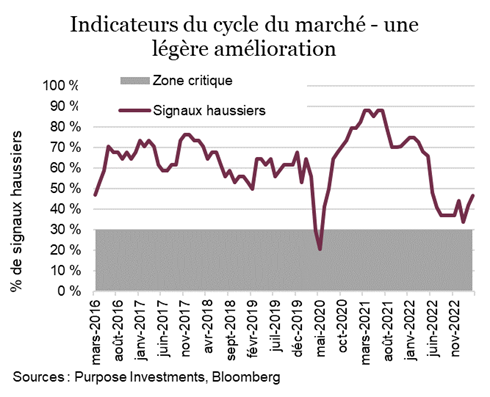

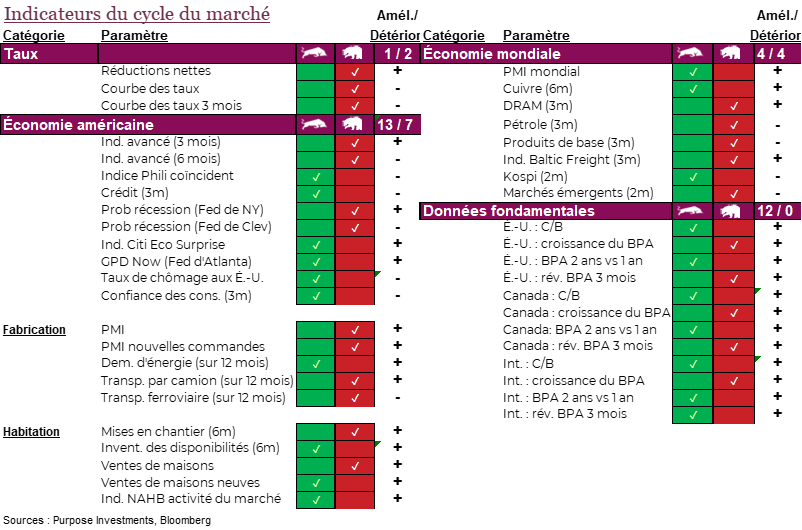

Il y a quelques bonnes nouvelles du côté du cycle du marché – la situation s’est un peu améliorée. Même si la plupart des indicateurs demeurent stables, il y a eu une amélioration du côté du secteur manufacturier américain, en raison de la demande d’énergie qui commence à augmenter, et du côté du prix du cuivre qui se raffermit, un bon indicateur de l’activité économique mondiale. Également, le nombre d’indicateurs qui s’améliorent l’emporte sur ceux qui se détériorent.

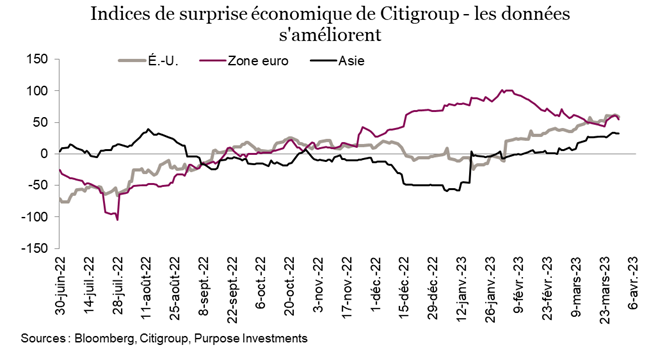

Globalement, ce n’est pas trop étonnant, car jusqu’ici cette année, les données économiques ont été plus résilientes que ce que la plupart des gens avaient anticipé, comme le montrent clairement les indices de surprise économique de Citigroup. L’Europe a surpris en premier, et même si cette tendance s’effrite un peu, les indices américain et asiatique sont en hausse. Nous doutons que cet optimisme dure, et la prochaine saison des bénéfices pourrait fournir quelques indications, tout comme l’impact retardé des hausses de taux de la dernière année et le conservatisme croissant des banques mondiales.

Structure du portefeuille

La construction de portefeuille a l’avantage de permettre à l’investisseur de participer activement à la prise de décision. Comme nous l’avons mentionné dans la section « Défense active » de ce numéro de Stratégie des investisseurs, cette stratégie peut prendre de nombreuses formes.

À l’intérieur de nos portefeuilles stratégiques, nous avons récemment réduit la part d’actions internationales au profit de titres à revenu fixe canadiens. Consultez la section « L’attrait des actions internationales diminue et l’intérêt pour les obligations grandit » du dernier numéro de Stratégie des investisseurs pour plus de détails (Voir plus loin que la volatilité). Les actions internationales cumulaient les bons résultats, et à juste titre, compte tenu des valorisations et des monnaies déprimées, de l’inflation volatile et des taux. Tout était en place pour que les marchés internationaux moins concentrés et plus axés sur la valeur se démarquent.

Nous pensons que ce genre de contexte persistera, et c’est la raison pour laquelle nous n’envisageons pas de réduire notre surpondération des actions internationales. Le changement se limitait à une réduction à court terme de notre surpondération internationale. Compte tenu de l’augmentation de notre solde de trésorerie, nous avons décidé d’investir le produit dans l’indice général des obligations canadiennes. Nous estimons qu’à court terme, la balance penche légèrement du côté des obligations, en particulier si l’économie commence à ralentir de façon importante. Adopter un positionnement défensif n’est pas plus compliqué que cela quand on gère des portefeuilles de placement structurés. Si tout va bien plus tard cette année, nous réduirons notre surpondération des titres à revenu fixe pour investir davantage dans les actions internationales.

Il aura fallu attendre longtemps pour que les liquidités reprennent une place importante dans les portefeuilles. Bien que la hausse des taux puisse être inquiétante pour de nombreuses composantes du portefeuille, le volet des liquidités du portefeuille en profite. C’est pourquoi nous continuons de surpondérer les liquidités. Prendre la décision active de surpondérer le volet des liquidités peut représenter une autre forme de défense active pour les portefeuilles, en particulier pour un certain type de client. Un client qui a une faible tolérance au risque peut maintenant obtenir un rendement annuel aussi élevé que 5 % sur les liquidités, ce qui représente peut-être son objectif annuel à long terme. Bien que, pour différentes raisons, nous ne recommandons pas d’avoir un portefeuille composé uniquement de liquidités, une proportion plus élevée de liquidités serait plus avisée pour un client qui a une faible tolérance au risque que pour un client dont la tolérance au risque est élevée.

Un peu d’hésitation

Au milieu du spectre allant des positions de change non couvertes aux positions de change complètement couvertes se trouve une zone où les gestionnaires de portefeuille peuvent être actifs dans certaines conditions de marché. Nous continuons d’insister sur l’importance d’une gestion active, et les couvertures tactiques complètes ou partielles au moment opportun peuvent générer de l’alpha. En général, nous ne sommes pas de grands adeptes des stratégies de couverture, en particulier contre le risque de change lié au dollar américain. Le statut de monnaie de réserve du billet vert lui confère des avantages particuliers. En temps d’incertitude économique, ses caractéristiques de protection contre le risque ont tendance à l’avantager par rapport à notre huard, plus sensible à l’économie. Il s’agit d’une caractéristique et non d’un problème, et c’est l’une des raisons pour lesquelles notre scénario de base n’inclut pas une couverture du taux de change entre le dollar canadien et le dollar américain. Cependant, comme le taux de change $ CA/$ US se situe à un peu plus de 0,70 $, nous sommes de plus en plus enclins à commencer à couvrir une partie de nos actifs en dollars américains.

Cela ne s’applique pas aux actifs internationaux où nous préférons ne pas couvrir nos positions. L’appréciation potentielle des monnaies européennes et japonaise en particulier est la principale raison de cette décision. L’année dernière, le dollar américain a grimpé à son plus haut niveau en 20 ans par rapport à l’euro et en 30 ans par rapport au yen. En 2022, le dollar a dominé. Toutefois, en ce moment, la Fed n’a plus le contrôle – ce qui se reflète sur le marché des changes étranger.

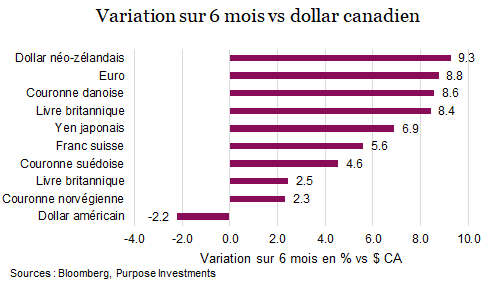

Le dollar canadien a affiché un beau rebond au cours de la dernière semaine, mais à l’exception du dollar américain, il a été la monnaie la moins performante du G10 au cours des six derniers mois. Il a suivi en bonne partie le dollar américain, et il affiche depuis peu une hausse légèrement supérieure à 2 % sur cette période. Comparativement aux fortes fluctuations d’autres devises tel qu’illustré dans le graphique de droite, c’est peu. Ce qui est clair, c’est que l’indice du dollar américain, qui a maintenant fléchi de 11 % par rapport à son sommet d’il y a environ 6 mois, continue de subir de fortes pressions.

Volatilité débridée du marché obligataire

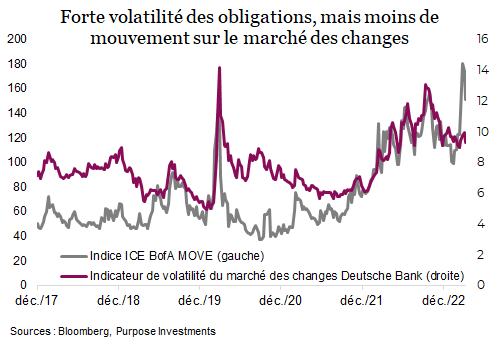

Les écarts de taux influencent grandement les marchés des changes. L’indice MOVE, aussi appelé indice VIX du marché obligataire, se situe près d’un sommet record. La volatilité des monnaies, mesurée par le Deutche Bank Currency Volatility Index (CVIX) a grimpé, mais pas du tout dans la même mesure que le marché obligataire. La volatilité implicite entre les principales paires de devises a bondi ce mois-ci, alors que les préoccupations à l’égard du secteur bancaire américain ont pesé sur le dollar. Néanmoins, les mouvements ne se comparent en rien à ce qu’on observe en temps de crise. Le marché obligataire en est vite venu à escompter trois réductions de taux d’ici la fin de l’année. Il s’agit d’un gros changement par rapport à il y a un mois lorsque le changement de cap de la Fed n’était pas du tout escompté par le marché. C’est étonnant de voir ce qu’un peu de tension sur le système bancaire peut provoquer.

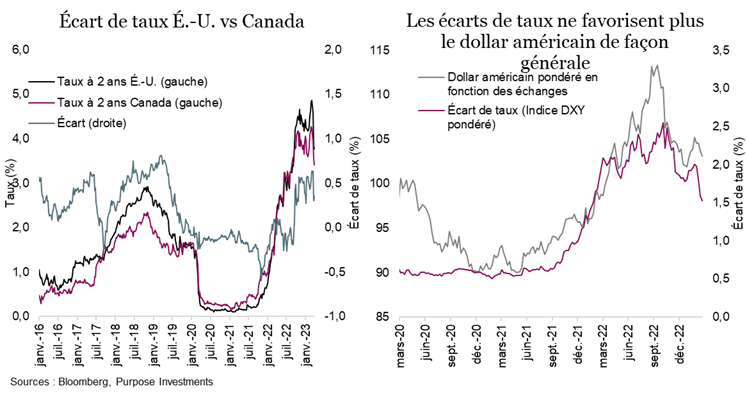

L’incertitude liée à la trajectoire future des hausses de taux a causé des fluctuations importantes sur les marchés des changes, mais la volatilité est loin d’être aussi prononcée. Les écarts de taux à court terme influencent grandement le marché des changes et les fortes fluctuations du marché obligataire ne se produisent pas en vase clos. Les graphiques ci-dessous comparent l’indice du dollar américain à l’indice DXY personnalisé pondéré en fonction des écarts de taux. Les écarts entre les taux des obligations du Trésor et les taux d’autres obligations mondiales ont continué de diminuer de façon importante, ce qui laisse entrevoir un dollar américain beaucoup plus faible. Au Canada, la baisse n’est pas aussi prononcée, mais la prime de taux pour les obligations américaines à deux ans a diminué de manière frappante entre le sommet de 80 pb atteint plus tôt en mars à et tout juste au-dessus de 30 pb en ce moment. Elle se situe dans le bas de la fourchette du début de l’année et elle risque de se resserrer.

En prenant cela en considération, les perspectives pour le dollar américain ont pris un tournant résolument négatif. Le dollar a dominé l’année dernière, la Fed ayant relevé les taux d’intérêt plus rapidement que beaucoup d’autres pays pour maîtriser l’inflation. Le puissant dollar a toutefois trébuché.

Tout n’est pas si rose pour le dollar canadien pour autant, mais par rapport à d’autres monnaies internationales, le dollar américain n’est simplement pas la valeur refuge habituelle. Cela peut arriver à la suite d’une crise bancaire, en particulier quand elle survient à l’intérieur même du pays. Nous estimons toujours que le risque de dépréciation du billet vert est important, alors que le marché escompte rapidement des réductions de taux. La fin du cycle de resserrement de la Fed constitue un gros problème pour les investisseurs qui ont toujours été optimistes à l’égard du dollar. Globalement, les taux pourraient demeurer plus élevés plus longtemps, ce qui exercera aussi une pression supplémentaire sur le dollar américain.

Conséquences pour les portefeuilles

La hausse des taux obligataires mondiaux et la croissance mondiale solide sont deux des principales raisons pour lesquelles nous continuons de préférer les positions de change non couvertes. Pour ce qui est de l’exposition au marché américain, nous anticipons que le taux de change $ CA/$ US sera confiné dans une fourchette plus étroite. Dans le bas de la fourchette, à un taux d’environ 0,72 $ CA/$ US, nous sommes à l’aise de commencer à ajouter une couverture partielle dans nos portefeuilles. Nous avons brièvement atteint ces niveaux ce mois-ci et nous nous attendons à être plus actifs dans l’éventualité d’un nouveau test. Si une VRAIE récession survient, le dollar américain remontera probablement, et c’est la raison pour laquelle nous hésitons à opter pour une couverture complète. Cependant, à ce niveau, nous estimons que le rapport risque-rendement est raisonnable. En revanche, quand une récession se produit, il est essentiel d’augmenter les couvertures tactiques du risque de change. C’est habituellement à ce moment que les monnaies qui profitent de la propension au risque, comme le dollar canadien, ont tendance à se démarquer. Pour l’instant, les liquidités ont le dessus, mais dans une perspective canadienne, il pourrait être judicieux de ne pas tout miser sur le puissant dollar américain.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

*Auteurs :

Purpose Investments : Craig Basinger, stratège en chef des marchés; Derek Benedet, gestionnaire de portefeuille

Patrimoine Richardson : Andrew Innis, analyste; Phil Kwon, chef, Analyse de portefeuilles; Mark Letchumanan, Recherche; An Nguyen, VP, Services de placement

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables, nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.