Abonnez-vous ici pour recevoir l’État du marché par courriel.

L’État du marché.

17 juillet 2023.

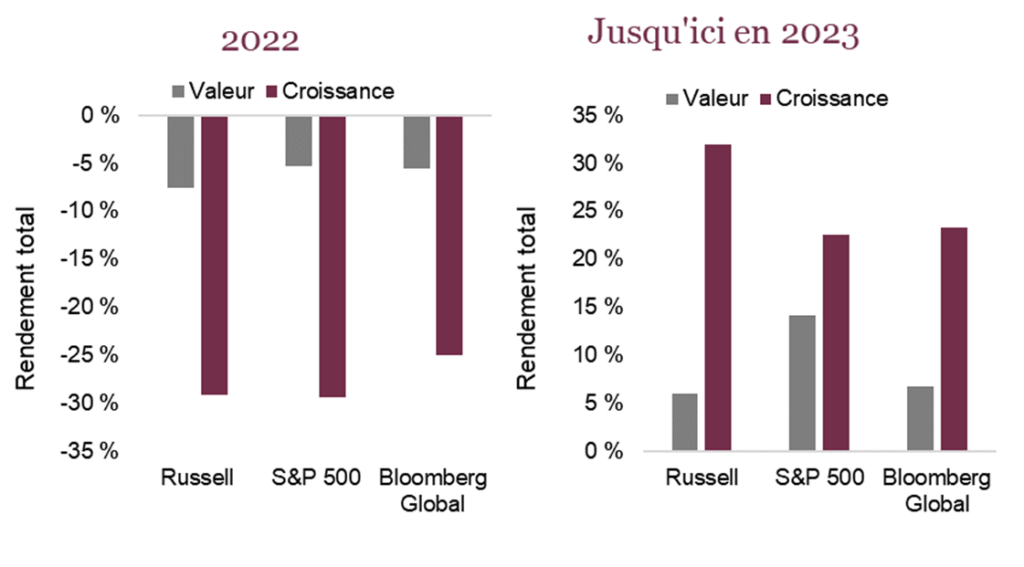

En 2022, nous avions une opinion favorable à l’égard des facteurs « valeur » et « dividendes » pour la composante en actions de notre portefeuille multiactifs et, par conséquent, une opinion plutôt défavorable à l’égard du facteur « croissance ». Ce positionnement a très très bien fonctionné et ajouté beaucoup d’alpha par rapport aux groupes de comparaison. Cependant, à la fin de 2022 et jusqu’ici en 2023, le facteur croissance a recommencé à dominer. Bien que nous ayons suivi le rythme de notre groupe de comparaison, notamment grâce à la sélection de titres japonais, à la surpondération globale des actions internationales et aux choix de nos gestionnaires pour la composante à revenu fixe, notre préférence en matière de style n’a pas répondu aux attentes jusqu’ici en 2023.

Voilà à quoi ressemble une analyse rétrospective, sauf que c’est votre portefeuille qui fait l’objet de l’analyse. Ce processus exploratoire permet d’examiner rétrospectivement et en détail des décisions de portefeuille antérieures pour comprendre ce qui s’est produit sur les marchés et le rendement du portefeuille. Dans ce cas-ci, nous avions vu juste en privilégiant les facteurs valeur et dividendes en 2022. Mais pourquoi ne pas avoir recommencé à miser sur les titres de croissance jusqu’ici en 2023? L’objectif de l’exercice est d’apprendre des erreurs du passé et de les corriger pour prendre de meilleures décisions à l’avenir.

Nous espérons que cela vous aidera, non seulement pour votre stratégie de portefeuille, mais aussi pour l’analyse de toute décision antérieure, qu’elle soit liée à vos placements, à votre vie personnelle ou à votre entreprise.

« Ce n’est pas l’expérience qui nous permet d’apprendre, mais. la réflexion sur l’expérience. »

John DeweyPourquoi étions-nous pessimistes à l’égard du facteur croissance en 2022?

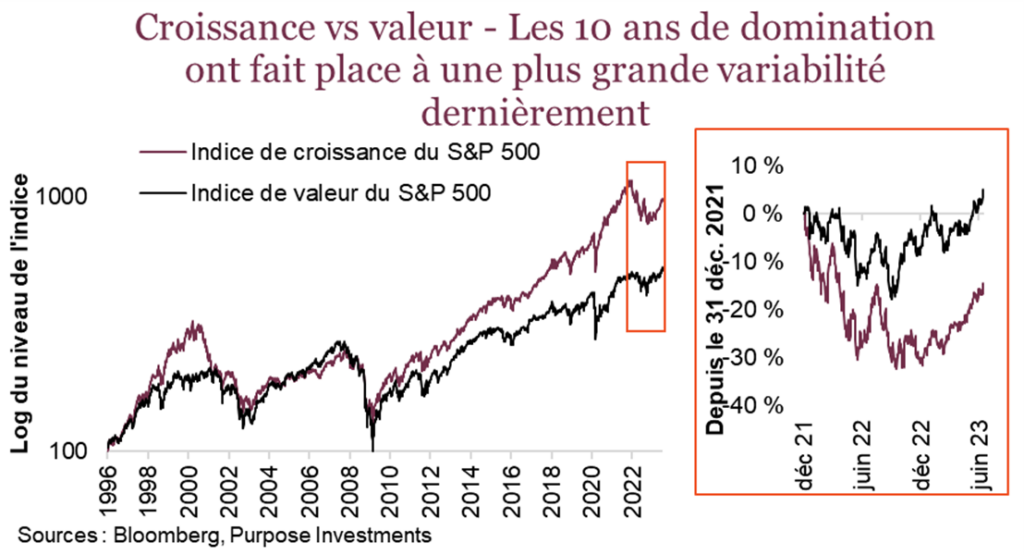

La stratégie consistant à délaisser les titres de croissance au profit des titres de valeur et à dividendes a fonctionné à merveille en 2022. Les astres étaient presque tous alignés en faveur des titres de valeur au début de l’année. En examinant divers indices de style, on constate que les titres de croissance ont nettement devancé les titres de valeur dans les années 2010, ce qui s’est accéléré en 2020-2021 en raison des habitudes de dépenses liées à la pandémie. Au début de 2022, les indices de croissance ont enregistré un rendement près de deux fois supérieur à celui des indices de valeur comparables au cours des trois années antérieures, ce qui était certainement très élevé.

Valorisations

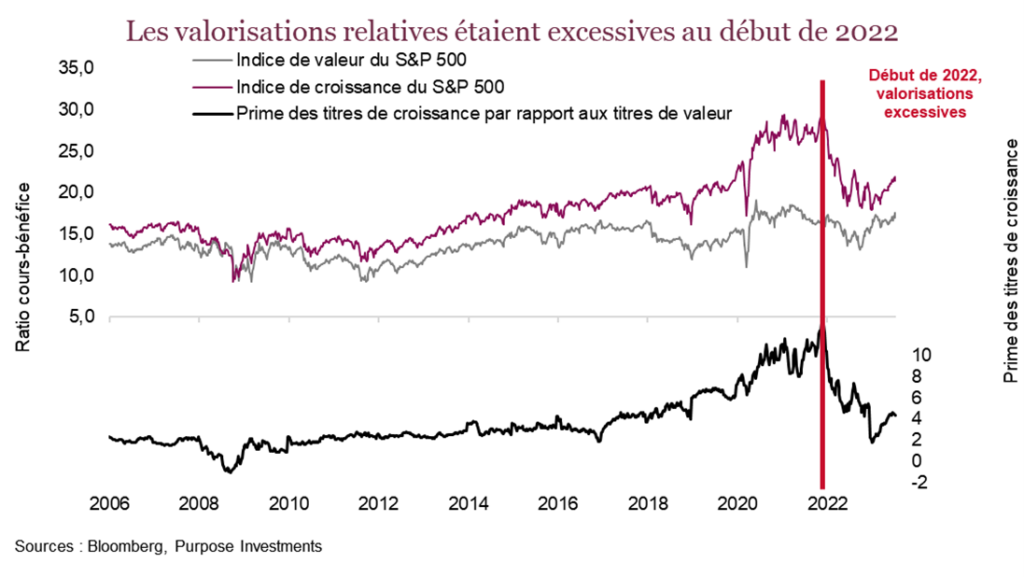

Dire que les valorisations des indices de croissance étaient excessives au début de 2022 est un euphémisme. Le ratio C/B moyen de la composante des titres de croissance des indices S&P 500, Russell et Bloomberg Global était de 33 fois les bénéfices. Le classement percentile moyen des indices basé sur leurs valorisations historiques était de 95 – très près du sommet. D’autres mesures affichaient des résultats similaires, dont les ratios cours/valeur comptable et cours/ventes.

Les valorisations des indices de valeur n’étaient pas bon marché par rapport aux données historiques, car les marchés étaient plus chers en général. Elles étaient toutefois loin d’être aussi excessives, comme en témoigne le graphique ci-dessous.

Croissance des bénéfices

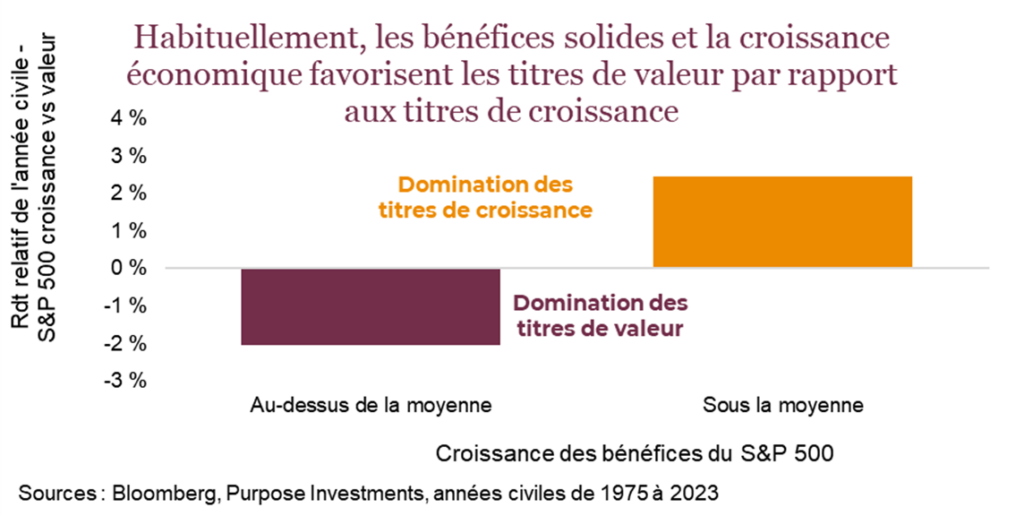

La croissance des bénéfices et le rendement relatif associé au style ont toujours été corrélés. Généralement, lorsque la croissance des bénéfices est solide, les titres de valeur devancent les titres de croissance. Il y a d’ailleurs quelques explications logiques : la croissance des bénéfices est plus marquée lorsque l’économie se porte bien et le facteur de valeur est mieux représenté dans de nombreux secteurs sensibles à l’économie. À l’inverse, lorsque la croissance des bénéfices est limitée, les titres de croissance ont tendance à faire mieux. C’est aussi une question de rareté parce que quand la croissance est limitée, les sociétés qui continuent néanmoins de croître se négocient souvent à prime.

Donc, au début de 2022, à quoi ressemblaient les bénéfices? La croissance des bénéfices était assez bonne. Pour le S&P 500, les prévisions étaient de 209 $ en 2021, puis avaient augmenté à 223 $ en 2022 et à 241 $ en 2023 – une solide croissance à un chiffre. Ces conditions favorisaient les titres de valeur par rapport aux titres de croissance.

Taux

Lorsque les taux mesurés par le taux de l’obligation du Trésor américain à 10 ans augmentent, les titres de valeur ont tendance à surpasser les titres de croissance, et vice versa. Cela s’explique par deux facteurs. Les taux sont souvent plus élevés lorsque la croissance économique s’accélère et la croissance des bénéfices est plus marquée, ce qui favorise les titres de valeur. De plus, on associe souvent les sociétés de croissance à une duration plus longue en raison des flux de trésorerie futurs qui arrivent souvent beaucoup plus tard que ceux des sociétés de valeur. Les taux plus bas font augmenter la valeur actuelle des flux de trésorerie plus éloignés, ce qui favorise les titres de croissance.

Ainsi, au début de 2022, les taux avaient commencé à remonter après les creux de la pandémie et les mesures de relance monétaire qui ont suivi. Toutefois, leur tendance était clairement haussière en 2022, ce qui a favorisé les titres de valeur.

Tout bien considéré, le rendement, les valorisations relatives, la croissance des bénéfices et la trajectoire des taux favorisaient tous les titres de valeur par rapport aux titres de croissance en 2022. La préférence pour les titres de valeur était à la fois un choix facile et la bonne décision.

Puis, quelque chose a changé en 2023

Le rendement supérieur des titres de valeur en 2022 s’est certainement renversé jusqu’ici en 2023. À quoi ces mesures ressemblaient-elles au 1er janvier de cette année? Vu l’ampleur du mouvement, la forte poussée des titres de valeur avait peut-être tout simplement trop durer. Cependant, d’autres facteurs ont également favorisé les titres de croissance, ou, à tout le moins, leur ont moins nui.

Valorisations

Selon les indices de style du S&P 500, l’écart de valorisation entre les titres de valeur et les titres de croissance, qui se situait à un niveau extrême au début de 2022, avait diminué considérablement. En janvier 2022, les titres de croissance se négociaient à une prime de 10 points par rapport aux titres de valeur. Un an plus tard, en janvier 2023, cette prime n’était plus que de deux points. La valorisation des titres de croissance a déjà – bien que très rarement – été inférieure à celle des titres de valeur. On peut donc dire qu’une prime d’à peine deux points était à l’avantage des titres de croissance [voir le graphique sur les valorisations selon le style ci-dessus].

Croissance des bénéfices

La croissance des bénéfices, qui était marquée en 2022, a graduellement ralenti. Rappelez-vous que la croissance des bénéfices dépassait 5 % en janvier 2022 et que les prévisions étaient de 7 % pour 2023. Puis, à mesure que les estimations diminuaient, les prévisions de croissance des bénéfices étaient révisées à la baisse, et elles n’étaient plus que de 2 % en janvier 2023. Encore une fois, ces conditions de croissance plus faible des bénéfices ont favorisé les titres de croissance par rapport aux titres de valeur.

Taux

Le niveau absolu des taux importe peu; c’est plutôt la variation des taux qui semble le plus fortement corrélée au rendement relatif des différents styles. En 2022, les taux ont augmenté de façon importante, passant de 1,5 % à 3,9 %, ce qui était à l’avantage des titres de valeur. Jusqu’ici en 2023, les taux ont un peu fluctué, mais ils ont été en grande partie stables et se situent actuellement à 3,8 %. Cela pourrait ne pas favoriser les titres de croissance, mais c’est loin d’être comparable aux facteurs défavorables qui existaient en 2022.

Au début de 2023, il était difficile de prévoir une domination aussi importante des titres de croissance sur les titres de valeur, même si le contexte était bien meilleur pour les titres de croissance que l’année précédente.

En conclusion

Avec le recul, nous aurions manifestement dû réorienter notre portefeuille vers les titres de croissance au début de 2023. Peut-être que l’excès de confiance après notre excellent positionnement en 2022 nous a fait croire que les titres de valeur pouvaient continuer de se démarquer. Peu importe, le contexte du début de 2023 favorisait clairement les titres de croissance ou du moins une position plus neutre,

ce qui soulève bien sûr la question de savoir ce qui nous attend au prochain semestre et après? Dans le tableau ci-dessous, nous avons résumé les indicateurs/méthodes utilisés pour établir nos préférences de style et avons inclus les données de janvier 2022, janvier 2023 et juillet 2023.

| Janvier 2022 | Janvier 2023 | Juillet 2023 | |

| Rendement récent | Valeur – après une aussi forte domination des titres de croissance, il fallait s’attendre à retour des titres de valeur | Croissance – après une aussi forte domination des titres de valeur, il fallait s’attendre à un retour des titres de croissance | Valeur – l’ampleur et la vitesse du rebond des titres de croissance favorisent probablement encore une fois les titres de valeur |

| Valorisations | Valeur – prime historiquement élevée des titres de croissance par rapport aux titres de valeur | Croissance – la prime a diminué de 10 à 2 points, ce qui rend les titres de croissance assez bon marché. | Valeur – nous sommes bien loin des écarts de janvier 2022, mais la prime qui sépare les titres de croissance des titres de valeur est certainement supérieure à la moyenne. |

| Croissance des bénéfices | Valeur – la croissance des bénéfices était marquée | Croissance – en raison des craintes de récession, la croissance des bénéfices a ralenti | Valeur (peut-être) – la croissance des bénéfices devrait commencer à s’améliorer, mais cela pourrait changer en cas de récession (un tel scénario favoriserait les titres de croissance) |

| Taux | Valeur – les taux avaient commencé à augmenter et la tendance était haussière. | Aucun des deux – les taux semblent s’être stabilisés. | Croissance (peut-être) – difficile de se prononcer. Si vous pensez qu’une récession se prépare, les taux vont chuter, ce qui est bon pour les titres de croissance si l’inflation demeure élevée, et bon pour les titres de valeur. |

| Source : Purpose Investments | |||

Nous nous garderions de nous précipiter sur les titres de croissance dans l’espoir de réaliser un rendement, car trop d’indicateurs favorisent maintenant de nouveau les titres de valeur. La leçon de cette analyse rétrospective est qu’il est important de bien définir son processus, d’y croire et de ne pas avoir peur de changer de cap. Une bonne affaire dont on profite depuis trop longtemps devient souvent une moins bonne affaire.

Abonnez-vous ici pour recevoir l’État du marché par courriel.

Sources : Les graphiques ont été produits par Bloomberg L.P., Purpose Investments Inc. et Patrimoine Richardson, à moins d’indication contraire.

Le contenu de cette publication a été rédigé et produit par Purpose Investments Inc. à partir de ses recherches et est utilisé par Patrimoine Richardson Limitée à titre d’information seulement.

* Ce rapport a été rédigé par Craig Basinger, stratège en chef des marchés, Purpose Investments Inc. Craig Basinger a été muté chez Purpose Investments Inc. le 1er septembre 2021.

Avertissements

Patrimoine Richardson Limitée

Les opinions exprimées dans ce rapport sont celles de l’auteur et elles ne sauraient être attribuées à Patrimoine Richardson Limitée ou à ses sociétés affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Les commentaires contenus dans la présente sont de nature générale et ne sauraient constituer ou être réputés constituer des conseils juridiques ou fiscaux pour quiconque. En conséquence, les lecteurs sont invités à consulter leur propre conseiller fiscal ou juridique au sujet des conséquences fiscales dans leur situation particulière.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.

Purpose Investments Inc.

Purpose Investments Inc. est une société de placements inscrite. Les placements dans des fonds d’investissement peuvent donner lieu à des commissions, des commissions de suivi et des frais et des dépenses de gestion. Veuillez lire le prospectus avant d’investir. Si les titres sont achetés ou vendus sur un marché boursier, vous pourriez payer plus ou recevoir moins que leur valeur liquidative courante. Les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé peut ne pas se reproduire.

Déclarations prospectives

Les déclarations prospectives sont fondées sur les attentes, les estimations, les prévisions et les projections actuelles basées sur les convictions et les hypothèses de l’auteur. Ces déclarations comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont sujets à changement sans préavis. Ni Purpose Investments ni Patrimoine Richardson ne garantissent l’exhaustivité ou l’exactitude de ces renseignements, et les lecteurs ne devraient pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats futurs. Ces estimations et ces attentes comportent des risques et des incertitudes et rien ne garantit que le rendement ou les résultats futurs, les estimations ou les attentes se concrétiseront, et les résultats réels peuvent différer sensiblement de ceux qui sont exprimés, sous-entendus ou envisagés dans les déclarations prospectives. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

Avant de donner suite à une recommandation, les investisseurs doivent déterminer si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel.

Bien que les renseignements contenus dans ce document aient été obtenus de sources considérées fiables nous ne pouvons en garantir l’exactitude et l’exhaustivité. Ce rapport n’est pas une publication ou un rapport de recherche officiel de Patrimoine Richardson ou de Purpose Investments et ne doit en aucun cas servir à des fins de sollicitation dans tout territoire.

Ce document ne doit pas être diffusé dans le public. Il est fourni à titre d’information seulement et il ne doit pas être considéré comme une offre de valeurs mobilières ni comme une sollicitation d’achat, une offre de vente ou une recommandation visant un titre.

Patrimoine Richardson Limitée, membre du Fonds canadien de protection des épargnants.

Patrimoine Richardson est une marque de commerce de James Richardson & Fils, Limitée utilisée sous licence.